この記事でわかること

- ストックオプションを相続すると、相続税・所得税・譲渡所得税の3つが課される可能性がある

- 相続税の申告をする際、ストックオプションの価額は「(課税時期の株式の価額 - 権利行使価額) × 株数」で計算する

亡くなった親族がストックオプションを持っていたことがわかったものの、「そもそも相続できるの?」「税金はどうなるの?」と、疑問をお持ちではありませんか?

ストックオプションは、「契約内容によっては相続できない、または権利行使の制限がある」「相続すると税金が複数回かかる」など、特有のルールが存在します。

このため、知識がないまま相続手続きを進めると、気づかぬうちに権利を失ったり、想定外の税金を課されたりするかもしれません。

そこで本記事では、ストックオプションを相続したときにかかる税金について詳しくお伝えします。

なお、ストックオプションの相続でわからないことがあれば、とりあえず税理士に相談してしまうのもおすすめです。

弊社では、無料で相談を承っておりますので、下記からお気軽にご連絡ください。

目次

【確認】ストックオプションとは?

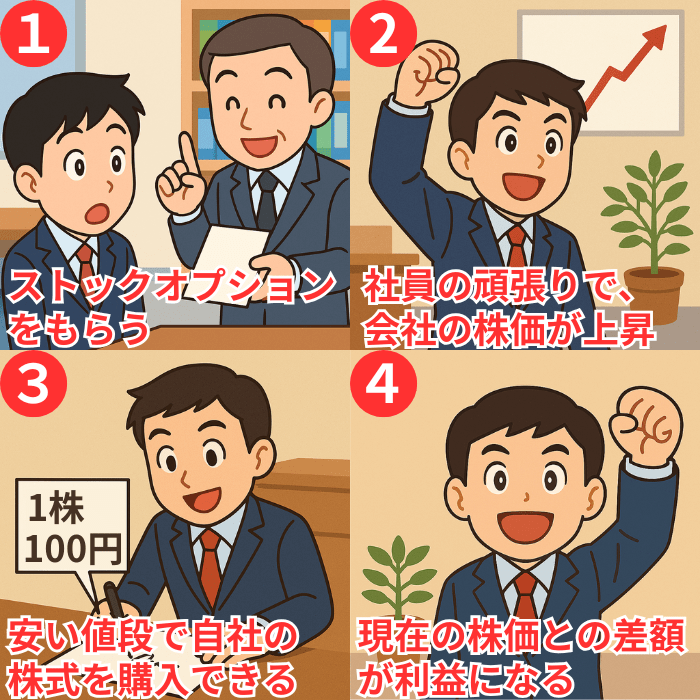

「ストックオプション」とは、勤めている会社の株式を「あらかじめ決められた価格」で購入できる権利のことです。

たとえば、Aさんが会社から「1株100円で株を買える権利(ストックオプション)」を1,000株分もらったとします。

数年後、Aさんや同僚の頑張りで会社の業績が上がり、株価が1株1,000円に値上がりしました。

このとき、Aさんはストックオプションの権利を行使すると、本来なら1株1,000円する株式を、従来の約束どおり「1株100円」で1,000株購入できます。

これにより、Aさんは「(1,000円 – 100円)× 1,000株 = 90万円」もの利益が手に入ります。

以上のように、将来的に自社の株価が上がることで、ストックオプションを持っている社員は利益を得ます。

そのため、会社の役員や従業員から「会社の価値を高めよう」という意欲を引き出すインセンティブとして、この制度がよく利用されます。

ストックオプションは相続できないことも

ストックオプションは、現金や不動産などの「財産」とは異なり、「個人の権利」という側面が強いです。

このため、亡くなった方(被相続人)が持っていたストックオプションを、ほかの人が相続できるかどうかは「個別の契約内容」に委ねられています。

契約書の内容は会社によってさまざまですが、相続に関する規定は、次の3つのパターンのいずれかに該当します。

| パターン | 概要 |

|---|---|

| 相続が認められている | 契約書に「相続人は、被相続人の権利を承継できる」といった内容の記載があれば、問題なく相続できる |

| 期限付きで権利行使が認められている | 「被相続人の死亡後、〇カ月以内に限り、相続人は権利を行使できる」といった、相続後の権利行使に期限が設けられている |

| 相続が認められていない | 「本権利は一身専属のものとし、相続はできない」「付与対象者が死亡した場合、本権利は消滅する」といった記載がある場合、ストックオプションは相続できない |

被相続人の契約書を確認し、上記のどのパターンに当てはまるか、チェックしてみましょう。

ストックオプションに税金がかかる3つのタイミング

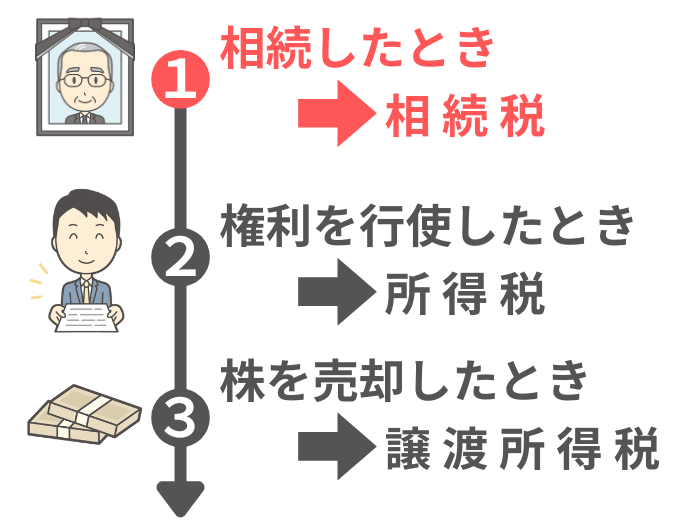

ストックオプションの相続では、税金がかかるタイミングが一度きりではありません。

次の3つのタイミングで、個別に税金を課される可能性があります。

- 相続したとき→相続税

- 権利を行使したとき→所得税

- 株を売却したとき→譲渡所得税

それぞれの税金について、詳しく見ていきましょう。

タイミング1:相続したとき→相続税

まず、ストックオプションを「権利」として相続した時点で、その権利が「相続財産」とみなされ、「相続税」の課税対象となります。

相続税は、ストックオプションを含むすべての遺産の総額が「基礎控除額(3,000万円 + 600万円 × 法定相続人の数)」を超える場合に申告・納税が必要です。

このとき、ストックオプションをいくらの価値として評価するのかについては、次の「ストックオプションの相続税評価の方法」の見出しでお伝えします。

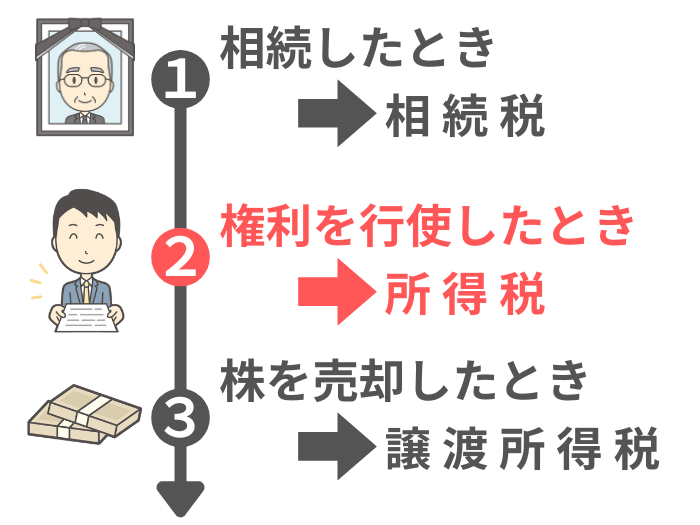

タイミング2:権利を行使したとき→所得税

相続したストックオプションの権利を行使して、実際に会社の株式を購入した時点では、その株式の「時価」と「購入価格」との差額に対して「所得税」が課されます。

たとえば、1株100円で買える権利を行使し、そのときの株価が1,000円だった場合、差額の900円分が相続人の「雑所得」とみなされます。

被相続人が生前に権利行使をした場合は「給与所得」になりますが、相続人が行使すると「雑所得」となる点にご注意ください。

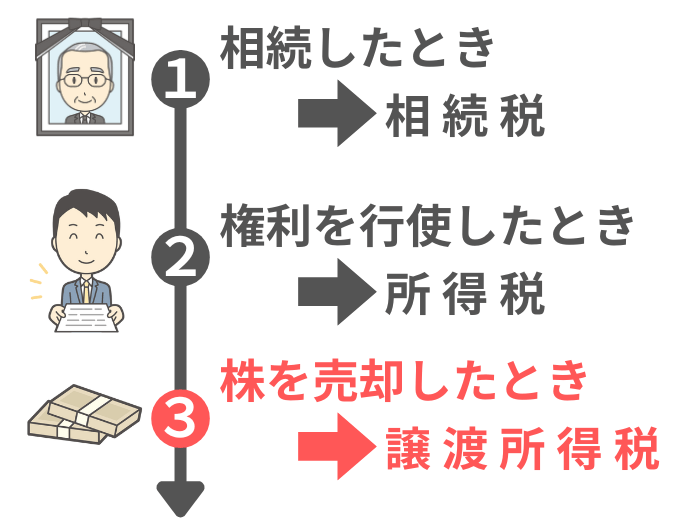

タイミング3:株を売却したとき→譲渡所得税

権利行使によって取得した株式を、最終的に売却して現金に換えたときには、売却によって得た利益に対して「譲渡所得税」が課されます。

譲渡所得税とは?

一般的に「譲渡所得税」と呼ばれますが、具体的には国に納める「所得税」と、お住まいの自治体に納める「住民税」の2種類を合わせたものを指します。

課税対象となる「利益」は、株式を売却した価格から、権利行使のときの購入価格(取得費)などを差し引いて計算します。

【注意】被相続人が生前に権利行使していた場合は「準確定申告」が必要

ここまでは「相続人」が権利を行使した場合についてお伝えしましたが、もし「被相続人」が亡くなる前に権利行使を済ませていたときは要注意です。

この場合、権利行使で得た利益は「被相続人の所得」となるため、相続人が代わりに所得税の申告(準確定申告)が必要なことがあります。

準確定申告の期限は「相続の開始を知った日の翌日から4カ月以内」なので、忘れずに手続きをしましょう。

準確定申告の詳細は、下記の記事でお伝えしています。

ストックオプションの相続税評価の方法

「相続税」を計算するためには、ストックオプションがいくらの価値を持つのかを金銭的に評価する必要があります。

ストックオプションの評価方法は、その会社が「上場企業」か「非上場企業」かで異なります。それぞれの評価の仕方を詳しく見ていきましょう。

上場企業のストックオプションの評価方法

上場企業の場合、ストックオプションの価値は「国税庁の通達」のとおり、以下の計算式で評価します。

計算式

このうち「課税時期における株式の価額」は、納税者が不利にならないよう、次の4つの価格のうち「最も低い価格」を選んでよいことになっています。

- 相続開始日(亡くなった日)の終値

- 相続開始した月の、毎日の終値の平均額

- 相続開始した前月の、毎日の終値の平均額

- 相続開始した前々月の、毎日の終値の平均額

非上場企業のストックオプションの評価方法

非上場企業のストックオプションには、上場企業のような明確な評価の計算ルールが国税庁によって定められていません。

このため多くの場合は、「税理士」が個別の会社の状況に合わせて理論的な価値を算出します。

したがって、非上場企業のストックオプションを相続した場合は、相続専門の税理士に相談することを強くおすすめします。

ストックオプションの相続に関するよくある質問

最後に、ストックオプションの相続に関してよく寄せられる質問にお答えします。

Q1:ストックオプションを複数の相続人で分ける方法は?

ストックオプションは、基本的に複数人で共有することはできません。

このため、相続人のうちの一人が代表してストックオプションを相続し、その代わりに、ほかの相続人に対して現金を支払う「代償分割」をするのが一般的です。

Q2:権利行使の期限を過ぎてしまったらどうなる?

ストックオプションの契約書に定められた権利行使の期限を過ぎてしまうと、その権利は消滅します。

このため、相続が発生したら早めに契約書を確認し、期限を把握しておきましょう。

Q3:相続税の申告期限に間に合わないとどうなる?

相続税の申告・納付の期限は、「相続の開始を知った日の翌日から10カ月以内」です。

ストックオプションの評価に時間がかかり、期限までに申告できないと「無申告加算税」や「延滞税」が課されて、税負担が重くなりかねません。

ストックオプションの相続で迷ったら専門家に相談!

この記事では、ストックオプションの相続について、「課される税金」や「相続税評価の方法」などをお伝えしました。

ストックオプションの相続は、専門的な知識を求められる場面が多々あります。

このため、手続きをスムーズに進めるには、相続専門の税理士に相談するのがおすすめです。