この記事でわかること

- 土地の相続にかかる税金

- 土地の相続税評価額の計算方法

- 土地の相続税の負担を軽減する控除制度

遺産に土地が含まれる場合、相続人はその土地の相続税評価額を求めなくてはいけません。土地は資産価値の高い財産であるため、この評価額が相続税額に大きな影響をあたえます。

この記事では、土地の相続によって発生する税金の種類や相続税評価額の計算方法をわかりやすく解説します。

目次

土地を相続したときにかかる税金

土地を相続すると多くのケースで「相続税」がかかり、その土地の名義変更(相続登記)の際に「登録免許税」がかかります。

なお、不動産を取得した場合、通常「不動産取得税」が課税されますが、相続人が相続または遺贈、相続人以外の者が包括遺贈により取得する場合、不動産取得税はかかりません(相続人以外の者が、特定遺贈により取得した場合は不動産取得税がかかることになります)。

では、相続税と登録免許税がどのような税金かみていきましょう。

相続税

相続税は被相続人の遺産を取得する人に課される税金です。

すべての相続で相続税がかかる訳ではなく、遺産総額が「相続税の基礎控除」を下回っていれば相続税はかかりません。

相続税の基礎控除は下記の計算式で求めることができます。

計算式

相続税の基礎控除額=3,000万円+

(600万円×法定相続人の数)

相続税には基礎控除以外にも特例や控除が設けられているため、これらの適用要件を満たしていれば、相続税がかからない、もしくは、減額できる可能性があります。

なお、相続税は遺産総額に対して課される税金のため、土地のみを対象に税額を計算するということはできません。

登録免許税

登録免許税は不動産や会社などを登記する際にかかる税金です。

相続では土地の所有者を被相続人から相続人に変更する必要があるため、土地の取得者に登録免許税が課されます。この相続人へ所有権を移転する登記のことを「相続登記」といいます。

相続登記の際にかかる登録免許税は、その不動産の固定資産評価額の0.4%(法定相続人以外が取得する場合2%)となっています。

相続登記の期限は取得したことを知った日から3年以内

相続登記には手続き期限が定められていませんでしたが、2024年4月から「取得したことを知った日から3年」という手続きの期限が設けられました。

この改正により、いままで任意だった相続登記が義務化され、期限内に登記を完了しないと、10万円以下の過料の対象となります。

さらに、この法律は遡及適用であるため、2024年4月以前に相続により取得した土地の所有権を変更していない場合も、2027年の3月末までに相続登記を完了していないと、10万円以下の過料の対象となってしまいます。

土地の相続税評価額の計算方法

被相続人の遺産に土地が含まれる場合、その土地の評価額を他の遺産と足し合わせて相続税を計算します。

このとき遺産総額に組み入れる土地の評価額は、時価や公示価格といった一般の取引に用いられる価格ではなく「相続税評価額」です。相続税評価額は、時価の80%の価格になるよう調整されています。

土地の相続税評価額の計算方法には「路線価方式」と「倍率方式」の2種類があります。それぞれの計算方法をみていきましょう。

路線価方式の場合

路線価方式は、道路に路線価が設定されている地域(主に市街地)の土地の相続税評価額を算定する方法で、下記の計算式で求めることができます。

路線価方式の計算式

土地の相続税評価額=

路線価×補正率×土地の面積

路線価とは、国税庁が定めている道路ごとに割り振られた隣接した土地の1㎡あたりの価格で、補正率とは、土地の状況によって適用される調整割合です。

一般の人が補正率を正確に把握することは難しいですが、土地の面積に路線価を乗じることで概算の評価額を知ることができます。

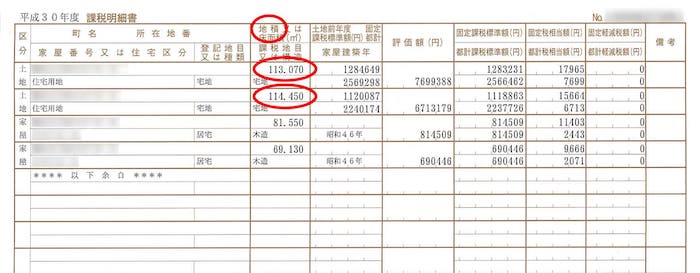

土地の面積がわからない場合、固定資産税納税通知書の地積の欄から確認できます。

路線価の調べ方

路線価は、国税庁のWebサイト「財産評価基準書路線価図・評価倍率表」で調べることができます。

調べたい土地がある都道府県を選択して、「路線価図」の項目から対象の土地が含まれる路線価図を探します。

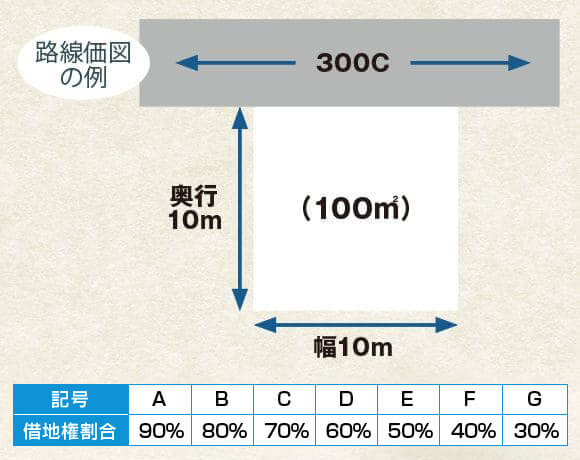

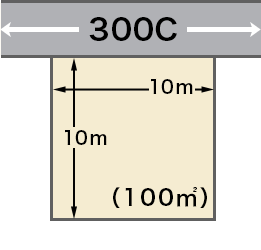

路線価図の道路上に「300C」のように数字とアルファベットが記載されているのが路線価です。数字はその道路に隣接する土地の価格で、アルファベットが借地権割合という土地が借地だった場合に適用される割合を示しています。

価格は1㎡あたり1,000円単位で記載されているため、土地の路線価が300Cの場合、1㎡=30万円となり、敷地面積が100㎡の場合の相続税評価額の概算は3,000万円となります。

なお、路線価は毎年7月に国税庁が公表するものが、その年(1月1日~12月31日)の路線価となるため、7月以前に相続が発生した場合、7月の路線価公表を待って土地の評価額を計算しなければいけません。

倍率方式の場合

路線価が設定されていない地域の土地の相続税評価額は、倍率方式で計算します。倍率方式は下記の計算式で求めることができます。

倍率方式の計算式

評価額=固定資産税評価額×倍率

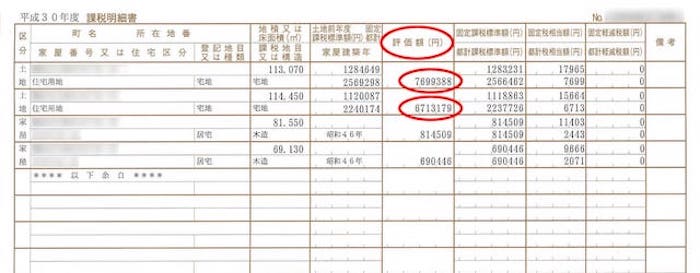

固定資産税評価額は、固定資産税納税通知書の価格または評価額(市区町村により様式が若干異なります)の欄から確認できます。

倍率は、路線価と同様に「財産評価基準書路線価図・評価倍率表」で調べることができます。

土地のある都道府県を選択して「路線価図」の項目から該当の市区町村のページへいき「この市区町村の評価倍率表を見る」を選択するとその地域の倍率が確認できます。

倍率方式の計算では、基本的に土地の状況による補正はないため、上記を掛け合わせた金額がそのままその土地の相続税評価額となります。

なお、固定資産税評価額は3年に一度、評価額が見直されているため、実際に相続が発生した場合、相続が発生した年の固定資産税評価証明書を取得して確認しましょう。

相続税評価額が減額される土地の特徴

路線価が設定されている土地は形状や近隣の環境によって、相続税評価額が上下します。土地の評価額が下がれば、その分、税負担も下がるため重要なポイントといえます。

減額の対象となる土地の評価方法として、以下の3つの具体例を見ていきましょう。

- 形状がいびつな土地

- 他人に土地を貸している土地(底地)

- 貸家として使用している土地(貸家建付地)

形状がいびつな土地

すべての土地が正方形や長方形のような、利用しやすい形状をしているわけではありません。とりわけ、いびつな形状をしている土地は相続税評価額が下がりやすいことを覚えておきましょう。いびつな形状としては、以下のような土地が挙げられます。

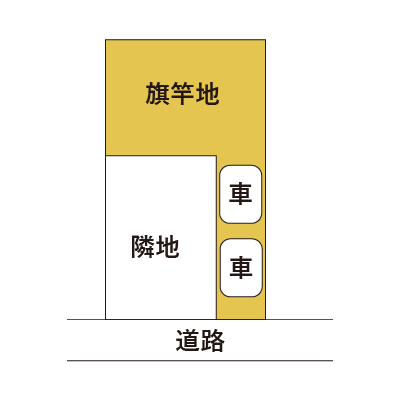

旗竿地

竿のついた旗のような形状をした土地があります。このような土地を旗竿地といいます。

道路から離れた位置にまとまった敷地があり、そこから細い私道のような道が道路まで伸びているイメージの土地です。

旗竿地は土地の利用価値が低いため、相続税評価額が減額補正できます。

セットバックが必要な土地

4m未満の道路に面している土地は、4mの道幅を確保するため利用できる敷地を後退させなければいけません。この道幅の確保のために利用できない敷地をセットバックといいます。

また、現状4mの道幅を確保できていない場合、建て替えの際にセットバックの確保が必要になります。

このようにセットバックを要する土地は相続税評価額の減額補正ができます。

なお、どの程度のセットバックを確保しなければいけないかは、周辺の状況によって異なります。

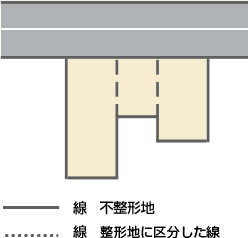

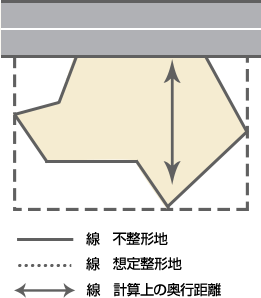

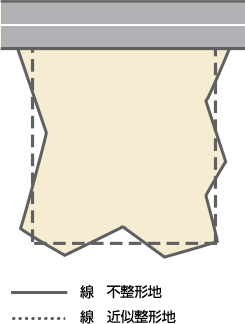

その他の不整形地

長方形や正方形などに整えられていない土地を不整形地といいます。不整形地の評価は下記のように行います。

[1]上記のように整形地がいくつか接合している不整形地は、整形地に区分して、それぞれの整形地の評価額を計算し、その合計額に不整形地補正率をかけて評価額を求めます。

[2]不整形地の全てを囲む「想定整形地」を設定し、計算上の奥行距離を基として、不整形地補正率をかけて評価額を求めます。

[3]不整形地と近似する整形地を求め、その近似整形地を基に、不整形地補正率をかけて評価額を求めます。

具体例は、国税庁のWebサイト「不整形地の評価」をご参照ください。

紹介したように不整形地の評価は、土地の形状によって評価方法が異なります。また、例に挙げた不整形地の補正を実施したうえでも、まだ評価額が高いと考えられる土地については、不動産鑑定士を使った鑑定評価を行って評価額を出すこともあります。

たとえば、現実的に土地の上に建物を建てられないような土地については、市場での売却が難しいため、不動産鑑定士の鑑定評価で評価額が下がることがあります。

上記で解説した評価のほかにも、さまざまな補正や特例評価が行われる場合があるうえに、現地で調査することもあります。ご自身の土地が補正の対象になるのか、補正はいくらになるのかわからない場合は、税理士に相談してみましょう。

他人に土地を貸している土地(底地)

他人に土地を貸している場合、利用価値が下がるため、その分の評価額が下がります。

土地の相続税評価額の計算では、借主の権利部分(借地権)を差し引いた金額を評価額とします。

借地権割合は、路線価に表示されているA~Gの記号で確認できます。

下図において、「300C」のCの部分です。

| 記号 | A | B | C | D | E | F | G |

|---|---|---|---|---|---|---|---|

| 借地権割合 | 90% | 80% | 70% | 60% | 50% | 40% | 30% |

よって、評価額×(1-借地権割合)の計算式で評価額を求めます。今回の事例では、3,000万円×(1-0.7)=900万円となります。

不動産は高額になることが多く、建物を建てた直後に土地の明け渡しを地主から迫られることがないよう、借主の権利が保護されています。反対に、地主は土地を自由に使えなくなるため、土地の評価額が大きく減額されます。

一方、土地の借主が駐車場として利用している場合などは、建物を建てた場合と比較して貸主から見た土地の価値の減少は基本的にありません。

そのため、借地権割合の部分を控除せず、自用地の場合と同じ計算を行うことになります。(ケースによっては賃借権の控除が可能)

貸家として使用している土地(貸家建付地)

所有する宅地に建築したアパートやビルなどを他人に貸している場合には、借主の権利部分(借地権および借家権)と賃貸割合を差し引いて評価額を求めます。

よって、評価額×(1-借地権割合×借家権割合×賃貸割合)の計算式で評価額を求めます。

現在、借家権割合は全国一律で30%と設定されています。

賃貸割合は、建物全体の床面積のうち賃貸中の部屋の床面積となり、空室の床面積は分子に含めることができません。ただし、一定の条件を満たした一時的な空室であれば、賃貸されていたものとみなされます。

前項の事例で、仮に賃貸割合が7/10である場合、3,000万円×(1-0.7×0.3×7/10)=2,559万円となります。

【注意】利便性の高い土地は増額補正される

都市部や2本以上の道路に面している土地など、利便性の高い土地は評価額が加算されてしまいます。

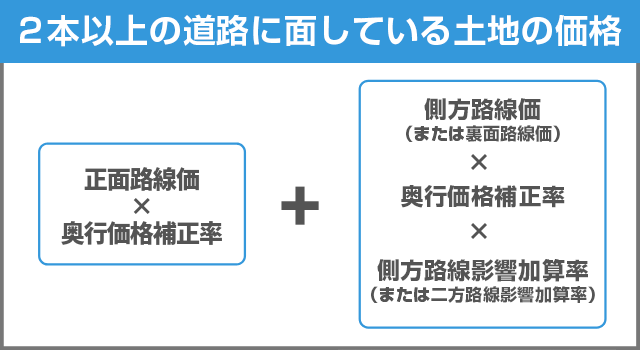

たとえば、2本以上の道路に面している土地の評価額を算出するには、以下の計算式で1㎡あたりの評価額を求めます。

路線価×奥行価格補正率で計算した金額の大きいほうが正面路線、小さいほうが側方路線(または裏面路線)となります。

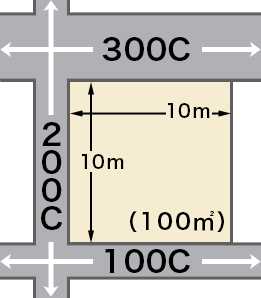

上記の例において、普通住宅地区にある土地で、正面の路線価300Cの道路の他に、側方に路線価200C、裏面に路線価100Cの道路に面している場合(奥行価格補正率を1.00と仮定)は次のように計算します。

| [1] 正面路線価 |

正面路線価×奥行価格補正率 |

|---|---|

| 300,000円×1.00=300,000円 | |

| [2] 側方路線価 |

側方路線価影響加算率 普通住宅地区 角地・・・0.03 |

| 側方路線価×奥行価格補正率×側方路線影響加算率 | |

| 200,000円×1.00×0.03=6,000円 | |

| [3] 裏面路線価 |

二方路線価影響加算率 普通住宅地区 ・・・0.02 |

| 二方路線価×奥行価格補正率×二方路線影響加算率 | |

| 100,000円×1.00×0.02=2,000円 |

補正路線価は[1]+[2]+[3]=30万8,000円となり、1㎡あたり8,000円の利用価値の増加となります。

また、補正路線価を用いて土地を評価すると、今回の土地の場合は30万8,000円×100㎡=3,080万円となります。

家屋の相続税評価額の計算方法

相続では、土地の上に建っている家屋についても評価額を計算しなければいけません。

家屋の評価方法についてみていきましょう。

家屋の基本的な相続税評価方法

家屋の評価額は、原則として固定資産税評価額に1.0をかけて計算します。つまり、固定資産税評価額が家屋の評価額となります。

固定資産税評価額は、固定資産税の課税明細書に記載されています。また、該当する不動産がある市区町村役場で「固定資産評価証明書」を本人または相続人、その代理人が取得することができます。

家屋を賃貸している場合

他人に家屋を貸している場合、借主にも一定の権利(借家権)があるため、固定資産税評価額から借家権を差し引いた金額を評価額とします。

借家権の評価額は、借家権割合(一部の地域を除き30%)に賃貸割合(貸している床面積の割合)をかけた金額になります。

よって、固定資産税評価額×(1-借家権割合×賃貸割合)の計算式で評価額を求めます。

建築中の家屋の評価方法

相続する家屋が建築中の場合、固定資産税評価額は確定していません。そのため、家屋が建築中の場合は、費用現価の70%相当額で評価すると定められています。

なお、費用現価とは、課税時期(相続または遺贈の場合は被相続人が亡くなった日)までに、建物の建築に要した建築費用の額を、課税時期の価額に引き直した額の合計額をいいます。

つまり、家屋の建築費用の総額に工事の進捗率をかけて計算します。工事の進捗率は工務店など建築業者に確認し、工事の進捗率が6割の場合、建築費用の総額×60%×70%が建築中の家屋の評価額となります。

土地の相続で適用できる特例・控除

土地を相続する際に適用できる可能性がある相続税の特例や控除を紹介していきます。

小規模宅地等の特例

小規模宅地等の特例とは、被相続人が所有していた土地の評価額を大幅に減額できる制度です。土地の評価額が下がることにより、結果として相続税額も下がります。

減額割合は土地の利用状況によって異なり、自宅などの「居住用」、事業に使用していた「事業用」の宅地は80%減額、他人に貸し付ける「貸付用」の宅地は50%減額となっています。

いずれも取得者や宅地の限度面積などの適用要件がありますが、小規模宅地等の特例を適用することで大幅な節税が可能です。

通常、相続税対策は相続開始前に行うことが多いですが、小規模宅地等の特例は「相続開始後でもできる相続税対策」であるため、適用要件を満たす場合は有効に利用したい制度です。小規模宅地等の特例を適用すると、以下の計算式に従って相続財産の相続税評価額を減額できます。

【式1】

特例適用後の相続税評価額=

特例適用前の宅地の評価額-

(特例適用前の宅地の評価額×減額割合)

なお、小規模宅地等の特例には減額割合だけでなく、適用できる土地の限度面積も定められており、適用を受ける宅地の面積が限度面積を超える場合には、次の【式2】の計算式のように「限度面積÷実際の面積」を乗じた金額の減額になるため注意が必要です。

【式2】

特例適用後の相続税評価額=

特例適用前の宅地の評価額-

(特例適用前の宅地の評価額×減額割合)×

(限度面積÷実際の面積)

宅地の種類、限度面積、減額割合をまとめると下記の表のようになります。

| 宅地の種類 | 限度面積 | 減額割合 |

|---|---|---|

| 特定居住用宅地等 | 330㎡ | 80% |

| 特定事業用宅地等 特定同族会社事業用宅地等 |

400㎡ | 80% |

| 貸付事業用宅地等 | 200㎡ | 50% |

たとえば、相続税評価額1億円の居住用の宅地500㎡を相続した場合、小規模宅地等の特例の特例を適用すると330㎡まで80%減額されるため、この宅地の評価額は以下の金額まで減額されます。

1億円−(1億円×(330㎡÷500㎡×80%)=4,720万円

本来であれば1億円の相続財産として相続税を計算するところ、小規模宅地等の特例を適用することで評価額は4,720万円となり、それだけ相続税の負担が小さくなります。

小規模宅地等の特例については、以下の関連記事で詳しく解説しています。併せてご確認ください。

配偶者の税額軽減(相続税の配偶者控除)

配偶者の税額軽減は、被相続人の配偶者が相続する遺産額のうち「1億6,000万円」または「配偶者の法定相続分相当額」のどちらか多い金額までは相続税が課税されない制度です。

たとえば、配偶者が遺産の全額を相続する場合、遺産が1億6,000万円以下であれば、相続税は0円となります。ただし、控除の適用には期限内の相続税申告が必要なため、相続税が0円になったとしても、申告を忘れないように注意しましょう。

障害者の税額控除(相続税の障害者控除)

障害者の税額控除は、相続で財産を取得したときに障害者である法定相続人の相続税を一定額控除する制度です。

控除額は、一般障害者の場合は満85歳になるまでの年数1年(1年未満切り上げ)につき10万円、特別障害者の場合は1年につき20万円となります。

なお、控除額がその障害者本人の相続税額より大きく、相続税を差し引いても控除額に余りがでる場合、その余った控除額は障害者の扶養義務者の相続税額から差し引きます。

未成年者の税額控除(相続税の未成年者控除)

未成年者の税額控除は、相続や遺贈で財産を取得したときに18歳未満(2022年4月1日以前は20歳未満)であった法定相続人の相続税を一定額控除する制度です。

控除額は、その未成年者が満18歳になるまでの年数1年(1年未満切り上げ)につき10万円です。

なお、控除額がその未成年者本人の相続税額より大きく、相続税を差し引いても控除額に余りがでる場合、その余った控除額は未成年者の扶養義務者の相続税額から差し引きます。

相次相続控除

今回の相続開始前10年以内に被相続人が相続税を課されていた場合、その被相続人から財産を取得した相続人は、相次相続控除を適用することで相続税額から一定の金額を控除できます。

相次相続控除は、前回の相続において課税された相続税額のうち、1年につき10%の割合で逓減した後の金額を今回の相続にかかる相続税額から控除します。

贈与税額控除

相続税の課税価格に加算される贈与財産にかかった贈与税額は、贈与税額控除を適用することで相続税から控除できます。

令和6年1月1日より、相続税の課税価格に加算される贈与財産は、相続開始3年前贈与財産だったものが順次7年に延長されています。令和8年12月31日までに相続が開始した場合、加算対象期間は3年ですが、令和9年1月1日から令和12年12月31日の期間に相続が開始した場合、加算対象期間が7年未満となるため注意が必要です。

土地の相続は相続専門税理士にご相談を

今回は、相続した土地の評価方法について解説しました。相続税を計算するには、土地の評価額を算出する必要がありますが、土地の評価は難しいため、税理士によって評価額に差がでます。

土地の評価額を適法の範囲内で抑えるためには、補正率や小規模宅地の特例の他にも、セットバックや地積規模の大きな宅地など、評価額を減額できるポイントにどれだけ気づけるかが勝負どころであり、相続の経験が豊富な税理士の方が有利といえます。

VSG相続税理士法人では、年間3,000件以上の相続税申告を行っているだけでなく、親身でわかりやすい説明を心がけています。グループ内に司法書士法人や不動産会社もあるため、相続登記や売却もワンストップで行うことができます。