この記事でわかること

- 相続税の申告漏れは、税務署にバレる可能性が高い

- 申告漏れが発覚すると、重いペナルティーが科される

- 申告漏れに気づいたら、すぐに税理士に相談するのがおすすめ

「もし相続税の申告漏れがあったら、どうなるのだろう?」

結論から申し上げると、相続税の申告漏れは、高い確率で税務署に見つかり、重いペナルティーが科されます。

この記事では、相続税の申告漏れがなぜバレるのか、具体的にどのようなペナルティーがあるのかを詳しく見ていきます。

なお、申告漏れを防止するためには、相続専門の税理士にサポートを依頼することが有効です。

VSG相続税理士法人では、無料で相談を承っておりますので、下記からお気軽にご連絡ください。

目次

▼税務署が申告漏れを発見できる理由については、下記の動画でもお伝えしています。

相続税の申告漏れが税務署にバレる3つの理由

相続税の申告漏れは、以下の3つの理由から、税務署に高い確率で見つかります。

- 「KSKシステム」で税務情報を把握されているから

- 金融機関などへの照会で「お金の流れ」が筒抜けだから

- 登記などで「資産の動き」も把握されているから

それぞれについて、詳しく見ていきましょう。

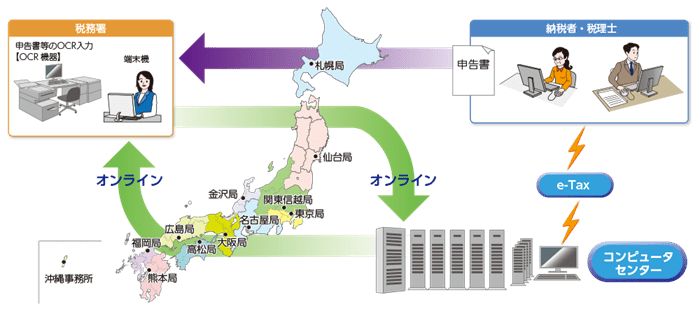

理由1. 「KSKシステム」で税務情報を把握されているから

国税庁は、全国の税務署をネットワークで結び、納税者の情報を一元管理する「国税総合管理(KSK)システム」を運用しています。

国税総合管理(KSK)システム

このシステムには、過去の所得税・固定資産税・贈与税の申告状況など、個人の収入や資産に関する膨大な情報が蓄積されています。

税務署は、「KSKシステム」と「相続税の申告内容」を照合し、「想定される財産額に対して、相続税の申告額が少ない」などの不自然な点があれば、申告漏れを疑って詳しい調査に入ります。

理由2. 金融機関などへの照会で「お金の流れ」が筒抜けだから

税務署は、銀行などの金融機関に対して、故人や相続人の口座情報を照会する権限を持っています。

これにより、「預貯金の残高」はもちろん、「過去の入出金の履歴」まで事細かに把握することが可能です。

そこで多額の引き出しが見つかるたびに用途を逐一確認し、「その資金で購入した財産」や「親族への資金移動」が申告から漏れていないかを調べています。

理由3. 登記などで「資産の動き」も把握されているから

通常、不動産を取得した際には、法務局で登記(所有者の名義変更)を行います。

この登記情報は税務署と連携されており、「不動産の持ち主に関する情報」は税務署も把握が可能です。

相続税の申告があると、税務署は登記情報と照合し、亡くなった方が所有していた不動産がすべて載っているかを確認しています。

ほかにも、税務署は下記のような情報も収集しており、個人が所有する資産の動きを幅広く把握しています。

- 企業に勤める従業員の収入

- 有価証券の持ち主

- 生命保険金の契約者と受取人

- 海外への送金状況 など

以上を踏まえると、税務署が「相続税の申告漏れ」を見逃す可能性は限りなく低いと考えられます。

相続税の申告漏れがあったときのペナルティーは?

相続税の申告漏れが発覚した場合、本来納めるべきだった税金(本税)に加えて、「附帯税」が課される可能性があります。

附帯税は、「申告内容が正しくなかったこと」や「納税が遅れたこと」に対するペナルティーとしての税金です。

まずは、主な附帯税の種類を見ていきましょう。

ペナルティーとして課される4つの附帯税

相続税の申告漏れがあると、そのときの状況によって、以下の4つから該当する附帯税が課されます。

| 附帯税の種類 | 概要 |

|---|---|

| 延滞税 | ・定められた期限までに納税しなかった場合に、遅れた日数に応じて加算される利息のような税金 ・申告漏れによる追加納税も対象となり、納付が遅れるほど金額は増えていく |

| 過少申告加算税 | ・期限内に申告はしたものの、納付した税額が本来より少なかった場合に課される税金 ・税務署から指摘される前に自主的に修正申告をすれば、原則としてかからない |

| 無申告加算税 | ・期限までに申告をしなかった場合に課される税金 ・税務署から指摘される前に自主的に期限後申告をすれば、負担が軽くなる可能性がある |

| 重加算税 | ・意図的に財産を隠すなど、悪質なケースで科される重いペナルティー ・過少申告加算税や無申告加算税に代わって、より高い税率の課税が発生する ・重加算税が課される場合も、延滞税は別途で納めなければならない |

なお、「脱税額が大きい」「手口が悪質である」などのケースでは刑事告発されて、懲役刑や罰金刑が科される可能性もあります。

【事例】「主婦のへそくり」が漏れていたときのペナルティー

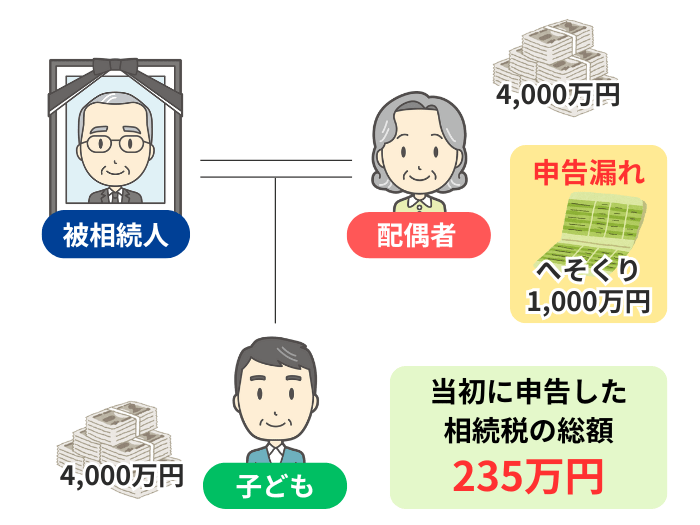

ここでは、実際に申告漏れがあったとき、ペナルティーとしてどれほどの金額を追加で納めなければならないのか、次のケースを想定して見ていきます。

- 被相続人:夫

- 相続人:妻、子ども1人

- 遺産分割:法定相続分どおり(妻1/2、子ども1/2)

- 当初申告:「遺産総額 8,000万円」として、期限内に「納税額 235万円」で申告・納税済み

- その後、税務調査で妻名義の「へそくり 1,000万円」を夫の財産(名義預金)として計上すべきと指摘される

- 税務署からの指摘を受けて、申告期限から1年半後に修正申告・納税

この事例では、申告漏れのペナルティーとして「延滞税」と「過少申告加算税」の2つの附帯税が課されます。

具体的に「追加の納税額」を計算すると、下記を合計した「約91.5万円」になります。

| 税金の種類 | 税額 |

|---|---|

| 追加の本税 | 75万円 |

| 延滞税 | 約9万円 |

| 過少申告加算税 | 7.5万円 |

この事例では、はじめから「遺産総額 9,000万円」として正しく申告していれば、納税額は「310万円※1」でした。

しかし、申告漏れがあったために、最終的に納める総額は「当初の235万円+追徴額約91.5万円=約326.5万円」となり、「約16.5万円」多くなっています。

さらに、税務調査の対応をしたり、相続税の修正申告をしたりと、本来不要だった手間や精神的な負担がかかることも忘れてはいけません。

- ※1

- へそくりも含めて、法定相続分どおり遺産分割した場合

参考

ここで紹介した「追加の本税・延滞税・過少申告加算税」を計算するときの流れは、次のとおりです。

【追加の本税】

申告漏れの1,000万円を追加すると、遺産総額は9,000万円となり、本来の納税額は310万円と計算できる。

そこで、当初に納付した235万円との差額「75万円」が追加の本税となる。

【延滞税】

追加の本税75万円に対し、納期限の翌日から納付日まで(1年半=548日)の延滞税がかかる。

税率は時期によって異なるため、ここでは令和6年(2024年)の税率(納期限の翌日から2カ月間:2.4%、それ以降:8.7%)を適用して計算する。

・最初の2カ月分(60日間):75万円 × 2.4% × 60日 ÷ 365日 ≒ 2,959円

・残りの期間分(488日間):75万円 × 8.7% × 488日 ÷ 365日 ≒ 87,238円

・合計の延滞税額:約2,959円 + 約87,238円 ≒ 約9万円

【過少申告加算税】

過少申告加算税の税率は、「当初の申告納税額(235万円)」と「50万円」のいずれか多い金額までは10%のため、計算式は下記のとおり。

・過少申告加算税額:75万円 × 10% = 7.5万円

要注意!特に申告漏れが多い3つの財産

相続税の申告では、意図せず財産が漏れてしまうケースも多いです。その代表的なものとしては、以下の3つが挙げられます。

- 名義預金

- タンス預金

- 生前贈与した財産

それぞれ詳しく見ていきましょう。

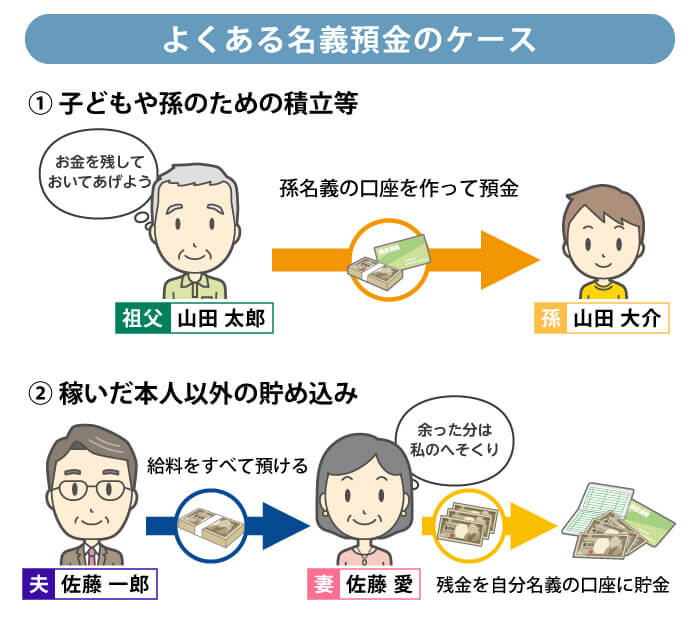

財産1. 名義預金(家族名義の口座にある故人のお金)

「名義預金」とは、「口座の名義人」と「実質的な所有者」が異なる預金のことです。

名義預金は、口座の名義が故人ではないため、「相続財産ではない」と思い込みがちです。

しかし、税務署は名義だけではなく、下記の要素から総合的に「実質的な所有者」を判断しています。

- 預金の出どころは誰のお金か?

- 通帳や印鑑は誰が管理していたか?

- 名義人が自由に使える状態だったか?

- 贈与契約書が作成されていたか? など

こうして税務署に「名義預金」と判断されたお金が、提出した相続税の申告書に載っていないと申告漏れになります。

名義預金と判断されないためには、贈与契約書を作成して、贈与の記録を明確に残しておくことなどが有効です。

財産2. タンス預金(自宅などに保管された現金)

「タンス預金」とは、銀行などに預けずに、自宅で保管しているお金のことです。昔はタンスに現金をしまう人が多かったことから、こう呼ばれています。

家族がタンス預金の存在を知らない、あるいは見つけられないまま相続手続きを進めてしまうと、申告漏れにつながります。

タンス預金は、「黙っていればバレない」と思われがちです。

しかし、税務署は故人の金融機関の口座を細かく調べ、引き出されたお金の用途が不明な場合には、可能性の1つとしてタンス預金を疑います。

このため、税務署の目を逃れるのは、ほとんど不可能だと考えるのが賢明です。

相続税の申告をする際には、タンス預金の計上が漏れないように、現金が保管されていそうな場所(金庫・仏壇・引き出し・本の間など)を注意深く確認しましょう。

財産3. 生前贈与した財産(過去に贈与したことを忘れていたもの)

亡くなった方から生前贈与された財産の一部は、相続税を計算する際に、課税対象となる「遺産」に含めなければならないルールがあります。

しかし、生前贈与されたことを忘れていると、相続税の申告をするときに漏れてしまいます。

具体的には、下記の2つの贈与のケースで注意が必要です。

| ケース | 概要 |

|---|---|

| 亡くなる前7年以内にされた贈与 | ・亡くなる前7年以内(※1)に、通常の贈与(暦年贈与)を受けていた場合 ・該当する期間内に贈与された財産は、すべて課税対象の遺産に持ち戻される |

| 相続時精算課税を使った贈与 | ・過去に「相続時精算課税」という制度を使って贈与を受けていた場合 ・この制度を使って贈与された財産は、贈与時期にかかわらず課税対象の遺産に持ち戻される ・ただし、2024年1月1日以降の贈与については「年間110万円の基礎控除」が創設されたことから、控除後の金額が加算対象となる |

- ※1

- 生前贈与を相続財産に持ち戻す期間は、2024年1月1日以降の贈与より、段階的に3年から7年に延長されている

その他の申告漏れに注意すべき財産

ここまで紹介した以外にも、次のような財産は申告漏れのリスクがあります。

| 財産の種類 | 概要 |

|---|---|

| 預貯金 | インターネットバンキングの場合、紙の通帳がないことが多く、存在を把握しにくい |

| 不動産 | 「未登記」や「課税標準額が低い」土地・家屋は、通常の調査方法では見落とす可能性がある |

| 有価証券 | インターネット証券の口座は、故人のパソコンやスマートフォンを確認しないと見つかりにくい |

| みなし相続財産 | 生命保険金や死亡退職金などの非課税枠を超える部分は、課税対象の遺産として扱われる |

これらの財産を漏れなく把握して、正しく相続税の申告をするためには、相続専門の税理士にサポートしてもらうことがおすすめです。

VSG相続税理士法人では、初回の相談を無料で承っておりますので、下記からお気軽にご連絡ください。

相続税の申告漏れに関するよくある質問

最後に、相続税の申告漏れに関してよくある質問にお答えします。

Q1. 申告漏れをしても時効を待てば大丈夫?

国が相続税を徴収できる権利には、時効があります。原則として、時効は申告期限から「5年」、意図的に財産を隠すなど悪質なケースでは「7年」に延長されます。

ただし、「申告漏れがあっても、時効までバレなければ大丈夫」と考えるのは危険です。

税務署は高い確率で申告漏れを把握できるうえ、対応が遅れるほど、ペナルティーは重くなります。

このため、相続税の申告漏れに気づいたら、早めに訂正のための手続きをすることをおすすめします。

Q2. 税務署から「相続についてのお尋ね」が届いたが、どうすればいい?

相続が発生してから半年後くらいに、税務署から「相続についてのお尋ね」や「相続税の申告等についてのご案内」といった書類が送られてくることがあります。

これは、税務署が把握している情報から、「この人には、相続税の申告が必要になる可能性がある」と判断された場合に送られるものです。

自宅に届いたら、まずは同封されている書類を確認し、ご自身の状況で相続税の申告が必要かどうかを確認しましょう。

もし、ご自身で判断するのが難しい場合は、税理士に相談することをおすすめします。

Q3. 申告漏れが税務署に指摘される確率は?

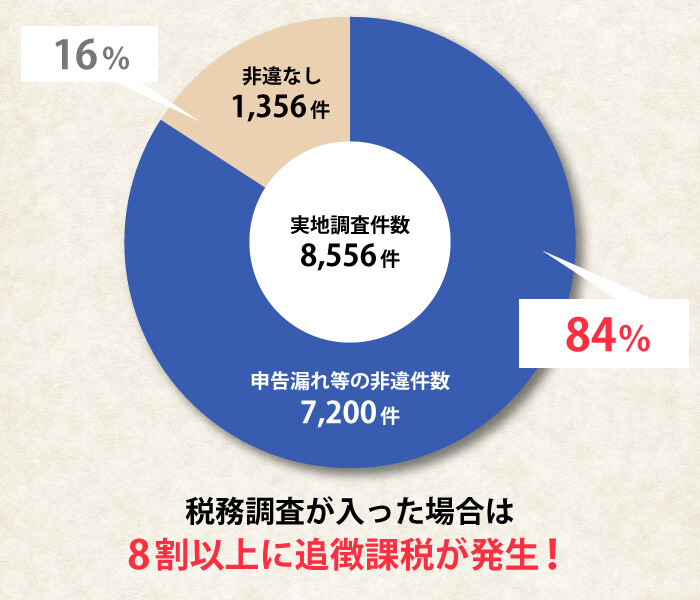

国税庁が公表している「令和5事務年度における相続税の調査等の状況」によると、相続税の実地調査(税務署の職員が訪問して行う調査)が行われた件数は8,556件でした。

このうち、申告漏れなどの非違(誤り)があった件数は7,200件で、その割合は約84%にものぼります。

つまり、税務調査が行われた場合、8割以上のケースで何らかの指摘がされているということです。

この数字からも、税務署の調査能力の高さと、申告漏れのリスクの大きさがうかがえます。

申告漏れに気づいたら、すぐに専門家へ相談!

相続税の申告漏れに気づいたときは、「すぐに税理士に相談し、アドバイスを受けながら正しい手続きをすること」が最善の行動だといえます。

申告の誤りへの対応が早ければ早いほど、利息にあたる「延滞税」の負担が少なくなります。

また、税務署から指摘される前に自主的に訂正できれば、「過少申告加算税」や「無申告加算税」が免除・軽減される可能性も高いです。

ただし、ここで焦って自分で手続きをして、再び申告に誤りがあると、さらに状況を悪化させかねません。

この点、相続専門の税理士に相談すれば、ご自身の状況に応じて必要な手続きを、正確かつ確実に進めてもらえます。

また、税務署とのやり取りを税理士に任せられるため、精神的な負担も軽くなります。

VSG相続税理士法人では、初回の相談を無料で承っておりますので、申告漏れに気づいてしまったときは、お気軽にご連絡ください。