記事の要約

- 相続税の配偶者控除の適用は適用要件を満たしていなければならない

- 配偶者控除の適用は相続税申告をする必要がある

- 配偶者控除を適用する場合は二次相続への影響に注意する

夫婦のどちらかが亡くなった場合、相続人となる配偶者は、相続税の税額を軽減する「相続税の配偶者控除(配偶者の税額軽減)」の利用が可能です。

相続税は、遺産総額が基礎控除額を超えた場合に申告・納付義務が発生しますが、その場合でもこの1億6,000万円まで控除される配偶者控除を利用することで、相続税が0円になるケースが多々あります。

しかし、「相続税が0円になるから」といって多額の財産を配偶者に相続させると、その配偶者が亡くなって子どもの世代へ財産を相続する際に、大きな負担が生じるケースもあります。

そうならないために、利用する前に配偶者控除についてよく知っておくことが大切です。この記事では、相続税の配偶者控除のしくみや適用要件の他、利用時の注意点を解説します。

目次

遺産1.6億円まで相続税ゼロ!? 配偶者控除の落とし穴と二次相続リスク

動画の要約配偶者の税額軽減(配偶者控除)の仕組みや、一次相続と二次相続の違いによるリスク、そして相続税対策としての具体的な財産分割の考え方について解説しています。

相続税の配偶者控除(配偶者の税額軽減)とは

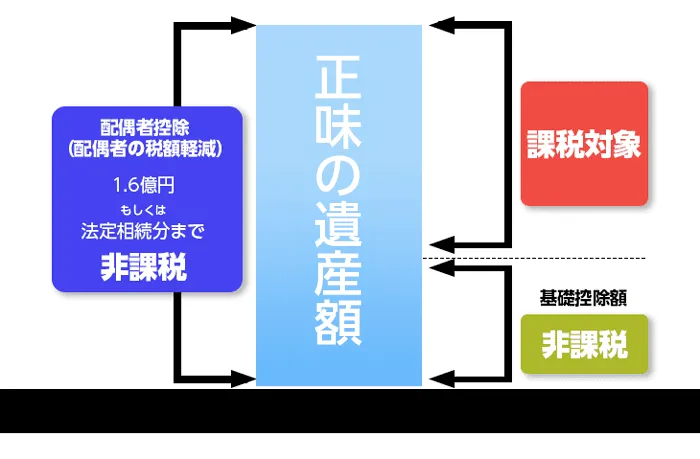

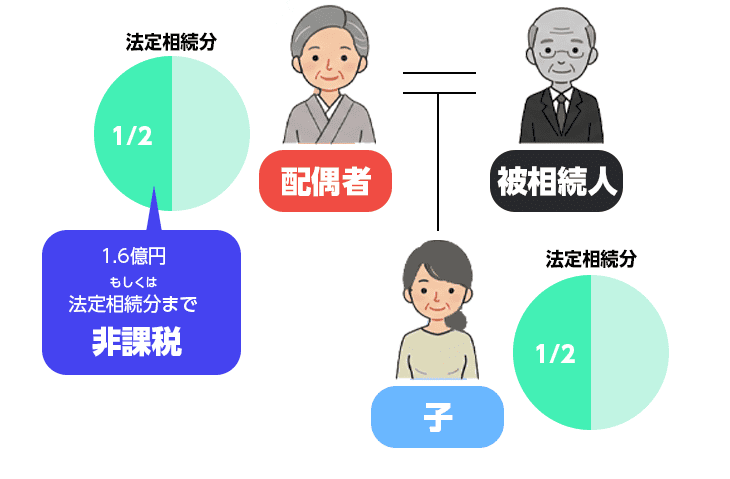

相続税の配偶者控除とは、被相続人(亡くなった人)の配偶者が相続する財産のうち、「1億6,000万円、または配偶者の法定相続分相当額」の、どちらか多い金額までは、相続税が課税されないという制度です。

相続税が課税されるのは、プラスの財産からマイナスの財産を差し引いた額(正味の遺産額)から基礎控除額を差し引いた部分です。この基礎控除額を超えて相続税がかかる場合でも、配偶者控除の適用で相続税が大幅に減少します。

つまり、配偶者が実際に相続する財産の額が、「1億6,000万円」または「配偶者の法定相続分に相当する金額」のどちらか多い金額の範囲内であれば、配偶者控除を適用することで配偶者に相続税はかかりません。

| 法定相続人 | 配偶者の法定相続分 |

|---|---|

| 配偶者のみ | 遺産のすべて |

| 配偶者と子ども | 遺産の2分の1 |

| 配偶者と親 | 遺産の3分の2 |

| 配偶者と兄弟姉妹 | 遺産の4分の3 |

たとえば、相続人が配偶者と子ども2人の場合、配偶者の法定相続分は遺産の2分の1になります。実際に相続する額が配偶者の法定相続分以下であれば、10億円でも100億円でも相続税は0円です。

所得税法の配偶者控除との混同に注意

一般的に「配偶者控除」といえば所得税法の配偶者控除を指し、この記事で説明している相続税の配偶者控除とは無関係です。なお、相続税の配偶者控除は、正式には「配偶者に対する相続税額の軽減」といいます。

相続税の配偶者控除の適用要件

相続税の配偶者控除には適用要件が定められており、適用するためには以下の要件を満たしている必要があります。

- 被相続人の戸籍上の配偶者である

- 申告期限までに遺産分割が完了している

- 相続税申告をしている

このうち、配偶者控除の適用で「配偶者が納める相続税額が最終的に0円になる」としても、相続税の申告を必ず行わなければならない点は要注意です。

「税金がかからないなら申告は不要だろう」として実際に申告を怠った場合、この制度の適用要件を満たせなくなってしまいます。

ここからは、配偶者控除の適用要件を一つずつ解説いたします。

被相続人の戸籍上の配偶者である

相続税の配偶者控除の適用要件の1つ目が、「相続人の戸籍上の配偶者」でなければならない点です。

この「被相続人の戸籍上の配偶者」に関しては、婚姻期間による制限はなく、役所に届け出ていれば婚姻期間が1カ月以下であっても配偶者控除を適用できます。

しかし、事実婚など被相続人と内縁関係にあった配偶者は、数十年一緒に暮らしていたとしても配偶者控除の適用は受けられないため、注意してください。

申告期限までに遺産分割が完了している

相続税の配偶者控除を適用するためには、相続税の申告期限までに遺産分割を完了させ、配偶者が取得する財産を決めなければなりません。

相続税の申告期限までに遺産分割が完了できない場合は、配偶者も含めた「相続人それぞれが法定相続分で遺産を取得した」と仮定して、相続税の申告と納付(未分割申告)を行います。

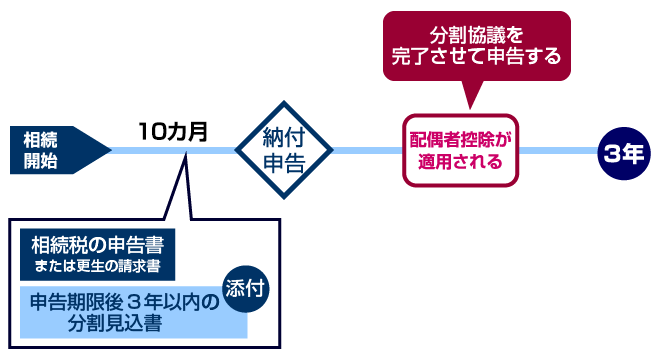

このとき、相続税の申告書に後述する「申告期限後3年以内の分割見込書」を添付するなど、以下の条件を満たすことで、遺産分割が成立した後に改めて配偶者控除の適用を受けることができます。

そのため、申告期限時においては、一度、配偶者控除を適用せずに計算して算出された相続税額を納めることになります。

- 当初の相続税申告時に「申告期限後3年以内の分割見込書」を添付して提出していること

- 申告期限から3年以内に遺産分割が成立していること

- 遺産分割成立日の翌日4カ月以内に更正の請求を行うこと

相続税申告をしている

相続税の配偶者控除を適用するためには、適切に記載された相続税の申告書を期限までに税務署へ提出しなければなりません。

相続税の申告書の提出期限は、「被相続人が亡くなったことを知った日の翌日から10カ月以内」です。

たとえ、配偶者控除の適用で納税額が0円になるとしても、申告書の提出義務は生じます。

そのため、配偶者控除に関する内容を記入した相続税申告書と、配偶者が財産を取得したことがわかる書類の提出が必要です。忘れずに申告手続きを期限内に行いましょう。

配偶者控除を適用したときの相続税の計算方法

相続税の計算時に配偶者控除などの税額控除を適用できるのは、「相続人ごと相続税額」を算出したあとのタイミングとなります。

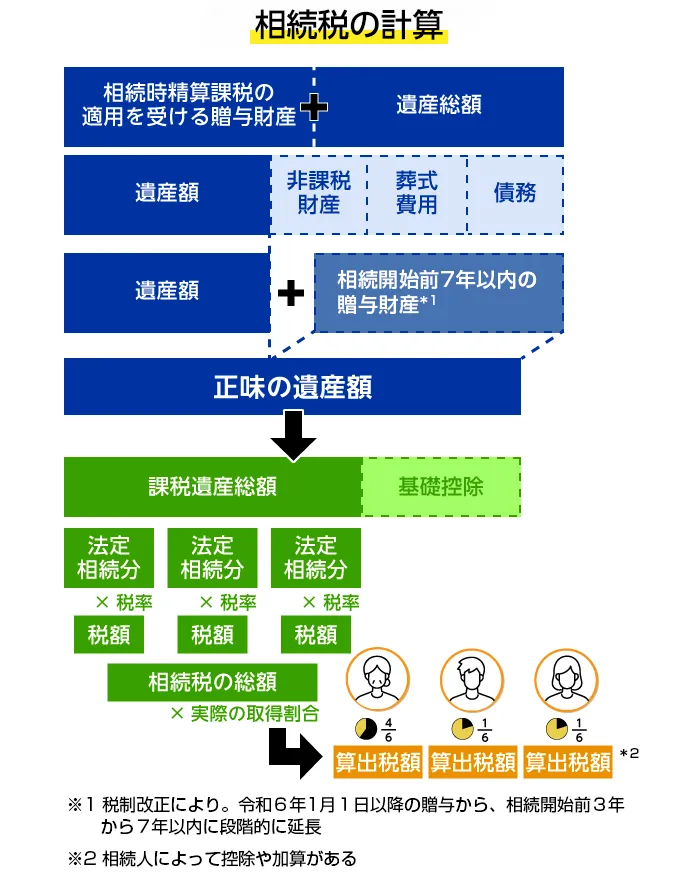

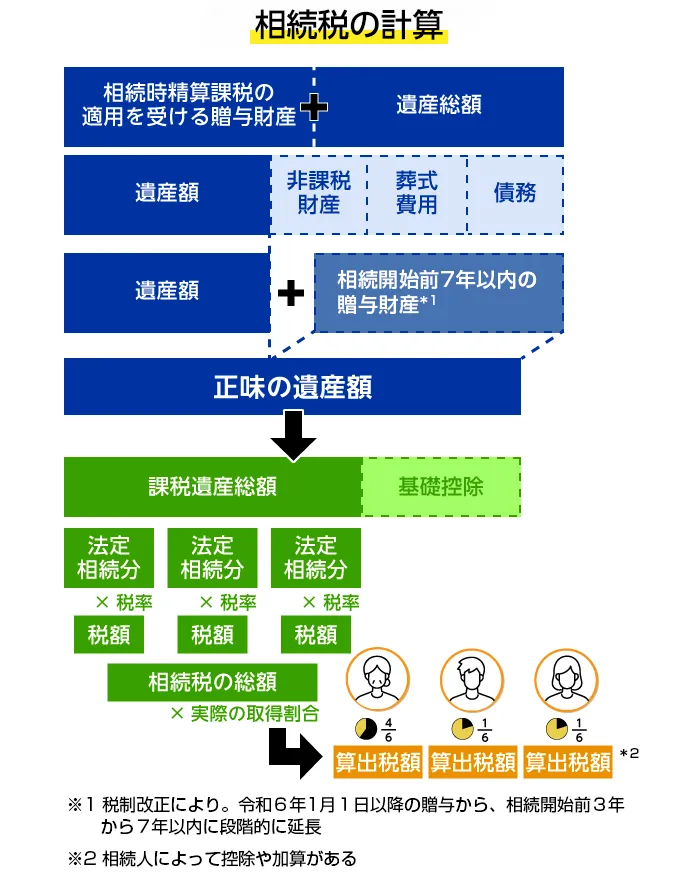

- ①正味の遺産額を計算して相続税の基礎控除額を引く

- 被相続人の亡くなったときに持っていた財産や「みなし相続財産」などを合計した遺産総額から、非課税財産や債務・葬式費用を差し引いて正味の遺産額を算出します。そこから相続税の基礎控除額を差し引くことで、課税遺産総額を求めます。

- ②相続税の総額を計算する

- ①で計算した課税遺産総額を「法定相続分どおりに各相続人が取得した」と仮定し、それぞれの額に税率を乗じて相続人ごとの税額を算出します。その後、それらを合計して相続税の総額を求めます。

- ③相続人ごとの相続税額を算出する

- ②で求めた相続税の総額を、各相続人が実際に取得した財産の割合で按分して各人の相続税額を算出します。税額控除がある場合は、この段階で各人の税額から差し引きます。

配偶者控除額は以下の計算式で計算することができ、実際に配偶者の相続する額が「1億6,000万円、または法定相続分以下のいずれか多い金額」までであれば、配偶者に相続税はかかりません。

相続税の配偶者控除額の計算式

配偶者控除額

=相続税の総額×(※1と※2のうちいずれか少ない金額÷相続税の課税価格の合計)

- ※1

- 配偶者の法定相続分に相当する額

(1億6,000万円未満のときは1億6,000万円) - ※2

- 配偶者が実際に取得した額(配偶者の課税価格)

配偶者の取得額が1億6,000万円以下の場合

配偶者が相続する遺産が1億6,000万円以下なら、配偶者控除を適用することで、配偶者の相続税は0円です。

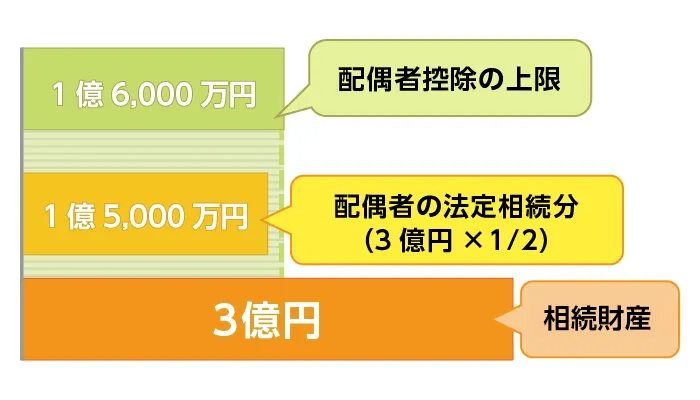

たとえば、相続人が被相続人の妻と2人の子どもで、遺産が3億円のケースで、法定相続分どおりに遺産を分割するとします。

この場合の妻の法定相続分相当額は1億5,000万円となり、この金額は1億6,000万円以下であるため、妻の相続税額は0円です。

また、妻が法定相続分を超えて1億6,000万円を相続した場合でも、非課税限度額である1億6,000万円以下になるため、妻の相続税額は0円です。

配偶者の取得額が1億6,000万円超の場合

配偶者が1億6,000万円超の遺産を相続する場合であっても、その金額が「法定相続分の相当額」以下であれば、配偶者の相続税は0円です。

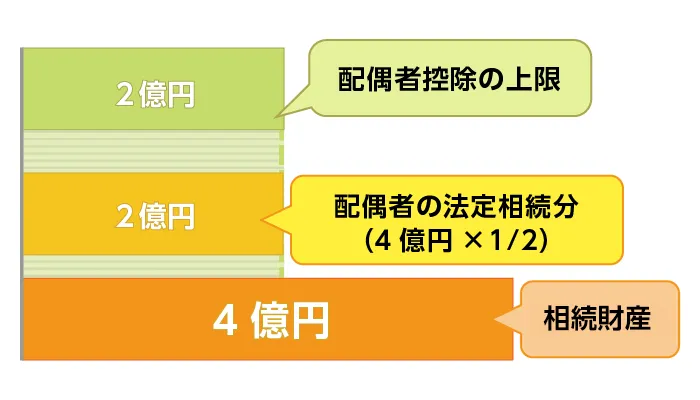

たとえば、相続人が被相続人の妻と2人の子どもで、遺産が4億円のケースで、法定相続分どおりに遺産を分割する場合、妻の法定相続分相当額は2億円となります。

このケースでは妻の相続額は1億6,000万円を超えていますが、非課税限度額となる法定相続分相当額(2億円)の範囲内であるため、この場合も妻の相続税額は0円です。

二次相続を考慮しないとデメリットをもたらす恐れがある

相続税の配偶者控除は、一次相続(最初の相続)において大きく相続税負担を減らすことができます。

しかし、「目先の税負担をゼロにしよう」と一次相続で配偶者に多額の財産を集中させると、その配偶者が亡くなった際の二次相続で、かえって家族全体の納税額が増えてしまう可能性があるのです。

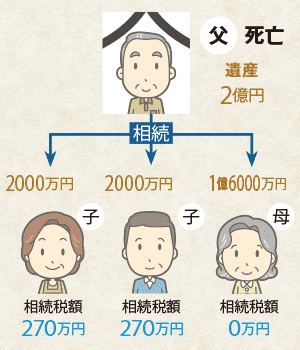

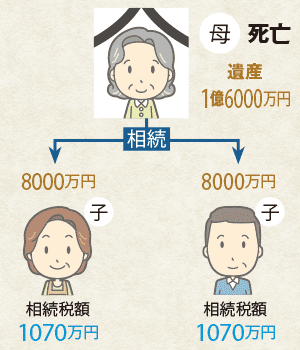

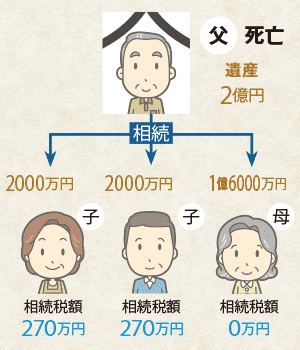

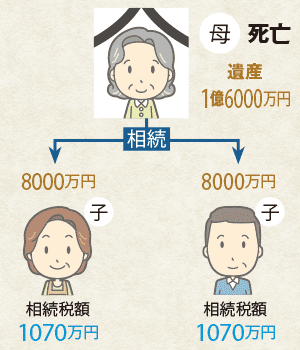

パターンA 配偶者控除を最大限に活用する分割

母親が配偶者控除を最大限に活用して1億6,000万円を相続し、子ども2人はそれぞれ2,000万円ずつ相続。

母親の遺産1億6,000万円を、子ども2人がそれぞれ8,000万円ずつ相続。

一次相続と二次相続の合計相続税額

2680万円

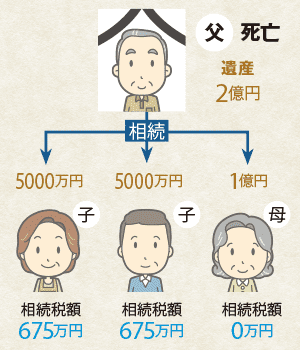

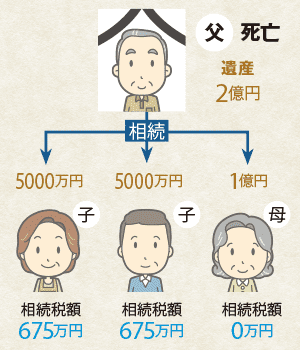

パターンB 法定相続分で分割

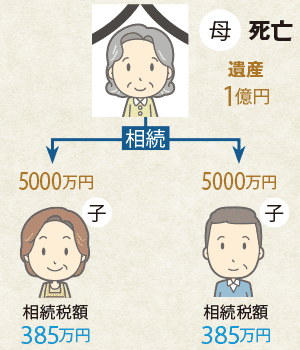

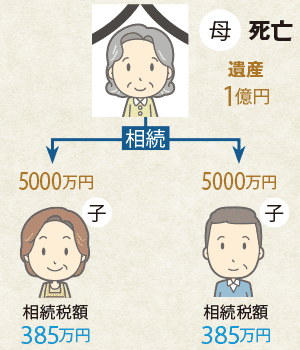

母親が50%の1億円、子ども2人がそれぞれ25%の5,000万円ずつ相続。

母親の遺産1億円を、子ども2人がそれぞれ5,000万円ずつ相続。

一次相続と二次相続の合計相続税額

2120万円

上記の例のように、一次相続で配偶者控除を最大限活用したとしても、一次相続である程度子どもに財産を分割した場合よりも、二次相続でトータルの相続税負担が大きくなる可能性があります。

ここからは、一次相続で配偶者控除を最大限活用したとしても、かえって二次相続で相続税負担が増してしまう理由を解説します。

- 【理由1】二次相続の方が相続税の税率が上がる可能性があるため

- 【理由2】二次相続では相続税の基礎控除額が減少するため

- 【理由3】小規模宅地等の特例の適用要件を満たせなくなる場合があるため

【理由1】二次相続の方が相続税の税率が上がる可能性があるため

相続税には「累進課税」が採用されており、課税対象となる遺産の総額が増えるほど、より高い税率が適用される仕組みです 。

一次相続の際に配偶者が多くの財産を相続した場合、二次相続では相続財産が配偶者自身の財産に加算されるため、課税対象となる遺産の総額が大きくなります。

相続税の税率は、「課税遺産総額を法定相続分で分割したもの」と仮定した各相続人の取得金額に基づいて決まります 。したがって、遺産の総額や法定相続人の数が変われば、適用される税率も変動することになります。

つまり、一次相続で配偶者が相続した財産が多いほど、配偶者が亡くなって相続人数が減ることも相まって、二次相続時の税率が高くなってしまうのです。

【理由2】二次相続では相続税の基礎控除額が減少するため

相続税には、遺産の総額から一定の金額を控除できる「基礎控除」が設けられています。基礎控除額は「3,000万円+(600万円×法定相続人の数)」で計算し、相続税が課されるのはこの額を超えた部分の金額です。

二次相続では配偶者が亡くなっているため、法定相続人の数が1人減ってしまう分、基礎控除額は少なくなります。

たとえば、一次相続で3人だった法定相続人が2人に減る場合、基礎控除額は4,800万円から4,200万円に減少します。

基礎控除額が少なくなることで、課税される遺産の額が大きくなり、結果的に二次相続での相続税の負担増加に繋がります。

死亡保険金・死亡退職金の非課税枠が減少する

死亡保険金・死亡退職金には「500万円×法定相続人の数」で計算される非課税枠があります。

二次相続では法定相続人が1人減るため、この非課税枠も縮小します。

その結果、一次相続と同じ金額の保険金や退職金を受け取ったとしても、非課税枠が小さくなる分だけ課税対象が増え、受取人の税負担が大きくなる可能性があります。

【理由3】小規模宅地等の特例の適用要件を満たせなくなる場合があるため

小規模宅地等の特例は、被相続人が住んでいた宅地(330㎡まで)の評価額を最大80%減額できる特例です。

被相続人の配偶者であれば無条件でこの特例を適用できますが、 二次相続では配偶者以外の相続人が取得することになるため、「被相続人の同居の親族」か、通称「家なき子」と呼ばれる状態に該当している必要があります。

「被相続人の同居の親族」は以下の3つの条件全てに該当してなければならず、配偶者が取得する場合に比べて、適用要件が厳しくなります。

- ① 被相続人と同居している

- 被相続人が亡くなる直前まで、被相続人が住んでいた建物で共に生活していた親族(6親等内の血族、3親等内の姻族)である必要があります。

- ② 申告期限までの間ずっと、その建物に住み続けている

- 相続開始の直前から相続税の申告期限まで、その建物に継続して居住している必要があります。

- ③ その宅地等の所有権を、相続開始時から相続税の申告期限まで有している

- その宅地等の所有権を、相続開始時から相続税の申告期限まで持ち続けている必要があります。

また、被相続人と同居していなかった親族でも、「家なき子特例」の要件を満たせば小規模宅地等の特例の適用が認められますが、こちらも以下の5つの要件に全て該当していなければなりません。

- 被相続人に配偶者がいない

- 被相続人と同居していた相続人がいない

- 相続開始前3年間に、宅地等を取得した親族やその配偶者、またはその親族の3親等以内の親族、その親族と特別な関係がある法人が所有する日本国内の家に住んだことがない

- 宅地等を取得した親族が、相続発生時点で居住している家屋(国内外問わず)を所有したことがない

- 宅地等を取得した親族が、相続した宅地を相続税の申告期限まで所有している

したがって、二次相続の相続人の状況次第で適用要件を満たせない可能性があり、相続人にかかる税負担が増してしまう恐れがあります。

有効活用には二次相続を考慮した遺産分割が大切

配偶者自身も高齢であるなど、一次相続から二次相続までの期間が近いと予想される場合は特に、二次相続の発生も考慮しつつ配偶者控除を適用するようにしましょう。

具体的には、一次相続で「配偶者が財産の大部分を相続する」形で配偶者控除を活用するのではなく、一次相続の段階で「相続税が多少高くなったとしても子どもにも財産を多く相続させる」という方法です。

後者の方法を採用した場合、一次相続と二次相続を合わせた総合的な納税額は抑えられる可能性があります。

まずは、以下の図のパターンAのように、「一次相続で相続税の配偶者控除を限度額まで適用させた」ケースを見てみましょう。

パターンA 配偶者控除を最大限に活用する分割

母親が配偶者控除を最大限に活用して1億6,000万円を相続し、子ども2人はそれぞれ2,000万円ずつ相続。

母親の遺産1億6,000万円を、子ども2人がそれぞれ8,000万円ずつ相続。

一次相続と二次相続の合計相続税額

2680万円

一方、以下のパターンBのように「二次相続を考えて一次相続の段階で子どもたちにも一定額を相続させた」場合、一次相続と二次相続の合計で相続税が少なくなることがあるのです。

パターンB 法定相続分で分割

母親が50%の1億円、子ども2人がそれぞれ25%の5,000万円ずつ相続。

母親の遺産1億円を、子ども2人がそれぞれ5,000万円ずつ相続。

一次相続と二次相続の合計相続税額

2120万円

そのため、一次相続の段階で二次相続を考慮して遺産分割することが大切です。二次相続まで考慮したシミュレーションや遺産分割については専門的な知識が必要になるため、税理士に相談しながら最適な分割案を検討することがおすすめです。

配偶者控除を適用する際の相続税申告方法

配偶者控除の適用により、配偶者が納めるべき相続税額が最終的に0円となった場合であっても、相続税の申告は必ず行わなければなりません。

「被相続人が亡くなったことを知った日の翌日から10か月以内」に、相続税申告書とともに以下の必要書類を用意しましょう。

配偶者控除の適用をする場合に必要な書類は以下のとおりです。

このうち、遺産分割協議書の写しや遺言書は、「配偶者が財産を取得したことがわかる書類」として提出します。

- 相続税申告書

- 遺言書がある場合は遺言書

- 遺産分割協議書の写し

- 遺産分割協議書に押印した相続人全員の印鑑証明書

- その他、戸籍謄本など相続税申告に通常必要となる書類

相続税申告書は国税庁のWebサイト「[手続名]相続税の申告手続」からダウンロードしたうえで、必要事項の記載を進めましょう。

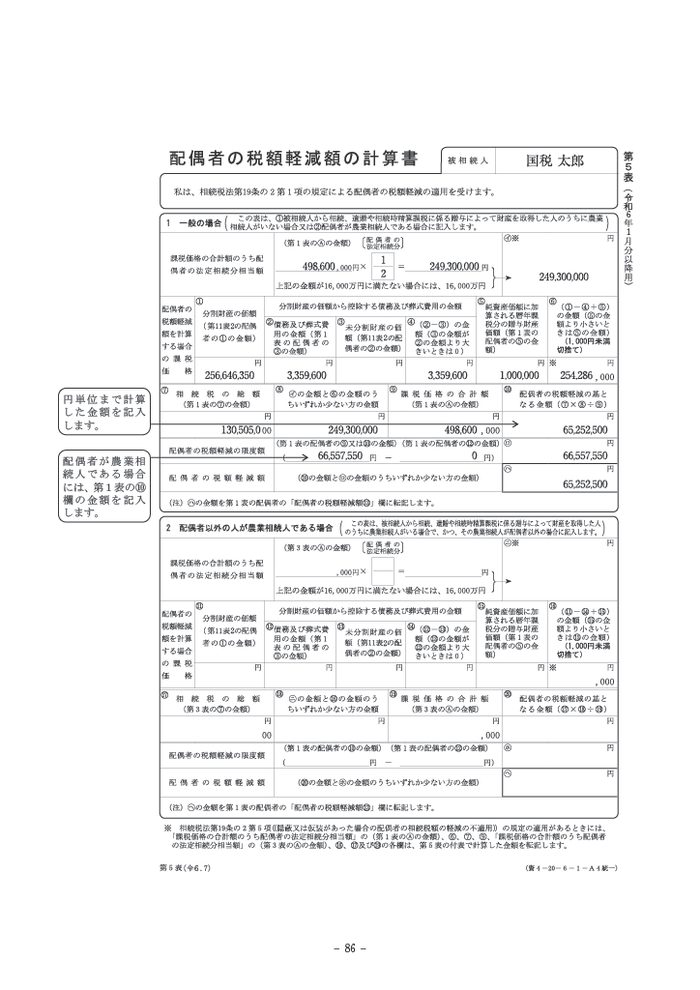

相続税の申告書「第5表」の記載例

引用元 国税庁

- 【手順1】税額軽減となる限度額の基準を計算する

-

申告書上部にある「課税価格の合計額のうち配偶者の法定相続分相当額」を計算します。

1. 「第1表」の課税価格の合計額(Ⓐ)を転記します。

2. 転記した金額に、民法で定められた配偶者の法定相続分(例:他の相続人が子の場合は1/2)を乗じて算出します。 - 【手順2】配偶者が実際に取得した財産の価額を記入する

-

申告書中段左側にある「配偶者の税額軽減額を計算する場合の課税価格」(⑥欄)を計算します。

「第1表」「第11表の2」などから、配偶者が取得したプラスの財産・マイナスの財産・生前贈与財産を転記し、最終的な純資産価額を算出して⑥欄に記入します。 - 【手順3】軽減される税額の元となる金額を計算する

-

申告書中段右側にある「配偶者の税額軽減の基となる金額」(⑩欄)を計算します。

相続税の総額(第1表⑦欄)を⑦へ、課税価格の合計額(第1表Ⓐ欄)を⑨へ転記します。

次に【手順2】の⑥欄と、【手順1】の㋑欄を比較し、小さい方の金額を⑧欄に記入します。以下の計算式で⑩欄の金額を求めます。

⑩ = ⑦相続税の総額 × (⑧ ÷ ⑨課税価格の合計額)このあと、⑩欄の金額と㋺欄の金額を比較し、小さい方が控除額となります。

配偶者控除を適用する場合の注意点

相続税の配偶者控除は配偶者の税額を軽減する制度ですが、適用にあたってはいくつか注意点があります。特に、以下の2つは必ず確認しておきましょう。

- 仮装・隠ぺいした財産には適用できない

- 遺産分割がまとまらず期限内申告が難しい場合の対処法

仮装・隠ぺいした財産には適用できない

相続税の税務調査によって、「仮装隠ぺいされていた」と認められた財産には配偶者控除が適用できません。

仮装隠ぺいが税務調査で発覚すると、仮装隠ぺいされた財産を含めて相続税を計算し直すため、相続税額が増えてしまいます。

また、本来納めるべき相続税に加えて、「重加算税」や「延滞税」が課税されるため、こうした仮装・隠ぺい行為を故意に行うことは避けてください。

遺産分割がまとまらず期限内申告が難しい場合の対処法

配偶者控除を適用するには、相続人同士で話をまとめ、遺産分割が完了した状態で申告する必要があります。

相続税の申告期限までに遺産分割協議がまとまらない場合、遺産が未分割の状態で申告することになりますが、そのままでは配偶者控除を適用することはできません。

申告期限までに遺産分割がまとまらない場合、相続税の申告書に「申告期限後3年以内の分割見込書」を添付して期限内に申告しましょう。

「申告期限後3年以内の分割見込書」を申告書と一緒に提出したあとは、申告期限以降3年以内に遺産分割を済ませます。

その後、遺産分割が成立した日の翌日から4カ月以内に「更正の請求」を行うことで、配偶者控除の適用が受けられます。

また、3年を経過しても遺産分割がまとまらない場合は、「申告期限後3年を経過する日の翌日から2カ月を経過する日」までに、「遺産が未分割であることについてやむを得ない事由がある旨の承認申請書」を税務署に提出することで、分割期限の延長を受けられます。

ただし、この「やむを得ない事由」に該当するのは、以下のようなケースに限定されます。

- 訴えの提起がなされている場合

- 和解、調停、審判の申立てがされている場合

- 遺産分割の禁止、相続の承認若しくは放棄の期間が伸長されている場合

- 上記3つのケース以外に、税務署長が「やむを得ない事情がある」と認めた場合

「遺産が未分割であることについてやむを得ない事由がある旨の承認申請書」の提出時に、「訴状の写し」や「申立書の写し」「決定通知書等の写しなど、「上記のやむを得ない事由」であることを証する書類を添付しなけければなりません。

※参考:遺産が未分割であることについてやむ を得ない事由がある旨の承認申請書|国税庁

相続税の申告・納付後に新たな相続財産が見つかった場合

相続税の申告・納付後に新たな相続財産が見つかり、税務署から指摘を受けた場合は修正申告が必要です。修正申告をした場合でも、意図的な「仮装・隠ぺい」にあたらなければ、配偶者控除の適用を受けられます。

相続税の配偶者控除など相続に関する疑問は専門家へ

相続税の配偶者控除は、被相続人の配偶者が、相続する遺産の評価額のうち少なくとも1億6,000万円までは相続税が課税されない制度です。

多くの場合、配偶者の税負担の軽減につながりますが、その配偶者が亡くなった後の子どもへの相続(二次相続)の際に大きな負担になることがあります。

相続税には税負担が軽減される規定がいくつかありますが、適用要件を確実に満たす必要があります。

適切な相続税の計算、配偶者控除を使った場合の二次相続への対策などは、税理士に相談すると自分に合う適切な方法をシミュレーションしてもらえます。相続が発生した段階で、余裕を持って税理士に相談しておきましょう。

VSG相続税理士法人では、親身でわかりやすい説明を心がけ、無料相談を実施しています。また、税理士だけでなく弁護士や司法書士も在籍しているためワンストップで相談することが可能です。

初めて相続税の申告を行う方もお気軽にご相談ください。