記事の要約

- 書面添付制度は、税理士が申告書の作成過程や詳細な確認事項を記載し、税務署に対して品質を保証する制度

- 税務調査そのものが省略される可能性が高まり、万が一の申告漏れでも、加算税(ペナルティー)が免除される

- 通常の報酬とは別に追加費用がかかるほか、高度な実務能力が求められるため、対応できる税理士が限られる点には注意

相続税の税務調査が入る確率は、亡くなった方の相続財産の総額が多いほど高まる傾向にあります。

また近年、書面添付制度の利用が増えている背景には、こうした相続税特有の「税務調査リスクの高さ」があります。

「せっかくの遺産を追徴課税で減らしたくない」 「税務署員が自宅に来るような事態は、できるだけ避けたい」

そう考える方にとって、有効な対策となるのが「書面添付制度(しょめんてんぷせいど)」です。

この記事では、相続専門の税理士が、書面添付制度の仕組みから、具体的な記載内容、費用対効果、そしてメリット・デメリットまでをわかりやすく解説します。

なお、VSG相続税理士法人では、相続に関するご相談を無料で受け付けております。

相続手続きや相続税に関することでご不安なことがございましたら、お気軽にご連絡ください。

目次

書面添付制度は税理士による「申告書の品質保証書」

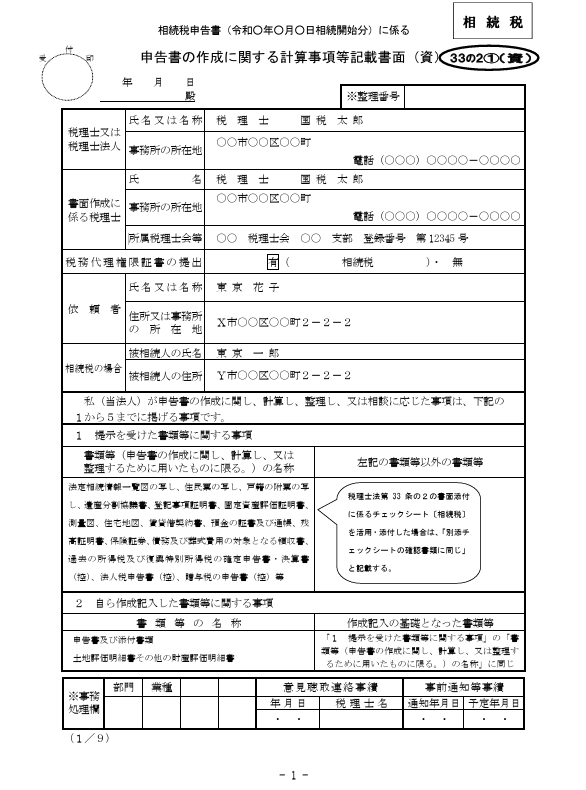

書面添付制度とは、税理士が相続税や贈与税、譲渡所得の申告書を作成する際に、「どのように計算したか」「どの範囲まで調査・確認したか」を記載した書面を、申告書と一緒に税務署へ提出できる制度です。

計算事項、審査事項等を記載した書面の添付

第三十三条の二 税理士又は税理士法人は、国税通則法第十六条第一項第一号に掲げる申告納税方式又は地方税法第一条第一項第八号若しくは第十一号に掲げる申告納付若しくは申告納入の方法による租税の課税標準等を記載した申告書を作成したときは、当該申告書の作成に関し、計算し、整理し、又は相談に応じた事項を財務省令で定めるところにより記載した書面を当該申告書に添付することができる。

引用元 e-GOV法令検索┃税理士法

通常、税務署は提出された申告書を見て「この数字は正しいか」「申告されていない財産はないか」と慎重にチェックを行います。

書面添付制度は、「国家資格者である税理士が、責任を持って裏付けを取り、計算した」というお墨付きを与える、いわば「品質保証書」です。

申告書の作成に関する計算事項等記載書面

そもそも「税務調査」とは何か?

税金の申告が正しく行われているかどうか、国税局や税務署の職員が自宅などを訪問して調査を行うことがあります。

この調査のことを「税務調査」といいます。

相続税の税務調査の目的は、単なる計算ミスのチェックではなく、 申告されていない財産がないかを細部まで確認することにあります。

- 保管状況の確認

- 金庫やタンスの中身、被相続人(亡くなった人)の書斎、床下収納などを確認し、申告されていない現金や貴重品などが保管されていないかを確かめます。

- お金の動きの確認

- 「この時期に引き出された〇〇万円は何に使ったのか?」「なぜご家族の口座にまとまった入金があるのか?」など、被相続人だけでなく家族全員(相続人)のお金の動きについても詳しくヒアリングされます。

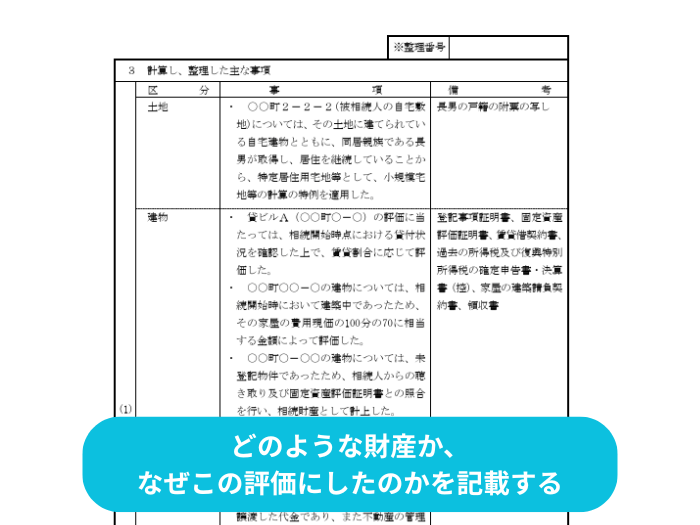

税理士は「財産の具体的な内容」を記載する

税務署は「この金額は適正か」「隠し財産はないか」という観点から、申告書の内容を細かくチェックします。

そのため、申告書に添付する書面には、「申告書作成にいたるまでの具体的なプロセス」を詳細に記載します。

税務署が確認したいポイントを、税理士がどのように確認し、計算したか申告書には表現されない部分を明記することで、申告書の信頼性を大幅に向上させることができるのです。

- 預金調査の状況

- 例:「被相続人の過去10年分の預金通帳(〇〇銀行・△△信用金庫)を取り寄せ、50万円以上の入出金をすべて確認し、贈与税の申告漏れがないことを確認した

- 不動産評価のプロセス

- 例:現地調査を実施し、土地の形状や利用状況を確認した上で、不整形地としての減額補正を行った

- ヒアリング内容

- 例:相続人全員と面談を行い、生前贈与の履歴について聴取し、預金や贈与契約書との整合性を確認した

申告書の作成に関する計算事項等記載書面

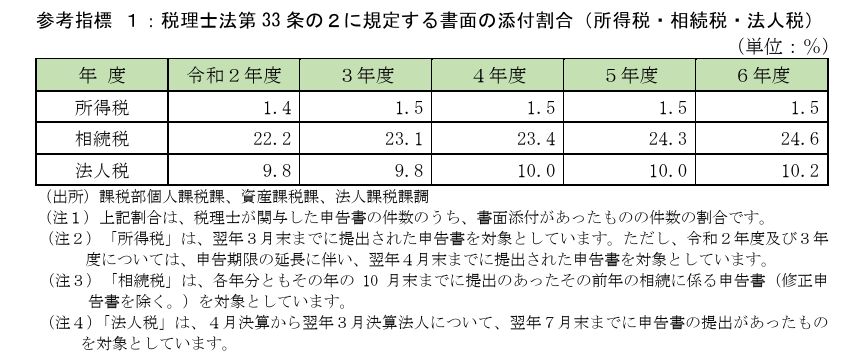

相続税の「書面添付」利用率は10年で2倍に増えている

財務省のデータによると、法人税や所得税での書面添付の利用率は横ばいであるのに対し、相続税申告における利用率は過去10年間で2倍以上に拡大しています。

相続財産には「名義預金」や「タンス預金」など、相続税の計算から漏れてしまいやすい財産が含まれます。

そのため、税務署も金融機関に問い合わせて念入りにチェックします。

また、税務署は独自のデータベース(KSK)を使い、故人の過去の収入(勤め先や事業収入、譲渡申告記録など)や相続の状況から「あるはずの財産額」を推測し、申告額との乖離(かいり)があれば調査の対象として検討します。

さらに近年では、納税者の海外資産の把握も強化しており、諸外国との間でCRS(共通報告基準)に基づく非居住者金融口座情報をはじめとした、租税条約等に基づく情報交換制度も活用しています。

他の税目に比べ、申告件数に対する税務調査の割合が高いことが、相続税の書面添付制度の利用が増えている要因の1つと言えるでしょう。

書面添付を行う税理士は少ない

相続税の申告には高い専門性が求められます。

加えて、書面添付を行うには、預金の洗い出しや不動産の調査など、相続財産を詳細に調査する必要があります。

さらに、万が一添付した書面に、意図的に真実と異なる内容を記載するなど不正関与した場合、税理士自身が最長で2年間の業務停止処分を受けるリスクもあります。

そのため、すべての税理士が書面添付を行っているわけではありません。

財務省も書面添付制度の普及・定着に向けた取り組みを行っており、その割合は年々増えているものの、令和6年度の普及率は約24%にとどまっているのが現状です。

書面の添付割合

逆を言えば、手間のかかる書面添付を標準的に行っている税理士事務所は、「相続税務に特化しており、実務にも自信がある」と判断できます。

税務申告を依頼する際は、書面添付制度に積極的な税理士を探すことをおすすめします。

書面添付制度の効果は?3つのメリット

書面添付制度を利用することで得られる最大の効果は、「税務調査(実地調査)の回避」の可能性を高められることです。

(1)税務調査の確率が減り、「意見聴取」だけで済む可能性が高まる

書面添付制度を利用した申告書は、担当税理士によって内容の品質が担保されているため、税務調査の対象となる可能性が大幅に減ります。

実際に、国税庁の公表値(令和6年12月)によると、相続税の申告後に税務署から何らかの連絡(内容確認や税務調査)が来る割合は、日本全国で「約17.5%」にものぼります。

およそ6人に1人が、税務署からのコンタクトを受けている計算になります。

対して、弊社・VSG相続税理士法人における令和5年の税務調査の割合は、「0.6%」でした。

税務調査に「絶対」はありませんが、書面添付制度を活用して、税務調査の確率を大幅に減らし、お客さまに最大限の安心を提供しています。

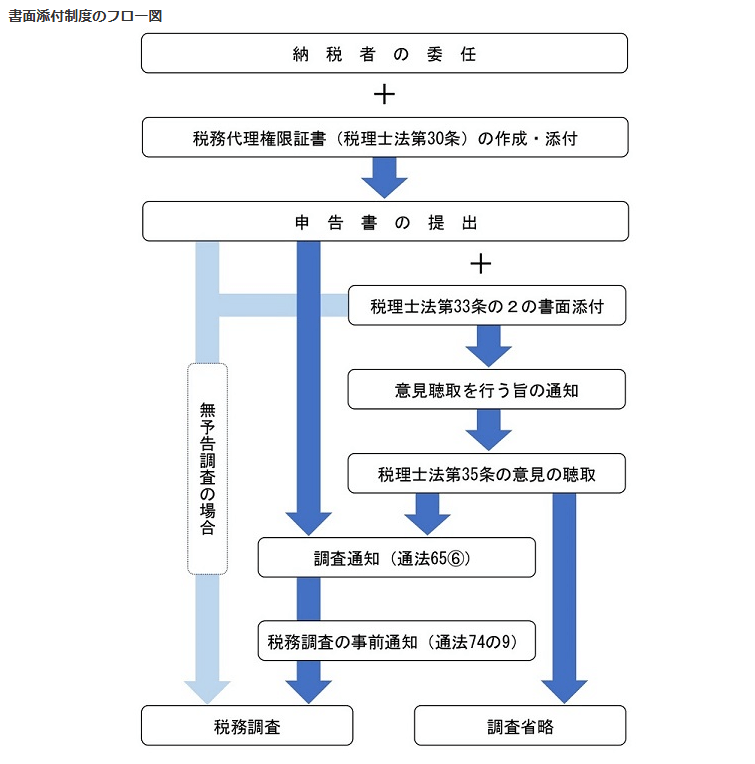

また、万が一税務署が疑問を持った場合でも、書面添付制度を利用していれば、いきなり税務調査に入られることはありません。

調査を行う前に、担当税理士に対して「添付書面の記載事項について意見を述べる機会」を与えなければならないと法律で定められているからです。

この手続きのことを「意見聴取」といいます(税理士法第35条)。

意見聴取は税理士に対して行われるものであり、納税者本人が直接やり取りをする必要はありません。

意見聴取の結果、「税務調査の必要性がない」と認められた場合、担当税理士に「調査に移行しない(調査省略)」旨の通知が届き、手続きは完了します。

- 税務署から税理士に「意見聴取を行いたい」と連絡が入る。

- 税理士のみが税務署へ出向き(または電話で)、説明を行う。

- 疑問が解消されれば、「調査省略(実地調査なし)」の結果通知が届く。

税務調査の可能性を「ゼロ」にできるわけではない

書面添付制度を利用しても、税務調査が行われる可能性を完全に0%にすることはできません。

添付した書面の内容だけでは、税務署の不明点を解消できなかった場合や、書面に記載されていない新たな事実が判明した場合は、意見聴取を経たあとに税務調査へ移行することがあります。

また非常にまれですが、証拠隠蔽や脱税の意図が明白であるなどの悪質なケースでは、書面添付制度を利用した申告であっても、意見聴取を行わずに調査が行われることもあります。

(2)意見聴取段階で申告漏れがあっても「加算税」が課されない

もし、意見聴取の段階で、計算ミスや記載漏れが見つかった場合はどうなるでしょうか?

通常、税務調査の連絡を受けてから修正申告を行うと、本来納めるべき税額に加え、「過少申告加算税」や「重加算税」といった加算税(ペナルティー)、さらに延滞税が課せられます。

国税庁の統計によると、相続税の実地調査件数は減少傾向にある一方で、1件あたりの追徴税額は増加しています。

特に、相続税申告における実地調査の約8割で申告漏れ等が指摘されており、調査が入れば高い確率で追加の税金を支払うことになるでしょう。

しかし、書面添付制度を利用し、意見聴取の段階で指摘を受けて修正申告をした場合は、調査前の「自主的な修正」とみなされます。

これにより、過少申告加算税などのペナルティーが免除され、不足分の本税と延滞税(利息)の支払いだけで済みます。

ただし、悪質な隠蔽や仮装行為があった場合は免除の対象外となります。

| 追徴課税の種類 | 内容 | |

|---|---|---|

| 調査移行前の修正申告には課されないもの | 過少申告加算税 | 税務調査で間違いを指摘された場合に課される税金。税務調査の日程連絡の電話の段階では課されない。納税額によって異なり5~15% |

| 重加算税 | 仮装隠蔽の事実があると認められた場合に課される税金。過少申告加算税に代えて課される。税率は35%(無申告に代えて課される場合は40%) | |

| 調査移行前であっても課されるもの | 延滞税 | 申告期限までに納付されない場合に課される利息に相当する税金。税率は申告期限から2カ月以内は2.4%、それ以降は8.7% |

追徴税額の平均は「859万円」!

国税庁が発表したデータ(令和5事務年度)によると、相続税の実地調査が行われた場合、1件あたりの追徴税額は平均859万円にも上ります。

この中には、本来払う必要のなかった「過少申告加算税(数十万〜数百万円)」が含まれています。

書面添付制度を利用していれば、この「数百万円単位の思わぬ課税」を避けられる可能性があるのです。

(3)税務署からの信頼度が上がり、社会的な信用につながる

書面添付がある申告書は、税務署側から見ても「専門家である税理士が十分な確認をした、信頼性の高い書類」と判断され、結果として調査対象としての優先順位が下がります。

また、相続税以外の税目であっても、事業承継やアパート経営などの不動産賃貸業を引き継ぐ場合、書面添付付きの申告書は「適正な経理処理と納税を行っている」という証明になり、金融機関からの評価(融資など)にも良い影響が期待できます。

書面添付制度を利用した場合の流れ

ここからは、相続税申告における、書面添付制度を利用した場合のスケジュールを確認しましょう。

書面添付制度のフロー図

引用元 書面添付制度┃日本税理士連合会

(1) 依頼・資料提出(相続開始~4カ月ごろ)

相続税の申告は、通常の申告よりも詳細な調査が必要になります。

そのため、早めに書面添付制度に対応している税理士事務所を探し、依頼しましょう。

また、相続財産の資料として、預金通帳や不動産関連の書類を税理士に渡せるように準備します。

(2) 税理士による申告書・添付書面の作成(~9カ月ごろ)

税理士は、納税者から提出を受けた資料をもとに相続税の申告書作成を行い、使用した資料や計算に至るプロセスを「添付書面」に詳しく記載します。

この過程で、お客さまである納税者に何度かヒアリングを行います。

(3) 申告書と添付書面の提出(~10カ月以内)

相続税の申告と納付は、被相続人が亡くなったことを知った日の翌日から10カ月以内に行います。

税理士は、この期限までに完成した申告書と一緒に、「添付書面」を税務署に提出します。

(4) 税務署からの連絡・意見聴取(申告書提出から1~2年後)

税務署が申告内容について確認したい事項がある場合、税理士に連絡が入ります。

税理士は単独で税務署へ出向き(または電話)、添付書面の内容に基づいて回答します。

原則として、納税者が同席する必要はありません。

(5) 調査省略の通知(手続き完了)

意見聴取の結果、税務署の疑問が解消され「実地調査の必要はない」と判断された場合、税務署から担当税理士に対して「現時点では調査への移行をしない(実地調査省略)」旨の通知が届きます。

書面による通知のほか、電話など口頭で伝えられる場合もあります。

これで一連の手続きは原則として完了です。

なお、あくまで「現時点では」という判断ですので、後から申告書の内容に新たな疑義(隠し財産の発見など)が生じた場合には、改めて意見聴取や調査が行われる可能性もあります。

書面添付制度のデメリットと注意点

書面添付制度はメリットの多い制度ですが、利用にあたって知っておくべき注意点もあります。

(1)追加の税理士報酬が発生する(費用相場)

書面添付を行うには、通常の申告業務に加え、詳細な事実確認と書類作成の工数が発生します。

そのため、基本報酬とは別に、オプション費用がかかることが多いですが、基本報酬に含めている税理士事務所もあります。

一般的な費用相場は「およそ5万円〜基本報酬の10%程度」です。

なお、VSG相続税理士法人では、書面添付制度による申告の場合、「5万5,000円(税込)」の追加料金を頂いております。

また、資料の準備や打ち合わせの回数が若干増えるため、納税者の方にとっても多少の負担感はあるかもしれません。

しかし、もし税務調査が入ってしまった場合は、税理士への報酬(当日の立ち会い料や修正申告書の作成費用など)が数十万円程度かかることもあります。

また、追徴課税のリスクや「税務署が来る」という精神的ストレスと比較すれば、「資産を守るための保険料」としては非常に割安であるとも言えます。

費用対効果を十分に勘案したうえで、制度の利用を検討することをおすすめします。

(2)申告期限ギリギリだと対応できない場合がある

相続税の申告において、書面添付制度を利用する場合は、通常の申告業務にプラスαが必要となるため、多くの時間と手間がかかります。

税理士事務所の人員や体制にもよりますが、相続税の申告期限まで残り1〜2カ月といったタイミングで依頼が来ても、十分な時間が確保できません。

そのため、品質が担保できないと判断され、書面添付を断わられることがあります。

(3)内容が薄いと逆効果になるリスク

添付書面の記載内容が一般的・抽象的であり、具体的な確認事項が不明確な場合、税務署からの信頼性が低下し、かえって税務調査を招くなど、逆効果になるリスクがあります。

書面添付制度の効果を確実に得るためには、書面添付の実績が豊富で、「税務署が納得する書き方」を熟知している税理士に依頼しましょう。

書面添付制度と税務調査に関する「よくある質問」

ここからは、書面添付制度と税務調査に関する「よくある質問」にお答えします。

税務調査は「いつ」来るのですか?(調査時期)

一般的には、申告書を提出してから「1年後〜2年後の秋(8月〜11月)」に来ることが多いです。

書面添付がある場合は、税務署による意見聴取があるとしても、通常より早い段階で打診が来る傾向にあります。

また、「調査省略」の通知が届けば、その時点では「税務調査は来ない」ということが確定するため、早期に安心を得ることができます。

銀行口座は「どこまで」調べられますか?(調査範囲)

相続税の税務調査では、「過去5~10年分」の入出金が調査されることが一般的です。

また、名義預金や生前贈与がなかったか調べるため、被相続人だけでなく、相続人(配偶者や子どもなど)の口座までチェックされ、気になる入金があれば細かく追及されます。

税理士は過去の預金の動きも遡って調べ、整合性を取ったうえで申告書を作成していれば、そのことを書面添付に記載しています。

そのため、税務署から「改めて調べる必要がない」と判断されやすくなります。

家にある現金(タンス預金)は見つかりますか?

見つかる可能性は高いです。

税務署は国税総合管理システム(KSK)を使い、過去の収入と生活費から「これくらい現金が残っているはずだ」という数値を割り出しています。

実地調査では、金庫の中はもちろん、引き出しやタンスの奥まで確認を求められることがあります。

書面添付がある場合は、手元現金の有無についてもしっかりヒアリングし、適正に計上していることを書面に記載することで、隠蔽(脱税)の疑いを晴らすことができます。

書面添付制度を利用したほうがよい人

以下の項目に1つでも当てはまる方は、書面添付制度の利用をおすすめします。

- 遺産総額が2~3億円以上ある(相続財産が高額になるほど抜け漏れが発生する可能性も高くなる)

- 過去に大きなお金の動きがあり、説明できるか不安

- 家族名義の預金(名義預金)があるかもしれない

- 平日は仕事で忙しく、税務調査に対応する時間も精神的余裕もない

- 金融機関との付き合いがあり、きちんとした申告書を残したい

税務調査の不安を軽減する、VSG相続税理士法人の書面添付制度

相続税の申告において、忘れてはならないのが「税務調査への対策」です。

書面添付制度は、納税者を税務調査の不安から守るための、非常に有効な制度です。

しかし、その効果は、作成する税理士の実務能力によって大きく変わります。

私たちVSG相続税理士法人は、お客さまの大切な財産を守り、できる限り早く日常生活に戻るお手伝いをすることが、税理士の役割だと考えています。

そのため、手間を惜しまず丁寧な調査を行うことはもちろん、以下の体制で申告業務にあたっています。

・相続専門の税理士による、税務調査を想定した申告書作成

・元国税OBの税理士の視点を取り入れた、客観的な検算・審査体制

「質の高い書面添付」と「多角的なチェック体制」により、税務署に対して適正な申告であることを示し、税務調査が行われる可能性を可能な限り抑えることで、お客さまに安心を提供します。

「私の場合は書面添付が必要だろうか?」

「相続税額や申告にかかる費用はいくらになる?」

まずは無料相談にて、状況をお聞かせください。

相続税申告のプロフェッショナルが、あなたに最適なプランをご提案いたします。