- TOP|会社設立

- ›

- ベンチャーサポート TOPICKS

- ›

- <コロナ禍での起業・独立実態調査>を実施(第2回)

<コロナ禍での起業・独立実態調査>を実施(第2回)

コロナ禍を機に始めた副業は「IT・通信・インターネット業」が最多。副業を始めた人の9割強はそのまま本業にしたいと回答

ベンチャーサポート税理士法人(起業家支援 https://vs-group.jp/tax/startup/ https://vs-group.jp/zei/)を運営するベンチャーサポートグループ株式会社(渋谷区、グループ総代表 中村 真一郎 https://vs-group.jp/)は、「コロナ禍での起業・独立」について実態調査を実施いたしましたので、お知らせいたします。

<コロナ禍での起業・独立に関する調査結果トピックス>

- コロナ禍を機に始めた副業は「IT・通信・インターネット業」が最多

- 副業を始めた人の9割強は、副業を本業として起業・独立を検討

- コロナ禍での起業・独立を考えていない人のうち、約2割はコロナ禍の状況次第で起業・独立を検討

<調査概要>

- 調査方法:ゼネラルリサーチ株式会社のモニターを利用したWEBアンケート方式で実施

- 調査の対象:ゼネラルリサーチ社登録モニターのうち、全国20代~50代の起業・独立を考えていない男女/20代~50代の副業をしている男女を対象に実施

- 有効回答数:844人(20代~50代の起業・独立を考えていない男女:799人/20代~50代の副業をしている男女:45人)

- 調査実施日:2022年8月1日(月)

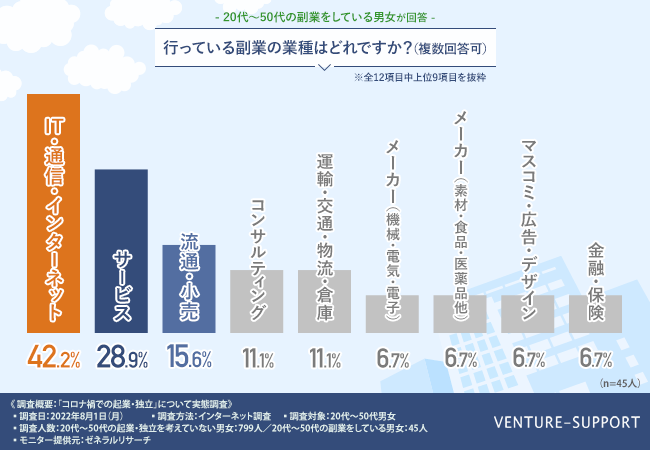

コロナ禍を機に始めた副業は「IT・通信・インターネット業」が最多

全国20代~50代の副業をしている男女45人を対象に調査を実施。

「行っている副業の業種はどれですか?(複数回答可)」と質問したところ、「IT・通信・インターネット(42.2%)」が4割と最多となり、「サービス(28.9%)」「流通・小売(15.6%)」が続く結果となった。

副業として選んだ具体的な理由を聞いたところ、

- 【流通・小売】非接触で店舗を持たなくてもでき、将来のニーズにもマッチしていると思うから(20代/女性/会社員/神奈川県)

- 【IT・通信・インターネット、サービス、流通・小売】ネットビジネスだと接触を防ぎながら利益を得られるため(20代/女性/経営者・役員/福島県)

- 【サービス】需要に手ごたえがあり、一生懸命やれば年収が倍増すると信じているから(50代/男性/会社員/岡山県)

- 【運輸・交通・物流・倉庫】今後は外食よりも出前、実店舗購入よりもEC店舗での購買拡大が起きると思うから(50代/男性/会社員/埼玉県)

- 【IT・通信・インターネット】今後、ネットを介したビジネスが主流になると思ったから(50代/男性/無職/京都府)

などの回答が得られた。

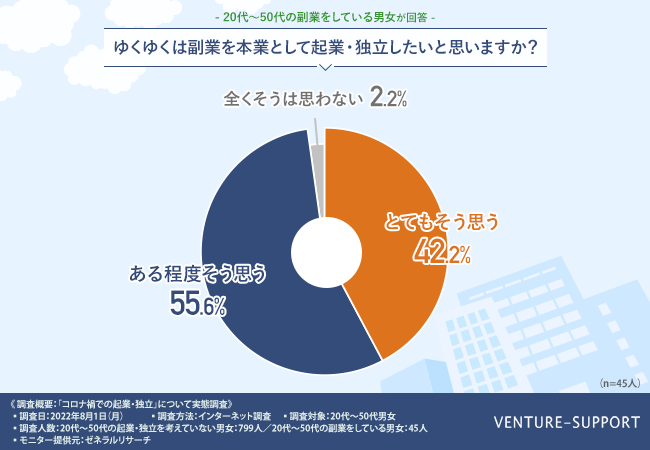

副業を始めた人の9割強は、副業を本業として起業・独立を検討

続いて、「ゆくゆくは副業を本業として起業・独立したいと思いますか?」と質問したところ、9割強がそう思う(とてもそう思う42.2%、ある程度そう思う55.6%)と回答した。

コロナ禍での起業・独立を考えていない人のうち、約2割はコロナ禍の状況次第で起業・独立を検討

全国20代~50代男女1,006人のうち「新型コロナ感染拡大を機に起業や独立をしたいと思ったことはありますか?」の質問(https://vs-group.jp/tax/startup/vsnews_startingabusiness202209/)で、「いいえ」と回答した779人(79.4%)を対象に調査を実施。

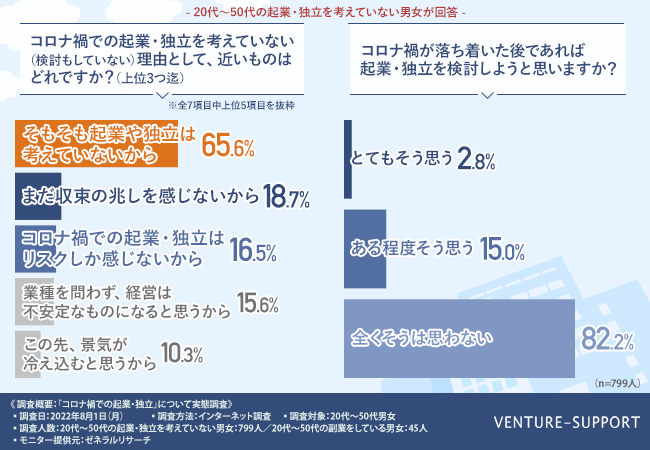

「コロナ禍での起業・独立を考えていない(検討もしていない)理由として、近いものはどれですか?(上位3つ迄)」と質問したところ、「そもそも起業や独立は考えていないから(65.6%)」が最多となった。

他にも、「まだ収束の兆しを感じないから(18.7%)」「コロナ禍での起業・独立はリスクしか感じないから(16.5%)」と続いた。

さらに「コロナ禍が落ち着いた後であれば起業・独立を検討しようと思いますか?」と質問したところ、「とてもそう思う(2.8%)」「ある程度そう思う(15.0%)」「全くそうは思わない(82.2%)」となった。

【まとめ】

新型コロナ感染拡大を機に副業を始めた人は本業として起業・独立を検討も。

業種別では、「IT・通信・インターネット業」が4割と最多。コロナ禍での起業・独立を検討していない人も約2割はコロナ禍の状況次第で起業・独立を検討

新型コロナ感染拡大を機に始めた副業は、「IT・通信・インターネット業」が4割と最多であった。

また、副業を始めた人の9割強が、そのまま副業を本業として起業・独立をしたいと考えており、将来の起業・独立を見据えた業種を副業として選択していることが明らかになった。

さらに、コロナ禍での起業や独立を考えていない人のうち、約2割はコロナ禍の状況次第で起業・独立を検討しており、起業・独立に前向きであることが分かった。

専門家からのアドバイス

「副業収入が300万円を超えない場合は原則『雑所得』に。改正の影響は?」

2022年8月1日に国税庁は「『所得税基本通達の制定について』(法令解釈通達)の一部改正(案)(雑所得の例示等)に対する意見公募手続の実施について」という文書を公表しました。

この文書で、副業の収入に関する所得税の改正案が明らかになりました。

国税庁が『所得税基本通達の制定について』(法令解釈通達)の一部改正(案)を発表

国税庁が公表した所得税基本通達の改正案では、業務に係る雑所得の例示の一部が見直されています。

この改正案によれば、「その所得がその者の主たる所得ではなく、かつ、その所得に係る収入金額が300万円を超えない場合」には、雑所得として取り扱うことが明記されています。

今までは、副業であっても事業所得として確定申告を行うことができました。

しかし、この改正により2022(令和4)年分の所得税の申告からは、収入金額300万円以下の人について事業所得として申告することができなくなり、雑所得として申告しなければならなくなります。

サラリーマンで副業収入が300万円を超えない場合は原則『雑所得』に。改正の影響は?

この改正が行われると、これまで事業所得として申告できていた人も、雑所得として申告が必要となる可能性があります。

事業所得として申告する場合と、雑所得として申告する場合とでは、どのような違いがあるのでしょうか。

『事業所得』として申告する場合(赤字の場合・黒字の場合)

「副業の収入が赤字となり事業所得として申告する場合」、事業所得のマイナス分と給与所得を相殺することができます。

その結果、勤務先で受けた年末調整により、給与からすでに源泉徴収されている所得税額の還付を受けることができます。

一方、「副業の収入が黒字となり事業所得として申告する場合」、青色申告を行うことで青色申告特別控除の適用を受けたり、専従者給与を経費にすることができます。

その結果、大幅に所得金額を減額することができ、節税が可能となるのです。

『雑所得』として申告する場合(赤字の場合・黒字の場合)

「副業の収入が赤字となり雑所得として申告する場合」、雑所得のマイナス分を給与所得と相殺することはできません。

雑所得で発生した損失は、他の雑所得となる取引から発生した利益としか損益通算することができず、給与所得の金額を減額する効果はないためです。

一方、「副業の収入が黒字となり雑所得として申告する場合」、青色申告特別控除の適用や専従者給与の支払いなどを行うことはできません。

そのため、事業所得として申告する場合に比べて所得金額は増え、その分、税額も増額となります。

『事業所得』として申告ができるメリット

副業に限らず、事業を行って発生する所得を事業所得として申告すると、様々なメリットがあります。

青色申告ができる

現在の税制で青色申告を行うことができる所得区分は、事業所得・不動産所得・山林所得だけです。

青色申告を行うには、複式簿記による帳簿の作成といった条件がありますが、その分大きな恩恵を受けることができます。

青色申告特別控除が適用される、専従者給与が経費計上できる、損失を最大3年間繰り越すことができることなどがメリットです。

これらは、青色申告を行うことですべて認められるものであり、いずれも税負担を軽減する効果があります。

赤字を他の所得区分の金額と損益通算できる

事業所得で赤字が発生しても、その損失額を給与所得など他の所得金額と損益通算することができます。

損益通算が認められれば、課税対象となる所得金額を減らすことができ、税額も減額できます。

改正案が発表された背景

改正案が発表された背景には、副業をめぐる課税の不公平感があります。

副業を事業所得として申告する場合、副業が赤字になると損益通算により給与所得など他の所得の金額が減額します。

そこで、副業で大量の必要経費(例えば、副業をしていない時には必要経費にならなかった「家賃」や「光熱費」など)を計上して、意図的に赤字にして節税する人が一定数いました。

しかし、副業で節税を行う人が増えてくると、このような節税対策は事業所得としての計算方法を悪用したものであり、認められないとする考え方が出てきました。

このような背景から今回の改正で、収入金額300万円以下の場合は雑所得とし、節税目的だけの副業ができなくなるよう対策したのだと推測されます。

さいごに

いかがでしたでしょうか?

今回の改正案は、そのままの内容で施行される可能性が非常に高くなっています。

この改正により、これまで副業の収入を事業所得として申告していた人は、収入金額によっては雑所得とせざるを得ないケースがあることに注意が必要です。

なお、給与所得以外の所得金額が年間20万円以下であれば、申告義務はありません。

雑所得が赤字となった場合は損益通算もできないことから、申告の必要性がなくなることも考えられます。

これから副業を始める上での疑問や不安は、ベンチャーサポートグループの無料相談へお気軽にどんなことでもご相談ください。