この記事でわかること

- 法定相続人の範囲、法定相続分

- 法定相続人を把握する方法

- 法定相続人に関するよくある質問、注意点

相続では、民法で定められた遺産を相続できる法定相続人が誰であるかを把握することが重要です。

被相続人が亡くなった場合、遺言書があれば原則として遺言書どおりに遺産を分けますが、遺言書がないときは相続人全員で話し合って遺産の分割方法を決める必要があるためです。

この記事では、法定相続人とは誰か、法定相続人の範囲や法定相続分を解説します。

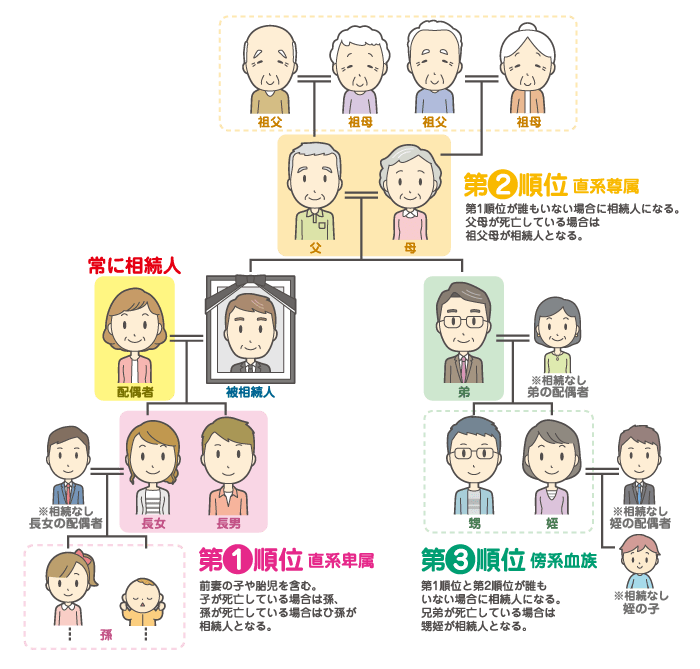

法定相続人の範囲

法定相続人とは、民法で定められた遺産を相続する権利のある人のことです。

被相続人の遺言書があれば、遺言書で指定された法定相続人以外の人も財産を引き継げますが、遺言書がない場合は相続人全員による遺産分割協議によって、どのように遺産分割するかを決めることになります。

法定相続人の範囲は、以下のように定められています。

配偶者は常に法定相続人となる

被相続人の配偶者は、常に法定相続人となります。

なお、配偶者以外の人は、以下の順序で配偶者と一緒に法定相続人となります。

第1順位:被相続人の子ども

被相続人の子どもは、第1順位の法定相続人となります。

被相続人に配偶者がいる場合は、配偶者と子どもが法定相続人となります。一方、配偶者がいない場合は、子どものみが法定相続人となります。

また、すでに被相続人の子どもが亡くなっているときは、亡くなった子どもの子ども(被相続人の孫)が代襲相続して、法定相続人となります。

第2順位:被相続人の直系尊属(父母や祖父母など)

被相続人の直系尊属(父母や祖父母など)は、第2順位の法定相続人となります。

第2順位の人は、第1順位の人がいない場合に法定相続人となります。したがって、第1順位の人がいないときは、被相続人の配偶者と父母、あるいは父母のみが法定相続人となります。

また、すでに被相続人の父母が亡くなっているときは、被相続人の祖父母が法定相続人となります。

第3順位:被相続人の兄弟姉妹

被相続人の兄弟姉妹は、第3順位の法定相続人となります。

第3順位の人は、第1順位や第2順位の人がいない場合に法定相続人となります。したがって、第1順位や第2順位の人がいないときは、被相続人の配偶者と兄弟姉妹、あるいは兄弟姉妹のみが法定相続人となります。

また、すでに被相続人の兄弟姉妹が亡くなっているときは、亡くなった兄弟姉妹の子ども(被相続人の甥姪)が代襲相続して、法定相続人となります。

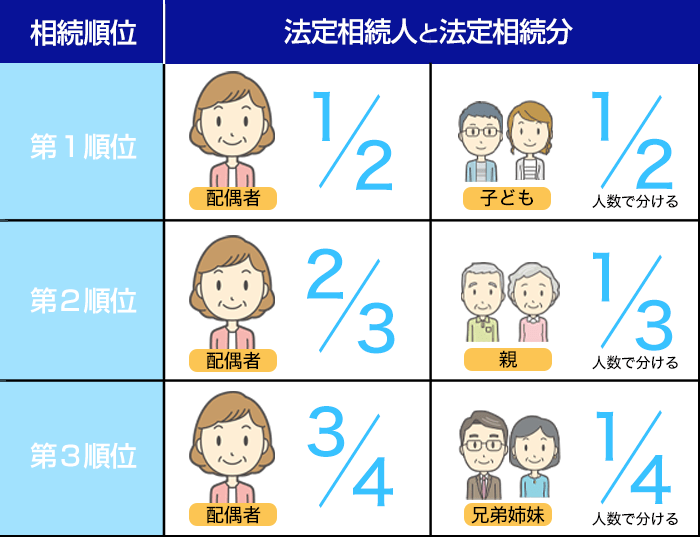

法定相続分

法定相続分とは、民法で定められた法定相続人が遺産を相続できる割合のことです。法定相続人それぞれの法定相続分は、上記の図のようになります。

なお、相続人全員の合意があれば、必ずしも法定相続分どおりに遺産を分割する必要はなく、自由に相続する割合を決められます。

ここでは、法定相続人が誰であるかによって、どのように法定相続分が異なるか具体的に見ていきましょう。

配偶者と子どもが相続人の場合

被相続人の配偶者と子どもが相続人の場合、法定相続分は配偶者が1/2、子どもが1/2となります。

なお、法定相続人が複数いる場合は、法定相続分を人数で按分する必要があります。したがって、たとえば子どもが2人いるときは、配偶者が1/2、子どもが1/4ずつとなります。

配偶者がおらず、子どものみが相続人の場合、子どもの人数で按分します。

配偶者と父母が相続人の場合

被相続人の配偶者と父母が相続人の場合、法定相続分は配偶者が2/3、父母合わせて1/3となります。したがって、父母共に健在のときは、配偶者が2/3、父母が1/6ずつとなります。

配偶者がおらず、父母のみが相続人の場合、父母の人数で按分します。

配偶者と兄弟姉妹が相続人の場合

被相続人の配偶者と兄弟姉妹が相続人の場合、法定相続分は配偶者3/4、兄弟姉妹が1/4となります。したがって、たとえば兄弟姉妹が2人いるときは、配偶者が3/4、兄弟姉妹が1/8ずつとなります。

配偶者がおらず、兄弟姉妹のみが相続人の場合、兄弟姉妹の人数で按分します。

なお、被相続人と父母の一方のみを同じくする(片親が異なる半血)兄弟姉妹の相続分は、被相続人と父母の両方を同じくする(両親とも同じ全血)兄弟姉妹の相続分の1/2となります。

法定相続人を把握する方法

被相続人が亡くなったときは、誰が法定相続人となるか正確に把握する必要があります。

被相続人の遺言書がある場合は、原則として遺言書の内容どおりに遺産を分けますが、遺言書がない場合は、相続人全員で遺産分割協議を行うことになるためです。

万が一、あとから新たな法定相続人が発覚した場合、遺産分割協議は1からやり直しとなります。

被相続人の戸籍謄本を取り寄せる

法定相続人を把握するためには、被相続人の出生から死亡までの連続するすべての戸籍謄本を取り寄せます。そして、被相続人の出生から順を追って、両親や兄弟姉妹、婚姻関係、子どもの有無などを戸籍謄本で確認します。

なお、手書きで作成された古い戸籍謄本などは、解読が難しいため、誰が法定相続人になるか分からないときは、司法書士や行政書士など相続の専門家に相談するとよいでしょう。

ちなみに、これまで戸籍謄本は、本籍地の市区町村役場の窓口に請求する必要がありましたが、令和6年3月1日から本籍地以外の市区町村役場の窓口でも請求できるようになりました。

法定相続人に関するよくある質問

内縁関係の配偶者は法定相続人になれますか?

内縁関係の配偶者は、法定相続人にはなれません。

法定相続人になれる配偶者は、法律上の婚姻関係がある人に限られます。したがって、内縁関係の配偶者(いわゆる内縁の妻など事実婚の相手方)には相続する権利がないため、財産を渡したい場合は「生前贈与をする」「遺言書で遺贈する」「生命保険金の受取人に指定する」などの方法によります。

再婚相手の連れ子は法定相続人になれますか?

再婚相手の連れ子は、法定相続人にはなれません。

再婚相手の連れ子は、被相続人と血縁関係がないためです。ただし、被相続人と再婚相手の連れ子との間で、養子縁組を行っている場合には、法律上の親子関係が生じるため、実子と同一に取り扱われ、連れ子は法定相続人となります。

被相続人の養子は法定相続人になれますか?

被相続人の養子は、法定相続人になれます。

被相続人の養子は、実子と同様に第1順位の相続人となり、法定相続分も実子と同じです。

ただし、「相続税の基礎控除額」「生命保険金・死亡退職金の非課税限度額」「相続税の総額の計算」を計算するときに、法定相続人の数に含める養子の数については、被相続人に実子がいる場合は1人まで、いない場合は2人までという制限があります。なお、養子が再婚相手の連れ子の場合などは、すべて法定相続人の数に含まれます。

被相続人の婚外子は法定相続人になれますか?

被相続人の婚外子(非嫡出子)は、父親である被相続人が認知していない場合、法定相続人にはなれません。

一方、被相続人が認知している場合は、法律上の親子関係が生じるため、実子と同一に取り扱われ、認知された婚外子は法定相続人となります。

なお、被相続人が母親である場合は、出産の事実によって母親との法律上の親子関係が生じるため、認知しなくても母親の法定相続人となります。

被相続人の胎児は法定相続人になれますか?

被相続人の胎児は、法定相続人になれます。

民法886条において「胎児は、相続については、既に生まれたものとみなす。」と規定されており、被相続人の子どもである胎児は法定相続人になれます。

ただし、死産となった場合には相続権はありません。無事に生まれてきた場合に、法定相続人となります。

法定相続人に関する注意点

法定相続人が誰であるか判断する際には、いくつか注意点があります。

以下では、相続においてよくあるケースを、法定相続分とあわせて詳しく解説します。

本来の相続人がすでに亡くなっていて代襲相続が発生する場合

本来の相続人がすでに亡くなっていて、代襲相続が発生する場合、代襲相続した人(代襲相続人)は、本来の相続人と同じ扱いとなります。

具体的に見てみましょう。

たとえば、被相続人の配偶者と3人の子ども(長男・次男・長女)のうち、長女はすでに亡くなっており、その長女には2人の子どもがいたとします。

このケースでは長女の2人の子どもが代襲相続人となります。したがって、それぞれの法定相続分は、配偶者が1/2、長男と次男が1/6ずつ、代襲相続人である長女の子ども2人が、長女の法定相続分1/6を均等に分けるため、1/12ずつになります。

代襲相続人になれるかどうかは、下記の記事をご参照ください。

相続放棄した人がいる場合

相続放棄とは、被相続人の借入金などの負債だけでなく、預貯金や不動産などの資産も含めてすべての財産を引き継がないことです。

相続人は、相続開始を知ったときから3カ月以内に家庭裁判所に相続放棄を申し出ることによって、はじめから法定相続人ではなくなります。したがって、たとえ相続放棄した人に子どもがいたとしても代襲相続は発生しません。

被相続人に未成年の子どもがいる場合

被相続人の子どもが未成年者であっても、当然に法定相続人になれます。

しかし、未成年者の行う法律行為は法定代理人の同意が必要とされています。たとえば、遺産分割協議を行う場合には、遺産分割協議も法律行為であるため、未成年者の法定代理人である親権者が、その子どもに代わって遺産分割協議に参加することになります。

ただし、親権者と未成年者がともに相続人である場合は、親権者と子どもの利益が相反することから、親権者はその子どものために、家庭裁判所に特別代理人の選任の申立てをする必要があります。

一方、遺産分割協議の必要がなく、法定相続分どおりに被相続人の遺産が引き継がれる場合は、未成年者に特別代理人は必要ありません。

法定相続人が誰もいない場合

被相続人に配偶者や子ども、父母や兄弟姉妹などがおらず、法定相続人が誰もいない場合(相続人不存在)は、家庭裁判所に選任された相続財産清算人によって、相続財産の管理・清算が行われます。

相続財産清算人は、被相続人の債権者や受遺者への支払いや、特別縁故者(被相続人の療養看護に努めた人など)への財産分与の手続きを行い、最終的に相続財産が残った場合は原則として国庫に帰属することになります。

あらかじめ、法定相続人が誰もいないことが分かっているときは、遺言書を作成してお世話になった人に財産を引き継いだり、社会貢献活動を行う団体へ寄付したりすることも検討するとよいでしょう。

法定相続人になるか判断に迷ったら専門家に相談しよう

この記事では、法定相続人とは誰か、法定相続人の範囲や法定相続分について解説しました。

家族関係が複雑な場合などは、法定相続人が誰であるか判断に迷うこともあります。そのような場合は、司法書士や行政書士など相続の専門家に相談することをおすすめします。

のちのちの相続トラブルを回避するためにも、正しく法定相続人や法定相続分を把握し、相続手続きを進めましょう。

相続専門税理士の無料相談をご利用ください

ご家族の相続は突然起こり、何から手をつけていいか分からない方がほとんどです。相続税についてはとくに複雑で、どう進めればいいのか? 税務署に目をつけられてしまうのか? 疑問や不安が山ほど出てくると思います。

我々ベンチャーサポート相続税理士法人は、相続人の皆さまのお悩みについて平日夜21時まで、土日祝も休まず無料相談を受け付けております。

具体的なご相談は無料面談にて対応します。弊社にてお手伝いできることがある場合は、その場でお見積り書をお渡ししますので、持ち帰ってじっくりとご検討ください。

対応エリアは全国で、オフィスは東京、埼玉、千葉、横浜、名古屋、大阪、神戸の主要駅前に構えております。ぜひお気軽にお問い合わせください。