この記事でわかること

- 遺産分割協議書とは何かがわかる

- 遺産分割協議書が必要なケースがわかる

- 遺産分割協議書の作成方法・書き方がわかる

遺産相続をするときに遺言書がないケースなどでは、相続人の間で遺産分割協議を行い、遺産の分割について話し合う必要があります。

どのようなケースで遺産分割協議の合意内容をまとめた遺産分割協議書が必要になるのでしょうか。

遺産分割協議書とは何か、必要なケースなどについて解説したうえで、遺産分割協議書の作成方法についても触れていきます。

目次

遺産分割協議書とは

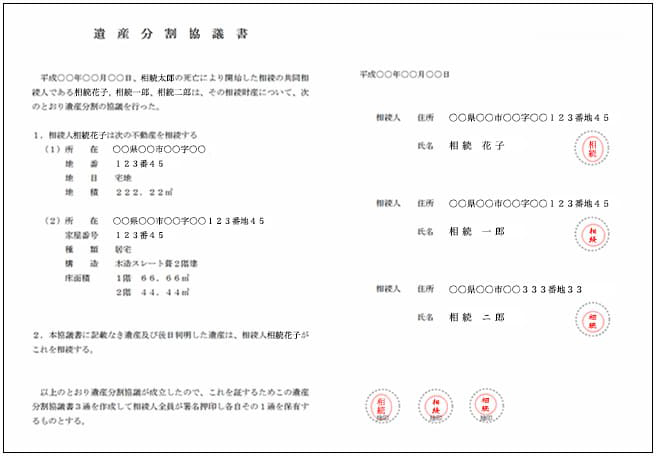

遺産分割協議書とは、遺産分割協議の結果、相続人が合意した内容を取りまとめた書類で、相続人全員が作成できます。

遺産分割協議というのは、法定相続人全員で行う「民法と異なる相続割合での相続財産の分割方法を決める話し合い」のことです。

これは法定相続人全員が漏れなく合意しなくては成立せず、合意の証明として「遺産分割協議書」という書類を作成して各人が実印で押印し、印鑑証明書を添付することになっています。

遺言書がある場合は、相続人どうしで遺産を分けるための話し合いをする必要はなく、どの相続人がどの財産を取得したのか遺言書を見ればわかります。

しかし、遺言書がない場合、誰がどの財産を取得するのか話し合いをしなければなりませんし、その結果を残しておかなければなりません。

作成した遺産分割協議書は、相続手続きの中で何度も必要になるほか、遺産分割の内容を記載しておくことで後から揉めることのないようにしておく狙いもあります。

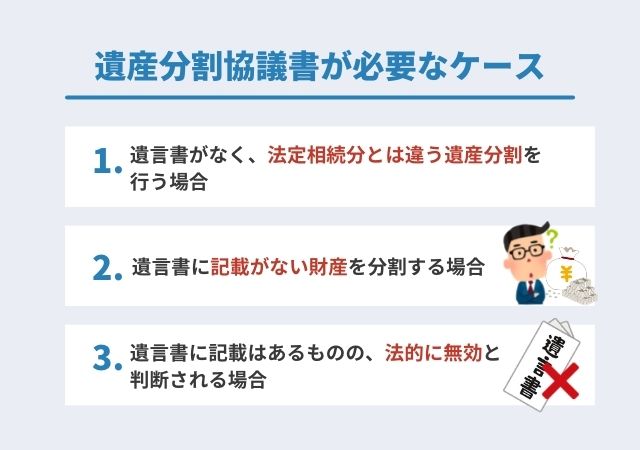

遺産分割協議書が必要なケース

遺産分割協議書が必要になるのは次に挙げるケースです。

遺言書がなく、法定相続分とは違う遺産分割を行う場合

遺言書や法定相続による割合以外の方法で遺産分割を行う場合は、遺産分割協議書が必要になります。

遺言書に記載がない財産を分割する場合

遺言書ですべての遺産について相続をする人が指定されている場合は、遺産分割協議書は不要ですが、遺言書に記載されていない財産がある場合は、遺産分割協議書が必要になります。

遺言書に記載はあるものの、法的に無効と判断される場合

加筆や修正方法に問題があるケースや内容が不明瞭なケース、被相続人の筆跡とは異なるケース、認知症などで正常な判断能力が認められないケースなど、遺言書が法的に無効な場合は、遺産分割協議書が必要です。

遺産分割協議書が不要なケースは、法定相続人が1人のみのケースや、遺言書によってすべての財産の相続人が指定されているケースです。

ただし、法的に有効な遺言書がある場合も、遺言書によって遺産を相続する人と、法定相続人の全員が同意すれば、遺言書と異なる形で遺産相続を行うことができますが、遺産分割協議書が必要になります。

また、遺言書がないケースでも、法定相続分通りに相続を行い、相続財産に不動産や有価証券、自動車といった名義変更が必要な財産がない場合は、遺産分割協議書は不要です。

遺産分割協議書の作成方法

遺産分割協議書の作成方法について順を追って紹介していきます。

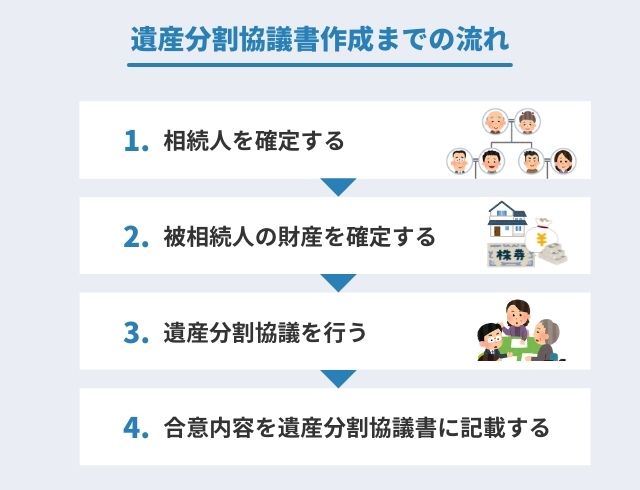

遺産分割協議書作成までの流れ

- 相続人を確定する

- 被相続人の財産を確定する

- 遺産分割協議を行う

- 合意内容を遺産分割協議書に記載する

相続人を確定する

遺産分割協議は全員で行わなければ無効となるため、被相続人の出生から死亡までの戸籍謄本などを取り寄せて、相続の対象となる相続人を確定します。

戸籍謄本を取り寄せることで、たとえば隠し子の存在や養子縁組をしていることなどが明らかになることがあります。

被相続人の財産を確定する

相続人を確定する作業と並行して、被相続人が所有していた財産を調べて確定します。

被相続人の財産には現金や預貯金、有価証券、不動産といったプラスの財産だけではなく、ローンなどの借入といったマイナスの財産も含まれる点に注意しましょう。

遺産分割協議を行う

遺産分割協議を行う前に、遺言書がないか確認しておきましょう。

公正証書遺言の場合には公証役場で遺言の検索ができます。

遺産分割協議は相続人全員でどのように遺産を相続するか話し合うものですが、相続人の主張がまとまらない場合には、何度も開催することになります。

遠方などの理由で参加できない相続人がいる場合には、電話などで意思確認の方法を決めておくといいでしょう。

なお、未成年の相続人がいる場合には代理人の参加が必要です。

また、相続人による遺産分割協議で合意に至らない場合には、家庭裁判所で遺産分割調停を行い、それでも合意できず不成立となった場合には遺産分割審判に進むという流れになります。

詳しくは、次の関連記事をそれぞれご参照ください。

合意内容を遺産分割協議書に記載する

遺産分割協議で相続人全員が合意したら、遺産分割協議書を作成して合意内容を記載します。

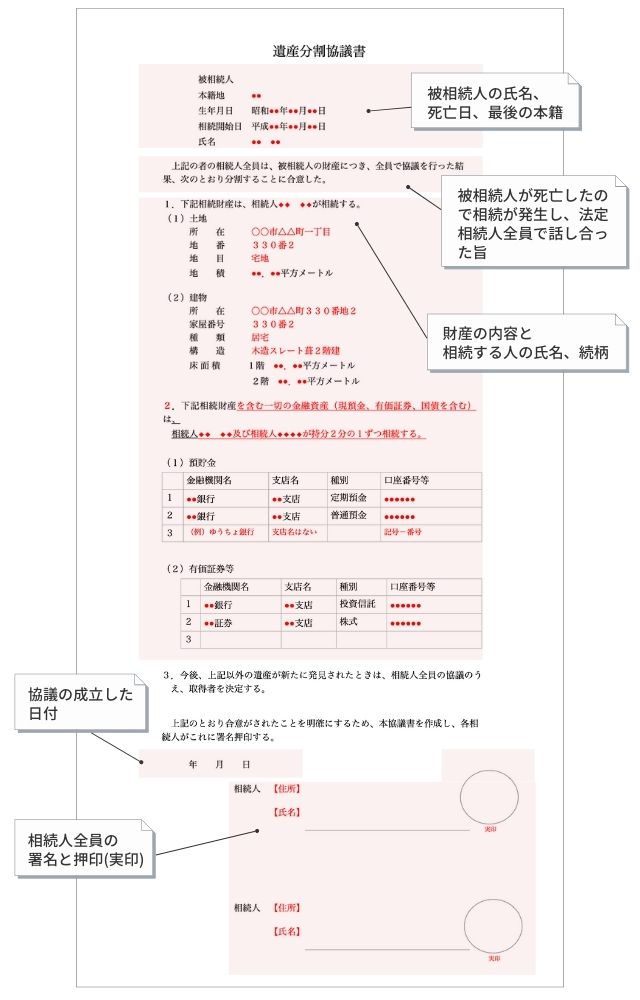

【テンプレート付】遺産分割協議書の書き方

遺産分割協議書の作成について、ひな型や作成方法を紹介していきます。

遺産分割協議書の書式は、特に指定されたものがないので、どこかで決まった形式のものをもらえる訳ではありません。

手書きでも良いのですが、パソコンで作成するのが一般的です。

ひな型を用意しているので、自分で作成する場合など必要な際はダウンロードして活用してください。

また、遺産分割協議書の記載例としてダウンロードできる、法務局のサイトも併せてご紹介します。ぜひご確認ください。

遺産分割協議書に必ず下記の項目を記載してください。

- 被相続人の氏名、死亡日、最後の本籍

- 被相続人が死亡したので相続が発生し、法定相続人全員で話し合った旨

- 財産の内容と相続する人の氏名、続柄

- 協議の成立した日付

不動産や預貯金といった相続する財産の種類によって、書き方に注意点があります。

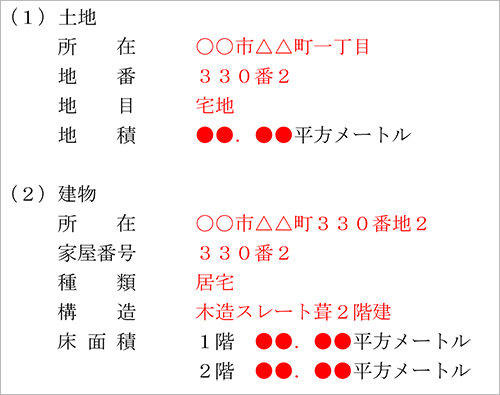

土地や建物の不動産

不動産であれば登記簿を見ながら書く方がよいでしょう。

土地の場合は「所在」「地番」「地目」「地積」を、建物の場合は「所在」「家屋番号」「種類」「構造」「床面積」を記載します。

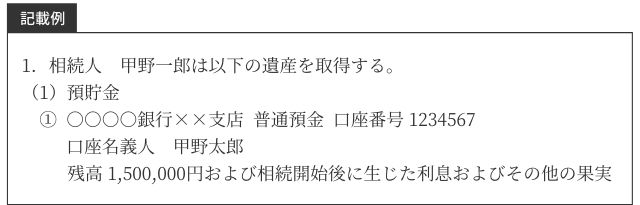

現預金

預貯金で記載が必要なのは次に挙げる項目です。

- 銀行名

- 支店名

- 口座の種類(普通、当座の区別)

- 口座番号

- 口座名義人

残高は利子がつくと金額が変わってしまうことや誤りがあるとトラブルになる可能性があることから、記入しなくても構いません。

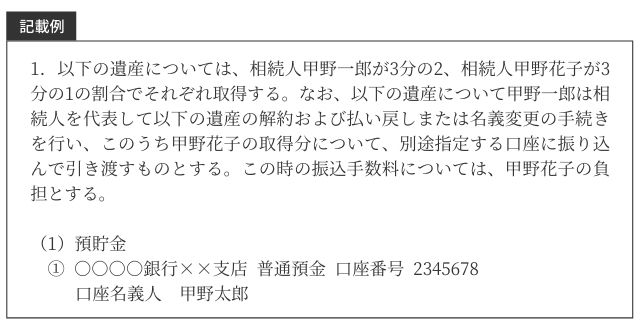

1つの預金口座を複数の人で分割して相続する場合があります。

この場合に確認しなければならないのは、被相続人の口座の残高をそれぞれの取得分に応じて相続人の口座に振り込んでもらうことができるのか、いったん代表相続人が全額を引き継いでから各相続人に振り込むのかという点です。

この流れを確認したうえで、遺産分割協議書に書いておきます。

他の財産も同様に証券などに書いてある情報をなるべくしっかり記載して特定できるようにしましょう。

どの財産かはっきりわからないような書き方をしてしまうと、相続手続きの関係先から作り直しを要求されるおそれもありますので、いったん作成したものをしっかりチェックしてから署名と押印に移ることをおすすめします。

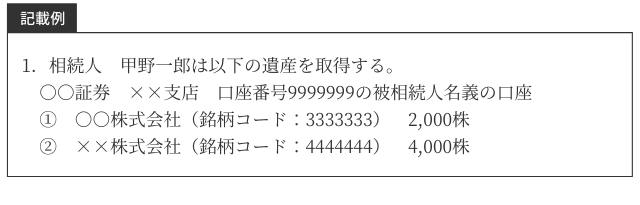

有価証券

株式などの有価証券については、証券会社や口座名義などがわかるように記入してください。

- 証券会社および支店名

- 口座番号

- 口座名義

- 証券の銘柄や数量など

株式の詳細は取引残高報告書に記載されているので、被相続人あての郵便物などを確認してみましょう。

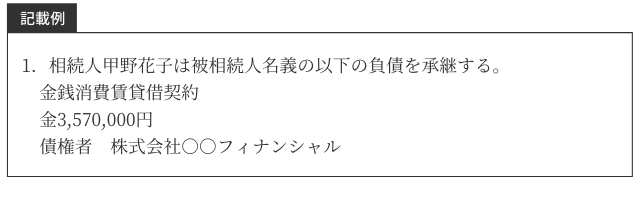

債務やその他の負債

借金などの債務やその他の負債も相続の対象になるため、遺産分割協議書には承継者や債権者などを記入します。

- 契約の種類

- 債務の残高

- 債権者名

特定の相続人がすべての債務を引き継ぐ場合は、「被相続人の債務はすべて○○が承継する」といった書き方でも構いません。

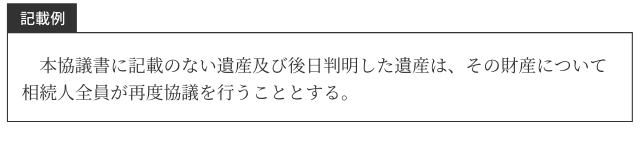

後日判明した財産

遺産分割協議書の作成後に新たな財産が見つかるケースもあるので、以下のような書き方にしておけば、各相続人が迷うこともないでしょう。

新たな財産が見つかったときは、その財産だけの分割方法を決めて遺産分割協議書を作成します。

また、新たに見つかった財産について、特定の相続人がすべて相続するように決めた場合は、改めて遺産分割協議を行う必要がありません。

このようなケースでは、遺産分割協議書に「すべて相続人甲野花子が相続する」と記入しておけばよいでしょう。

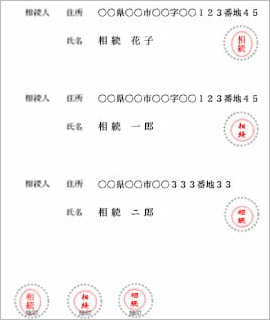

遺産分割協議書は全員の署名押印が必要

上記のように、遺産分割協議書には法定相続人全員の実印押印が必要となります。

つまり、作成者は相続人全員ということです。

たとえば法定相続人の中で亡くなっている人がいれば、亡くなっている人の相続人である代襲相続人が遺産分割協議に参加するということになります。

法定相続人の中に行方不明の人がいる場合は、家庭裁判所に「不在者の財産管理人」という代理人を選出する申し立てを行う必要があります。

遺産分割協議自体は全員が揃って話さなくてもよく、合意さえ取れていれば問題ないですし、書類自体が1枚である必要もありません。

また、別々の用紙であっても同じことを書いてある内容に各人が署名押印しており、それが全員分揃っていれば「遺産分割証明書」といって、遺産分割協議書と同じ効果を持つことになります。

氏名の後ろには、必ず届けてある実印を押し、実印であることを証明するために市区町村が発行する印鑑登録証明書を添付します。

住所と氏名は、この印鑑登録証明書と一致している必要があります。

まれにですが、住所の表記などが住民票と一致しないことがありますので、注意しましょう。

財産の種類が多い場合は、別の用紙に整理してもかまいません。

ただし、その場合は財産リストだけを自由に付け替えられないようにするために、ホッチキス留めして、全員が契印を押してください。

財産の分け方に関する内容については、具体的に記載します。

また仮に、相続人のうち1人が単独で全ての遺産を相続する場合でも、トラブル回避のために遺産内容はできるだけ具体的に記載しましょう。

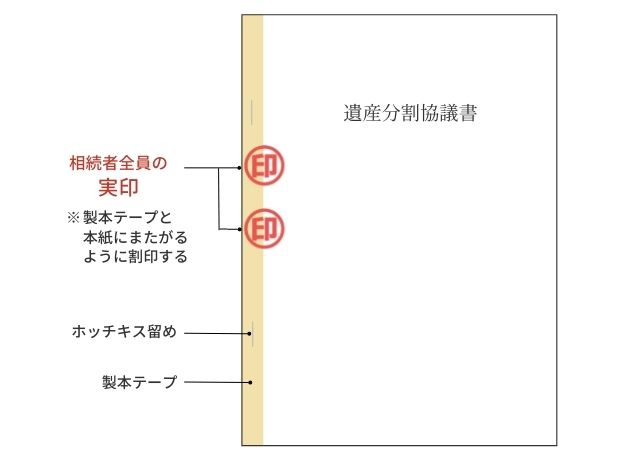

遺産分割協議書の綴じ方

遺産分割協議書には、すべての財産を記載し、すべての相続人が署名・押印するため、ページ数が多くなります。

そのため、遺産分割協議書を冊子のように製本し、後から偽造やページの差し替えが行われないようにしなければなりません。

まずはすべてのページをホッチキス留めします。

次に、ホッチキス留めした方のページの端に、製本テープを貼り付けます。

そして、製本テープと遺産分割協議書の本紙にまたがるように、相続人全員が実印で押印していきます。

こうすることで、偽造や差し替えを防ぐことができるのです。

遺産分割協議書を作成するタイミング

遺産分割協議書の作成に法律上の期限はなく、被相続人が亡くなって数年経ってから作成し、不動産の相続登記を行っても問題ありません。

ただし、相続税の申告期限は相続発生日の翌日から10カ月以内です。

遺産分割協議で合意が図れなくても、申告の猶予は受けられず、仮申告が必要です。

遺産分割協議書を作成した後で、修正申告を行います。

しかし、申告期限までに遺産分割協議書がなければ、基礎控除以外の配偶者に対する相続税額の軽減や小規模宅地等の特例等を適用することができません。

また、遺産分割にあたっては、被相続人の財産調査や戸籍謄本などから法定相続人を確定する相続人調査に時間がかかることが珍しくありません。

相続税の申告期限に間に合わないと、無申告加算税や延滞税を課される恐れもあります。

さらに遺産相続の問題が長期化すると、相続人のいずれかが勝手に財産を売却したり、預金口座から現金を引き出すといったトラブルが起こりがちですので、遺産分割協議書は速やかに作成しましょう。

遺産分割協議書は自分で作成できる?

遺産分割協議書を作成は、手書きでもパソコンを使っても構いません。

また、絶対に守らなければならない形式もないため、書面の作成は自分でもできるでしょう。

ただ、問題のない遺産分割協議書が作成できるのかという点は、慎重に考える必要があります。

遺産分割協議書は、ただ単に誰がどの財産を相続することとなったのかを記すだけの書類ではなく、相続登記や相続税の申告にも使う書類です。

記載ミスがあると相続登記ができなくなり、後から訂正しなければなりません。

また、記載ミスが引き金となって相続税の税額が変わってしまうこともありえます。

このような形で、大きな影響が出ないようにするには、遺産分割協議書を専門家に依頼して作成してもらうことも有効です。

専門家に依頼した場合の費用相場

遺産分割協議書の作成を専門家に依頼すれば、その専門家に対する費用が発生します。

専門家によってその費用相場が異なります。

- 弁護士 着手金プラス報酬金額

- 司法書士 6~8万円

- 税理士 相続財産の1%以内

- 行政書士 3~5万円

弁護士に依頼した場合、着手金と報酬金額の合計で費用の額を計算します。

着手金の割合は、相続人の経済的利益の額により異なります。

例えば300~3,000万円の場合、着手金5%+9万円、報酬金額10%+18万円として計算することが多いでしょう。

司法書士に依頼した場合、その多くは相続登記をセットにしており、必要書類の取得にかかる費用も含めて、平均6~8万円となります。

税理士に依頼した場合も、多くは相続財産の評価額の算定や相続税申告書の作成とセットとなります。

相続税に関する依頼にかかる費用は、相続財産の1%以内として計算されることが多いでしょう。

行政書士に遺産分割協議書の作成を依頼すると、その費用は3~5万円程度となります。

基本的に、行政書士には書類の作成を依頼する形となり、他の業務を依頼することは難しいため、その分遺産分割協議書作成の費用は安く済みます。

遺産分割協議書作成時の注意点

不動産を相続登記する申請手続きでは、通常、遺産分割協議書も提出します。

しかしながら、法定相続分で不動産の相続をする場合には、基本的に不要です。

なお、法定相続人が複数の場合、持ち分の差はあるものの、不動産の名義が相続人全員となります。

このため、のちに売却や賃貸など権利を移動する場合は、全員の承認や実印が必要になるなど、手続きが複雑になることに注意が必要です。

銀行は被相続人の死亡を知るとただちにその人の名義の口座を凍結させて預金をおろせないようにする仕組みになっています(銀行が死亡を知らなければ相続人がカードなどで出金できてしまうことがありますが、後で他の相続人とのトラブルになることがあります)。

そこで、口座からお金をおろすためには所定の相続手続きを踏まなければならないのです。

気をつけなければならないのは、不動産の名義変更なら全国の法務局でほぼやり方に違いはないため、自分たちで作った遺産分割協議書に法的不備などがなければ大体どこでも通用します。

しかし銀行や証券会社などはその会社ごとに決まったフォーマットがありますので一般の人は戸惑うことも多いようです。

一度電話などで必要書類を確認してから窓口に出向くとよいでしょう。

もし手続きの案内やフォーマットを郵送してくれる金融機関であれば、先にそれらを送ってもらうと手続きがスムーズに進みます。

まとめ

相続が発生した場合、必ず遺産分割協議書を作成しなければならないわけではありません。

ただ、実際にはほとんどの相続で遺産分割協議書を作成する必要があります。

スムーズに相続に関する手続きを進めるために、遺産分割協議書の作成を専門家に依頼することも検討してみましょう。

相続専門税理士の無料相談をご利用ください

ご家族の相続は突然起こり、何から手をつけていいか分からない方がほとんどです。相続税についてはとくに複雑で、どう進めればいいのか? 税務署に目をつけられてしまうのか? 疑問や不安が山ほど出てくると思います。

我々ベンチャーサポート相続税理士法人は、相続人の皆さまのお悩みについて平日夜21時まで、土日祝も休まず無料相談を受け付けております。

具体的なご相談は無料面談にて対応します。弊社にてお手伝いできることがある場合は、その場でお見積り書をお渡ししますので、持ち帰ってじっくりとご検討ください。

対応エリアは全国で、オフィスは東京、埼玉、千葉、横浜、名古屋、大阪、神戸の主要駅前に構えております。ぜひお気軽にお問い合わせください。