令和6年(2024年)以降の贈与から、相続税の持ち戻し期間は3年から7年に延長されます。亡くなる前7年の贈与は相続財産に加算されることになり、実質的に相続税の増税と言える改正です。

一方で、相続時精算課税制度による贈与は相続税の減税となる改正でした。今まで、財産が相続税の基礎控除以下の場合にしか節税効果がないといわれてきた相続時精算課税制度ですが、年110万円の基礎控除が新設され、さらにこの基礎控除内の贈与は持ち戻し計算が不要となりました。

今回の記事では、暦年贈与と相続時精算課税制度の概要と税制改正による変更点と影響について解説します。

目次

暦年贈与(れきねんぞうよ)とは

暦年贈与とは、受贈者(もらう人)1人あたりの毎年1月1日から12月31日までの1年間(暦年)の贈与額が110万円以下である場合に、贈与税がかからない贈与方法です。暦年贈与の年110万円の基礎控除を上手に使って贈与していけば、相続財産を減らしていくことができるため、相続税対策としてこれまで多く活用されてきました。

贈与税の計算

一年間に贈与を受けた財産の価格 - 基礎控除110万円 = 贈与税の課税価格

贈与税は上記算式で計算した金額が贈与税の課税価格となり、贈与税率を乗じて贈与税額が決まります。これを暦年課税と呼びます。

なお、上記算式で計算した額がマイナスになれば贈与税はかかりません。

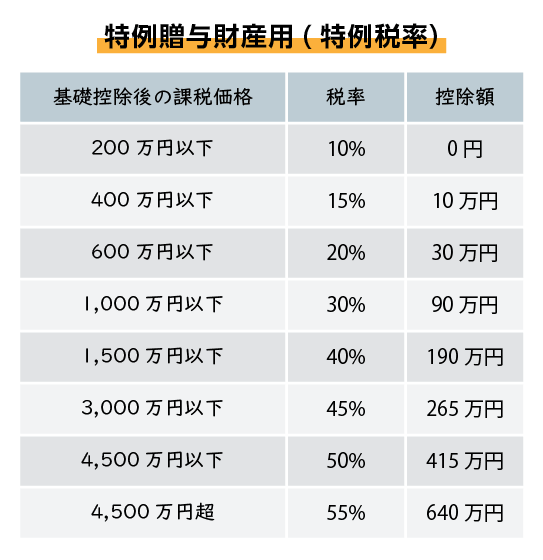

特例贈与財産用(特例税率)

この速算表は、贈与により財産を取得した者(贈与を受けた年の1月1日において18歳以上の者に限ります。)が、直系尊属(父母や祖父母など)から贈与により取得した財産に係る贈与税の計算に使用します。たとえば、祖父から孫への贈与、父から子への贈与などに使用します(養子縁組をしていない夫の父からの贈与等には使用できません)。

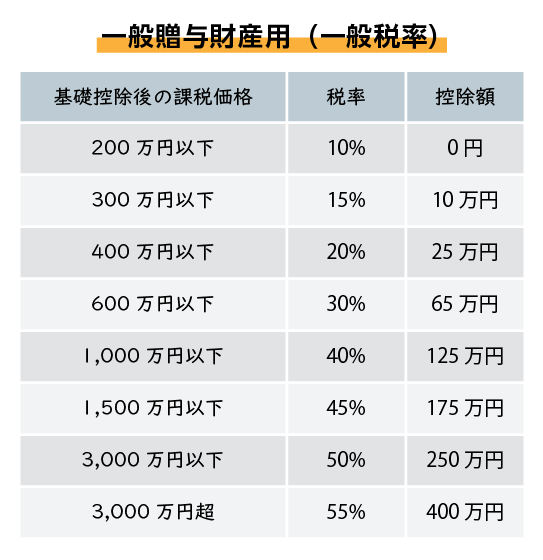

一般贈与財産用(一般税率)

この速算表は、上記の「特例贈与財産用」に該当しない場合の贈与税の計算に使用します。例えば、兄弟間の贈与、夫婦間の贈与、親から子への贈与で子が未成年者の場合などに使用します。

仮に、父から子(18歳以上)へ贈与するとした場合、特例贈与財産用税率を使用します。1年間に400万円贈与したとすると、400万円-110万円=290万円ですので、400万円以下の欄を参照します。

290万円×15%-10万円=33万5,000円となり、贈与税額は33万5,000円となります。

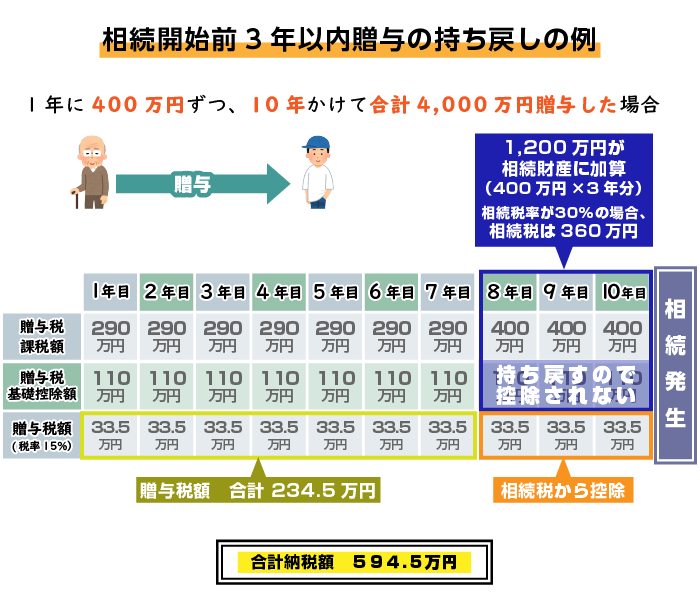

相続開始前3年以内贈与の持ち戻し(令和5年改正前)

令和5年の税制改正以前、暦年贈与は亡くなった日を起点として過去3年の間に、贈与した財産を相続財産に足し戻して相続税を計算しなければいけないというルールがありました。

この際に足し戻す必要のある財産は、相続または遺贈により財産を取得した人に対しての贈与財産であり、基礎控除110万円以下の贈与も含みます。相続税負担の軽減を目的とした亡くなる直前の駆け込み贈与を防止するために規定されました。

実際の数字で計算してみましょう。仮に、相続税率30%(課税遺産総額1億円以下と仮定。控除額700万円を除く)、生前に10年かけて1年400万円ずつ、合計4,000万円贈与した場合、3年分の贈与は相続財産に持ち戻すため、10年間の税負担額は贈与税234万5,000円、相続税360万円(1,200万円(400万円×3年)×30%)の合計594万5,000円となります。

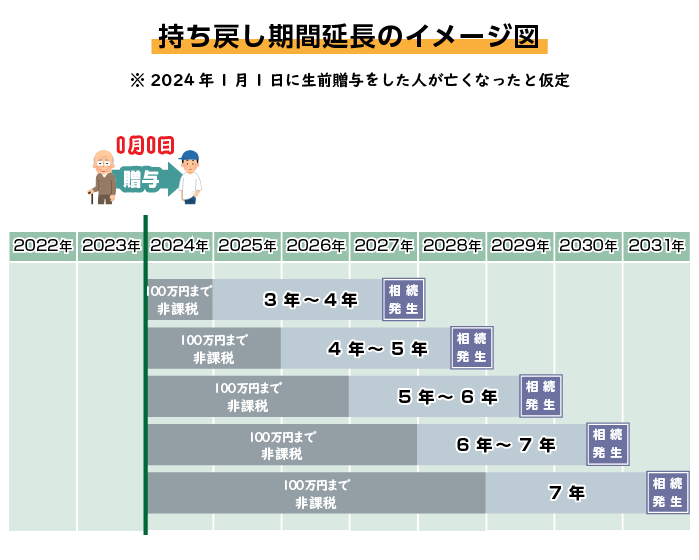

持ち戻しが3年→7年へ

令和5年度税制改正により、この3年以内贈与の持ち戻しが7年に延長されることになりました。延長した4~7年の4年間の持ち戻しの額は、この期間に贈与した財産額から100万円を控除した額になります。

令和6年1月1日以後に贈与により取得する財産に係る相続税について適用されますので、令和8年(2026年)12月以前に相続開始の場合には加算期間は3年であり改正の影響を受けませんが、相続開始日が令和9年(2027年)1月以後、加算期間は延長され、令和13年(2031年)以降、加算期間が7年となります。

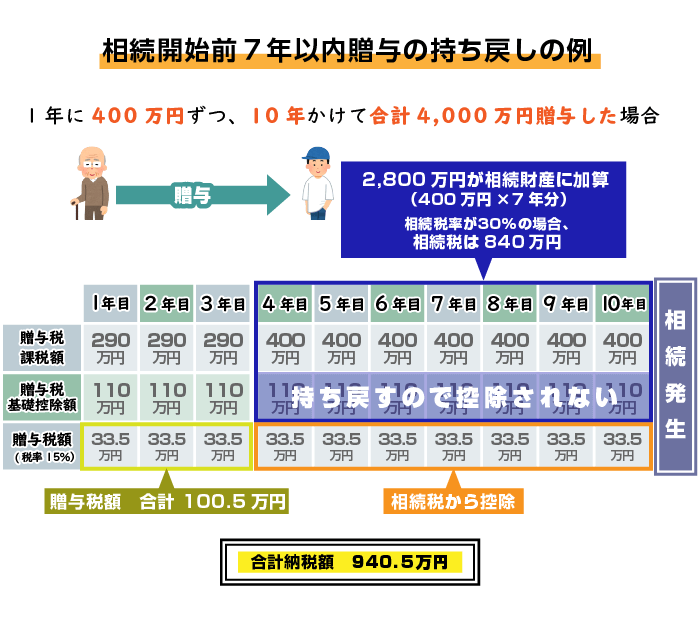

相続税率30%、生前に10年かけて1年400万円ずつ、合計4,000万円贈与した場合、7年分持ち戻すと、10年間の税負担額は贈与税100万5,000円、相続税810万円(400万円×4年-100万円+400万円×3年)×30%)の合計910万5,000円になります。

持ち戻し期間が3年の場合の税負担額は594万5,000円でしたが、持ち戻し期間が7年になると税負担額は910万5,000円にもなります。

相続時精算課税制度とは

高齢世代からの早期財産移転を促し、財産移転の時期の選択に対して、より中立的な税制を目指して創設された贈与税の制度です。原則として60歳以上の父母または祖父母などから、18歳以上の子または孫などに対し、財産を贈与した場合において選択できます。

相続が発生したとき、相続時精算課税制度を利用して贈与した財産は、全て足し戻して相続税を計算することになるため、一定金額まで贈与税がかからない制度ではなく、贈与税の支払いを相続が発生する時まで先延ばしできる制度と理解して頂くのが正解でしょう。

贈与税の計算

相続時精算課税制度は2,500万円までの贈与が非課税となりますが、2,500万円を超えて贈与した金額に対して一律20%の贈与税がかかります。この贈与税額は相続税額から控除することができ、相続税額の方が少なかった場合、還付されます。この制度を選択する場合には、贈与を受けた年の翌年の2月1日から3月15日の間に一定の書類を添付した贈与税の申告書を提出する必要があります。

なお、この制度を選択すると、その選択に係る贈与者から贈与を受ける財産については、その選択をした年分以降すべてこの制度が適用され、「暦年課税」へ変更することはできません。

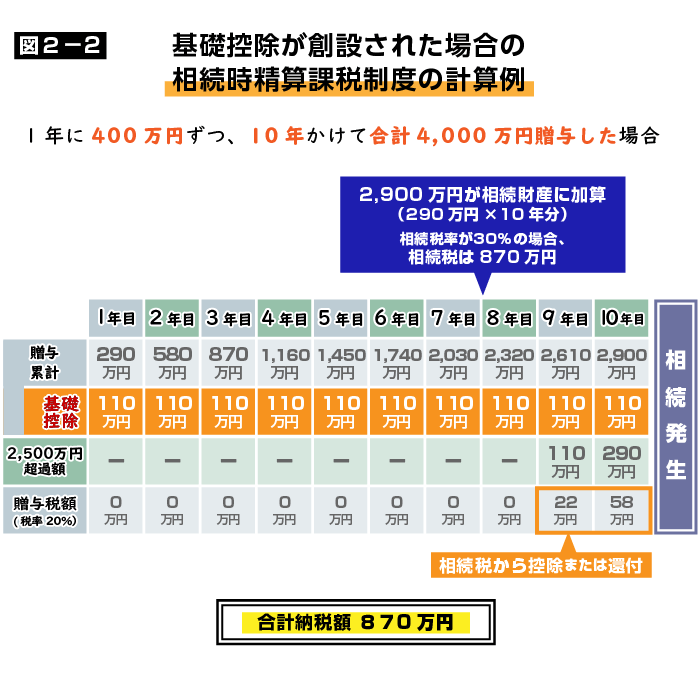

基礎控除110万円が創設

令和5年度税制改正において、相続時精算課税制度は改正されました。改正前まで贈与財産は全額持ち戻しでしたが、基礎控除110万円が創設され、基礎控除110万円以下の贈与財産は持ち戻されないことになりました。また、この基礎控除分は贈与税の申告も不要です。令和6年1月1日以後に贈与により取得する財産に係る相続税または贈与税について適用されます。

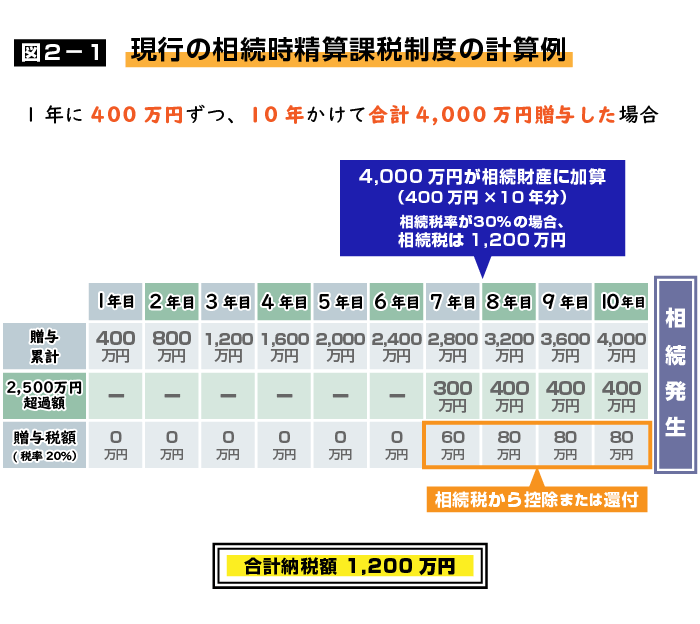

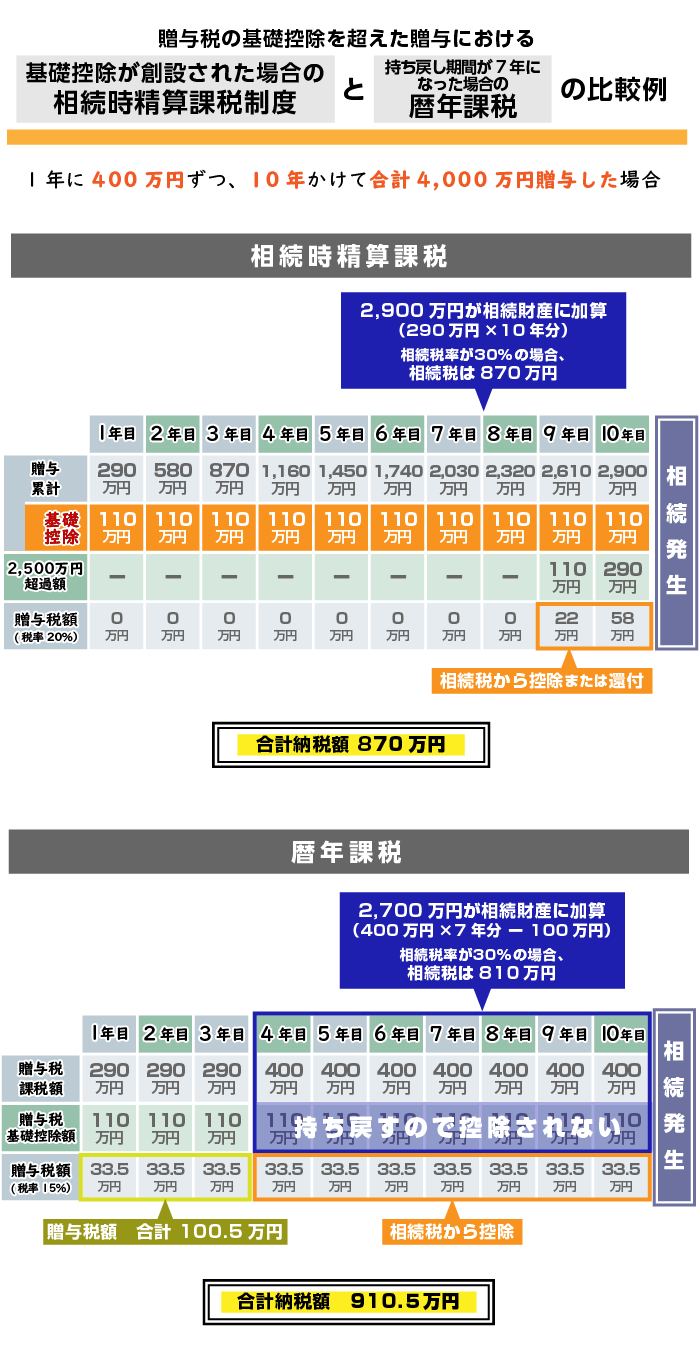

相続税率が30%、400万円を10年間贈与した場合、相続財産に加算される額は4,000万円(図2-1)から2,900万円(図2-2)となり、相続税額もそれに伴い減少して1,200万円(図2-1)から870万円(図2-2)となります。したがって、改正後は相続時精算課税制度を利用した場合でも、贈与による節税効果が見込まれることになります。

相続時精算課税制度と暦年贈与を選ぶ際のポイントは?

今まで相続時精算課税制度は相続税の基礎控除を超える財産があるケースでは相続税の節税にならないというのが定説でしたが、基礎控除が創設され、基礎控除110万円以下の贈与は持ち戻されないことになり、相続税の基礎控除を超えた財産のあるケースであっても相続税の節税効果を持つことになります。

贈与した人が亡くなる前7年間の贈与財産は全額持ち戻すことになった暦年贈与と、贈与財産から基礎控除110万円を差し引いた残額を持ち戻すことになった相続時精算課税制度。いったいどちらの方が節税効果があるのでしょうか。

基礎控除以下の贈与の場合

基礎控除額と同額の110万円を10年間贈与した後に相続を迎えた場合、暦年贈与は770万円を持ち戻しますが、相続時精算課税制度は持ち戻す額はありません。つまり、基礎控除額以下での贈与であれば確実に相続時精算課税制度の方が節税効果があることになります。

基礎控除を超えた贈与の場合

では、基礎控除額を超えて贈与した場合はどうなるでしょうか。

相続税率30%で、年間400万円を10年間贈与した場合、10年間の税負担総額は相続時精算課税制度の場合870万円、暦年課税の場合は910万5,000円となり、暦年課税の方が税負担が大きい結果となりました。

基礎控除を超えて長期間贈与する場合

ここまで紹介した内容から、単純に相続時精算課税制度が有利とするのは早計です。長期間贈与をする場合には違った結果になってきます。長期間贈与をする場合には、暦年課税における持ち戻されない金額が増えることになるため、相続税の圧縮が可能となります。

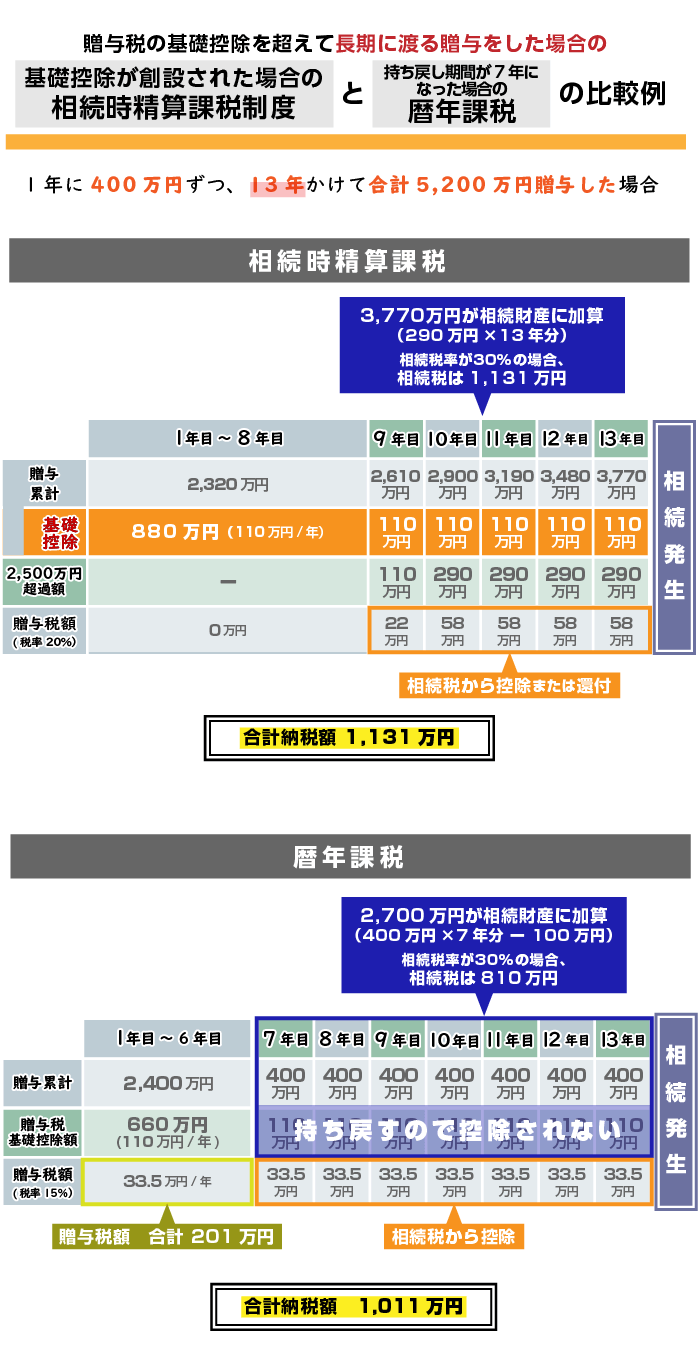

相続税率30%で、年間400万円を13年間贈与した場合、相続税と贈与税の負担総額は相続時精算課税制度が1,131万円、暦年贈与が1,011万円となり、暦年課税が有利となります。

相続時精算課税制度の場合、基礎控除を超えて贈与した場合持ち戻す額が贈与年数の増加と比例して増えますが、暦年課税の場合、相続開始前7年を超えた贈与は持ち戻す必要が全くないため、相続財産を減少させる効果が出てくるのです。

贈与税・相続税を損をしないためには?

「贈与税や相続税の納付時になるべく損をしたくない」という人もいるでしょう。 ここからは税金で損をしたくない人がやるべきことを紹介します。

贈与だけでなく相続も考える

うまく節税するためには、贈与税だけでなく相続税も対策しなければいけません。 なぜなら贈与時に税金の支払いがなかったとしても、相続時には贈与した財産を含んで相続税を計算することがあるからです。

例えば相続時精算課税制度は、最大2,500万円までの贈与が非課税になります。 しかし税金の支払い自体がなくなるわけではなく、相続時には贈与した財産を相続財産としてカウントして相続税を計算します。

このように贈与時に税金の支払いがなかったとしても、相続時に課税されるケースもあります。 したがって、税金の支払いで損をしないためには、贈与だけではなく相続も考えてトータルでの対策が必要です。

専門家に相談する

贈与税・相続税で悩んだら、専門家への相談がおすすめです。 なぜなら節税は法的な専門知識が必要になるため、自分で判断して進めると間違った節税をするリスクがあるからです。 相続に精通している税理士に相談することで、状況を見ながら一番節税する方法を教えてくれます。

また、贈与や相続は法改正があり、最近の法律を把握しておかなければ、効果的な節税はできません。 常に最新ルールを把握している税理士に依頼することで、確実な節税ができるでしょう。

初回の無料相談を利用しよう

「税理士に依頼したいけど費用が気になる」という人もいるでしょう。 依頼費用が気になる人は、初回の無料相談がおすすめです。 VSG相続税理士法人では、初回の相談を無料で受け付けています。

まずは無料相談を利用して、依頼した場合の節税効果・見積もり料金を確認しましょう。 「依頼費用よりも節税金額の方が大きい」となれば、依頼しないと損になります。 初回の相談は費用がかからないため、気軽に相談してください。

今後取るべき対応策は

ここまでの情報をまとめると、基礎控除・年110万円を超えた金額を長期間贈与したい方、たとえば富裕層の方でまだ年齢が若い場合は、暦年課税にて贈与するほうが節税効果が高いといえます。

その後、贈与者が高齢化した場合に、相続時精算課税制度に切り替えて贈与することで、相続開始前7年以内の贈与であっても基礎控除分を持ち戻さなくて済むため、時期を見計らって相続時精算課税制度を選択するという方法も考えられます。

また、暦年贈与の相手が相続時に財産を取得しない方、養子縁組をしていない孫、代襲相続人ではない孫などであれば相続税の持ち戻し計算は必要ありませんので、暦年課税での贈与が有利となります。

基礎控除額の年間110万円以内の贈与にて節税効果を狙うケースは多く、その場合は相続時精算課税制度のほうが有利と言いたいところですが、相続時精算課税制度は一度選択すると二度と暦年課税に戻ることはできません。

相続税のシミュレーションをした上で、また、今後税制が変わることもあり得ることを考慮しつつ決定をする必要があります。贈与の際には税理士などの専門家に相談した方がよいでしょう。

VSG相続税理士法人では、親身でわかりやすい説明を心がけ、無料相談を実施しています。また、税理士だけでなく弁護士や司法書士も在籍しているためワンストップで相談することが可能です。初めて相続税の申告を行う方もお気軽にご相談ください。