記事の要約

- 生前贈与と相続には「財産が移転するタイミング」や「意思決定の自由度」などの違いがある

- 贈与者の状況に応じて、選ぶべき生前贈与の方法は異なる

- 贈与を税務署から否認されるなど、適切な生前贈与を行わなければリスクがある

生前贈与は、相続税対策として非常に有効な手段の一つです。

しかし、その主要な方法である「暦年贈与」と「相続時精算課税」という2つの制度を前に、どちらを選択すべきか悩まれている方もいらっしゃるのではないでしょうか。

特に、令和5年度税制改正により、「暦年贈与」の相続財産への加算期間が従来の3年から7年に延長された一方、相続時精算課税には新たに年間110万円の基礎控除枠が導入されるなどの変化がありました。

「結局、自分の場合はどちらの制度を選べば良いのか」という疑問をお持ちの方に向け、この記事では、「暦年贈与」や「相続時精算課税」を活用した生前贈与の手段をはじめ、生前贈与のリスクや対処法などを網羅的に解説します。

目次

生前贈与とは

生前贈与とは、生前に財産を渡したい人(贈与者)から、財産を受け取る人(受贈者)へ無償で財産を譲り渡すことです。

贈与は、贈与者の「あげます」という意思表示と、受贈者の「もらいます」という双方の合意によって成立します。贈与によって財産を受け取った人には、暦年課税の基礎控除を超えた場合、原則として贈与税が課税されます。

同じく、財産を次世代へ引き継ぐ手段として、「相続」や「遺贈」がありますが、生前贈与との違いは「財産が移転するタイミング」や「意思決定の自由度」にあります。

| 比較項目 | 生前贈与 | 相続(遺言書がない場合) | 遺贈(遺言書による贈与) |

|---|---|---|---|

| 財産が動く時期 | 贈与者の生前 | 被相続人の死亡後 | 被相続人(遺贈者)の死亡後 |

| 財産を渡す方法 | 贈与契約(双方の合意) | 法定相続人による遺産分割協議 | 遺言書(一方的な意思表示) |

| 財産をもらう人 | 自由に指定可能(相続人以外も可) | 法定相続人に限られる | 自由に指定可能(相続人以外も可) |

相続との違いから見る生前贈与のメリット

生前贈与の大きなメリットは、贈与者の意思のもと、任意のタイミングで財産承継を実行できる点です。

生前贈与は贈与者が生きているうちに行われることから、「誰に」「いつ」「どの財産を」「どれだけ渡すか」を自由に決められます。

一方、遺言書がない場合の相続では、亡くなった後に相続人全員による遺産分割協議で分け方を決めるため、ご自身の意思が反映されるとは限りません。

このように、生前贈与は、贈与者自身が財産承継に直接関与でき、その結果を見届けられるという利点があります。

生前贈与を活用すると相続税対策になる

生前贈与が相続税対策に有効な理由は、贈与者が生前のうちに、将来の相続財産そのものを計画的に減らしておくことができるためです。

相続税は、被相続人が亡くなった時点での遺産総額に基づいて計算されます。

したがって、生前に財産を贈与しておくことで、将来課税対象となる遺産を減らし、結果的に相続税の負担を軽減できるのです。

具体的には、主に2つの効果が期待できます。

- 1. 基礎控除の活用

- 相続税には「基礎控除」が設けられており、「3,000万円+600万円×法定相続人の人数」で計算されます。生前贈与によって被相続人の遺産を、この基礎控除額以下にまで圧縮した場合、相続税はかかりません。

- 2. 累進課税の税率引き下げ

- 相続税は、財産の額が大きくなるほど税率も高くなる「累進課税」が採用されています。生前贈与によって遺産総額を減らせば、より低い税率が適用され、税負担を抑えることにもつながります。

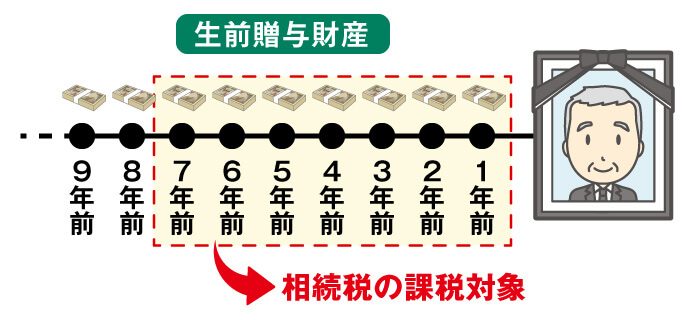

ただし、贈与者が亡くなる前7年以内(令和6年1月1日以降の贈与から、死亡前3年から7年へ段階的に延長、令和13年より7年)の贈与は、相続財産に加算して相続税を計算するルール(生前贈与加算)があります。

やみくもに贈与すれば高い贈与税負担がありますし、相続開始直前に贈与しても生前贈与加算があるため、必ずしも相続税対策に繋がるわけではない点は、注意が必要です。

参考相続税と贈与税はどちらが得?

相続税と贈与税(暦年課税)は、どちらも最高税率は55%ですが、税率の仕組みには違いがあります。

贈与税の方が、比較的少額の段階から税率が高くなるように設定されており、同じ課税価格で比べると、一般的に贈与税の方が相続税よりも税額は高くなります。

ただし、この税率だけで単純に「相続と贈与のどちらが得か」を判断することはできず、持ち主が保有する財産額などの要素に応じて変わります。

たとえば、財産総額が高額である富裕層の方の場合、累進税率である相続税額は高くなります。

そのため、あえて贈与税を支払ってでも「低い贈与税率で済む少額の生前贈与を繰り返すことで、相続税の課税対象となる財産を減らし、適用税率を下げることで相続税負担を抑える」という方法もあります。

代表的な生前贈与の手段

ここからは、代表的な生前贈与の手段である「暦年贈与」「相続時精算課税による生前贈与」「目的別の贈与の特例を活用した生前贈与」を中心に解説します。

また、「あえて贈与税を支払った方が、税制上有利になるケース」もありますので、併せて紹介していきます。

- 毎年110万円の基礎控除を活用した「暦年贈与」

- 毎年110万円以下の相続時精算課税による生前贈与

- あえて贈与税を支払った方が、税制上有利になるケース

- 目的別の贈与の特例を活用する

毎年110万円の基礎控除を活用した「暦年贈与」

贈与税の基本的な課税制度である「暦年課税」には、年間110万円の基礎控除(非課税枠)が設けられています。

具体的には、財産を受け取った人(受贈者)1人あたり、毎年1月1日から12月31日までの1年間に贈与された財産の合計額が110万円以下であれば、贈与税はかからず、申告も不要です。

この非課税枠は受贈者ごとに毎年利用できるため、受贈者複数人に対して長期間にわたって贈与を行うことで、多額の財産を非課税で次の世代に移すことができます。

たとえば、贈与する相手が5人いれば、それぞれに110万円ずつ贈与することで、年間に合計550万円ずつ財産を非課税で移すことが可能です。

暦年贈与による生前贈与の注意点

暦年贈与による相続税対策を考える上で、注意すべきなのが「生前贈与加算」のルールです。

「生前贈与加算」とは、亡くなる前の一定期間内に故人から受けた贈与財産について、相続発生時に相続財産に加算して相続税を計算しなければならないという制度です。

生前贈与加算は年間110万円の基礎控除内で行われた贈与であっても適用されるうえに、令和5年度税制改正により、加算対象となる期間が死亡前3年から7年へと延長されました。

この改正により、暦年贈与による相続税対策を効果的に行うには、これまで以上に早くから計画的に贈与を始める必要性が高まっています。

なお、延長された4年分(死亡前3年超~7年以内)の贈与については、その期間中の贈与額の合計から100万円を控除した残額が加算の対象となります。

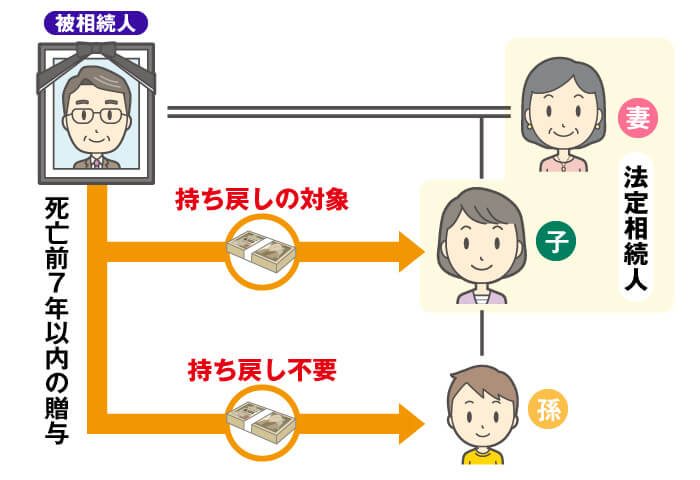

暦年贈与の場合は孫への贈与が有効

前述した「生前贈与加算」のルールを回避する上で、孫への贈与が有効な選択肢となることがあります。

生前贈与加算の対象者は「相続または遺贈によって財産を取得した人」に限定されており、被相続人の孫は原則として法定相続人ではありません。

そのため、法定相続人ではない孫は、遺言がなければ相続で財産を取得することはありません。孫に行われた生前贈与は、たとえ贈与者の死亡前7年以内のものであっても、生前贈与加算の対象外となるのです。

ただし、暦年贈与を受けた孫が「相続、遺贈によって財産を取得した」場合には、相続開始前7年以内に贈与を受けた財産は、生前贈与加算の対象となるため注意が必要です。

- 遺言によって財産を受け取る場合(受遺者となるため)

- 「被相続人が保険料負担者かつ被保険者である」死亡保険金の受取人になっていた場合(みなし相続財産を取得するため)

特に孫が「被相続人が保険料負担者かつ被保険者である死亡保険金」の受取人となっていた場合は、遺贈により財産を取得したとみなされるため、意図せず生前贈与加算の対象となりがちな点に気をつけましょう。

孫は相続税の2割加算の対象である点に注意

孫は代襲相続人でない限り、「遺言で財産を取得した場合」や「被相続人が保険料負担者かつ被保険者である死亡保険金の受取人になった場合」は、原則として相続税額が2割加算されます。

通常、一親等の血族には2割加算はありませんが、孫が養子になることで一親等になった場合は2割加算があります(代襲を除く)。

毎年110万円以下の相続時精算課税による生前贈与

相続時精算課税は、原則として60歳以上の父母または祖父母から、18歳以上の子または孫への贈与で利用できる制度です。

この制度を選択すると、贈与された財産について、累計2,500万円までは贈与税が非課税(超過分は一律20%)となる一方、その財産は、贈与者が亡くなった際に相続財産に加算され、相続税で精算しなければなりません。

そのため、相続時精算課税は実質的に「課税の先送り」という意味合いが強いものでしたが、令和6年1月1日以降の贈与から、この2,500万円の特別控除とは別に、年間110万円の基礎控除が新たに創設されました。

この年間110万円までの贈与については、贈与者が亡くなっても相続財産に加算されることはありません。

この改正により、相続時精算課税は、単なる課税の先送りではなく、相続税対策における有効な選択肢の一つとなっています。

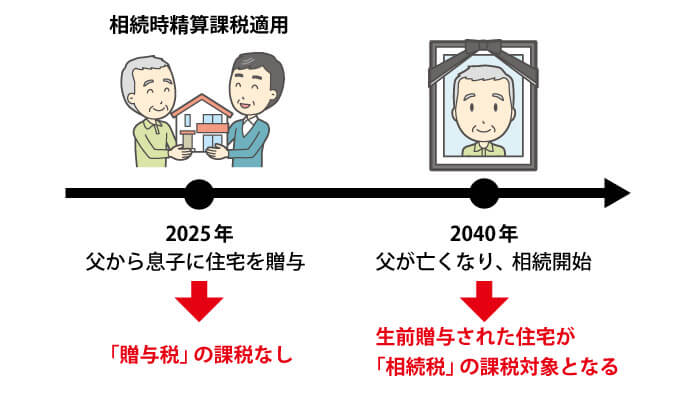

相続時精算課税による生前贈与の注意点

前述のように相続時精算課税制度を利用した場合、年間110万円の基礎控除を超える部分の贈与財産は、贈与者が亡くなった際に、贈与された時点の評価額で相続財産に加算され、相続税の計算対象となります。

また、年間110万円の基礎控除内の贈与は贈与税の申告が不要ですが、この制度を初めて利用する年には、贈与を受けた年の翌年2月1日から3月15日までの間に、必ず「相続時精算課税選択届出書」を税務署へ提出する必要があります。

この届出書の提出を忘れると、自動的に暦年課税が適用されるため注意が必要です。

相続時精算課税制度を一度選ぶと戻れない

相続時精算課税制度は、贈与者と受贈者の組み合わせごとに選択できます。そのため、「父から長男へは相続時精算課税」、「母から長男へは暦年課税」といった使い分けが可能です。

しかし、一度、たとえば「父から長男へ」の贈与でこの制度を選択した場合、その後、父から長男への贈与について、暦年課税に戻すことは二度とできません。

相続時精算課税の検討をおすすめしたいケース

相続時精算課税制度の適用をおすすめしたいケースの一つが、以下のような「短期間でまとまった金額の財産を移転させたい」場合です。

将来の相続税が、そもそも基礎控除以下になりそうなケース

贈与者の年齢や健康状態から、相続開始までの期間が短いと予想されるケース

そのため、相続開始が近いと予想される場合、相続時精算課税を適用することで、持ち戻しを考慮せずに年間110万円までの贈与を相続税の課税対象から外すことができます。

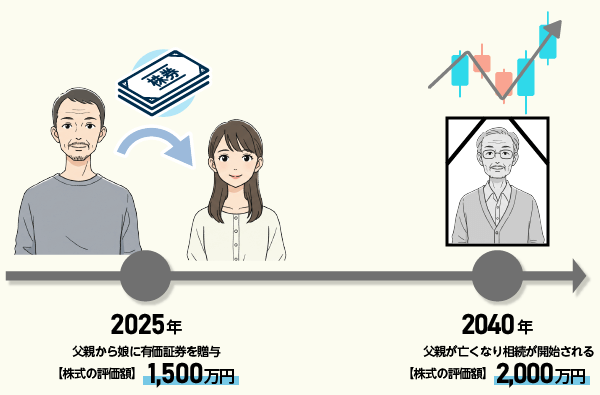

また、将来値上がりが期待される財産(例:再開発予定地の不動産、成長が見込まれる企業の株式など)を贈与する場合にも、相続時精算課税制度は有効です。

相続時精算課税制度で贈与された財産(110万円超の部分)は、相続時に加算される際、「贈与した時点」の評価額で計算されます。

そのため、将来その財産の価値がどれだけ高騰しても、相続税の計算に影響するのは贈与時の低い評価額のままです。

たとえば、上の図のように株式の生前贈与が行われた場合、相続時には2,000万円に値上がりしていても、相続財産に加算される評価額は贈与時の1,500万円のままです。

これにより、評価額を低い価格で固定化でき、結果的に相続税負担を軽減できる可能性があります。

将来的な値下がりが懸念されるケースに注意する

建物は時間の経過とともに評価額が下がるうえに、火災などで滅失したとしても相続財産に加算される評価額は贈与時の評価額であるため、相続時精算課税で生前贈与を行うと、税制面で不利になる可能性があります。

また、株式や土地も同様に、相続時の評価額が低い場合、不利となります。

前述の通り、相続時に加算されるのは「贈与した時点」の評価額です。

したがって、贈与後に財産の価値が下がってしまった場合でも、相続税は贈与時の高い評価額を基に計算されてしまいます。

あえて贈与税を支払った方が、税制上有利になるケース

資産家の方など、将来的に相続税が発生すると見込まれる場合、「あえて贈与税を支払ってでも財産を移転した方が、相続税負担の軽減に繋がる」ことがあります。

この背景にあるのが、相続税と贈与税の税率の違いです。

1.相続税は「累進課税」で税率が段階的にあがる

多額の財産を持つ人は、相続時に最も高い税率(限界税率)が適用される部分が多くなり、この高い税率がかかる部分をいかに減らすかが相続税負担を抑える鍵となります。

2.贈与税は「分割」して税率を抑えられる

贈与税は、年間の贈与額に応じて計算されるため、一度に多額を贈与すると高い税率がかかりますが、少額の贈与を繰り返すことで、税率の上昇を抑えることができます。

この結果、将来かかるはずだった「相続税率」よりも生前贈与で払う「贈与税率」の方が低くなるということが起こります。

この相続税と贈与税の税率の違いを利用し、生前贈与時の贈与税の「実効税率」が将来の相続税の「限界税率」を下回る場合、相続税負担を減らすことができます。

- 相続税の限界税率

- 相続財産の中で、最も高い税率が適用される部分の割合です。国税庁の「相続税の速算表」で確認することができ、法定相続分に応じた取得金額が減ることで、この税率が減ることとなります。

- 贈与税の実効税率

- 贈与した財産全体に対して、実際にどれだけの贈与税を負担するかの割合を指します。

たとえば、「父親の資産が1億円で、相続人が18歳以上の子1人」という簡単な事例を用いて解説すると、以下のようになります。

事例

父親の資産が1億円で、相続人が18歳以上の子1人の場合

「父親の資産が1億円で、相続人が18歳以上の子1人」の場合、将来かかる相続税の限界税率は30%です。

仮に300万円を贈与した場合、支払う贈与税額は「(300万円-110万円)×10%(※特例税率)=19万円」です。この19万円を贈与財産300万円で割ると、ことで贈与税の実効税率は6.3%となります。

このとき、贈与した300万円に相続税の限界税率30%を乗ずることで、簡易的に「贈与をしたことで減少する相続税」を求めることができ、「300万円×30%=90万円」となります。

結果、支払う贈与税が19万円である一方、90万円分の相続税を減らすことができると言えます。

ただし、実際の相続税や贈与税の計算は複雑なうえに、被相続人が保有する財産の内容などの要素に応じて、状況は大きく変わります。

したがって、「あえて贈与税を支払ってでも財産を移転する相続税対策」を行う場合は、相続専門の税理士へのご相談をおすすめします。

目的別の贈与の特例を活用する

特定の目的のためにまとまった資金を贈与する場合は、贈与税に設けられている以下の特例制度を利用できる可能性があります。

- 住宅取得等資金贈与の特例

- 結婚・子育て資金の一括贈与の特例

- 教育資金一括贈与の特例

ここからは、それぞれの特例の概要を解説しますので、ぜひ参考になさってください。

住宅取得等資金贈与の特例

直系尊属(父母や祖父母など)から、自宅の新築・取得・増改築等のための資金援助を受けた場合、「住宅取得等資金の贈与の特例」を活用できる可能性があります。

この特例の適用に必要な一定の要件を満たせば、質の高い省エネ等住宅の場合は1,000万円まで、それ以外の住宅の場合は500万円まで、贈与税が非課税となります。

なお、適用期限は令和8年12月末まで(予定)となりますので注意が必要です。

結婚・子育て資金の一括贈与の特例

令和9年3月31日までに行われる贈与を対象に、18歳以上50歳未満の子や孫に対し、結婚や子育てに使うための資金を一括で贈与する場合、受贈者一人につき最大1,000万円までが非課税となります(うち結婚関係費用は300万円が上限)。

この特例を利用するためには、金融機関で専用の「結婚・子育て資金口座」を開設し、「結婚・子育て資金非課税申告書」をその金融機関経由で税務署へ提出する必要があります。

贈与された資金はこの専用口座で管理され、口座から引き出したお金を実際に結婚や子育ての目的で使ったことを証明するために、領収書などを金融機関に提出しなければなりません。

なお、この特例を利用できるのは、受贈者の前年の合計所得金額が1,000万円以下である場合に限られます。

教育資金一括贈与の特例

令和8年3月31日までの間に、30歳未満の子や孫へ教育資金を一括で贈与する場合、受贈者一人につき最大1,500万円までが非課税となります(塾や習い事など学校等以外の支払いは500万円が上限)。

ただし、この特例を利用できるのは、受贈者の前年の合計所得金額が1,000万円以下である場合に限られます。

また、教育資金一括贈与の特例を利用するには、まず金融機関で専用の「教育資金口座」を開設し、その口座を通じて「教育資金非課税申告書」を税務署へ提出する必要があります。

贈与された資金はこの専用口座で管理され、口座からお金を引き出す際には、実際に教育資金として支払ったことを証明するため、領収書などを金融機関に提出しなければなりません。

生前贈与はリスクもある

生前贈与を有効な相続税対策とするためには、税務署から贈与を否認されたり、家族間のトラブルに発展したりするリスクを、あらかじめ理解し、回避することが重要です。

- 税務署から贈与そのものを「否認」されるリスク

- 他の相続人の「遺留分」を侵害し、トラブルに発展するリスク

ここからはそのような生前贈与のリスクについて、解説していきます。

贈与が「否認」される可能性がある

少額で「贈与したつもり」でも、その実態が伴っていないと税務署に判断された場合、「まとまった額を贈与した」「贈与そのものがなかった」とみなされて、相続財産として課税される可能性があります。

特に注意が必要なのが、「定期贈与」と「名義預金」とみなされるケースです。

「定期贈与」とは

たとえば、「1,000万円を10年間に分け、毎年100万円ずつ渡す」という約束があったと認定されると、最初の年に1,000万円を受け取る権利そのものを贈与したと判断されます。

その結果、初年度に基礎控除額を超えた分の贈与税が課税されるのです。

「名義預金」とは

仮に子や孫名義の口座であっても、「通帳や印鑑を親が管理している」、「子がその口座の存在を知らない」、「子が自由にそのお金を使えない」といった場合は、名義預金と見なされる可能性が極めて高いです。

名義預金と判断されたお金は、贈与者の相続が発生した際に、亡くなった方の相続財産として扱われ、相続税の課税対象となります。

他の相続人の遺留分を侵害する可能性がある

生前贈与は、財産を渡す相手や金額を自由に決められるメリットがある一方、その内容によっては他の相続人の「遺留分」を侵害し、トラブルに発展するリスクがあります。

遺留分とは

遺言や生前贈与によってこの遺留分が侵害された場合、侵害された相続人は、財産を多く受け取った人に対して、侵害額に相当する金銭の支払いを請求(遺留分侵害額請求)することができます。

生前贈与された財産については、以下のような一定の範囲内に限り、遺留分を計算するための財産の価額に含められます。

- 相続人への特別受益にあたる生前贈与

- 相続開始前10年以内に受けた、相続人への特別受益にあたる生前贈与(婚姻・養子縁組のため、または生計の資本としての贈与)が遺留分の計算の基礎となる財産に含まれます。

ただし、特別受益に該当するかどうかは、個別の事情によって異なることから、判断する際は弁護士へのご相談をおすすめします。 - 相続人以外への生前贈与

- 相続開始前1年以内になされた相続人以外(配偶者と子が相続人の場合、孫や兄弟姉妹、団体など)への生前贈与は、遺留分の基礎となる財産の計算に含まれます。

- 遺留分権利者に損害を与えることを知りながら行われた生前贈与

- 贈与者と受贈者の双方が、他の相続人の遺留分を侵害することを知りながら意図的に行われた贈与については、期間の制限なく(10年や1年より前に遡って)遺留分計算の基礎となる財産に含まれます。

このような「財産を受け取った人が他の相続人から金銭の支払いを求められる」というトラブルの種となってしまうことから、生前贈与を行う際は、他の相続人の遺留分にも配慮し、慎重に計画することが肝心です。

生前贈与を行う際に意識したいポイント

税務署から贈与を否認されないように生前贈与を成立させるには、「贈与契約書の作成」や「銀行振り込みを活用する」など、「贈与があった」という客観的な証拠を明確に残しておくことが重要です。

- 贈与契約書を作成する

- 「贈与者と受贈者双方の合意があったこと」や「贈与の内容を」明確に示すため、贈与の度に贈与契約書を作成しましょう。

贈与契約書には「贈与契約締結日」や「贈与履行日」「贈与者の住所と氏名」「受贈者の住所と氏名」「贈与の方法」「贈与する財産の価額や内容」等の内容を記入します。 - 銀行振込を利用する

- 現金の直接手渡しは客観的な記録が残らないことから、贈与の事実と日時を明確に残せる銀行振込を利用しましょう。

- 受贈者自身が口座を管理する

- 名義預金とみなされないよう、贈与後は受贈者自身が通帳やキャッシュカード、印鑑を管理し、自由に資金を使える状態にしましょう。

また、暦年贈与を行う場合は、以下の注意点にも気を配ると「贈与を否認される」リスクの軽減につながります。

- 贈与の都度、贈与契約書を新たに作成する

- 複数年分をまとめて一枚の契約書にすると、定期贈与とみなされるリスクがあります。

- 毎年、贈与する日や金額を少しずつ変える

- 毎年同じタイミングに同額を振り込む形を続けた場合、定期贈与と見なされやすくなります。

生前贈与に関する疑問は相続専門の税理士にご相談を

「暦年贈与」と「相続時精算課税」などを活用した生前贈与は、財産の持ち主の状況などに応じて、選択すべき制度が変わります。

そのため、生前贈与を検討する場合は、ご自身が保有する財産などの情報をしっかりと整理しておくのが大切です。

また、贈与財産に不動産が絡む場合は、相続に携わった経験がなければ、判断が難しい要素と言えます。

そのような相続や相続に関する疑問や心配が浮かんだ際は、早めに相続の専門家へご相談することをおすすめします。

我々VSG相続税理士法人は、相続人の皆さまのお悩みについて、平日夜21時まで、土日祝も無料相談を受け付けております。ぜひお気軽にお問い合わせください。