ノルマがあるから

売却を急がせる

ノルマがないから売却のタイミングは急がせない。

売主と買主が満足できる売買にするために、弊社では売却価格を引き下げて成約を急ぐようなことはいたしません。

商売につなげる説明をする

第三者の公平な立場で説明する。

弊社の場合は士業の長期的なお付き合いをベースにしております。

そのため、無料相談では、第三者の目線で客観的な意見のみをご説明させていただきます。

税金や登記のことは外部に委託

税金・登記までワンストップで対応。

不動産売却には必ず税金が発生します。タイミングをずらすだけで数百万の税金がかわることもよくあります。

こういったことを考慮できるのは弊社の強みです。

財務状況を考慮した話は困難

税務担当が同席して、財務状況を考慮した話ができる。

財務状況を考慮して、資金計画を練る必要があります。特に法人をお持ちの方は、法人で購入する場合のメリットデメリットも考慮する必要があります。

弊社では税理士が同席して、最適な回答を一緒に検討してきます。

相続税対策というと、非常に広範囲で、すべきことも多種にわたりますが、上記3つの柱を念頭におくことで、いま何を重点的にすべき相続税対策がわかります。

まず「相続税がいくらくらいかかるのか?」を知ることからすべてが始まります。

「まだ俺が元気なうちに死んだ後のことを考えるとは、けしからん!」と言った声や、「親が元気なのに死後のことを考えるのは気が進まない」といった声はよく耳にします。

しかしリアルな相続税の金額を知ると、考え方が変わるかもしれません。

生涯をかけて築いた財産だからこそ、大事な家族のために残してあげたいと思うものです。

それも生きた一つの証になります。

また、相続税には基礎控除や、各種いろいろな控除が設けられていますので、場合によっては相続税が0になって税金対策が必要ないこともあります。

相続税の金額がわかった後は、次は「誰がどの財産を相続するか」です。

このテーマは「相続税を安くする」と「相続争いにしない」という2面から考える必要があります。

税金面でよくある失敗として、「次の相続を考えているか?」という点を見落としていることがあります(二次相続対策と言います)。

たとえばご主人の相続対策を考える中で、配偶者に認められている「配偶者控除」を最大限利用して、奥様にたくさんの財産を相続してもらい、ご主人の相続税対策をした場合。

たしかに配偶者控除を使うことで、ご主人の相続は税金が減りますが、将来の奥様の相続のときには多額の相続税が出る、というケースがあります。

相続税は、ご主人と奥様の2回の相続を念頭に置くことが基本です。

このように税金面を考えて「誰に何を相続させるか」を決めていきます。

また税金だけではなく、各相続人の感情面や貢献面などを考慮して、遺産争いにならないように決めることも重要な視点です。

相続専門の税理士、行政書士、司法書士が過去の事例のノウハウなどを交えながら、皆さまの個別の事情に一番適した解決策を一緒にかんがえさせていただきます。

遺言書を作る、家族信託を利用すると言った手法もご提案させていただきます。

そして、最後に相続税そのものを節税することを考えます。

相続税の節税の例としては、下記のような対策が考えられます。

節税対策の基本は、いかにして相続財産の評価額を小さくし、相続税を安くするかです。

現金資産の評価額は100%なので、現金や預金はそのままの額で評価されてしまいます。

しかし、現金資産を不動産資産に変えることで、大きな節税効果が期待できます。

たとえば、現金を建物に変更すると、評価額は建築費の約60%となり、土地ならば公示価格の約80%に抑えられるのです。

また、条件を満たせば小規模宅地等の特例(詳しくは54ページ)を利用できるほか、建物を賃貸用として所有した場合はさらに約30%の評価減が認められます。

このため地主タイプの資産家には、大幅に相続税の負担を下げられる方法として活用されることが多いです。

ただし、賃貸用の建物を所有する場合は、入居者の確保など賃貸ビジネスで赤字にならないよう気をつける必要もあります。

※相続税の節税事例1

※相続税の節税事例2

※1:固定資産税評価額の6000万円×(1-借家権割合30%×賃貸割合100%)

※2:1億円×(1-借家権割合60%×借家権割合30%×賃貸割合100%)

※3:貸付事業用宅地として減額割合50%を適用

このように節税対策はたくさんありますが、「どれだけお金を使い、どれだけお金を残したいか」などケースバイケースで正解は変わります。相続専門の税理士が、ご要望を聞きながら、相続税や生活費を考慮して一緒に考えさせていただきます。

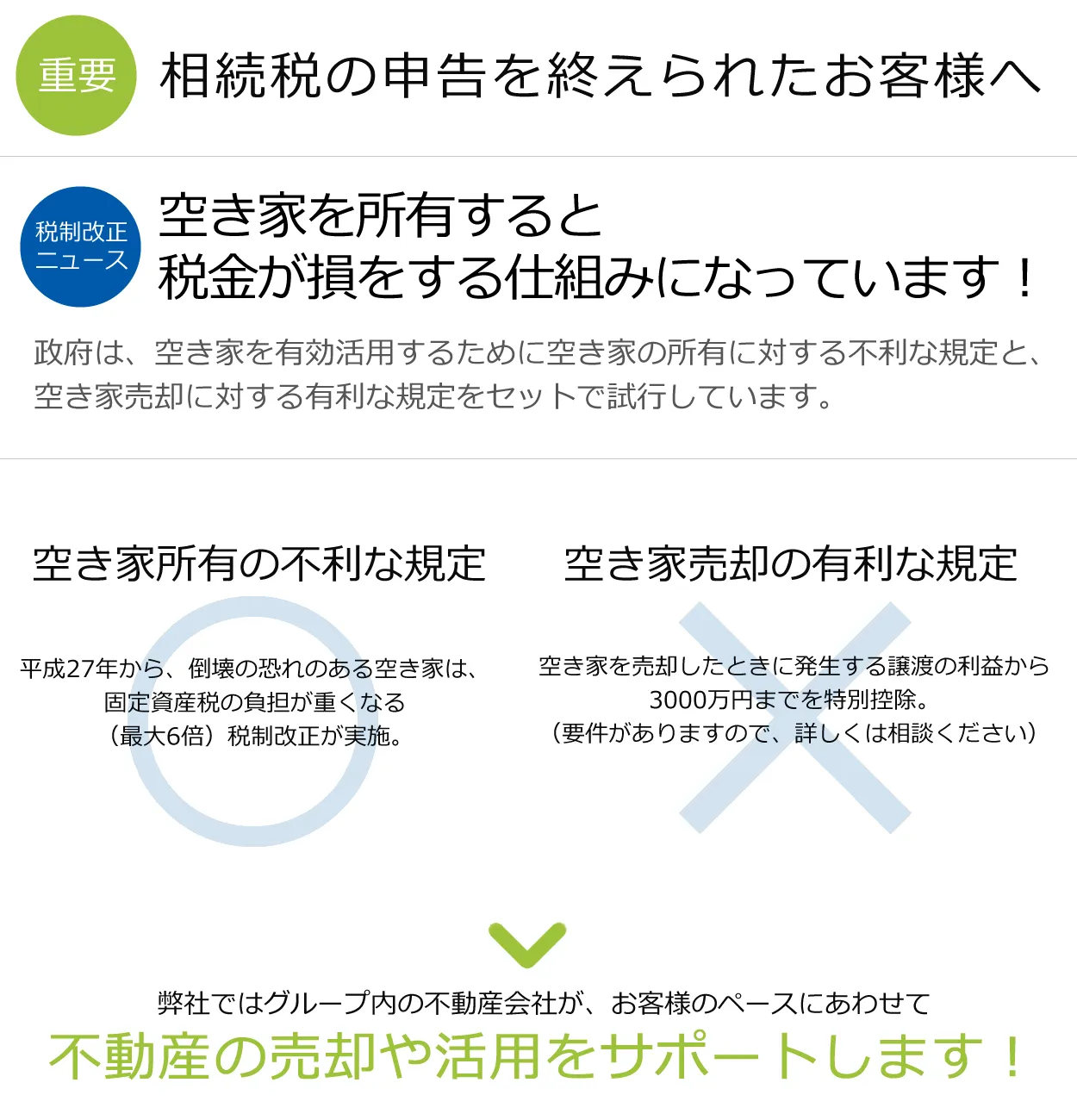

士業グループ内のVSG不動産株式会社だからこそ、無理な営業は一切ございません。

無料査定も行っておりますので、相続の申告が終わった方のアフターサービスとしてご利用ください。