最終更新日:2023/2/28

個人事業主の確定申告が不要なケースは?所得が少なくても申告した方がよい理由

ベンチャーサポート税理士法人 税理士。

大学を卒業後、他業種で働きながら税理士を志し科目を取得。

その後大手税理士法人を経験し、現在に至る。

PROFILE:https://vs-group.jp/tax/startup/profile_writing/#p-tori

この記事でわかること

- 個人事業主で確定申告が不要なケースがわかる

- 個人事業主で確定申告をしないことのデメリットがわかる

個人事業をしているけれど、収入が少ないので確定申告をしなくてもいいと考えている人はいませんか。

確かに、所得48万円以下の場合は確定申告をする義務がありません。

しかし、実際に個人事業を営んでいるのであれば、たとえ小規模であったとしても確定申告をしたほうがメリットが大きいのです。

今回は、個人事業主が確定申告をしない場合のデメリット、これから申告するにはどうしたらいいかについてお伝えします。

目次

個人事業主で確定申告が不要なケース

個人事業主で確定申告が不要なケースは2つあります。

1年間の事業所得所得が48万円以下

個人事業主やフリーランスの場合、1年間の事業所得が48万円以下であれば、確定申告は不要です。

しかし、そもそも「所得48万円」というのはどのような意味なのか、あらためて確認しましょう。

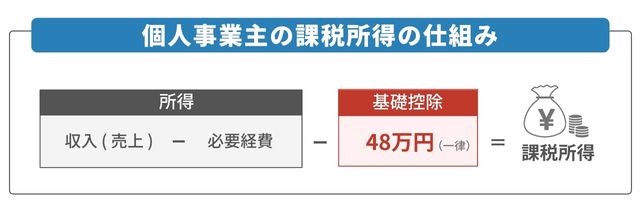

所得とは、収入(売上)から必要経費を引いたものです。

所得税には、基礎控除の48万円があるので、もし所得が48万円以下であれば所得税額は0円になり、確定申告が不要になります。

例えば100万円を売り上げ、30万円の経費がかかったとすれば、所得は70万円です。

基礎控除の48万円を超えるので、確定申告をする必要があります。

一方同じ100万円を売り上げ、70万円が経費であるなら、30万円が所得となります。

基礎控除の48万円を下回るので、この場合の確定申告は不要です。

もちろん、売上がない場合も確定申告をする必要はありませんが、今まで確定申告をしてきた個人事業主であれば申告をしましょう。

むしろ、所得が少なかったり赤字だったりする場合こそ、確定申告をしたほうが良い場合があります。

一定額の公的年金を受け取っている

個人事業主としての所得が発生し、さらに年金の所得が発生する場合、すべての人に確定申告が必要になると考えるかもしれません。

しかし、公的年金を受け取る人については「確定申告不要制度」が設けられており、この要件を満たせば確定申告は必要ありません。

公的年金にかかる確定申告不要制度の対象となるのは、以下の2つの要件をともに満たす場合です。

②公的年金等に係る雑所得以外の所得金額が20万円以下である

①まずは公的年金等の収入金額を確認し、400万円以下であるかどうかを確認します。

もし400万円を超える場合は、事業所得の金額に関係なく、確定申告義務があります。

②公的年金等の収入金額が400万円以下である場合は、次に事業所得の金額を計算します。

そして、事業所得の金額が20万円以下であれば、確定申告は不要となります。

義務がなくても個人事業主が確定申告をすべき理由

個人事業主は、1年間を通して所得が48万円以内であれば、確定申告をしなくても罰せられることはありません。

しかし、所得が48万円以下でも、個人事業主はこれからの事業のために確定申告をすべきです。

また自分では大丈夫だろうと思っていたのに、最終的に所得が48万円を超えてしまったというケースもあるので注意が必要です。

ここからは、個人事業主が所得48万円以下でも確定申告をすべき理由を解説します。

各種控除を適用できない

確定申告をすると基礎控除以外にも保険料控除、医療費控除などの各種控除が適用できます。

確定申告をしない場合、これらの控除を受けることはできません。

事業を拡大したい時に借り入れができない

元は個人事業から始まった事業であっても、その後事業を拡大したいということがあるでしょう。

もし自己資金で全て賄うことができない場合は、金融機関から借り入れを行うことになります。

金融機関からの借り入れには、過去の確定申告書の控え、納税証明書などが必要なので、結果として事業拡大が難しくなる可能性があります。

軽減措置を受けられない

例えば保育園の利用料金は、所得税と連動して決定されます。

確定申告をしないと納税証明書を発行できず、所得が低いという証明ができないことになりますので、利用料は高くなる傾向があります。

さらに国民健康保険料の算定についても、無収入や低収入の場合は軽減措置を受けることができますが、確定申告をしていないと納税証明書が発行されず、保険料の軽減措置を受けることができなくなります。

基本的に、所得と連動して計算されるものや、軽減措置がある制度については、納税証明書などの証明が必要です。

収入が低い人向けの措置ですので、収入が低いということを証明しなければならないのです。

確定申告をしないと、軽減措置を利用したいときに圧倒的に不利になってしまいます。

個人事業主が確定申告をしないとどうなる?

次は、確定申告をする義務があるのにしなかった場合についてご説明します。

税務調査の対象になりうる

本当は確定申告をすべきなのに、つい面倒で確定申告をしなかったとしましょう。

税務署は、納税者の情報を逐一把握しています。

無申告についての指導、摘発もしており、税務署がこの人は無申告かもしれないと考えれば税務調査が来る可能性があります。

なぜ調査が来るのかというと、例えば個人事業主に支払われた外注料や委託料などは支払調書で把握されていますし、税務当局はSNSのチェックなどもしているためです。

収入があったことをにおわせるような発言があれば、目をつけられてしまうかもしれません。

収入があったことを妬んだ人から、無申告であることを税務署に通報されてしまう可能性もあります。

確定申告が義務であるのにしていないのならば、言い逃れはできないでしょう。

無申告税や延滞税の対象になる

確定申告をすべきなのに申告しておらず、後から納税する場合は、無申告税がかかります。

さらに、本来納税すべき日を超えて納税するので、延滞税もかかってしまいます。

結果として高額な納税になる可能性も

確定申告の義務があるのにせず、税務署から指摘されて後から納税した場合、本来納税すべき金額よりも高額な税金を払うことになる可能性があります。

これは確定申告をしていれば防げることですので、注意してください。

脱税は犯罪になることがある

無申告は一種の課税逃れであり、脱税とされるものです。

脱税は犯罪と言われることもありますが、全てのケースで起訴され、犯罪になるわけではありません。

金額が大きく1億円以上の悪質な課税逃れがあると、所得税法などの違反として起訴され、有罪になることがあります。

個人事業主が確定申告をすべきかどうか迷っている段階で、そこまでの課税逃れをしていることは少ないかもしれません。

しかし、脱税は犯罪になることもあり、各種行政上の罰則があるということを覚えておいてください。

個人事業主が確定申告をして得られるメリット

個人事業主が確定申告を行うのは、ただ単に確定申告して納税するのが義務だから、あるいは確定申告しないとペナルティが科されるからというだけではありません。

確定申告すると様々なメリットを受けられるからこそ、確定申告を行うこともあります。

具体的にどのようなメリットがあるのか、確認していきましょう。

青色申告で最大65万円の特別控除を受けられる

個人事業主が確定申告を行う時に、青色申告を選択することができます。

青色申告とは、確定申告を行う際により細かく正確な計算を行うための制度です。

青色申告は複式簿記による帳簿を作成し、その帳簿に基づいた貸借対照表と損益計算書を作成したうえで、確定申告書と一緒に税務署に提出します。

青色申告を行うためには、より複雑な手順が必要です。

何も見返りがなければ青色申告を行う意味はないのですが、青色申告の恩典として、最大65万円の青色申告特別控除が認められています。

特別控除の金額は所得金額から差し引かれるため、65万円の経費が増えたのと同じであり、節税に大きな意味を持ちます。

税金の還付を受けることが出来る

確定申告を行うことで、1年間の所得金額から納付すべき所得税の税額を計算します。

基本的には、確定申告書で計算された所得税額を申告期限内に納付することとなるのですが、必ずしも税金を納付することになるとは限りません。

個人事業主の方が売上金額を受け取る時に、売上先の会社が源泉所得税の計算を行い、その税額を差し引いて支払う場合があります。

この場合、源泉徴収された税額は売上先の会社を通して税務署に納付されており、個人事業主にとってはすでに納付した税額となります。

確定申告を行うために所得金額を計算し、所得税額を求めると、1年間に源泉徴収された税額の合計額の方が大きくなることがあります。

確定申告することで、源泉徴収によりすでに税務署に納付した税額の一部が還付されます。

赤字の繰り越しが可能になる

確定申告を行うために所得金額の計算を行った結果、所得金額がマイナスつまり赤字になることもあります。

源泉徴収された税額がある場合には、赤字になると源泉徴収された税額が還付されます。

一方、源泉徴収された税額がない場合には、税務署に確定申告書を提出するだけとなり、それ以上のメリットはありません。

しかし、青色申告を行っている人の場合は、赤字の申告を行うことで、発生した赤字を翌年以降に繰り越せるメリットがあります。

赤字を繰り越すことで、赤字が発生した年の翌年に所得金額が発生した場合、その所得金額から繰り越された赤字を相殺することができます。

繰り越された赤字には、赤字が発生した翌年以降の所得税額を減額する効果があります。

まとめ

個人事業主が確定申告をしないとどうなるか、ご紹介しました。

確定申告をしないことのデメリットは大きいので、今現在は収入が少なくても、確定申告をすることをおすすめします。

確定申告についてよくわからない場合は、税理士に相談しましょう。

税理士による無料相談会を実施している自治体もありますので、まずは相談だけでもしてみてはいかがでしょうか。

税務調査 関連記事

- 税務調査の対象になる会社の特徴とは?選ばれやすい理由を解説

- 税務調査の流れと対応のポイント!調査対象にされやすい特徴とは?

- 税務調査では何年分調べるの?脱税が見つかった場合にかかるお金とは

- 税務調査では何が行われるのか?調査対象になりやすい会社と備え方

- 税務調査で見られるポイントや注意点とは?

- 税務調査が来る頻度や確率|特に警戒が必要な業種や事業者は?

- 税務調査の頻度とは?

- 税務調査の対象になりやすい会社や業種とは?

- 税務調査の対象期間は何年?脱税が見つかった場合にかかる税金など詳しく解説

- 税務調査に入られる個人事業主の特徴4つ!事前に対策を考えよう

- これで怖くない!税務調査が行われる日の実際の流れと対策について

- 税務調査の不安を解消する税務調査の真実 パーフェクトガイド