最終更新日:2022/8/1

共働きで一番得する世帯年収はいくら?手取りを増やす節税対策とは

ベンチャーサポート税理士法人 大阪オフィス代表税理士。

近畿税理士会 北支部所属(登録番号:121535)

1977年生まれ、奈良県奈良市出身。

起業・会社設立に役立つYouTubeチャンネルを運営。

PROFILE:https://vs-group.jp/tax/startup/profile_writing/#p-mori

YouTube:会社設立サポートチャンネル【税理士 森健太郎】

書籍:プロが教える! 失敗しない起業・会社設立のすべて (COSMIC MOOK) ムック

この記事でわかること

- 共働きで一番得する年収がわかる

- 共働き世帯の税金面のメリットがわかる

- 共働き世帯の収入が増えるデメリットがわかる

- 共働きの手取りを増やす節税対策がわかる

夫婦の働き方については1990年以降から片働きが減少し、共働きが増加の一途を辿っています。

平成不況の影響が大きい上に30年間で働き方そのものも変化したため、プライベートも大事にしながら共働きする世帯も増えています。

また、共働きの場合は世帯年収に目標を設定しているケースもあり、当面の目標値として1,000万円を目指す夫婦も多いようです。

しかし目標値と一番得する世帯年収にはギャップがあり、高額年収が必ずしもよいというわけではありません。

今回は共働きが一番得する年収や、手取りを増やすための税金対策などのポイントを解説します。

共働きで一番得な年収とは?

国税庁が公表した令和2年分の民間給与実態統計調査(令和3年9月公表)によると、給与所得の平均は男性532万円、女性は293万円となっています。

共働きであれば825万円の世帯年収ですが、夫婦それぞれの所得税や社会保険料などを計算すると、平均的な手取り額は約660万円程度になります。

毎月の手取り額は約55万円ですから余力のある生活費といえますが、コストパフォーマンスでみた場合、果たして一番得な年収といえるでしょうか?

一番得な年収を考える際には、損をしてしまう年収のボリュームゾーンも同時に考える必要があります。

パート収入は130万円までが得

夫の収入が500万円、妻にパート収入がある場合を検証します。

妻の年収が100万円程度(自治体によります)になると住民税がかかり、103万円を超えると所得税の発生とともに配偶者控除や扶養控除がなくなります。

妻の勤め先の社員数によりますが、年収が106万円または130万円を超えると社会保険への加入も必要です。

| 妻の収入 | 税制上の扶養 | 社会保険上の扶養 |

|---|---|---|

| 103万円未満 | 控除対象配偶者 | 扶養対象 |

| 103万以上106万円未満 | 配偶者特別控除 | 扶養対象 |

| 130万円以上150万未満 | 配偶者特別控除 | 扶養対象外 |

| 150万円以上 | 配偶者特別控除 | 扶養対象外 |

妻の年収が103万円未満であれば、税制上も社会保険上も妻は夫の扶養に入ります。

これに対して、妻の年収が103万円以上になると、配偶者控除は受けられなくなり、配偶者特別控除の対象となります。

また、妻の年収が130万円以上になると、社会保険の扶養から外れ、自身で社会保険料を負担しなければならなくなるのです。

子どもがいる共働きは600万円が得

夫婦共働きで年収600万円の家庭と年収1,000万円の年収を比べてみましょう。

年収1,000万円は、年収600万円よりも単純に400万円多いので、子どもがいてもかなり裕福な暮らしになりそうです。

まずはそれぞれの手取り額を見てみましょう。

| 所得税 | 住民税 | 社会保険料 | 手取り |

|---|---|---|---|

| 82万円 | 62万円 | 144万円 | 712万円 |

| 所得税 | 住民税 | 社会保険料 | 手取り |

|---|---|---|---|

| 21万円 | 31万円 | 86万円 | 462万円 |

年収1,000万円になると、所得税率が20%から33%に上がります。

そのため、所得税額が600万円の24万円の3倍以上の82万円にもなります。

まだ手取り額は712万円と多いので、1,000万円の方が得しているように思います。

ところが年収が850万円以上になると給与所得控除が195万円固定になり、夫婦どちらかの年収が960万円を超える場合は児童手当もなくなります。

さらに高校の授業料が実質無償になる高等学校等就学支援金についても、共働きで年収1,000万円以上あれば所得制限にかかる可能性が高くなります。

子どもの人数にもよりますが、公立で年額11万8,800円、私立で39万6,000円の支給がなくなるため、学費負担にも大きな差が出てしまいます。

ある程度の余裕があり、公的支援などを活かせる年収を考えた場合、600万円程度が一番得な年収といえます。

世帯年収1,000万円のご家庭ができる税金対策は、こちらの記事をご覧ください。

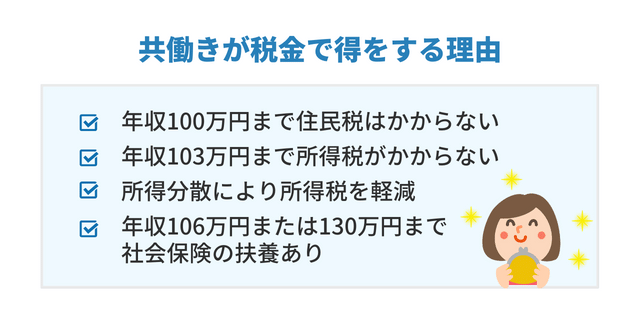

共働き世帯が税金面で得する理由

同じ年収で比較した場合、独身世帯や片働きよりも共働き世帯は税金面が優遇されています。

夫婦それぞれの稼ぎ方にもよりますが、具体的には次のようなメリットがあります。

年収100万円までは住民税がかからない

パートやアルバイト収入では年収が100万円に到達しないケースもありますが、給与所得が100万円以下であれば住民税が課税されません。

最低55万円の給与所得控除も反映させた結果ですが、100万円以下の年収は全額が自由に使えるお金になるということです。

世帯年収のほとんどは夫の収入で、余力としてプラスアルファの収入が欲しい場合、妻が100万円以下の年収で働けば高いコストパフォーマンスになります。

年収103万円までは所得税もかからない

所得税の最低税率は5%で、収入に応じて段階的に税率も上がる仕組みです。

しかし給与所得には最低55万円の給与所得控除があり、基礎控除48万円も適用されるため、合わせて103万円までの給与には所得税が課税されません。

つまり共働きの場合、世帯年収は2倍の206万円まで所得税がかからないことになります。

所得分散により所得税を軽減できる

同じ年収でも片働きと共働きでは所得税に大きな差が出ます。

モデルケースとして、共働きの世帯年収500万円(内訳:夫350万円、妻150万円)をシミュレーションしてみます。

| 税金 | 片働き | 共働き |

|---|---|---|

| 所得税 | 10万1,600円 | 6万2,100円 |

| 住民税 | 21万4,100円 | 14万9,000円 |

| 社会保険料 | 約70万円 | 72万円 |

夫婦ともに会社の社会保険へ加入している例ですが、所得税や住民税が抑えられているため8万4,600円の差が出ています。

年収額や内訳によってパターンはいくつもありますが、税金面では共働きが有利になる場合がほとんどです。

年収106万円または130万円まで社会保険の扶養あり

夫婦どちらかの年収が106万円、または130万円を超えた場合、社会保険の扶養から外れるため勤め先の社会保険へ加入しなければなりません。

つまり夫婦それぞれが別の社会保険に加入するわけですが、106万円の場合は社員数501人以上の会社に適用され、130万円はそれ以外の会社になります。

一般的に世帯年収の14%程度が社会保険料になりますが、106万円や130万円はパートやアルバイト収入の範囲になるため、オーバーしないよう調整も可能です。

共働きの世帯年収が増えるデメリット

年収が増えても、同額の手取りが増えるわけではないので注意してください。

公的支援などの減額や打ち切りによって損をしてしまうケースもあるので、次のようなポイントに気を付けておきましょう。

世帯年収が増えると税金面で損をする

所得税は累進課税方式であり、年収に応じて段階的に税率も上がります。

以下は基礎控除や給与所得控除など、基本的な控除などを反映させた年収例ですが、金額が上がるほど税金も高くなり、手取り額の割合も減少しています。

| 年収 | 所得税 | 住民税 | 手取り額 | 手取り割合 |

|---|---|---|---|---|

| 600万円 | 20万8,400円 | 31万1,700円 | 547万9,900円 | 91% |

| 700万円 | 32万1,700円 | 38万1,300円 | 629万7,000円 | 89% |

| 800万円 | 47万5,800円 | 45万6,800円 | 706万7,400円 | 88% |

| 900万円 | 64万400円 | 53万7,400円 | 782万2,200円 | 86% |

| 1000万円 | 81万5,200円 | 62万3,000円 | 826万1,800円 | 82% |

年収1,000万円はコスパが悪く、損しているともいえますね。

児童手当の減少で損をする

前半でも少し触れていますが、夫婦どちらかの年収が960万円を超えると児童手当がなくなり、特別給付に変わります。

児童手当は以下のように給付されますが、特別給付は月額5,000円です。

- 0歳~3歳未満:月1万5,000円

- 3歳~小学校6年生:月1万円、第3子以降は月1万5,000円

- 中学生:月1万円

子ども1人の児童手当は中学卒業までに198万円ありますが、特別給付は90万円なので100万円以上損をしてしまう計算になります。

高校の授業料無償化で損をする

子どものいる家庭で世帯年収が増えると、児童手当以外の支援も打ち切られます。

高校の授業料は高等学校等就学支援金によって実質無償になりますが、共働きの年収が660万円、または1,000万円を超えると所得制限にかかりやすくなります。

子どもの人数などによって所得制限は変わりますが、私立高校に通う子どもが1人の場合、約660万円が所得制限限度額となるため、年額39万6,000円が支給されなくなります。

公立高校の場合は世帯年収1,030万円が所得制限にかかることになり、年額11万8,800円の支援金が打ち切られます。

特に私立高校の授業料は上昇傾向にあるため、支援金の打ち切りは大きな損失になります。

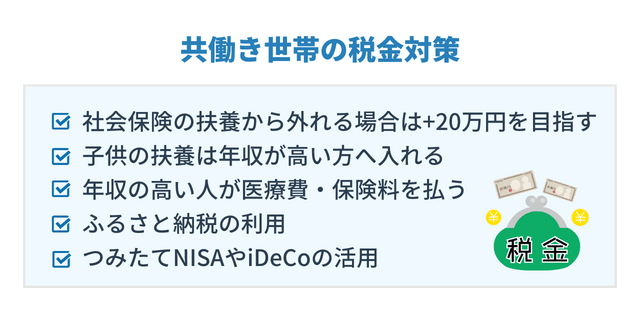

共働きが手取りを増やすための税金対策

仕事の経験年数やスキルによって徐々に所得は上がるため、年収の増加を抑えるのはなかなか難しいかもしれません。

しかし世帯年収が増えても、次のように対策すれば手取りは増やせるため、可能なものから実践してみてください。

社会保険の扶養から外れる場合はプラス20万円を目指す

会社の規模によりますが、年収106万円または130万円を超えると勤め先の社会保険へ加入することになります。

職場によっては超過しないよう配慮してくれますが、仕事の都合上どうしても106万円や130万円の壁を超えてしまう場合があります。

このようなケースでは手取りの減少分をカバーするため、プラス20万円の年収アップを目標にするとよいでしょう。

副業が可能であれば月1万7,000円程度を稼ぐのもおすすめです。

子どもの扶養は年収が高い方へ入れる

扶養対象の子どもがいる場合、夫婦のどちらか年収が高い方の扶養へ入れておきましょう。

扶養控除を受けると所得から38万円を控除できますが、子どもが大学生の場合は63万円を控除できます。

所得税や適用税率の高い方が扶養控除を受ければ、節税効果も高くなります。

医療費や保険料も年収の高い人が支払う

家族の医療費や保険料は、夫婦のどちらか年収の高い人が支払うようにしてください。

以下の控除を受ける場合、年収の高い人が費用を負担すると課税所得を低くすることができます。

- 医療費控除

- 社会保険料控除

- 生命保険料控除

年収の低い人が負担した場合はあまり節税効果が期待できないので要注意です。

ふるさと納税を利用する

年収が高くなった場合の節税対策として、ふるさと納税も効果的です。

応援したい自治体がある場合、2,000円以上を寄付すると寄付金相当額が住民税から控除されます。

仕組みは税金の前払いですが、割引価格のブランド特産が返礼品となり、クレジット決済でポイントも溜まります。

つみたてNISAやiDeCoを活用する

投資や資産形成が節税対策になる場合もあり、つみたてNISA(ニーサ)では最長20年間の運用益や分配金が非課税になります。

iDeCo(イデコ)は個人で積み立てる確定拠出年金ですが、毎月の掛金が所得控除の対象になり、本来は20.315%の税金がかかる運用益も非課税になります。

まとめ

共働きの手取り額を増やす工夫としては、まず給与明細や年間収支を見直して無駄や損が発生していないかチェックしてみましょう。

夫婦の年収差を考えずに医療費や保険料を負担している場合もあり、うっかり106万円や130万円の壁を超えそうになるケースもあります。

ただし、一番得な世帯年収は地域や年齢、家族構成によって変わり、頻繁に行われる税制改正の影響も受けるため、なかなか正解が見つからない場合もあります。

お金の問題で困った場合は、ファイナンシャルプランナーや税理士のアドバイスも参考にするとよいでしょう。