非上場株式の相続税評価を巡る東京地裁判決

令和7年1月17日、非上場株式の相続税評価を巡る事件について東京地方裁判所で判決があり、裁判所は「類似業種比準方式と純資産価額方式との併用方式を適用した納税者側」を支持し、「純資産価額方式による評価をすべきとする国税当局側」は敗訴しました。

非上場株式の評価方法

非上場株式の評価は、「類似業種比準方式」と「純資産価額方式」があり、会社の規模によりこれらを単独、あるいはミックスして株価を算出します。類似業種比準方式は、類似業種の上場株式の株価をベースに計算するものであり、純資産価額方式よりも評価額が下がることがほとんどです。納税者側としては、類似業種比準方式による評価によって評価したいと考えます。

事件概要<令和7年1月17日判決>

今回の事件の会社は従業員が2人しかおらず、「小会社」として判定される会社です。

小会社は、上場会社に近い会社とはいえないため、純資産価額方式で評価するとされていますが、評基通179 (3)ただし書きにより、「類似業種比準方式による評価額50%+純資産価額方式による評価額50%」によって評価することもできます。ほとんどのケースで、純資産価額方式のみよりも、類似業種比準方式が入った評基通179(3)ただし書きによる評価の方が評価額は下がります。選べるのですから納税者としてはこちらを選ぶことになります。

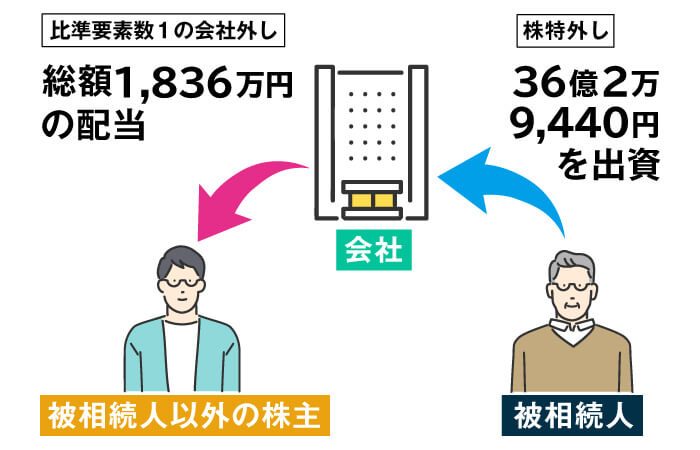

本件の会社は、当初「株式等保有特定会社」「比準要素数1の会社」に該当していました。これらの会社は原則として純資産価額方式により評価することになるため、評基通179 (3)ただし書きによる併用方式(ミックス評価)よりも高く評価されます。そこで、新株を発行し、それを被相続人が引き受け、株式等保有特定会社から外れるいわゆる「株特外し」、および配当を行って「比準要素数1の会社外し」をすることで、評基通179(3)ただし書きに基づく併用方式による評価が可能となるようにしていました。

原告は、被相続人が亡くなる約3カ月前に証券会社を訪れ、上記の相続税対策についての相談をして実行しています。

裁判所の判断

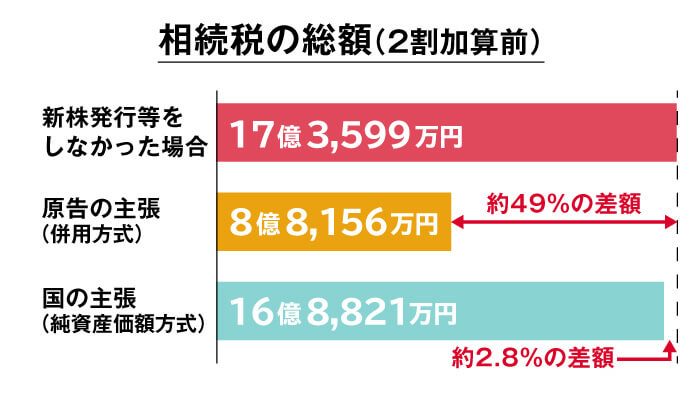

裁判所は、本件新株発行等をしなかった場合(被相続人が株式を引き受けず、本件出資の額と同額の預貯金を有し、原告らが預貯金を均等に相続等により取得したと仮定した場合)と比較して、本件新株発行等をしたことで課税価格の合計額は、17億885万4,000円(約45%)、相続税の総額は8億5,442万7,000円(約49%)減少するが、もし納税者が純資産価額方式を選択したのであれば、課税価格の合計額等は本件各更正処分と同額となって、本件新株発行等をしなかった場合の課税価格の合計額、相続税の総額の減少の程度は、それぞれ9,555万1,000円(約2.5%)、4,777万5,000円(約2.8%)にとどまると指摘しました。

併用方式で評価すると、本件新株発行等をしたことにより、相続税の総額等は相当程度減少しますが、この減少は、新株発行等をしたことで直ちに生ずるものではなく、小会社の株式の評価方法として、併用方式の選択を認めていることにも起因するといえるとしたのです。

評価方法が違えば評価額が異なるのは当然であり、その違いをもって実質的な租税負担の公平に反する事情があるといえず、新株発行等をした時点で併用方式の選択を予定していたとしても、実質的な租税負担の公平に反する事情の有無の判断に当たり重視することは相当でないと裁判所は判示したのです。

税理士の見解 〜この事件前の総則6項事件の流れを経て〜

これまでは、大きな乖離があることだけで総則6項が適用され、裁判においてもほぼそれが認められてきましたが、令和4年最高裁判決(札幌事件)では、相続税評価額と時価との間に大きな乖離があるだけでなく、それが租税負担の軽減を目的とした行為によるものであり、課税の不公平が生じていることから6項適用に合理性があると認め、国税側が勝訴しました。ある意味、札幌事件によって国税側は裁判所から、実質的な租税負担の公平性に反するというべき事情がないのであれば、これまでのように大きな乖離があることだけをもって6項適用は認められないという一種の枷をはめられた格好となりました。

札幌事件以降、最高裁の示したフレーム通りに、大きな乖離という結果だけを重要視するのではなく、その結果となる過程を重要視するように総則6項適用の流れが大きく変わったのではないかと思わせるのが、仙台薬局事件です。

同族会社の株の評価が問題となりましたが、納税者は1株8,000円、国は8万円と両者の評価額に大きな乖離があったにも関わらず国側が敗訴したのは令和4年の札幌事件があったためといえるでしょう(仙台薬局事件は相続発生が平成26年、訴訟に至ったのが令和3年、東京高裁による判決が令和6年8月28日でした)。司法は、大きな乖離という結果だけではなく、それに至った過程を問うているということを国税当局側に仙台薬局事件によって改めて示したはずですが、今回ご紹介した令和7年1月17日地裁判決では、そうではないようです。

令和7年1月17日地裁判決において、本件新株発行等による株特外しや、比準要素数1の会社外しは明らかに税負担の軽減を狙った行為であり、金融機関に相談して、併用方式を使用できる状況へ納税者が持ち込んでいます。しかしながら裁判所は、この部分については問題とせず、併用方式と純資産価額方式のどちらを選択するかは納税者に任せているのだから、本件新株発行等をした時点で併用方式の選択を予定していたとしても、実質的な租税負担の公平に反する事情の有無の判断に当たり重視することは相当でないとし、本件新株発行等により、原告らの相続税の負担が著しく軽減されると評価することは困難であると判示したことには大きな違和感があります。

おわりに

今回の事件は、本件新株発行等による株特外しのために被相続人が36億2万9,440円を払い込み、比準要素数1の会社外しのために総額1,836万円の配当をするなど、富裕層でなくては出来ないスキームを利用しており、租税負担の公平に反するといえる事例であると思えます。

令和4年最高裁判決は、評価通達の定める方法による画一的な評価を行うことが実質的な租税負担の公平に反するというべき事情がある場合は認めるとしており、事情があった令和4年最高裁判決(札幌事件)は納税者が敗訴し、事情がなかった仙台薬局事件は納税者が勝訴したのです。国の控訴は当然であるといえるでしょう。