生前贈与の認知度は9割超。生前贈与を「今後検討している」割合は半数近くに。すでに生前贈与を受けた人の3人に1人が「1,000万円以上」受け取っている

ベンチャーサポート相続税理士法人(東京都中央区 代表税理士 古尾谷裕昭 https://vs-group.jp/sozokuzei/supportcenter/ )は、「生前贈与」に関する実態調査を実施しましたので、お知らせいたします。

<生前贈与に関する調査結果トピックス>

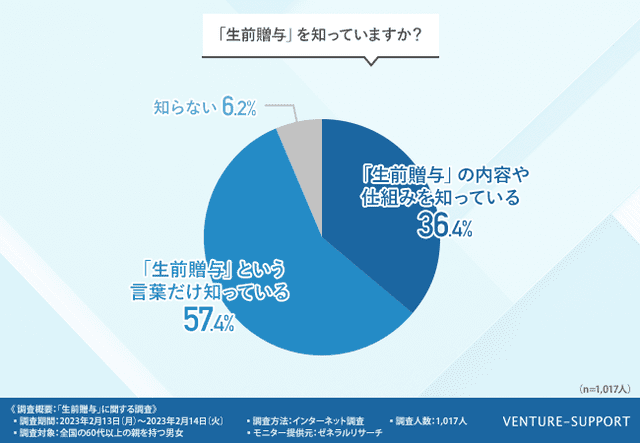

- 生前贈与について6割近くが「言葉だけ知っている」と回答。「内容や仕組みを知っている」割合は36.4%

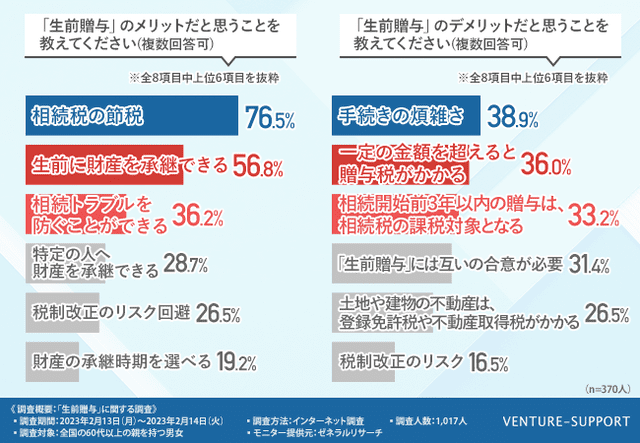

- 生前贈与のメリットとして「相続税の節税(76.5%)」、デメリットとして「手続きの煩雑さ(38.9%)」が最多に

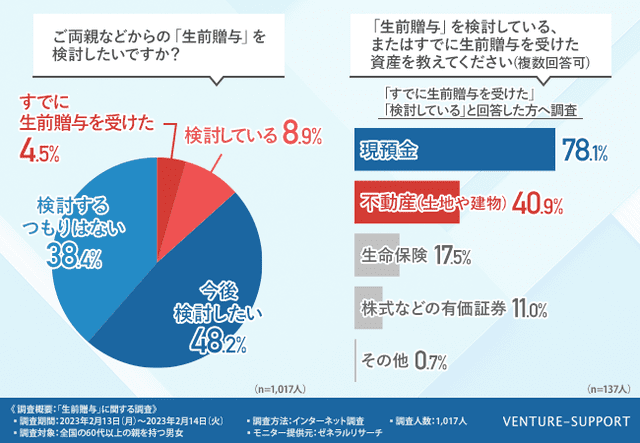

- すでに生前贈与を受けた人は4.5%。半数近くが生前贈与を「今後検討したい」と回答

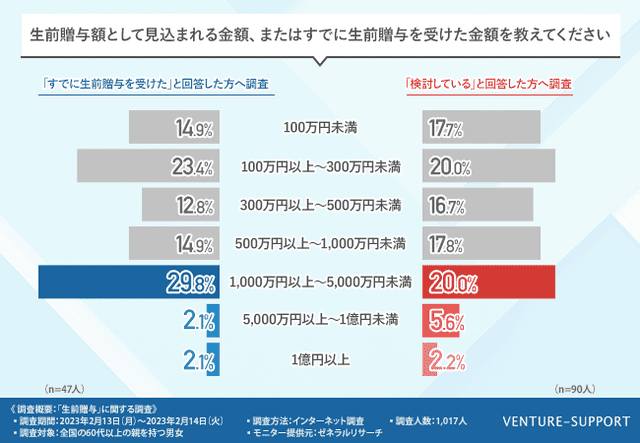

- すでに生前贈与を受けた人のうち、3割超が「1,000万円以上」の生前贈与を受けたと回答

<調査概要>

- 調査方法:ゼネラルリサーチ株式会社のモニターを利用したWEBアンケート方式で実施

- 調査の対象:ゼネラルリサーチ社登録モニターのうち、全国の60代以上の親を持つ男女を対象に実施

- 有効回答数:1,017人

- 調査実施日:2023年2月13日(月)〜2023年2月14日(火)

生前贈与について6割近くが「言葉だけ知っている」と回答。「内容や仕組みを知っている」割合は36.4%

全国の60代以上の親を持つ男女1,017人を対象に調査を実施。

まず、生前贈与に関する認知度・理解度について調査したところ、「「生前贈与」という言葉だけは知っている」と回答した人が57.4%と最多となった。

次いで「「生前贈与」の内容や仕組みを知っている(36.4%)」「知らない(6.2%)」と続いた。

生前贈与について、9割を超える認知度となったが、内容や仕組みを理解している人は3割にとどまることが明らかとなった。

生前贈与のメリットとして「相続税の節税(76.5%)」、デメリットとして「手続きの煩雑さ(38.9%)」が最多に

続いて、「生前贈与」の内容や仕組みを知っていると回答した370人に、「生前贈与」のメリット・デメリットについて調査。

メリットとしては、「相続税の節税(76.5%)」「生前に財産を承継できる(56.8%)」「相続トラブルを防ぐことができる(36.2%)」を挙げる人が多い結果となった。

デメリットとしては、「手続きの煩雑さ(38.9%)」「一定の金額を超えると贈与税がかかる(36.0%)」「相続開始前3年以内の贈与は、相続税の課税対象となる(33.2%)」といった回答が上位を占める結果となった。

暦年贈与の場合は年間110万円まで贈与税がかからず、相続税の節税効果があること、法定相続人以外にも財産を引き継げたり、家族の気持ちに沿う形で生前贈与することによって相続トラブルを防げたりする点にメリットを感じていることが分かった。

一方、贈与契約書の作成や不動産の名義変更など、生前贈与をする際の手続きの煩雑さ、一定の金額を超える場合に贈与税がかかったり、相続開始前3年以内の生前贈与は相続税の課税対象になったりする点にデメリットを感じていることが明らかになった。

すでに生前贈与を受けた人は4.5%。半数近くが生前贈与を「今後検討したい」と回答

60代以上の親を持つ男女に対し、「生前贈与」の検討状況について調査。

その結果、「すでに生前贈与を受けた(4.5%)」「検討している(8.9%)」「今後検討したい(48.2%)」という結果となった。

すでに生前贈与を受けた人は4.5%であることが明らかとなった。

なお、半数近くが生前贈与を「今後検討したい(48.2%)」と回答した。

「すでに生前贈与を受けた」「検討している」と回答した人に、「生前贈与を検討している、またはすでに生前贈与を受けた資産を教えてください」と質問したところ、「現預金(78.1%)」「不動産(土地や建物)(40.9%)」「生命保険(17.5%)」「株式などの有価証券(11.0%)」という結果となった。

生前贈与を「検討するつもりはない」と回答した人は38.4%にとどまることから、生前贈与への関心の高さがうかがえる結果となった。

すでに生前贈与を受けた人のうち、3割超が「1,000万円以上」の生前贈与を受けたと回答

引き続き、「すでに生前贈与を受けた」「検討している」と回答した人に、「生前贈与額として見込まれる金額、またはすでに生前贈与を受けた金額を教えてください」と質問したところ、

■すでに生前贈与を受けた人

「1,000万円以上〜5,000万円未満」が29.8%と最多となった。

次いで「100万円以上〜300万円未満(23.4%)」「100万円未満(14.9%)」「500万円以上〜1,000万円未満(14.9%)」「300万円以上〜500万円未満(12.8%)」「5,000万円以上〜1億円未満(2.1%)」「1億円以上(2.1%)」と続く結果となった。

■生前贈与を検討している人

「100万円以上〜300万円未満」「1,000万円以上〜5,000万円未満」がそれぞれ20.0%と最多となった。

次いで「500万円以上〜1,000万円未満(17.8%)」「100万円未満(17.7%)」「300万円以上〜500万円未満(16.7%)」「5,000万円以上〜1億円未満(5.6%)」「1億円以上(2.2%)」と続く結果となった。

すでに生前贈与を受けた人のうち、3割超が「1,000万円以上〜5,000万円未満(29.8%)」「5,000万円以上〜1億円未満(2.1%)」「1億円以上(2.1%)」と1,000万円以上の生前贈与を受けていることが明らかとなった。

また、生前贈与を検討している人のうち、7.8%が「5,000万円以上〜1億円未満(5.6%)」「1億円以上(2.2%)」と5,000万円以上の生前贈与を検討していることが分かった。

【まとめ】

生前贈与について認知度は9割超。一方で、内容や仕組みを理解している人は3割にとどまる結果に。なお、生前贈与を今後検討している人は半数近くに上る

「生前贈与」について、「「生前贈与」という言葉だけは知っている」人を含めて認知度は9割を超えた。

一方で「「生前贈与」の内容や仕組みを知っている(36.4%)」人は3割にとどまる結果となった。

なお、今後「生前贈与」を検討したいとする人は48.2%に上った。

「生前贈与」は、相続税の節税や生前の財産承継、相続トラブルを防ぐなどのメリットがある。

一方で、生前贈与の手続きの煩雑さや一定金額を超える場合に贈与税がかかる、相続開始前3年以内の生前贈与は相続税の課税対象となるといったデメリットもある。

「生前贈与」を上手に活用するためには、正しい内容や仕組みの理解が必要不可欠といえる。

専門家からのアドバイス

「相続税と贈与税の税率比較!どちらを選ぶのが得?」

預貯金や不動産などの財産を所有している方は、生前贈与と相続のどちらがお得かを検討するも判断に迷うことがあります。

ここでは、相続税と贈与税の税率を比較しながら、どちらがお得かを解説します。

相続税と贈与税の税率比較

相続と生前贈与では、同じ金額の財産でも税率が異なります。

それぞれの税率の違いについて確認していきましょう。

相続税の税率表

相続税の税額は、下記の速算表を使って計算します。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

この速算表の「税率」に記載されている割合が、相続税の税率です。

例えば、ある相続人について、法定相続分に応ずる取得金額が1億5,000万円となった場合、相続税額は1億5,000万円×40%-1,700万円=4,300万円となります。

取得金額が大きくなるほど税率が高くなり、最高で55%にもなります。

贈与税の税率表(暦年課税)

暦年課税で、直系尊属から成人の子や孫に贈与する特例贈与を行った場合、贈与税の税額は下記の速算表で計算します。

特例贈与(特例税率)の速算表

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | - |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

一般贈与(一般税率)の速算表

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | - |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

贈与税の「税率」も、財産の金額が大きくなるほど税率が高くなります。

そして最高税率は、相続税と同じく55%となっています。

ただし、相続税と大きく違うのは、同じ財産の金額でも相続税よりはるかに税率が高いことです。

例えば最高税率55%が適用されるケースを見てみましょう。

相続税は相続した財産の額が6億円超で最高税率55%が適用されるのに対して、贈与税(特例贈与の場合)は4,500万円超で適用されます。

なお、相続時精算課税制度を選択して贈与した場合、累計2,500万円まで非課税となります。

2,500万円を超えた場合は、超えた額に対して一律20%の贈与税がかかります。

相続税と贈与税どちらを選ぶのが得?

相続税と贈与税は、税率だけでなく非課税となる金額にも大きな違いがあります。

相続税には、「3,000万円+600万円×法定相続人の数」で計算される基礎控除があり、この金額までは相続税がかかりません。

一方、贈与税は暦年課税の場合、1年あたり110万円の基礎控除があります。

税額だけで決めてはいけない?相続と贈与の違い

税率だけを比較した場合、相続税の方が贈与税より税率が有利になることは、それぞれの速算表からも分かります。

ただし、単純に税率だけでどちらが得かは判断できません。

特に相続税の金額は、法定相続人の人数によって大きく税額が変わることから、事前に相続税額を試算することが重要です。

基礎控除の額は、相続税の場合「3,000万円+600万円×法定相続人の数」となりますが、暦年贈与では財産を受け取る人ごとに毎年110万円となります。

例えば、1億円の財産を2人の子どもが相続した場合、相続税の額は合わせて770万円になります。

これに対して、1億円の財産から子ども2人に、毎年100万円ずつ30年間贈与し相続が開始した場合、贈与税はかからず、相続税も40万円となります。

これは一例ですが、相続あるいは贈与の一方だけでどちらが得かを考えるのは、効果的ではありません。

贈与では暦年課税の場合、毎年110万円まで非課税で財産を移転することができること、相続では「3,000万円+600万円×法定相続人の数」の基礎控除があり、税率も相続税と贈与税で異なることを理解して、うまく組み合わせながら対策を考えていきましょう。

さいごに

財産の相続や贈与を行うと、相続税や贈与税などの税金がかかります。

これらを節税するには、税額控除や特例などをうまく利用することが、最も効果的で重要な対策になります。

相続サポートセンターでは、相続に関する無料相談を行っていますので、お気軽にご相談ください。