この記事でわかること

- 相続時精算課税制度について

- 孫が相続時精算課税制度を利用したときの相続税計算方法

- 孫が相続時精算課税制度を利用する場合の注意点

- 他の贈与税の特例にどのようなものがあるか

最も有効な相続税対策のひとつに生前贈与があります。

生前贈与にはいくつかの方法があり、中でも「相続時精算課税制度」は令和5年度税制改正で大幅に使いやすくなりました。

この記事では、相続時精算課税制度の内容と適用要件、孫へ贈与した場合の相続税の計算方法、税制改正による変更点について詳しく説明します。

目次

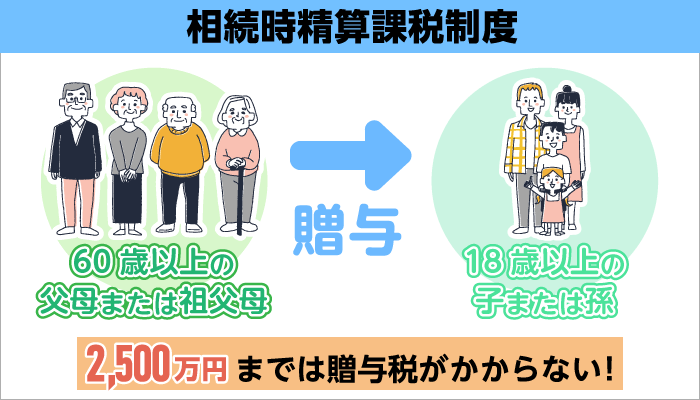

相続時精算課税制度とは

相続時精算課税制度とは、60歳以上の父母または祖父母などの直系尊属から、18歳以上の子どもまたは孫へ贈与する場合に、受贈者(贈与を受ける人)は最大で2,500万円まで非課税となる制度です。

贈与財産の合計額が2,500万円を超えた場合は、超えた金額に一律20%の贈与税が課税されます。

なお、贈与した人が亡くなったとき、相続税の計算において贈与した財産を相続財産に加えることになります。

つまり、贈与時には2,500万円までの贈与財産に税金はかかりませんが、贈与者が亡くなったときに、相続財産に贈与財産の評価額を加算して相続税を計算し、すでに納付した贈与税があれば相続税額から差し引いて納税します。

相続時精算課税制度は孫も利用できる

相続時精算課税制度は、子どもだけでなく孫への贈与でも利用できます。ただし、贈与をした年の1月1日において60歳以上の父母または祖父母などの直系尊属から、18歳以上の子どもまたは孫へ贈与であることが要件となりますので注意しましょう。

孫にも相続税がかかる

相続時精算課税制度を利用して孫へ贈与し、贈与者が亡くなった場合、孫への贈与分も相続財産に加算する必要があります。

代襲相続人でない孫(贈与者の子どもが生存)は、贈与者が亡くなったときの相続税額に、その相続税額の2割に相当する金額が加算されます。

相続税の2割加算の対象となる人とは?

相続税の2割加算の対象となる人は、相続や遺贈、相続時精算課税による贈与で財産を取得した人が、被相続人(亡くなった人)の配偶者、一親等の血族(被相続人の子どもなど)以外の人である場合です。

一親等の血族とは、被相続人の子どもや親を指します。なお、子どもが亡くなって孫が代襲相続人となる場合は、相続税の2割加算は必要ありません。

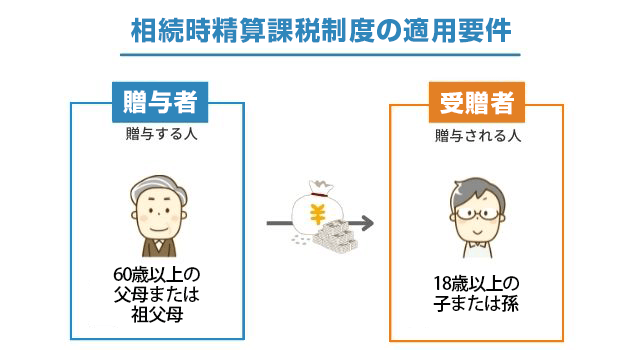

相続時精算課税制度の適用要件

相続時精算課税制度の適用には、対象となる人の要件があります。

財産を贈与する人(贈与者)と、贈与を受ける人(受贈者)それぞれの要件は下記となります。

- 贈与をした年の1月1日時点で60歳以上の父母または祖父母であること

- 贈与を受けた年の1月1日時点で18歳以上であること

- 贈与を受けた時点で、贈与者の推定相続人または孫であること

贈与者の推定相続人とは、贈与者が亡くなったときに、法定相続人となる人のことです。

相続時精算課税制度を孫が利用した場合の相続税計算方法

孫が相続時精算課税制度を利用した場合に、相続税はいくらになるのか、具体例で計算してみましょう。

具体例「孫が相続時精算課税制度を利用した場合」

神奈川県在住のY氏は、家族のためにマンション購入を考えています。

Y氏の祖父は、孫であるY氏のために現金を贈与したいと考え、贈与したときに贈与税がかからない相続時精算課税制度を利用して、孫のY氏へ2,500万円を贈与しました。

このとき、相続時精算課税制度による贈与は2,500万円まで非課税であるため、贈与税はかかりません。

その後、祖父が亡くなり、遺産にかかる相続税の計算が生じました。

祖父の家族は、配偶者である祖母、2人の子ども(A男とB子)で、孫のY氏はA男の子どもです。祖父の遺産は、債務や葬式費用などを差し引き、遺産総額は9,500万円です。

この場合の孫の相続税は、下記のように計算します。

(1)課税遺産総額を計算する

相続人である祖母(配偶者)、子ども(A男とB子)、そして孫のY氏の相続税額を計算するには、まず相続税の総額を計算する必要があります。

相続税の総額は、法定相続人が何人いるかによって変わります。

まず課税遺産総額は、遺産(債務、葬式費用などを差し引いたもの)が9,500万円、Y氏が相続時精算課税制度を利用して受け取った贈与財産が2,500万円であるため、下記のような計算になります。

遺産9,500万円+贈与2,500万円=1億2,000万円

基礎控除額の計算は「3,000万円+(600万円×法定相続人)」となります。

今回のケースでは、法定相続人は祖母、2人の子ども(A男とB子)の3人となるため、基礎控除額および課税遺産総額は下記となります。

基礎控除額=3,000万円+(600万円×法定相続人3人)=4,800万円

【課税遺産総額】

1億2,000万円-基礎控除額4,800万円=7,200万円

(2)法定相続人それぞれの取得金額を計算する

法定相続分で取得したものと仮定し、法定相続人ごとの取得金額を計算します。

- 配偶者(祖母):7,200万円×1/2=3,600万円

- 子ども(A男):7,200万円×1/4=1,800万円

- 子ども(B子):7,200万円×1/4=1,800万円

(3)法定相続人それぞれの相続税の総額を計算する

各法定相続人の取得金額を下記の「相続税の速算表」に当てはめて、相続税を計算します。

法定相続分に応ずる取得金額 税率 控除額 1,000万円以下 10% - 3,000万円以下 15% 50万円 5,000万円以下 20% 200万円 1億円以下 30% 700万円 2億円以下 40% 1,700万円 3億円以下 45% 2,700万円 6億円以下 50% 4,200万円 6億円超 55% 7,200万円 引用:相続税の速算表(国税庁)

法定相続人それぞれの相続税額は、下記のようになります。

- 配偶者(祖母):3,600万円×税率20%-控除額200万円=520万円

- 子ども(A男):1,800万円×税率15%-控除額50万円=220万円

- 子ども(B子):1,800万円×税率15%-控除額50万円=220万円

相続税の総額は、520万円+220万円+220万円=960万円となります。

(4)実際に取得する財産割合に応じて案分し、相続税を計算する

相続人が納付すべき相続税額は、相続税の総額に各相続人が実際に取得する財産割合に応じて案分し、計算します。

今回のケースは、法定相続分で遺産分割するものとします。このときの相続人それぞれが納付すべき相続税の税額は下記のようになります。

- 配偶者(祖母):960万円×(4,750万円/1億2,000万円)=380万円

- 子ども(A男):960万円×(2,375万円/1億2,000万円)=190万円

- 子ども(B子):960万円×(2,375万円/1億2,000万円)=190万円

- 孫(Y氏):960万円×(2,500万円/1億2,000万円)=200万円

孫(Y氏)は代襲相続人ではないため、下記のように相続税の2割加算があります。

- 孫(Y氏):200万円×1.2=240万円

このケースで、孫が相続時精算課税制度を利用して贈与を受けた場合、相続時の相続税額は240万円です。

通常、一括で2,500万円の贈与を受けた場合、特例税率では約810万円の贈与税がかかります。しかし、相続時精算課税制度を利用することで贈与税は0円、相続時の相続税額は240万円となり、節税効果があります。

なお、配偶者(祖母)の相続税額は、配偶者控除(配偶者の税額軽減)によって、「配偶者が相続する財産の額が1億6,000万円」または「配偶者の法定相続分に相当する金額」のどちらか多い金額までであれば、上記の税額はかからず0円となります。

孫が相続時精算課税制度を利用するときの注意点

相続時精算課税制度は、2,500万円まで非課税で贈与できるという大きなメリットがある一方、デメリットもあります。

利用する上で、事前に知っておくべきデメリット、注意点について説明します。

相続税の節税効果

相続時精算課税制度によって贈与した財産は、贈与者が亡くなった時、相続財産に加算され、相続税の課税対象となります。

つまり、相続時精算課税制度による生前の贈与は、将来的に相続財産に加算する必要があるため、課税時期の先送りとなります。

なお、相続時に加算される金額は、贈与時の課税価格です。

この「贈与時の課税価格」を上手く活用することで、相続税の節税効果を生み出すことも可能です。

例えば、将来的に値上がりが期待できる土地などの不動産や、株式等の有価証券を贈与すると、相続時に価値が上がっていた場合は、節税効果を生み出します。

また、定期的に収益を生み出す賃貸アパートなどを、早い段階で贈与しておくことも、賃料収入が受贈者の財産となるため、相続税の発生を抑えることに繋がります。

ただし、株式のような変動しやすい財産の場合、評価額が上がるだけでなく、贈与時よりも、相続時の評価額の方が下がっている可能性があることも覚悟しておく必要があります。

相続時精算課税制度の取り消しはできない

相続税対策としては、他にも暦年課税による贈与方法もあります。しかし、相続時精算課税制度を選択すると、その後の贈与はすべて相続時精算課税制度が適用され、暦年課税へ変更することはできません。選択する際にはよく検討しましょう。

そして、この相続時精算課税制度を利用した贈与は、取り消すことはできません。

適用の際にはよく検討しましょう。

贈与税申告を忘れずに

相続時精算課税制度を適用して贈与する場合、期限内に申告書を提出する必要があります。

提出期限までに贈与税申告書を提出しないと、相続時精算課税制度の特別控除は適用できず、一律20%の贈与税がかかりますのでご注意ください。

ただし、令和5年度税制改正により、2024年1月から年間110万円以下の贈与については贈与税申告は不要となりました。

相続税の特例も考慮しよう

相続税の特例としてよく利用されるものに「小規模宅地等の特例」があります。

被相続人亡き後の配偶者や同居親族の生活を考慮し、相続税によって自宅などを手放すことにならないように、自宅敷地であれば評価額を80%減額できる、減額幅がとても大きい特例です。

この小規模宅地等の特例は、あくまでも「相続や遺贈によって取得した土地」が対象となるため、相続時精算課税制度で生前贈与された土地は対象外となります。

この他、最新の情報や法改正は相続に詳しい税理士などの専門家に相談することをおすすめします。

税制改正の影響

令和5年度税制改正によって、相続時精算課税制度に基礎控除110万円が創設されました。

これにより、相続時精算課税制度を利用している人も、年間110万円までの基礎控除を利用できるようになりました。

贈与額から基礎控除額を差し引いた後の金額が累計2,500万円を超えるまで、贈与税は発生しません。

さらに、基礎控除以内の贈与であれば、相続財産に加算する必要もありません。

これまで、相続時精算課税制度を選択する初年度には、贈与税申告書と相続時精算課税選択届出書を同時に提出する必要がありました。

しかし、令和6年1月1日以降は、適用初年度が基礎控除内の贈与の場合、相続時精算課税制度選択届出書のみの提出となります。

2年目以降も、基礎控除内での贈与であれば、贈与税の申告は不要となります。

相続時精算課税制度以外で孫が使える贈与税の特例

贈与税の減額には、相続時精算課税制度以外にも使える制度や特例があります。

暦年課税の贈与

一括で高額な贈与を行う必要がない場合は、暦年課税の贈与を検討しましょう。

贈与税の計算は、暦年(1月1日~12月31日)の1年間に贈与された財産を合計し、その合計額から基礎控除額110万円を差し引いて、残りの金額に税率をかけて税額を計算します。

つまり、1年間の贈与額が110万円以下の場合は、課税されないということです。

長年にわたって、年間110万円まで贈与することで、贈与したい金額が高額でも、贈与税がかからずに贈与できます。ただし、相続開始前7年以内の贈与は、相続財産へ持ち戻しとなりますので注意しましょう。

住宅取得等資金の贈与

父母や祖父母など直系尊属から、自分が住むための住居用家屋の新築、取得または増改築等の資金援助を受けた場合に適用できる特例です。

この特例を利用すると、設定された非課税限度額までの金額について、贈与税が非課税となります。

住宅取得等資金の贈与の適用を受けるためには、「受贈者の要件」「住宅用の家屋の新築、取得または増改築等の要件」を満たす必要があります。

贈与を受けた年の翌年2月1日から3月15日までの間に、贈与税申告書に戸籍謄本、登記事項証明書、新築や取得の契約書の写しなどの書類を添付して、納税地の所轄税務署に提出しましょう。

教育資金の一括贈与

教育資金の一括贈与は、父母や祖父母などの直系尊属から教育資金の一括贈与を受けた場合の贈与税が非課税となる制度です。

平成25年4月1日から令和8年3月31日までの間に、30歳未満の人が、父母や祖父母などの直系尊属から教育資金の贈与を受けた場合、1,500万円まで贈与税が非課税となるものです。

銀行や信託銀行などの金融機関に教育資金口座を開設し、教育資金を支払った後に受け取った領収書を金融機関に提出し、払出しを受けるのか、支払い前に払出し・支払い後に払出しいずれも可能な方法のどちらにするのかを口座開設時に選択して、手続きします。

詳細については、国税庁のホームページでご確認ください。

結婚・子育て資金の一括贈与

結婚・子育て資金の一括贈与は、父母や祖父母などの直系尊属から、結婚・子育て資金の一括贈与を受けた場合の贈与税が非課税となる制度です。

平成27年4月1日から令和7年3月31日までの間に、18歳以上50歳未満の人が、父母や祖父母などの直系尊属から結婚や子育て資金の贈与を受けた場合、1,000万円まで贈与税が非課税となるものです。

この特例も、金融機関に結婚・子育て資金口座を開設し、結婚や子育てに該当する支出を行った後に、その領収書を確認してもらい、払出しを受ける方法と、支払い前に払出し・支払い後に払出しいずれも可能な方法のどちらにするかを口座開設時に選択して、手続きします。

結婚・子育て資金とは

(1)結婚に際しての支出(最大300万円まで)

- 挙式費用、衣装代などの婚礼費用

- 家賃、敷金などの新居費用、転居費用

(2)妊娠、出産、育児についての支出

- 不妊治療、妊婦健診の費用

- 分娩、産後ケアの費用

- 子どもの医療費、幼稚園・保育所等の保育料など

結婚費用については、上限が300万円となっておりますのでご注意ください。

詳細については、国税庁のホームページでご確認ください。

相続時精算課税制度を孫が使う場合は注意が必要

相続時精算課税制度は、2,500万円まで非課税で贈与でき、贈与者が亡くなって相続が発生したときには相続財産に加算され、課税の対象となります。

この相続時精算課税制度は、孫も適用を受けることができます。

なお、孫が代襲相続人ではない場合、相続税は2割加算となるため、注意が必要です。

生前贈与など、相続税対策を行う際は、相続に詳しい税理士などの専門家に相談するようにしましょう。

VSG相続税理士法人では無料相談を実施しております。ぜひご活用ください。