この記事でわかること

- 遺族年金の受給対象となるのはどのような人か知ることができる

- 遺族厚生年金が支給される人の職業や条件についてわかる

- 遺族厚生年金の計算方法や受給額を知る方法がわかる

家計を支える人が亡くなった場合に、残された家族が困ることのないようにするため、保険会社などを利用することがあります。

実は誰もが知る年金制度にも、そのような場合の保証としての機能を持つ「遺族年金」という制度があります。

遺族年金とは具体的にどのような制度なのでしょうか。

そしてその受給額はどれくらいなのでしょうか。

人によって異なる年金の額を簡単に計算できる方法もあわせて紹介します。

目次

遺族年金とは

遺族年金とは、国の制度である公的年金の種類の一つです。

亡くなった人の遺族が、亡くなった人が生前に支払った年金の金額に応じて、遺族年金を受給することができます。

亡くなった人が加入していた年金の種類により、遺族年金は大きく「遺族基礎年金」と「遺族厚生年金」に分けることができます。

遺族基礎年金とは

遺族基礎年金とは、国民年金の被保険者あるいは老齢基礎年金の受給資格期間が25年以上ある人が亡くなった場合に、その遺族に支給される年金のことです。

国民年金の被保険者は大きく3種類に分類されます。

第2号被保険者は、サラリーマンや公務員など、厚生年金に加入する者が該当します。

また第3号被保険者には第2号被保険者の配偶者が該当します。

第1号被保険者は第2号被保険者にも第3号被保険者にも該当しない人をいいます。

具体的には、自営業者、アルバイトやフリーター、無職の者などが該当します。

基本的に、すべての人は第1号から第3号までのいずれかに該当することとなりますが、条件が設けられているため、すべての遺族が遺族基礎年金を受給できるわけではありません。

気になる支給額について

「遺族基礎年金がどれだけもらえるのか気になる」という人もいるでしょう。

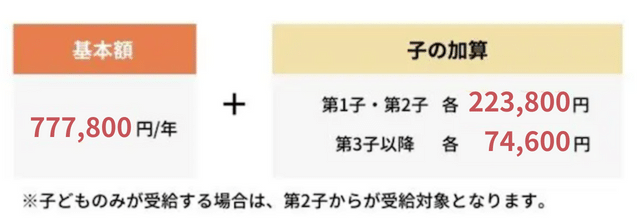

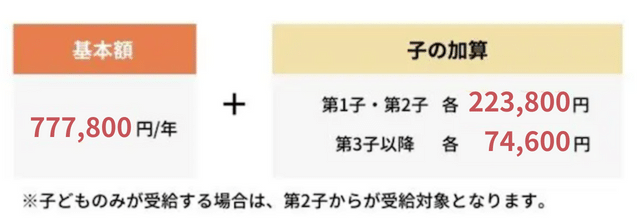

遺族基礎年金は年間777,800円を基本として、子供の人数によって追加支給されます。

例えば、子供が2人いる場合は、777,800円+447,600万円=1,2205,400円となります。

遺族厚生年金とは

遺族厚生年金とは、サラリーマンや公務員など厚生年金に加入していた人が亡くなった場合に、その遺族に支給される年金のことです。

気になる支給額について

遺族厚生年金の支給額は、老齢厚生年金(通常の厚生年金)の75%となっています。

老齢厚生年金は、サラリーマン・公務員が加入している年金で、月収・ボーナスから支給額を算出します。

あくまで目安ですが、厚生年金に25年加入しており、月収が30万円であれば、厚生年金は37万程度になります。

この場合は、遺族厚生年金は老齢厚生年金の75%になるため、37万円×75%=28万円程度になります。

ただし遺族厚生年金は亡くなった方の収入・年金加入の期間などによって異なるため、詳しくは年金事務所への問い合わせがおすすめです。

遺族厚生年金がもらえるのは会社員・公務員

遺族厚生年金が支給されるのは、会社員や公務員など厚生年金に加入していた人の遺族です。

自営業者の場合は厚生年金に加入していないため、遺族厚生年金の受給者とはなりません。

ただし、亡くなった時点では自営業者でも、過去に会社員などとして厚生年金に加入していた実績がある場合には、遺族厚生年金が支給される場合があります。

具体的には、老齢厚生年金の受給資格期間が25年(300月)以上ある人には遺族厚生年金の支給対象となるのです。

実際に300か月以上サラリーマンや公務員として勤務し、厚生年金保険料を納付した実績が必要ですから、かなり高いハードルではあります。

ただ、過去にサラリーマンの経験がある人については遺族厚生年金の支給対象となるかどうか確認するようにしましょう。

遺族厚生年金を受け取るための条件

それでは、実際に遺族厚生年金を受け取るために必要な条件について、より細かく確認しておきましょう。

亡くなった人についての要件

亡くなった人についての要件は、短期要件と長期要件の2つの要件に分けて考えることができます。

まず短期要件とよばれるものは、次の3つのパターンがあります。

- (1) 厚生年金の被保険者が死亡した場合

- (2) 厚生年金の被保険者であった者が被保険者であった期間内に初診を受けた傷病により、その初診の日から5年以内に死亡した場合

- (3) 1級・2級の障害厚生年金を受けられる者が死亡した場合

厚生年金の被保険者である場合、(1)のように厚生年金保険の加入期間が1か月だけでも遺族厚生年金を受給することができます。

これに対して長期要件と呼ばれるものは、以下の2つのパターンがあります。

- (4) 老齢厚生年金の受給権者が亡くなった場合

- (5) 老齢厚生年金の受給資格期間を満たしている人が亡くなった場合

亡くなった時に厚生年金の被保険者でない場合には、長期要件に該当するか否かで判定します。

この場合、過去に25年以上の加入期間が必要とされるのです。

受給する人についての要件

遺族厚生年金を受給できるのは、亡くなった人によって生計を維持されていた「妻」「子供、孫」「55歳以上の夫、父母、祖父母」です。

このうち子供や孫については、18歳(障害等級1・2級の場合は20歳)になる年度までが支給対象となります。

また夫、父母、祖父母については原則60歳から支給開始となりますが、遺族基礎年金が支給される夫については遺族厚生年金も支給されます。

なお、子のない30歳未満の妻については、5年間の支給とされる点には注意が必要です。

要件を見ていただいてもわかるとおり、妻の場合は年齢に関係なく支給対象とされます。

これに対して、夫の場合は年齢による制限があるため、支給されないケースが考えられるのです。

遺族厚生年金の計算方法【具体例付き】

遺族厚生年金の金額はどのように計算されるのでしょうか。

ここではその計算方法を確認することとします。

遺族厚生年金の受給額

遺族厚生年金の受給額は、老齢厚生年金の受給額の4分の3とされています。

それでは、老齢厚生年金の計算方法はどのようになっているのでしょうか。

老齢厚生年金の受給額の計算式は以下のとおりです。

この計算式にある「平均標準報酬月額」とは、平成15年3月までの被保険者期間における各月の標準報酬月額の平均額です。

また、「平均標準報酬額」とは、平成15年4月以後の被保険者期間における各月の標準報酬月額と標準賞与額を合わせた平均額です。

これは、平成15年3月までは賞与が厚生年金保険料の計算の基礎とされず、賞与は厚生年金の受給に影響しなかったことによります。

一方、平成15年4月以後は賞与の額が厚生年金の受給額に影響を与えると同時に、保険料の納付の際に計算対象となることとされ、このような違いが生じました。

この計算式を見ていただけばわかるとおり、平均の給料の額が高い人ほど、厚生年金の受給額は大きくなるのです。

遺族厚生年金の受給額は、この計算式で求められた老齢厚生年金の年間受給額に対して4分の3の計算を行って求めます。

ちなみに、共働きで夫婦共に会社員の場合で、どちらも厚生年金保険に加入している場合においても同様に計算します。

遺族基礎年金の受給額

遺族厚生年金と同様、公的な保証の柱となる遺族基礎年金の受給額は、基本額777,800円、子の加算が第1子・第2子各223,800円、第3子以降74,600円となります。

遺族基礎年金を受給できるのは、18歳(障害等級1・2級の場合は20歳)になる年度までの子供がいる配偶者又は子供です。

遺族厚生年金の受給する妻への加算額

遺族厚生年金を受給する人が亡くなった人の妻である場合、様々な条件によって加算される制度があります。

1つめは「中高齢寡婦加算」と呼ばれるものです。

これは、遺族基礎年金の受給ができない妻が遺族厚生年金を受給する場合に支給されるものです。

具体的には、夫が死亡した時に40歳以上65歳未満で子供のいない妻が対象となります。

あるいは遺族厚生年金と遺族基礎年金を受給した妻が、その後子供の成長により遺族基礎年金を受給できなくなった場合も対象になります。

これは遺族厚生年金が子供のいない妻に対して支給されないこと、そして子供が原則18歳になれば支給されなくなるためです。

遺族厚生年金だけでは遺族年金の額が少ないことから、一定の場合には遺族厚生年金の額に加算することを認めているのです。

遺族厚生年金を受給している人が65歳になるまでの間、毎年583,400円が加算されます。

なお、妻が65歳になると自分の老齢基礎年金が受給できるようになるため、この加算は終了します。

経過的寡婦加算

残された妻が昭和31年4月1日以前に生まれた場合、その妻が65歳となって以降、その生年月日に応じて最大583,400円が加算されます。

昭和31年4月2日以降に生まれた妻には、この加算はありません。

計算例 (1)

遺族厚生年金の金額は、その人の平均給料の額によって大きく左右されます。

それでは実際に、遺族厚生年金・遺族基礎年金を受給する際の受給額の計算をしてみましょう。

夫が52歳で死亡、この時妻は50歳

(1) 平均標準報酬月額 25万円(84月)

(2) 平均標準報酬額 40万円(216月)

(3) 子供あり(21歳、16歳)ともに障害者ではない。

この場合、まずは遺族厚生年金から計算してみましょう。

遺族基礎年金の計算式に、平均標準報酬額等や月数をあてはめて計算してみます。

すると、(250,000円×7.125/1,000×84月+400,000円×5.481/1,000×216月)×3/4=467,387円となります。

次に遺族基礎年金の額を計算してみます。

遺族基礎年金の額は、配偶者が受け取る場合18歳になる前の子供が何人いるかによってその受給額が変わります。

このケースでは、16歳の子供が1人いるため、基本額777,800円、この加算1人223,800円の合計1,001,600円となります。

したがって、遺族厚生年金467,387円+遺族基礎年金1,001,600円の合計1,468,987円が1年間に支給される遺族年金の合計額となります。

また、この段階では中高齢寡婦加算の対象にはなりませんが、子供が18歳になる年度を経過した後は、遺族基礎年金が受給できなくなる代わりに中高齢寡婦加算が支給されます。

計算例 (2)

次は遺族基礎年金の対象となる子供がいない場合の計算をしてみましょう。

夫が55歳で死亡、この時妻は52歳

(1)平均標準報酬月額 30万円(84月)

(2) 平均標準報酬額 45万円(216月)

(3) 子供あり(22歳)障害者ではない。

この場合、まず確認すべきなのは子供がすでに18歳を超えていることです。

子供が18歳を超えている場合には、配偶者は遺族基礎年金の支給対象にはなりません。

したがってこの場合の遺族基礎年金の額はゼロとなります。

次に遺族厚生年金の計算をしてみましょう。

遺族基礎年金の計算式に、平均標準報酬額等や月数をあてはめて計算してみます。

すると、(300,000円×7.125/1,000×84月+450,000円×5.481/1,000×216月)×3/4=534,227円となります。

また、妻が40歳以上65歳未満であり遺族基礎年金の対象となる子供がいなかったため、中高齢寡婦加算が支給されます。

中高齢寡婦加算の金額は583,400円です。

したがって、遺族厚生年金534,227円+中高齢寡婦加算583,400円の合計1,117,627円が1年間に支給される遺族年金の合計額となります。

自分で遺族計算年金を簡単に計算できるサイト

遺族年金の金額の計算方法について確認してきました。

この計算式は複雑に見えても、電卓などで計算すればそれほど難しいものではありません。

ただ、実際に遺族年金の受給額を試算したい場合に障害となるのは、平均標準報酬月額や平均標準報酬額がいくらになるかわからないことです。

また、それぞれに加入していた月数も厳密にはわからない人が多いと思います。

そこで、より簡単に遺族年金の額を計算する方法をご紹介します。

「ねんきん定期便」を活用しよう

ねんきん定期便とは、毎年誕生日の月に年金事務所から送付されてくる書類です。

このねんきん定期便の中には、これまでの厚生年金・国民年金への加入実績や、それに基づく年金額が記載されています。

さらに、今後60歳まで年金に継続して加入した場合の年金の見込額も記載されていますし、基礎年金と厚生年金の内訳も記載されています。

平均標準報酬額などの金額は自分では計算できないため、ねんきん定期便で厚生年金の支給額を確認しましょう。

現在の状態であればいくらぐらいになるのか、あるいは将来的に遺族年金が発生する場合はいくらになるのか確認しておきましょう。

ちなみに、65歳以上の遺族年金の平均金額は月額11.4万円となっています。

遺族年金について知っておきたいこと

ここからは遺族年金をもらう人が知っておくべきことを紹介します。

- ・手続きしないと遺族年金がもらえない

- ・自分も年金をもらうようになった場合

それでは、詳しく説明していきましょう。

手続きしないと遺族年金がもらえない

遺族年金は受給の資格があったとしても、そのまま放置していたら、もらえません。

自分で遺族年金の請求手続きをする必要があります。

遺族基礎年金のみをもらうなら、死亡した人の住所がある市役所役場で手続きをします。

遺族厚生年金をもらうなら、年金事務所・年金相談センターでの手続きが必要です。

遺族年金の請求手続きでは、下記のような書類を準備しておきましょう。

- ・年金請求書

- ・年金手帳

- ・戸籍謄本

- ・住民票

- ・死亡した人の住民票除票

- ・収入証明

- ・学生証(学生の子供がいる場合)

- ・死亡診断書

- ・受け取りする口座の通帳

手続きをスムーズに進める場合は、事前に役所へ確認したおいた方がいいでしょう。

自分も年金をもらうようになった場合

遺族年金をもらっている人が65歳以上になると、自分の老齢年金をもらうようになります。

このとき「遺族年金と自分の年金って両方もらえるの?」と思うかもしれません。

結論からいうと、年金の支給額は3つの計算式の中で、一番金額が高いもので決まります。

- ①老齢基礎年金+老齢厚生年金

- ②老齢基礎年金+遺族厚生年金

- ③老齢基礎年金+遺族厚生年金の67%+老齢厚生年金の50%

3の計算式は配偶者のみ利用できるものです。

詳しい支給金額については、年金事務所への問い合わせがおすすめです。

遺族年金の支給停止

遺族年金は、受給対象の条件を満たさない場合は、支給停止する可能性があります。

支給停止するケースについて紹介します。

遺族基礎年金

亡くなった人の配偶者が受給している場合は、再婚したり他の人の養子になったりすると、年金受給資格がなくなります。

亡くなった人の子供が受給している場合は、結婚したり、年齢が19歳以上になったりすると、支給停止します。

遺族厚生年金

遺族厚生年金は、受給者が誰であったとしても、結婚・養子になった場合に受給停止します。

亡くなった人の妻が受給者であれば、子供がいない30歳未満で受給者になって5年経過すると支給停止します。

その他にも、妻・子供などによって支給する細かい条件が決まっています。

くわしくは年金事務所への問い合わせがおすすめです。

まとめ

年金の額の計算方法は複雑なため、自分で簡単に計算することはできません。

特に厚生年金の被保険者である期間中の平均標準報酬月額などを求めることは不可能であり、年金の額を自分で計算することはできないのです。

しかし「ねんきん定期便」を利用すれば、簡単に老齢厚生年金の支給見込額を知ることができます。

そして、老齢厚生年金の額がわかれば、遺族厚生年金の額も簡単に計算することができるのです。

いざという時のために、遺族年金の額を知っておくことは非常に大きな意味があるため、自分には無関係と考えずに計算してみましょう。