- 相続税を減らすポイント

「誰が遺産を引き継ぐか」「どういう状態で引き継ぐか」で相続税は大きく変わります。分割前に是非一度無料相談に来てください!

相続が発生しますと、遺族の間でどの資産を引き継ぎかを決める「遺産分割協議」を行わないといけません。

この遺産分割協議の結果が記載された「遺産分割協議書」は税務調査でも必ず確認されますし、銀行で故人の通帳の名義変更をする場合などにも使用します。また遺産分割の仕方で、相続税も高くなったり安くなったりします。

つまり、同じ金額の財産であっても、「誰が遺産を引き継ぐか」「どのような状態で引き継ぐか」「次の相続を想定しているか」などで相続税の金額が変わってくるということなのです。

遺産分割のときに考えておくべき代表的な税金対策としては以下のようなものがあります。

残された配偶者は、相続財産の1/2まで相続するか、又は1億6千万円まで相続するのであれば、相続税がかかることなく相続することができます。(※相続人が配偶者と子供の場合)

配偶者の法定相続割合は1/2ですので、どんなに財産が多くても配偶者は法定相続割合までの相続であれば相続税がかかりません。

また法定相続割合である1/2を超えたとしても、1億6千万円まではかかりません。

このように配偶者の将来の生活が困らないように配慮されたものが「配偶者控除」で、遺産分割は配偶者ができるだけ多く受けとるようにする方が、節税になると言えます。

この規定を受けるための要件としては、申告期限までに遺産分割協議がまとまっていることが必要です。

ただし!

次にその配偶者がお亡くなりになられたときには、これらの財産が全て相続財産として次の相続税の対象になります。

このときは、既に配偶者がお亡くなりになられていますから、配偶者控除が使えません。

法定相続人も1人減ります。

また投資用の不動産などを配偶者が相続しますと、次の相続ではその投資用不動産から生まれた収益も相続税の対象となります。

このように次の相続を考えて、トータルで相続税が少なくなるようにすることを「二次相続対策」と言います。

二次相続対策のキモは、次の相続が発生する時点での財産を予想することです。

配偶者の収入や生活費、年齢や健康状態、これからできる節税など考慮すべき要素が多く、複雑に絡み合います。

弊社ではこのような要素をお客様ごとに話を聞かせていただき、配偶者の財産としてどれくらいを相続してもらうことが一番有利になるかをシミュレーションさせていただきます。

また節税もご提案をさせていただきます。

詳しくは「ポイント2 二次相続を考えて相続税を大きく節税」をご覧ください。

自宅は配偶者又は同居をしている親族が相続するように遺産分割をすることが節税になります。

その理由は「小規模宅地等の特例」が活用できるからです。

故人が住んでいた自宅の土地や、故人が事業を営んでいた敷地については、相続人がこれから生活をしていく上で必要な財産になります。

このような財産に相続税をかけてしまうと今後の生活を脅かす危険性があるため、大幅に評価額を引き下げる制度が「小規模宅地等の特例」です。

小規模宅地等の特例を簡単に図解すると下記のようになります。

減額の割合は居住用の土地や事業用の土地であれば80%減額、駐車場などの貸付事業用であれば50%減額されます。

また上限の面積も決まっており、居住用であれば330㎡、事業用であれば400㎡、貸付事業用であれば200㎡となっています。

小規模宅地等の特例が適用されるケース、適用できないケースは非常に複雑な判定を要します。

ここでは一般的によく出てくるケースをご紹介します。

居住用

適用条件

配偶者の場合

条件なしで取得可能

同居していた親族の場合

相続開始時から相続税の申告期限まで、引き続きその家屋に住み、所有すること

同居していなかった親族の場合

以下のすべてを満たすこと

- 被相続人に配偶者がいない

- 被相続人と同居していた相続人がいない

- 相続開始前の3年以内に日本国内にある、

自分または自分の配偶者が所有する家屋に住んだことがない - 相続開始時から相続税の申告期限まで、引き続きその家屋を所有する

事業用

適用条件

事業を受け継ぐ親族が取得し、相続税の申告期限まで所有していて、かつ事業を継続していること。

貸付用

適用条件

相続する親族が取得し、相続税の申告期限まで所有していて、かつ貸付事業を継続していること

▼小規模宅地等の特例が認められない例

- 故人が亡くなる前に数年間老人ホームに入っていた場合(要介護認定を受けている場合を除く)

- 申告期限までに遺産分割が終わらない場合(「申告期限後3年以内の分割見込み書」という書類を出すことで後日還付を受けることが可能)

- 仕送りをしていた大学生の子供に相続をさせた場合

- 区分登記の2世帯住宅の敷地を、生計を別にしている長男が相続した場合

これ以外にも、いろいろなケースが想定されますので、適用が受けられるか否かを確認することは非常に重要です。

特に注意したいには、「知っていれば適用を受けられる遺産分割ができたのに、知らなかったために適用が受けられなくなってしまった」というケースです。

たとえば、このようなケースが考えられます。

- 故人の住んでいた家の敷地を同居していた親族が相続したが、申告期限までに引っ越してしまった場合

- 故人の事業用の土地を親族が相続したが申告期限までに事業を廃止してしまった場合

こういったケースは非常に勿体ないケースです。

ご自身のケースが小規模宅地等の特例に該当するかどうかを知りたい方は、ぜひお気軽にお問い合わせください。

アパート建設、生前贈与、遺言作成。

よく聞く相続税対策は、危険がいっぱいです。

焦らずに、失敗しない節税対策を一緒に考えましょう。

相続は一度で終わるものではありません。

配偶者が故人から相続した財産も、いずれは次の代(通常は子供)に相続されていくことになります。

わかりやすい例で考えますと、父が死亡したときの相続(一次相続)を行った後に、将来的に母が死亡し、子供だけで行われる相続が二次相続です。

すでに配属者をなくしている被相続人が子

上記の図のように子供の立場から考えると、この一次相続と二次相続の両方を経験しなくてはいけないことになります。

そして相続税が発生する場合、「二次相続」を考えて、「一次相続」のときに遺産分割をしないと、一次相続と二次相続の合計で納める相続税が高くなってしまうことがあるのです。

その主な理由は下記のような原因です。

- 一次相続では使えた配偶者控除が使えない。

- 一時相続より法定相続人が減るので基礎控除が下がる。(配偶者の分が1人分減ります)

- 配偶者がもともと持っていた固有の財産も相続税の対象になる。

- 配偶者が年金収入や不動産収入があると財産が増えることもある。

そのため、一次相続から分割方法を検討して節税を考えることが重要になります。具体例で考えてみましょう。

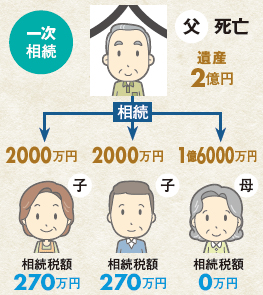

(例)父親の財産が2億円で子供が2人の場合

母親が50%の1億円、子ども2人がそれぞれ25%の5000万円ずつ相続。

母親の遺産1億円を、子ども2人がそれぞれ5000万円ずつ相続

一次相続と二次相続の合計相続税額2120万円

母親が配偶者控除をフル活用して1億6000万円を相続し、子ども2人はそれぞれ2000万円ずつ相続

母親の遺産1億6000万円を、子ども2人がそれぞれ8000万円ずつ相続

一次相続と二次相続の合計相続税額2680万円

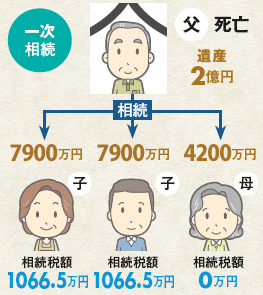

母親が二次相続の基礎控除額と同じ4200万円を相続し、子ども2人はそれぞれ7900万円ずつ相続

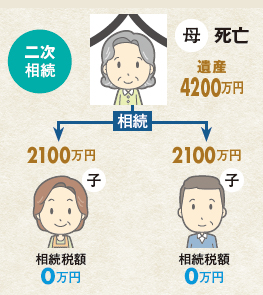

母親の遺産4200万円を、子ども2人がそれぞれ2100万円ずつ相続

一次相続と二次相続の合計相続税額2133万円

パターンBはよくある間違いです。

一次相続の際に、配偶者控除を最大限に使うことで、目の前の相続税は安くなりますが、後々になって二次相続の際に大きな相続税が発生することがあります。

弊社では、上記のような要因に加えて、「あと何年、ご生存されるか」や「これからの期間で行える節税」なども考慮にいれた二次相続シミュレーションを実施しています。

二次相続の際に検討する節税は、主な方法だけでも下記のような方法があります。

- 毎年、贈与税を納めて資産を移していくことで、相続税より低い税率で資産を移転させる

- 生命保険に加入をして生命保険の非課税枠を有効活用する

- 空き地に建物を建てて貸したりすることで相続税を安くする

- 住宅取得資金の贈与の特例を使い、子供の住宅購入資金として資金を移転させる

- 結婚・子育て資金の一括贈与の特例を使い、資金を移転させる

- 教育資金の一括贈与の特例を使い、資金を移転させる 等々

これらの諸要因を全て検討に入れて、数パターンのシミュレーションを行い、総合的に見て今回の相続でどれだけ配偶者が相続するのがベストかをご提案します。

初回無料面談の際には、ご希望に応じて、簡易版の二次相続シミュレーションを無料でご提案もさせていただいております。

二次相続は相続税専門税理士でないと、なかなかできないものですので、どうぞ無料面談に来ていただいて、お気軽にご相談ください。

相続専門税理士の腕の見せ所!

いろいろな特例を駆使して、相続税の計算で使う評価額を下げます。

相続税を計算する上で「土地をいくらの金額にするか」という作業のことを「土地の評価」と言います。

相続税の土地の評価は、考え方が非常に複雑です。

はじめはご自身で相続税申告をしようとお考えの方が諦められる理由の1位は、土地の評価がわからないという理由です。

さらに土地の評価は「正しいか間違っているか」だけでなく、「有利な規定を使って節税しているか」という視点が重要です。

弊社が土地で大事にしていることは2つ。

- 可能な限り土地にかかる相続税を減らして現金の支出を抑える

- 兄弟姉妹で公平になるような遺産分割を行う

この2つを満たす相続税申告をサポートさせていただきます。

土地の評価方法の基本

土地に対する相続税は、簡単に説明しますと「土地の評価額×税率」で計算されます。

税率は財産総額で自動的に決まってしまうものですので、コントロールすることはできません。

しかし「評価額」の方は節税次第では大きく下げることができます。

評価の基本は下記の方式で計算されます。

-

路線価方式・・・ 土地が面している道に「路線価」という金額を国が付けています。

「路線価」とは、路線価が付された道路に接している土地の「1㎡あたりの金額」のことで、毎年7月に国税庁から発表され、国税庁のホームページに公表されています。通常、公示価格や売買価格の8割になるように計算されています。路線価方式で評価する場合は、「評価額=路線価×土地の面積(㎡)」

で求めます。

-

倍率方式・・・

市街地には路線価が付されますが、郊外になると路線価が付されていない土地があります。このような場合は、「評価額=固定資産税評価額×倍率」

で求めます。

固定資産税評価額は、毎年市町村から送付されてくる「固定資産税課税明細書」に記載されています。倍率は国税庁のホームページに住所ごとに細かく公表されています。

この2つの計算方法が相続税の土地の評価額を求める基本です。

正方形の土地や、正方形に近い形の土地はこの方法で計算します。

ですが、もちろん現実的には土地の形がいびつなことが多くあります。

また周囲の環境によって、利用価値が下がる土地もあります。

そういった場合、正方形の土地と比較すると利用しにくいので、土地の評価額を低くしておかないと税制上不公平になります。

そこでいろいろな「評価額を下げる特例」が決まっているのです。

また「小規模宅地等の特例」を使うことは、土地に対する相続税を下げる節税の中でも最重要のものです。

小規模宅地等の特例の要件を知ったうえで、遺産分割をしたり納期限までの土地の使い方を決めることで大きく税金が変わります。

詳しくは「ポイント1-2 小規模宅地等の特例を使える遺産分割にする」で説明をしております。

ここでは小規模宅地等の特例以外で「土地の評価が下がる場合」をご説明します。

土地の評価金額が下がる例

-

正方形、又は長方形以外の土地は「不整形地」になり評価が下がる可能性あります。

土地が面している道路が曲がっていたり、隣の土地の境界がいびつであったりすると土地の形はいびつになります。

土地の評価額に「×0.6~×0.99」をして計算した結果を評価額とすることができます。 -

間口の狭い土地は評価額が下がる可能性があります。

道路に面している距離が短い土地、いわゆる「間口が狭い土地」は、綺麗な形の土地と比較すると使い勝手が悪くなります。

そこで、間口の長さと、土地の区分(住宅地や繁華街など)を考慮して、「×0.8~×0.99」をして計算した結果を評価額とすることができます。 -

間口と奥行きのバランスが悪い土地は評価額が下がる可能性があります。

間口の距離と比較して、奥行きが極端に長い土地も使い勝手は悪くなります。

「土地の奥行の長さ÷間口の長さ」で求めた値と、土地の区分(住宅地や繁華街など)を考慮して、「×0.9~×0.99」を計算した結果を評価額とすることができます。 -

標準的な土地と比較して、奥行きが短い土地や長い土地は評価額が下がる可能性があります。

間口の距離と関係なく、奥行きだけを考えても土地の評価額が下がることがあります。

奥行き距離と地区区分(普通住宅や中小工場など)に応じて、「×0.8~0.99」を乗じて計算した結果を評価額とすることができます。

たとえば普通住宅地であれば、奥行きが10メートル未満か、24メートル以上であれば評価額が下がります。 -

路線価が設定されていない道路に面する土地は特殊な評価ができます。

住宅地では行き止まりの道に接している家がよくあります。

こういった住民用の行き止まりの道には路線価が設定されていないことがあります。

そういった場合は、納税者が個別に路線価を決めて税務署長へ設定の申し出をすることになります。

こういった路線価を「特定路線価」と言います。 -

私道は評価ゼロになります。

自分の土地であっても、不特定多数の人が通り抜け道路のように使う土地があれば、その土地は評価額をゼロとすることができます。 -

道路に面していない無道路地は評価額が下がる可能性があります。

道路に面していない土地は新たに建物を建てることができません。

そういった土地は評価額を大幅に下げることができます。

たとえば住宅地の裏に大きな空き地がある場合などが該当します。 -

敷地の一部が傾斜している土地は評価額が下がる可能性があります。

坂道に造成した住宅地では、玄関までに階段があるような形状の土地があります。

こうした形状の土地では、傾斜面が使用しにくい土地ですので、その分評価額が下がります。

総地積に占める傾斜地(がけ地と言います)の割合と、がけ地の方位(東西南北)に応じて、「×0.53~0.96」を乗じて計算した結果を評価額とすることができます。 -

幅が4メートル未満の道路に面している土地は評価額が下がる可能性があります。

幅が4メートル未満の道路に面している宅地は、建物を建て替えるときに土地の一部を道路にしないといけない場合があります。

こういった土地の一部を道路にすることをセットバックと言います。

セットバックをしないといけない土地は、土地全体のうち、道路にする部分に該当する土地の評価額を「×0.7」することができます。 -

貸している宅地は評価が下がる可能性があります。

相続した土地の上に他人が家や工場を立てて借地として地代をもらっているようなケースがあります。

こうした土地は、名義は相続人のものになっても、土地の上に他人の建物があれば自由に使うことが不可能になります。

このような土地を借地権が設定された土地というのですが、借地権が設定されていると土地は「×0.1~×0.7」の評価減を受けることができます。 -

土地の上にアパートやマンションを建てている土地は評価が下がります。

土地の上にアパートや賃貸マンションを建てて、人に貸している場合は土地の評価額が下がります。

有名な節税方法の一つである、「アパマン節税」とも言われるものです。

評価減をされる割合は、入居者の入居状況や国が定めた借地権割合、借家権割合などに応じて変わりますが、おおむね「×0.73~0.99」を乗じた金額となります。 -

その他、下記のような土地で「著しく利用価値が低下している」とされる土地

- 近くの道路より著しく高低差がある土地

- 日のあたらない土地

- 墓地の近くにある土地

- 高圧線が上を走っている土地

- 地盤に甚だしいデコボコのある土地

- 線路の近くなどで騒音や震動が激しい土地

こういった土地は、単純に該当すれば適用があるというわけではありません。

不動産販売の価格などで大幅に安くなっている場合などに認められます。

相続税法では可能な限り公平な課税をするために評価方法を細かく設定していますが、それでも土地の個別事情を全て勘案できないため、特殊な土地については別の評価方法が許されることになります。

過去、多くの裁判などを通じて、「特殊な土地の評価」の前例が出来上がってきました。

弊社ではこういった過去の裁判例を使用した土地の評価も行っております。