この記事でわかること

- 相続放棄すると相続財産の土地がどうなるのかがわかる

- 相続放棄した後にも土地を管理する義務が残る

- 相続放棄した土地の管理人を選定する方法

多額の借金を抱えたまま亡くなった人の相続人は、相続放棄できます。

相続放棄すると被相続人が保有していた財産を一切相続できなくなるのが特徴です。

もちろん相続財産に土地や建物が含まれている場合も、その土地の相続はできません。

本記事では、土地や建物の相続放棄について詳しく解説します。

相続放棄の流れや相続放棄された不動産の取扱いを見ていきましょう。

目次

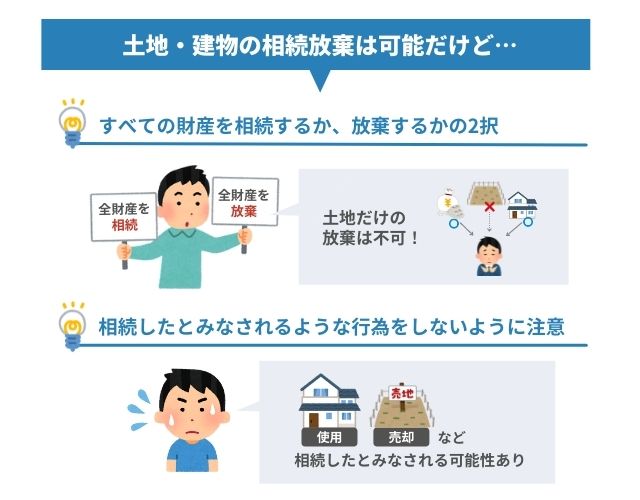

土地・建物の相続放棄は可能|土地だけの放棄は不可

土地や建物の相続放棄は可能です。

相続放棄をすれば固定資産税の支払いなどもせずに済むなどのメリットがあります。

ただし、次の相続人が財産の管理をするまでは、相続放棄後も放棄した人が管理しなければなりません。

また相続放棄後は単純承認にあたることがないよう、相続したとみなされるような行為をしないように注意することが大切です。

その他、相続放棄は被相続人の財産すべてに対して行わなければなりません。

被相続人が土地以外にも財産を持っている場合、すべてを相続するか放棄するかの二択で、他の財産を相続して土地だけを放棄はできないので注意が必要です。

相続放棄は相続を知ったときから3ヵ月以内

相続放棄は、自分が相続すべき財産があることを知ってから3カ月以内に、家庭裁判所に申述書を提出して行わなければなりません。

なお、被相続人に借金などマイナスの財産があった場合には、限定承認を選択する方法もあります。

限定承認とは、マイナスの遺産をプラスの遺産の範囲内で相続するものです。

被相続人の負債がどれほどあるか判明しない場合などに、限定承認が有効な方法として認められています。

また、相続放棄は相続人が単独で行うことも可能ですが、限定承認は相続人全員で申立てを行わなければなりません。

相続放棄や限定承認の手続きを進めなかった場合には単純承認とみなされ、すべての財産を相続しなければならなくなるため、注意が必要です。

他の相続人がいる場合は連絡を忘れない

相続放棄は、相続人が単独で申述を行えます。

しかし、自分が相続放棄をすることで他の相続人に影響を与えてしまうため、注意しなければなりません。

相続放棄をすると他の相続人の相続割合が増えるほか、前述の通り、相続放棄によって相続権が移行するケースもあります。

相続放棄の手続きが終わったら、必ず他の相続人に連絡するよう心がけましょう。

ここで、法定相続人の順位について説明します。

- 配偶者:常に相続人になる

- 第一順位:子や孫などの直系卑属と、その代襲相続人

- 第二順位:両親や祖父母などの直系尊属

- 第三順位:兄弟姉妹と、その代襲相続人

自分が相続放棄したことによって同順位の相続人が存在しなくなった場合、次順位に相続権が移行します。

土地・建物を相続放棄する手続きの流れ

土地や建物を相続放棄する際にはどのような手続きを行ったら良いのでしょうか。

ここで手続きの流れを解説します。

相続放棄に必要な書類

相続放棄に必要な書類は以下の通りです。

相続放棄に必要な書類

- 申述書

- 申述人(相続放棄する人)の戸籍謄本

- 被相続人の除籍謄本、住民票の除票

相続放棄の手続きは、裁判所のホームページから申述書の様式をダウンロードし、必要事項を記入して行います。

申述人(相続放棄する人)の戸籍謄本、被相続人の除籍謄本と住民票の除票を申述書に添えて、家庭裁判所に提出しましょう。

相続放棄にかかる費用

相続放棄の手続きを行う際、必要書類である戸籍謄本や住民票の取得費用に加えて、申述書提出時に収入印紙代と、家庭裁判所からの連絡用として切手代が必要です。

また、相続放棄を弁護士や司法書士に依頼する場合には、報酬も発生します。

それぞれの費用は裁判所や市区町村などによって異なるため、事前に確認しておきましょう。

相続放棄をした後の土地はどうなる

法定相続人の中に相続放棄した人がいても、すべての相続人が相続放棄しなければ、相続人の誰かが相続します。

しかし、すべての法定相続人が相続放棄した場合、相続財産を相続する人がいなくなるでしょう。

この場合、相続財産は法人化され、相続財産管理人を選任します。

被相続人に対して債権を有する者は、売却して現金化できそうな土地があれば相続財産管理人の選任を請求します。

また、債権者からの請求ではなく、相続放棄した人が相続財産管理人の選任を請求する場合もあるので覚えておきましょう。

選任された相続財産管理人は、土地などの財産を売却して現金化し、売却できない土地については国庫に引き継ぎます。

したがって、売却できた土地は新しい所有者のものになり、売却できない場合は国のものになります。

しかし、現実的には相続放棄された土地の多くは、売却が難しいでしょう。

多額の借金があって相続放棄した場合でも、売却できるような条件のよい土地があるかもしれません。

この場合は、債権者が積極的に相続財産管理人の選任に関与し、売却を進めます。

一方、土地を相続しても売却できる見込みがないため、相続放棄している場合もあります。

この場合は、売却相手を見つけるのに時間がかかるでしょう。

もし売却できる見込みがあるのであれば、相続人は相続放棄せずに土地を相続したうえで売却しているはずです。

そのような見込みがない土地だからこそ、相続放棄の対象になっていると考えられます。

したがって、相続放棄により相続する人がいない土地は、清算を経て国のものになるケースがあります。

相続放棄をした後の土地管理はどうするべきか

相続放棄した場合、本来の相続するはずだった人は、その土地の所有者になることはありません。

しかし、相続放棄した時点でその土地の管理義務がなくなるわけではないのです。

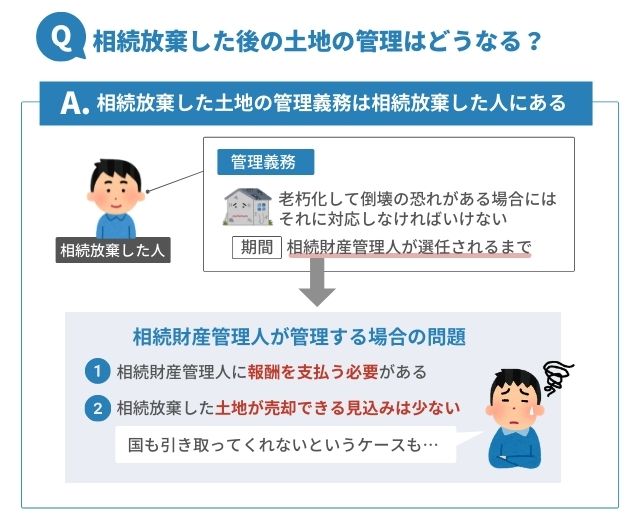

相続放棄した土地の管理義務は相続放棄した人にある

相続放棄した者は相続財産管理人が選任されるまで、土地を管理する義務があると民法に規定されています。

相続放棄して所有者ではない場合でも、自分の財産と同じように管理しなければいけません。

たとえば、土地や建物などの不動産が相続財産となっている場合、相続放棄した人がその不動産の管理を行う義務があります。

相続財産である建物が老朽化して倒壊の恐れがある場合には、それに対応しなければなりません。

また、実際に第三者に損害が生じるようなことが起これば、損害賠償請求をされる可能性もあります。

相続放棄したのに相続財産について負担をしなければならないのであれば、相続放棄した意味がないと考える人もいるかもしれません。

相続財産管理人が管理する場合の問題

それならば、相続財産管理人を早く選任して、管理をその相続財産管理人に任せればいいのではないかとも考えられます。

確かに、相続財産管理人が選任されれば、その不動産の管理は相続財産管理人が行います。

しかし、ここで問題になるのが費用負担です。

相続財産管理人に就任するのは、弁護士など第三者の専門家であるため、相続財産管理人に対する報酬を支払う必要があります。

相続財産から負担できる場合もありますが、難しい場合は申立人が負担しなければなりません。

つまり相続放棄した不動産が売却できるか国庫に引き継がれるまで、相続財産管理人に報酬を支払い続けます。

ただ、相続放棄した土地が売却できる見込みは非常に少なく、国も引き取ってくれないというケースもあるでしょう。

このような場合、いつまでも相続財産管理人に対して報酬を支払い続けなければいけません。

相続放棄したのに、結局は多額の費用負担が発生することもめずらしくありません。

相続放棄した土地の管理人を選定する方法

相続放棄して土地の相続人でなくなれば、その土地の所有者になることはありません。

固定資産税の支払いも不要です。

しかし、その土地の所有権は放棄できても、管理する義務まで放棄できません。

相続放棄した土地の新しい所有者が決まるまでは、相続放棄した人がその管理を行います。

ところが、相続人となるはずだった人が全員相続放棄した場合、その土地の管理を行うことが難しい状況となります。

まして、遠方にある土地の場合は、相続放棄した人が管理を行うことは難しくなるでしょう。

そのため相続財産管理人を選任します。

相続財産管理人を選任する必要性

前述したように、相続人になるはずだった人全員が相続放棄した場合、相続財産を管理する人がいなくなります。

この場合は被相続人に対する債権者がいても、財産を管理する人がいないため、債権を回収できません。

仮に相続放棄した建物が倒壊した場合には、債権者から相続財産を毀損したために損害賠償請求されることがあります。

また、相続財産の管理が十分でない場合、第三者に発生した損害についても損害賠償請求を受ける可能性も否定できません。

このように、全員が相続放棄した場合でも相続財産を適切に管理しなければ、大きな問題が生じる恐れがあります。

こうした問題を未然に防止するためには債権者が債権の弁済を受け、あるいは損害が発生しないように相続財産の管理人を法的に決めておくことが大切です。

相続財産管理人の選任方法

相続財産管理人を置くことを希望する場合、家庭裁判所に選任の申立を行います。

家庭裁判所に相続財産管理人の選任を申し立てることができる人は、以下の要件を満たしていなければなりません。

- (1) 利害関係人であること

相続財産の清算を行って弁済を受けたい債権者や、遺贈により相続財産を譲り受けたい受遺者などがあてはまります。

また、相続放棄を行った人も管理義務を有していることから、利害関係人にあたります。 - (2) 相続財産があること

相続財産がほとんどなければ、そこから相続財産管理人に対する報酬を支払って管理することができません。

また、その必要性もないケースがほとんどです。 - (3) 相続人の有無が明らかでないこと

相続人がいない場合には、管理を行う人を選任します。

一方で、相続人がいると分かれば、他の人が相続財産を管理する必要性はなくなります。

実際に申立を行うのは相続放棄した人の他、被相続人に対する債権者や検察官がなる場合もあるので覚えておきましょう。

相続財産管理人の役割

相続財産管理人の役割は、大きく2つに分けられます。

それぞれの行為は、その後新たに相続財産を引き継ぐ人にとって、非常に意味のあるものです。

具体的な内容を確認していきましょう。

相続財産の保存行為・管理行為

相続財産管理人の役割の1つめは、相続財産をそのまま維持・利用することです。

不動産などの場合、相続人は相続放棄していても、実際にその財産を利用する人が別にいる場合もあります。

そのため、相続財産をそのまま適切な状態で管理しなければいけません。

具体的には、自動的に相続財産法人化された不動産に関して、登記名義人表示変更登記を行います。

また、賃貸物件がある場合には、賃料の受領や賃貸借契約の解除などを行います。

さらに、月々の借入金の返済をしなければならない場合には、相続財産管理人が対応する仕組みです。

相続財産の処分行為

相続財産の売却を行ったり、家電などの財産を処分したりすることを言います。

また、まったく身寄りのない人の場合、亡くなった人のお墓を買ったり納骨を行ったりする場合も該当します。

相続財産の処分行為を行う場合、保存・管理する場合と異なり、家庭裁判所の許可が必要となります。

不動産などの売却を進めることで財産を現金に換え、債権者に対する返済できます。

また、売却できない財産がある場合は、最終的に国庫に帰属させます。

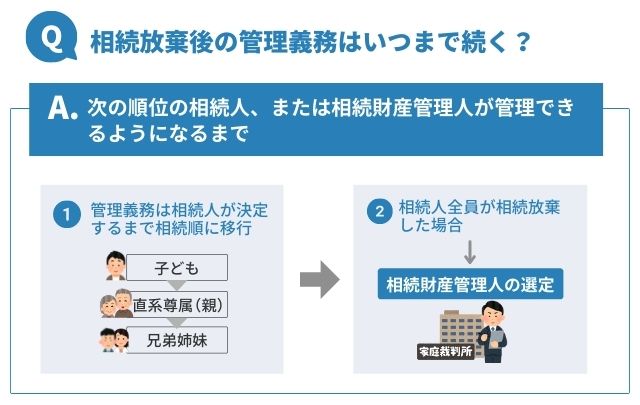

相続放棄後の管理義務が続くのはいつまで?

相続放棄をしても、相続財産の管理を行う必要があることは説明しました。

そこで問題となるのは、その管理義務がいつまで続くのかということです。

相続放棄した人がいる場合、相続権は次の順位に移行していきます。

相続順位は、子ども→直系尊属→兄弟姉妹の順に移行していくため、子どもが全員相続放棄しても親がいれば、親が相続人となります。

さらに、親がいなくても兄弟姉妹がいるのであれば、兄弟姉妹が相続人になります。

次の順位の相続人が相続財産の管理できるようになれば、その時点で相続放棄した人の管理義務は終了します。

一方、配偶者や子ども、親、兄弟姉妹のすべての相続人が相続放棄すると、相続人はいなくなります。

この場合、相続財産管理人が管理できるようになるまで、最後に相続放棄した人に管理義務が課されることに注意しましょう。

相続放棄以外の方法で土地・建物を手放す方法

相続放棄以外の方法で土地や建物を手放す方法はあるのでしょうか。

ここでその具体的な方法について解説します。

売却

土地や建物を手放す手段として、まずは売却が考えられます。

自分にとって不要な不動産であっても、必要としている人にとっては高く売却できる可能性があります。

近隣の人や企業に売却できれば、売り手だけでなく買い手にとってもメリットは大きいでしょう。

ただ、田舎の不動産など買い手がつかないケースもあるため、一概に売却をおすすめできるわけではありません。

買い手をスムーズに見つけるためには、不動産会社に仲介の依頼をしてみたり、地方自治体などが運営する空き家バンクに登録してみたりなどの工夫が大切です。

土地などの不動産を売却する場合、まずは無料の査定依頼などを利用して相場を確かめてみることをおすすめします。

共有名義の場合は全員の合意が必要

不動産の名義を複数人の相続人が共有しているケースがあります。

不動産が共有名義になっている場合は、全員の合意がないと売却できないので注意しましょう。

名義人の誰かひとりでも反対すると、売却手続きができません。

相続不動産を共有名義にすると、手続きの手間がかかり、トラブルが起こりやすいといわれています。

もし不動産の相続を受ける場合は、なるべく単独名義にするように気をつけましょう。

寄付

不要となった不動産を手放すもう一つの方法として、寄付があります。

隣人や近隣の企業、市区町村などが活用できるようであれば、寄付は有効な手段となるでしょう。

この不動産の近隣でも、空き地や空き家となるよりは有効な使い道を探せるメリットがある可能性もあります。

寄付を考えているのであれば、まずは寄付が可能かどうか相手に確認しなければなりません。

自分が不要となった不動産は他からも必要とされないケースもあるため、慎重に進めることが大切です。

寄付が可能であれば、自治体などに指示された手順に従って手続きを行います。

相続土地国庫帰属制度について

相続した土地を手放したい人向けに、相続土地国庫帰属制度が設立されました。

相続土地国庫帰属制度とは、相続した土地を手放したい人が、国に土地を引き取ってもらえる制度です。

「相続した土地を手放したい」という人は、相続土地国庫帰属制度の利用も検討してみましょう。

ここからはメリット・デメリットを紹介します。

メリット

相続土地国庫帰属制度のメリットは、下記の2つです。

- ・自分で売却相手を探さなくてもいい

- ・売却の難しい農地/山林も対象になる

土地の売却で一番大変なのは、自分で売却相手を探すことでしょう。

人気の土地なら簡単ですが、田舎・過疎地のある土地だと、なかなか売却できずに困るかもしれません。

そこで相続土地国庫帰属制度を利用すれば、条件をクリアした土地なら、国が引き取ってくれます。

自分で売却相手を探したり、仲介会社に依頼する必要もありません。

また相続した土地が、農地・山林だと、通常の土地に比べて売却のハードルが高くなります。

農地を売却するには、相手が認可された人じゃないといけないため、売却候補自体が少ないからです。

しかし相続土地国庫帰属制度は条件を満たしてれば、農地・山林関係なく引き取ってくれます。

農地・山林の売却で困っている人は、まず相続土地国庫帰属制度の条件に合っているか確認しましょう。

デメリット

相続土地国庫帰属制度のデメリットは、下記の通りです。

- ・条件が厳しい

- ・費用がかかる

国が引き取ってくる土地は、どんな土地でもいいわけではなく、細かな条件があります。

例えば土地だけでなく、建物がある場合は、引き取りの対象外になります。

相続土地国庫帰属制度を利用するなら、建物を取り壊して更地にしなければいけません。

また相続土地国庫帰属制度は利用するために、審査手数料・負担金を払います。

負担金は土地の管理に使われるための費用で、必ず支払わなければいけません。

まとめ

亡くなった人が多額の借金を残した場合や、利用価値の低い不動産を保有していた場合には、相続放棄をすることが考えられます。

相続放棄すれば、その後に借金を返済したり、利用しない不動産の固定資産税を負担したりしなくて済むからです。

しかし、土地などの所有権は放棄できても、管理義務はすぐに放棄できるわけではありません。

また相続財産管理人を選任すれば、その報酬を支払う必要があります。

相続放棄すれば単純に損をしないわけではないため、相続人全員でよく話し合いましょう。

相続専門税理士の無料相談をご利用ください

ご家族の相続は突然起こり、何から手をつけていいか分からない方がほとんどです。相続税についてはとくに複雑で、どう進めればいいのか? 税務署に目をつけられてしまうのか? 疑問や不安が山ほど出てくると思います。

我々VSG相続税理士法人は、相続人の皆さまのお悩みについて平日夜21時まで、土日祝も休まず無料相談を受け付けております。

具体的なご相談は無料面談にて対応します。弊社にてお手伝いできることがある場合は、その場でお見積り書をお渡ししますので、持ち帰ってじっくりとご検討ください。

対応エリアは全国で、オフィスは東京、埼玉、千葉、横浜、名古屋、大阪、神戸、福岡の主要駅前に構えております。ぜひお気軽にお問い合わせください。