この記事でわかること

- 相続登記とは、被相続人が所有していた不動産の名義を相続人に変更する手続きのこと

- 所有権を取得したことを知った日から3年以内に登記しなければならない

- 相続登記の手続きは複雑なので、司法書士に依頼するのがおすすめ

相続が発生したときに、被相続人(亡くなった人)が所有していた不動産の名義を、相続人に変更する手続きのことを「相続登記」といいます。

相続登記をすることで、不動産の登記簿の所有者の情報が更新されます。

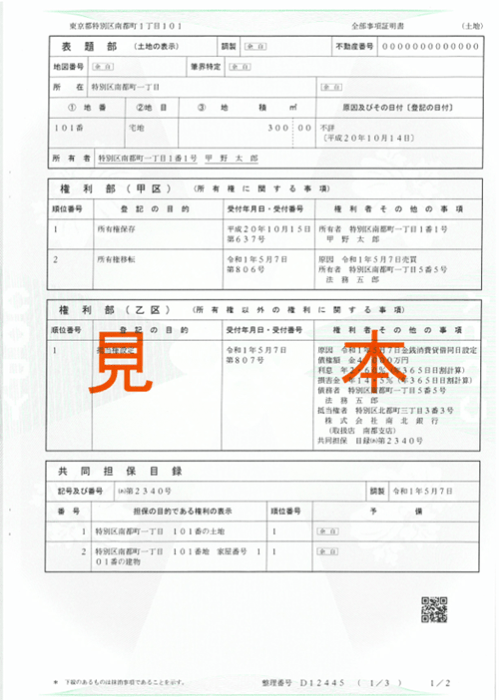

登記事項証明書の見本

引用元 法務省ホームページ

相続登記は2024年4月から義務化され、原則として、不動産を相続したことを知った日から3年以内に行わなければなりません。

今回は、これから相続登記をする方へ向けて、手続きの流れやかかる費用、注意点などを解説します。

なお、相続登記については下記の動画でも解説していますので、併せてご覧ください。

相続登記の手続きの流れ

相続登記は、以下の流れで手続きを進めます。

- 被相続人が所有していた不動産を把握する

- 不動産を取得する人を決める

- 必要書類を集める

- 登記申請書を作成する

- 法務局へ申請する

それぞれのステップを詳しく見ていきましょう。

ステップ1. 被相続人が所有していた不動産を把握する

相続登記の手続きを始めるにあたって、まずは「被相続人が所有していた不動産」を正確に把握しましょう。

被相続人の不動産を確認する主な方法は、次の2つです。

- 固定資産税納税通知書を確認する

- 名寄帳(なよせちょう)を取得する

1つ目の方法は、「固定資産税納税通知書」を確認することです。

毎年4月~6月頃、市区町村から不動産の所有者宛てに「固定資産税納税通知書」が送付されます。

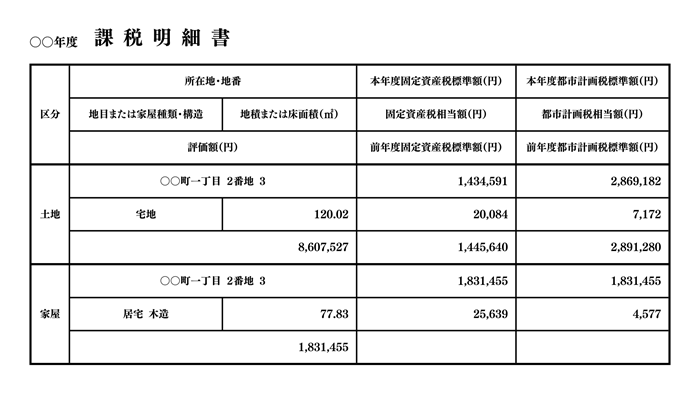

この通知書に同封されている課税明細書には、その市区町村内で被相続人が所有していた土地・家屋の情報が、下記のように記載されています。

2つ目の方法は、「名寄帳」を取得することです。

名寄帳には、「その市区町村内で被相続人が所有している不動産の一覧」が記載されています。被相続人が不動産を所有していた市区町村役場の窓口(または郵送)で取得が可能です。

ただし、名寄帳で確認する場合は、被相続人が不動産を所有していた可能性のあるすべての市区町村で取得しなければなりません。

その他、以下のような書類でも、被相続人が所有する不動産を確認できます。

| 書類 | 概要 |

|---|---|

| 登記識別情報 | 不動産を取得した際に法務局から交付される書類 |

| 登記事項証明書 (登記簿謄本) |

法務局で取得できる、不動産の所有者や権利関係が記載された書類 |

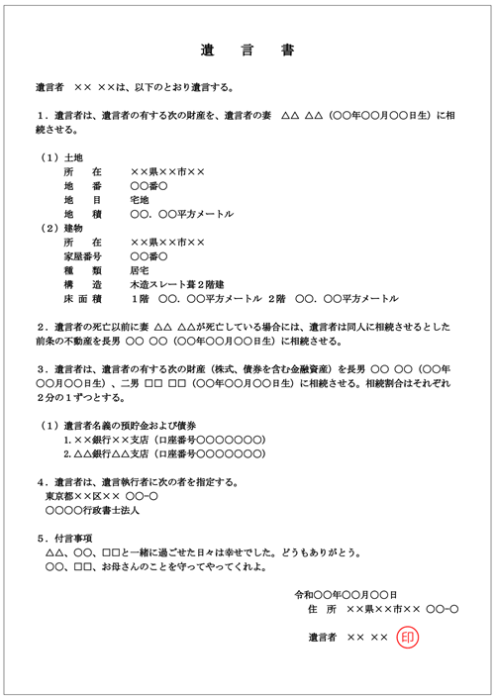

| 遺言書 | 遺言書のなかには、相続の対象となる不動産の情報もまとめられている |

ステップ2. 不動産を取得する人を決める

被相続人が所有していた不動産を特定したら、次は「その不動産を誰が引き継ぐか」を決めます。

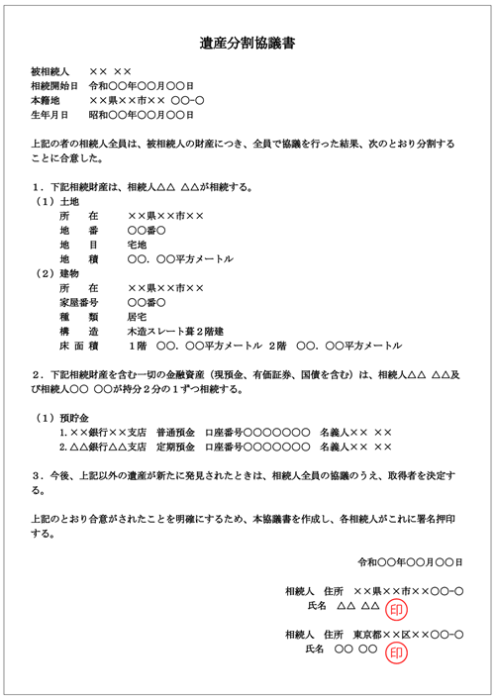

被相続人の遺言書がなく、相続人が複数いる場合は、全員で遺産の分け方を話し合う必要があり、これを「遺産分割協議」といいます。

遺産分割協議が合意に達したら、その内容を「遺産分割協議書」にまとめてください。遺産分割協議書は、相続登記だけではなく、預貯金の名義変更や解約などの手続きにも必要となります。

相続人同士で意見が対立し、遺産分割協議がまとまらない場合は、家庭裁判所に調停を申立てるのも1つの手段です。

遺言書がある場合は、原則としてその内容にしたがって遺産を分割します。

ただし、相続人全員の合意があれば、遺言書とは異なる内容で遺産分割を行うことも可能です。

ステップ3. 必要書類を集める

続いて、法務局で相続登記の手続きをする際に必要となる書類を集めます。

一般的な必要書類は、下記のとおりです。

- 登記申請書

- 不動産の登記事項証明書(登記簿謄本)

- 被相続人の住民票の除票

- 被相続人の出生から死亡までの連続するすべての戸籍謄本

- 法定相続人全員の戸籍謄本・印鑑証明書

- 不動産の新たな所有者となる相続人の住民票

- 遺産分割協議書または遺言書

- 固定資産評価証明書または固定資産税課税明細書 など

なお、相続登記に必要な書類は、法務局の「相続による所有権の登記の申請に必要な書類とその入手先等」でも確認できます。

登記申請書に添付する書類は、原則として原本を提出しなければなりません。

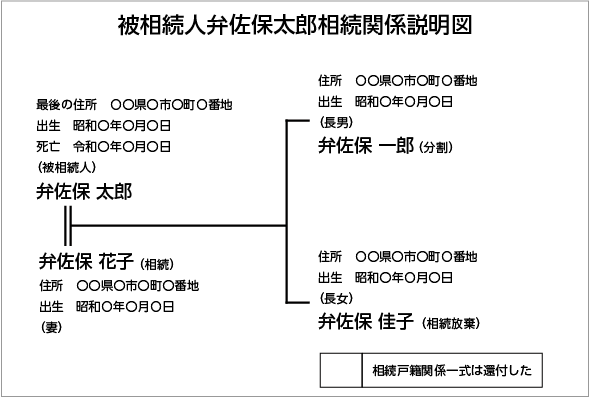

ただし、相続関係説明図を提出することで、「戸籍謄抄本および除籍謄抄本の原本」については、コピーを提出しなくとも返却してもらえます。この手続きを「原本還付」といいます。

なお、「住民票の除票」などについては、原本還付を受ける書類のコピー(「原本に相違ない」旨を記載し、署名したもの)を提出することで、原本還付の請求ができます。

ステップ4. 登記申請書を作成する

相続登記に必要な書類が揃ったら、次は登記申請書を作成します。

登記申請書の様式は、法務局のホームページからダウンロードできます。

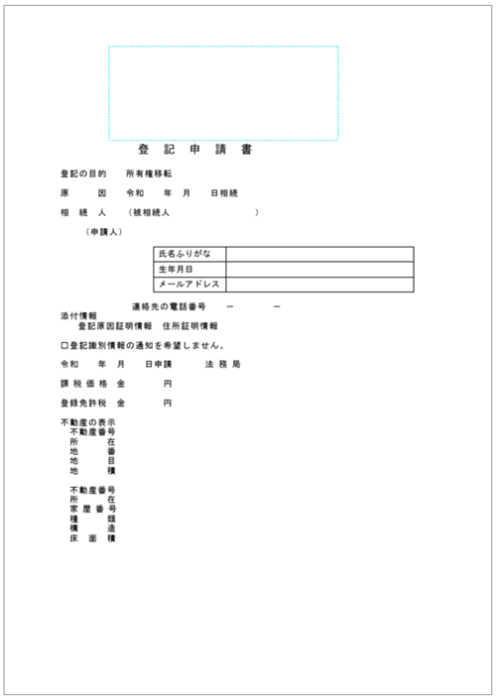

登記申請書の見本

実際に登記申請書を作成する際は、法務局の「登記手続きハンドブック」が参考になります。具体的な作成のポイントは、次のとおりです。

| 用紙 | A4サイズの白い紙を使用する |

|---|---|

| 印刷 | 片面印刷をする |

| 文字 | パソコンで入力するか、黒色のインクまたはボールペンではっきりと記入する |

| 綴じ方 | 登記申請書と収入印紙等貼付台紙を、左側で2箇所ホチキスどめし、その後ろに添付書類をクリップなどでまとめる |

なお、登記申請書には「登録免許税」の金額も記載する必要があります。登録免許税は、「固定資産税評価額×0.4%」で計算できます。

ステップ5. 法務局へ申請する

最後に、作成した登記申請書と必要書類を法務局へ提出します。申請の方法には、以下の3つがあります。

| 方法1. 窓口申請 |

メリット ・法務局の職員に直接相談できる ・書類の不備はその場で指摘してもらえる デメリット ・平日の日中に法務局に行く必要がある 注意点 ・相続する不動産の所在地を管轄する法務局に提出する ・管轄は、法務局のホームページで確認できる |

|---|---|

| 方法2. 郵送申請 |

メリット ・法務局に行く手間が省ける デメリット ・書類の不備があった場合、やり取りに時間がかかる 注意点 ・必ず書留郵便で送付する ・封筒に「不動産登記申請書在中」と記載する |

| 方法3. オンライン申請 |

メリット ・24時間いつでも申請できる デメリット ・マイナンバーカードなど、事前の準備が必要 ・別途、必要書類を法務局へ郵送する必要がある 注意点 ・法務省の「登記・供託オンライン申請システム」を利用する |

申請書類を提出した後、法務局では提出された書類の審査が行われます。

審査は1週間程度で終わり、問題がなければ相続登記が完了します。登記が完了すると交付されるのが、次の2つの書類です。

- 登記完了証:登記が完了したことを証明する書類

- 登記識別情報通知:以前の「権利証」にあたるもので、12桁の符号が記載されている

登記完了証と登記識別情報通知の受け取り方法は、「法務局の窓口」または「郵送」のいずれかを選択できます。

相続登記は司法書士に依頼するのがおすすめ

相続登記の手続きは自分で行うことも可能ですが、専門知識が必要な場面も多く、時間や手間もかかります。特に、以下のようなケースに該当するときは、司法書士に依頼することをおすすめします。

- 相続人の数が多い

- 相続財産に不動産が複数ある

- 長期間、相続登記がされておらず、所有者が不明である

- 忙しくて相続登記の手続きをする時間がない

- 相続登記の手続きに不安がある

司法書士に依頼することで得られる主なメリットは、以下の3つです。

| メリット | 概要 |

|---|---|

| 時間や手間を節約できる | 必要書類の収集・登記申請書の作成・法務局への申請など、面倒な手続きをすべて任せられる |

| 正確に手続きが進む | 専門知識を持つ司法書士に依頼することで、ミスなくスムーズに手続きを進められる |

| 精神的な負担が軽くなる | 慣れない手続きにストレスを感じることなく、安心して任せられる |

また、相続登記を司法書士に依頼する際の費用の目安は、次のとおりです。

| 費目 | 金額の目安 |

|---|---|

| 登録免許税 | 数万円 |

| 必要書類の取得費用 | 約5,000円 |

| 遺産分割協議書の作成費用(司法書士への報酬) | 約50,000円 |

| 相続登記の代行(司法書士への報酬) | 約100,000円 |

上記のうち「登録免許税」とは、登記の申請をする際に納める税金です。税額は「固定資産税評価額 × 0.4%」で求められます。

固定資産税評価額は、市区町村から送付される「固定資産税納税通知書」に同封されている課税明細書で確認できます。

「必要書類の取得費用」は、戸籍謄本・住民票・固定資産評価証明書などを発行する際にかかる手数料です。これらの手数料は、合計で5,000円~1万円程度になるのが一般的です。

なお、相続手続きを司法書士に依頼したときの費用相場については、下記の記事で詳しくお伝えしていますので、併せてご参照ください。

相続登記をする際の3つの注意点

実際に相続登記をする際は、以下の点に注意が必要です。

- 所有権を取得したことを知った日から3年以内に登記が必要

- 登記が完了していないと売却が難しい

- 共有状態で放置しているとリスクが増える

それぞれ詳しく見ていきましょう。

注意点1. 所有権を取得したことを知った日から3年以内に登記が必要

2024年4月1日から、「相続により不動産の所有権を取得したことを知った日から3年以内」に、相続登記をすることが義務化されました。

正当な理由なく3年以内に相続登記の申請をしないと、10万円以下の過料の対象となる可能性があります。

また、相続登記を放置することで、「ほかの相続人が、勝手に不動産を処分する」などの不利益が生じるおそれもあります。

以上のことから、遺産分割が終わったら、なるべく早めに相続登記を済ませるようにしてください。

なお、相続登記の義務化については、下記の記事でも解説しています。

注意点2. 登記が完了していないと売却が難しい

遺産分割協議で不動産を取得することに決まっても、相続登記をして名義変更を済ませなければ、第三者に対して所有権を証明できません。

不動産を売却するとき、買主は「売主が登記簿上の所有者であること」を確認します。

もし、売主が登記簿上の所有者と異なれば、本当に所有権があるのか確証を持てないため、売買契約を結ばないことが一般的です。

また、不動産を賃貸に出したり、担保にして融資を受けたりする場合にも、同様に登記簿上の所有者が確認されます。

注意点3. 共有状態で放置しているとリスクが増える

被相続人が所有していた不動産は、遺産分割をするまでは「相続人全員の共有財産」になります。

しかし、共有状態のまま放置すると、次のようなリスクが生じる可能性があります。

- 不動産の管理・処分が自由にできなくなる

- 相続人の債権者に差し押さえられる

まず、共有状態の不動産を管理・処分するには、以下のように共有者の同意を得なければなりません。

| 行為 | 具体的な内容 | 必要な同意 |

|---|---|---|

| 変更・処分 | 増改築、建て替え、売却など | 共有者全員の同意が必要 |

| 管理 | 修繕、賃貸など | 共有者の持分の過半数の同意が必要 |

このため、共有状態のままでは不動産に対して何をするにも、ほかの相続人から同意を得なければならず、手間が増えます。

また、共同相続人のなかに借金を抱えている人がいる場合、その債権者(お金を貸している人)は、借金を返してもらうために、その相続人の財産を差し押さえることが可能です。

相続登記をしていない不動産も、その相続人の財産とみなされ、借金をしている人の「持分」が差押えの対象となります。

不動産が差し押さえられると、さらに変更・処分・管理が難しくなります。

相続登記に関するよくある質問

最後に、相続登記に関してよくある質問にお答えします。

Q1. 相続登記にかかる費用は?

相続登記にかかる費用は、下記の要素によって変動します。

- 登記する不動産の固定資産税評価額

- 司法書士に依頼するか、自分で手続きするか

たとえば、固定資産税評価額が1,000万円の不動産の登記を、司法書士に依頼する場合は「約195,000円」ほどかかり、その内訳は次のとおりです。

| 費目 | 費用相場 |

|---|---|

| 登録免許税(固定資産税評価額の0.4%) | 40,000円 |

| 必要書類の取得費用 | 約5,000円 |

| 遺産分割協議書の作成費用(司法書士への報酬) | 約50,000円 |

| 相続登記の代行(司法書士への報酬) | 約100,000円 |

| 合計 | 約195,000円 |

自分で手続きを行う場合は、上記のうち「司法書士への報酬(遺産分割協議書の作成費用・相続登記の代行)」がかからないため、「45,000円」ほどに費用を抑えられます。

ただし、これはあくまで目安であり、個別の状況によって金額は異なります。正確に把握したい人は一度、相続専門の司法書士に見積もりをもらうことをおすすめします。

Q2. 不動産を共同で相続する場合の登記手続きは?

1つの不動産を複数人で共同で相続する(共有する)ことにした場合、基本的には、その相続人全員で相続登記の手続きをします。

なお、遠方に住む相続人がいる場合など、相続人全員での手続きが難しいときには、相続人の一人(または司法書士)に登記申請手続きを委任することも可能です。

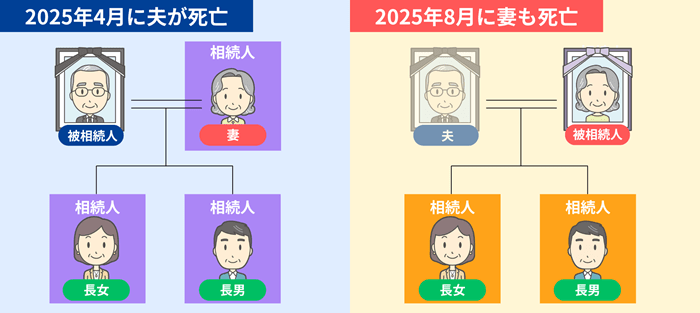

Q3. 中間省略登記って何?

中間省略登記とは、数次相続が発生した場合に一定の要件を満たすと、あいだの相続人を飛ばして、最終的な相続人へ直接、名義変更できる登記のことです。

たとえば、上記の例で「夫」が所有していた土地が「妻」に相続され、その後に「長男」に引き継がれるとします。

この場合、一次相続で妻が土地を単独で相続していたのであれば、「夫→長男」に直接、名義変更ができます。

数次相続や中間省略登記については、下記の記事で詳しく解説しているので、併せてご参照ください。

遺産分割が終わったら速やかに相続登記をしよう

今回は、相続登記について、手続きの流れ・費用・注意点などを詳しく解説しました。

相続登記は、複雑で面倒な手続きだと感じるかもしれません。

しかし、相続登記を放置していると、さまざまな不利益が生じる可能性があるため、遺産分割が終わったら、速やかに手続きを進めてください。

もし、自分で手続きを進めるのは難しそうであれば、まずは相続専門の司法書士に相談してみましょう。あなたの状況に合わせて、最適なアドバイスやサポートをしてくれます。