目次

民法の相続に関する改正案が国会で成立され、2019年1月よりは新しい相続のルールが適用されることになります。今までとは異なる規定も新設される点で、業界でも現在多くの注目を集めています。

それに伴い、改正法の是非押さえておくべき重要なポイントについて、分かりやすく解説していきます。

また、今回の相続法改正の背景となる事情及び問題となる恐れの高い論点についてまとめてご紹介していきますので、是非最後までお読み頂けますと幸いです。

配偶者の居住を保護するための方策

今回の民法改正の背景として、急速な高齢化に合わせて従来の法律を見直す必要性が出てきたことがあります。そのなかでも「残された配偶者の生活保護」というテーマが重要視されています。

改正の背景と施行時期

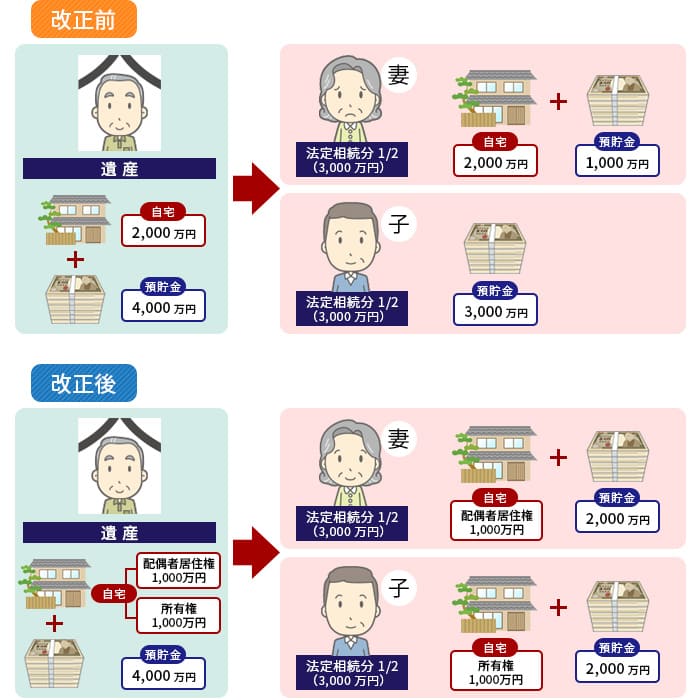

今までの相続法では、亡くなった方の持ち家に同居していた配偶者がその自宅に住み続けるためには、配偶者が自宅を相続する方法が一般的でした。

しかし、その自宅不動産の評価額が高額となる場合には、自宅を相続したことで今後の生活資金となる預貯金を十分に相続できず、結局のところ自宅を手放さざるを得ないケースが多く見られたのです。

そこで、配偶者が自宅に住み続け、かつ預貯金なども取得しやすくなる新しい制度が新設されました。

[この制度は2020年7月12日までの間に施行されます]

配偶者居住権の新設

配偶者居住権とは、相続の開始時に亡くなった方の持ち家に同居していた配偶者は、終身にわたってその自宅に無償で住み続けることができるとする権利のことです。

自宅を不動産所有権という1つの権利にしてしまわずに、「所有権」と「居住権」という2つの権利を分けることで、評価額の低い「居住権」を配偶者が取得しながら預貯金など他の財産も相続しやすくなりました。

配偶者居住権は、遺言書による贈与があった場合、または遺産分割により取得する必要があります。

![]()

「配偶者居住権」とは簡単に言いますと、「夫が亡くなったあとでも奥さんが自宅に住み続ける権利」のことです。「え、当たり前じゃないの?」という声が聞こえてきそうですので、少し説明をさせてもらいます。

夫が亡くなると、誰がどの財産を相続するかを決めることになります。

子供が「お母さん、そのまま家に住めばいいよ。お金もとりあえずお母さんが相続すればいいよ」となれば、何の問題も発生しません。

問題は遺産分割で揉めるケースです。

今後、高齢化社会を迎えるうえで、残された配偶者が住み慣れた自宅を相続し、現預金も相続するために生まれたのが「配偶者居住権」なのです。

今回の改正では「所有権」と「居住権」を分けて考え、奥さんが居住権を取得すれば、名義が子供に代わって所有権が子供に移っても自宅に住めるということになりました。

![]() 配偶者居住権で知っておきたい4つの注意点

配偶者居住権で知っておきたい4つの注意点

- ①「配偶者居住権」は相続開始のときにその家に住んでいたことが要件です。

- ②配偶者居住権の価値は、夫の死亡時に何歳かで変わります。年齢が若ければ、長い間住むことが想定されますので、配偶者居住権の金額も高くなります。

- ③「配偶者居住権」は登記されますので、実質的に買い手が付きにくいことになります。

- ④固定資産税は「所有権」を持つ人に課せられますので、所有者に負担が発生します。

配偶者短期居住権とは

配偶者短期居住権とは、相続の開始時に亡くなった方の持ち家に無償で同居していた配偶者は、遺産分割が確定するまではその自宅に無償で住み続けることができるとする権利のことを言います。

配偶者居住権との大きな違いはその「期間」で、相続開始直後から始まり、最短でも6ヶ月間は配偶者短期居住権にもとづいて自宅に住み続けることができます。

こちらは既に存在していた判例を、規定として明文化したとされる制度です。

相続人以外の介護への貢献度を考慮する方策

改正の背景と施行時期

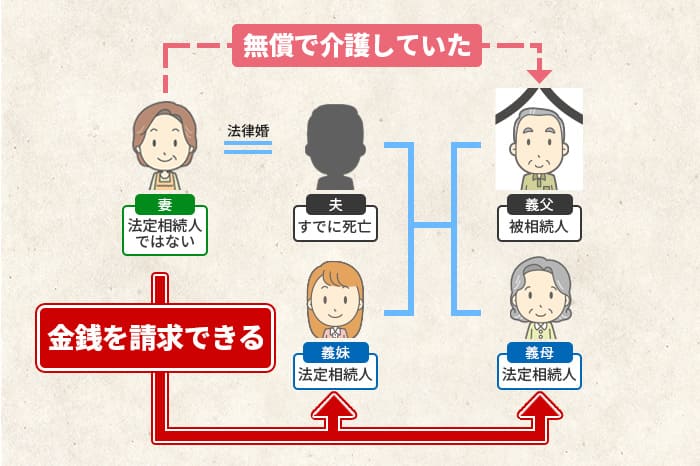

今までの相続法では、被相続人(亡くなった方)に対してその生前に無償で介護や看護などをしていた相続人には「寄与分制度」と言って、相続分を上乗せすることができました。

しかし、例えば被相続人の長男の奥さんなどが介護を行なっても”法定相続人”には当たらないため、寄与分制度を受けることができず、公平でないという意見がありました。

そこで新設されたのが「特別寄与料制度」です。

[この制度は2019年7月12日までの間に施行されます]

特別寄与料制度とは

特別寄与料制度とは、被相続人の相続人ではない親族(たとえば長男の嫁等)が、無償で、療養看護などを行なった場合は、その親族は相続人にたいして金銭を請求できる制度のことです。

ただし、改正法でも注意しないといけないのは、法律婚を前提としているため、被相続人の内縁の配偶者や連れ子、または被相続人の長男の内縁の妻などは対象とならないことに注意してください。

今回の相続分野における改正点において、特別寄与料制度を利用した対価の金額については制度が整っていない現在では争いとなる可能性が高いと言われています。

つまり、支援をしたのかしていないのかの線引きは当事者間以外では難しく、どうしても裁量による判断をせざるを得ないという懸念はあるようです。

また、保護される対象者が増えたことによりこれまでの「法定相続人」に位置付けられた方に対する一定程度の補償が正しく行われるかについても問題となるのではないかと心配されているところではあります。

単独で故人の預貯金引き出しを認める方策

改正の背景と施行時期

今までの相続法では、亡くなった後の葬儀費用や残された家族の生活費などの緊急に必要となるお金についても、遺産分割が終了するまでは金融機関から引き出しができないという問題がありました。

そこで、遺産分割前の預貯金であっても、単独の相続人によって引き出しを認める制度が新設されます。

このほか、家庭裁判所の手続きを経て、上限金額なしに払い戻しを受ける制度も新設されます。

[この制度は2019年7月12日までの間に施行されます]

遺産分割前の払戻し制度とは

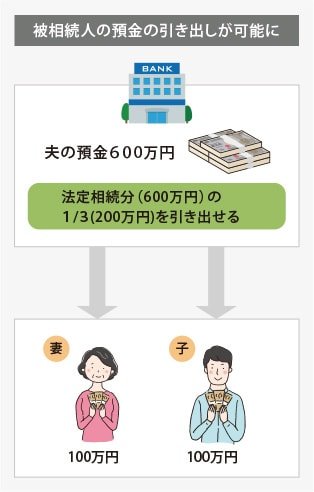

この制度は、遺産分割前であっても下記の一定金額までなら、相続人が金融機関の窓口で直接払い戻しを受けることができるという制度です。

※一定金額の計算方法(法務省令で定める額を限度とする)

| 相続開始時の預貯金残高 | × | 1/3 | × | 法定相続分(その相続人の法定取り分のこと) |

![]()

故人が亡くなったことが銀行の知るところとなると、預金が凍結されてお金が引き出せなくなります。その結果、葬式代や病院代の支払いに困ったという話はよくありました。

口座が凍結される理由は、相続人の一部が勝手にお金を移したりするのを防ぐためです。

銀行側は役所から自動的に情報が伝えられるのではなく、遺族が口座のある銀行に知らせることで凍結になります。

銀行側からすると、口座を凍結せずに放置したままで、相続人の誰かが多額の現金を引き出してしまったりしたら、別の遺族から損害賠償請求をされる可能性がありました。

そのため厳格に口座を凍結させたため、凍結された口座から早い段階でお金を引き出す方法はありませんでした。

今回の民法改正では、遺産分割協議が終わっていないタイミングでも、簡単に預貯金の引き出しができるようになりました。

ただし、上限が設けられており相続人1人につき、「法定相続分の1/3」となっています。

たとえば、亡くなった夫の貯金が600万あり、奥さんの子供が1人いるケースを考えましょう。

奥さん、子供とも法定相続分は1/2なので、「法定相続分の1/3」ということは、それぞれ600万×1/2×1/3=100万円が引き出せるようになります。

これから法務省の方針で引き出し額そのものの上限も設定される予定です。

現段階では、銀行でどのような手続きをすることになるかの詳細は発表されていませんが、相続人にとって良い制度になることは間違いなさそうです。

![]() 改正で遺産分割がより公平に

改正で遺産分割がより公平に

遺産分割が終わるまで預金が引き出せないとなると、遺産分割協議で揉めた場合、なかなか引き出しができないことになります。

決着するまで数年を要するようなケースになると、資金に余裕のある相続人は、資金に余裕のない相続人より有利な立場になってきます。

「早くお金を引き出したいのであれば、こちらの分割案で分割しろ」と言えるからです。

今回の民法改正には、こういった遺産分割の不公平を緩和させることも狙いの1つになっています。

遺言書作成のルールの緩和

改正の背景と施行時期

遺言の方式として、公正証書遺言のほかに自筆証書遺言も多く利用されていましたが、財産が複数ある場合でもすべて自筆で記入しなければならないことや、発見が容易かつ安全な保管の難しさなどが利用の妨げになることもありました。

これらの問題を解消するための制度が新設されます。

[この制度は2019年1月13日から施行されます]

自筆証書遺言の方式緩和と保管制度

改正後は、財産目録を別紙として添付する場合、その目録については自筆である必要はなく、パソコンなどで作成することもできるようになり、自筆証書遺言が利用しやすくなりました。

また、自筆証書遺言の原本を法務局に保管できる制度が新設されますので、紛失のリスクを回避したうえで、相続開始後に遺言書の存在の有無やその有効性をめぐる争いなどを軽減することができるでしょう。

生前贈与を受けた自宅は遺産分割の対象外に(持戻し免除の意思表示の推定規定)

これまで、被相続人が生前に配偶者にたいして自宅を贈与していた場合、遺産分割の計算上は原則として「遺産分割の計算の対象に含める」ことになっており、その自宅以外の遺産分割を十分に受けられないため、配偶者にとっては不利な扱いと言えました。

改正後は、結婚して20年以上経つ夫婦間において、配偶者に自宅が贈与(または遺贈)された場合、その自宅は特別受益の対象外、つまり「遺産分割の計算の対象に含めない」ことになります。

これによって、自宅を贈与された配偶者は、より多くの遺産分割を受けることが可能になりました。

[この制度は2019年7月12日までの間に施行されます]

![]()

婚姻期間が20年以上の夫婦で、生前に自宅を贈与したり遺言書で贈与された家は、遺産分割の対象から外れることになりました。

つまり、家以外の財産は相続人全員で分割協議をして誰が何を相続するかを決めますが、贈与された家は、その分割協議の対象外になるということです。

今回の改正とよく似た制度で、「おしどり贈与(居住用財産贈与の配偶者控除)」と言われる制度があります。

この制度は20年以上婚姻関係がある場合に、配偶者に自宅や自宅購入資金を贈与することができる制度です。(最大2,110万円)

おしどり贈与を使うことで税金がゼロ、又は安い税金で自宅の名義は配偶者に移るだけでなく、遺産分割協議の対象から外れます。

おしどり贈与の制度は税務署への申告が必要です。

生前に自宅の名義を配偶者に変更することをお考えの方は、税務申告をしっかり行って確実におしどり贈与の制度を使っていきたいものです。

![]() 夫婦間の自宅贈与の注意点

夫婦間の自宅贈与の注意点

相続税対策の一環として、生前に夫婦間で自宅の贈与をすることがありますが、場合によっては相続税を逆に増やしてしまうこともあります。

残された配偶者が亡くなる相続を二次相続と言うのですが、その二次相続での相続税が自宅贈与をしていたことで高くなる可能性があるのです。

相続法改正前よりも慎重に、二次相続での相続税を意識した長期的な対策を考える必要があります。

遺留分減殺請求の効力等の見直し

これまで、遺留分(法定相続人に認められる最低限の財産の取り分のこと)を侵害された人が、遺留分を求める請求をした場合、財産そのもの=現物で返還することが原則とされてきました。

しかし、これでは不動産の所有権などで複雑な共有関係が生じてしまうため、不便な面も多かったのが事実です。

改正後は、遺留分を侵害されている部分に相当する金銭支払いを請求できるようになったため、請求者はより利用しやすく、その後の処理も簡便になったと言えるでしょう。

[この制度は2019年7月12日までの間に施行されます]

相続の効力等に関する見直し

これまで、相続人が不動産などの財産を取得してその登記をする前に、他の相続人がその不動産の売却契約を第三者と結んでしまったような場合、

その第三者に本来の所有権を主張するために必要な要件(対抗要件と言います)は、財産の取得方法によって取扱いが違っていました。

改正後は、財産の取得方法にかかわらず、すべて登記や登録などの手続きが必要となります。これは、相続人が便利になる改正ではなく、相続財産を購入する第三者側に配慮した内容です。

[この制度は2019年7月12日までの間に施行されます]

まとめ

今回の大きな改正の結果として、高齢者時代に対応するため、保護されるべき対象者が拡大されるようになったという特徴を挙げることが出来るでしょう。

これに伴い、配偶者の権利が守られ、また配偶者の両親の介護にも前向きな気持ちで臨むことが期待されます。

相続税の基礎控除が下がった今日では、多くの人が注目すべき相続に関する改正点です。

ご自身の場合と照らし合わせて、今後の動向にも注目し更に内容を深めていって頂ければと思います。

関連情報

相続専門税理士の無料相談をご利用ください

ご家族の相続は突然起こり、何から手をつけていいか分からない方がほとんどです。相続税についてはとくに複雑で、どう進めればいいのか? 税務署に目をつけられてしまうのか? 疑問や不安が山ほど出てくると思います。

我々ベンチャーサポート相続税理士法人は、相続人の皆さまのお悩みについて平日夜21時まで、土日祝も休まず無料相談を受け付けております。

具体的なご相談は無料面談にて対応します。弊社にてお手伝いできることがある場合は、その場でお見積り書をお渡ししますので、持ち帰ってじっくりとご検討ください。

対応エリアは全国で、オフィスは東京、埼玉、千葉、横浜、名古屋、大阪、神戸、福岡の主要駅前に構えております。ぜひお気軽にお問い合わせください。