記事の要約

- 実家を空き家のまま放置すると、固定資産税が6倍になるリスクがある

- 税金の軽減制度には、土地の評価額を80%減額できる「小規模宅地等の特例」や、売却益から引ける「3,000万円特別控除」がある

- 資産価値を維持しつつ兄弟トラブルを防ぐには、「共有」ではなく「代償分割」や「換価分割」が有効

「親が亡くなり、実家をどうすればいいかわからない」

預貯金とは違い、簡単に分けられない実家は、相続において最も悩み深い資産です。

特に富裕層の場合は、「遺産分割」「節税(特例)」「出口戦略(売却・活用)」の3つをセットで考えなければ、数百万円単位で損をしたり、予期せぬトラブルに発展したりするおそれがあります。

本記事では、数多くの相続案件を扱うVSG相続税理士法人が、実家相続で失敗しないためのポイントを解説します。

なお、VSG相続税理士法人では、相続税申告に関する初回相談を無料で承っています。

今回の記事をお読みいただき、気になる点があれば、ぜひお気軽にお問い合わせください。

目次

まずは全体像を把握!実家相続のタイムライン

実家の相続は、単に「名義を変えれば終わり」ではありません。

期限を過ぎると税金の優遇が受けられなくなったり、ペナルティー(過料)が発生したりする手続きもあります。

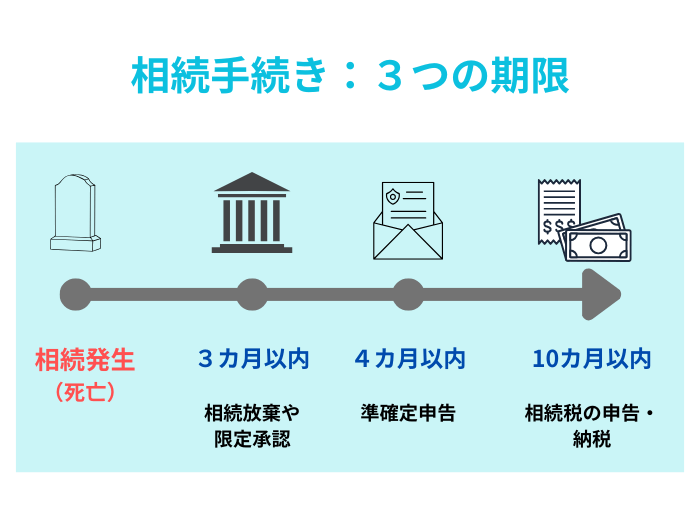

【期限に注意】故人の死亡から相続税申告までの流れ

相続手続きは、被相続人(親など)が亡くなった瞬間からスタートします。

特に大切な期限は以下の3つです。

| 期限 | 手続き内容 | ポイント |

|---|---|---|

| 死亡を知ってから3カ月以内 | 相続放棄の判断 | 実家以外に多額の借金があり、財産を放棄したいとき。 3カ月の熟慮期間内に、家庭裁判所で「相続放棄」の手続きをする。 |

| 死亡を知った翌日から4カ月以内 | 準確定申告 | 故人が所得税の納税義務者だった場合、所得税の申告をする。 |

| 死亡を知った翌日から10カ月以内 | 相続税の申告・納税 | 期限内に遺産分割ができていない場合、「小規模宅地等の特例(評価額80%減)」の適用外になる。※ |

- ※

- 「申告期限後3年以内の分割見込書」を提出し、期限から3年以内に分割が完了すれば、後から特例の適用を受け、相続税の還付を受けることができる

相続発生後は、戸籍収集や財産調査、そして相続人間での話し合いである「遺産分割協議」に時間を取られます。

できるだけ早めに、手続きを進めることが大切です。

「家だけ放棄したい」は可能?相続放棄の注意点

相続放棄とは、プラスの財産(預貯金など)もマイナスの財産(借金や不動産など)も、すべて引き継がないという手続きです。

そのため、「活用予定のない実家は手放したいが、預貯金は相続したい」といったように、資産の一部だけを選んで相続することはできません。

不動産をどうしても引き継ぎたくない場合は、預貯金の相続もあきらめて、3カ月以内に家庭裁判所で「相続放棄」の手続きをする必要があります。

ただし、相続放棄をすれば実家に関する責任がすべてなくなる、とは限りません。

次の管理者が決まるまでの間、現にその家を占有していた相続人は、引き続き最低限の管理責任を負う可能性があります。

ご自身のケースで責任が残るかどうか、専門家へ相談されることをおすすめします。

「相続登記の義務化」とは?

2024年4月1日から「相続登記」が義務化されました。

これは、実家を相続するすべての方にも関係する、大切な制度です。

- ルール

- 不動産を相続したことを知った日から3年以内に登記申請を行わなければならない。

- ペナルティー

- 正当な理由なく登記を怠った場合、10万円以下の過料が科される対象となる。

- 注意点

- 法律施行前(2024年4月以前)に相続した不動産で、まだ名義変更していないものも義務化の対象になる(経過措置あり)。

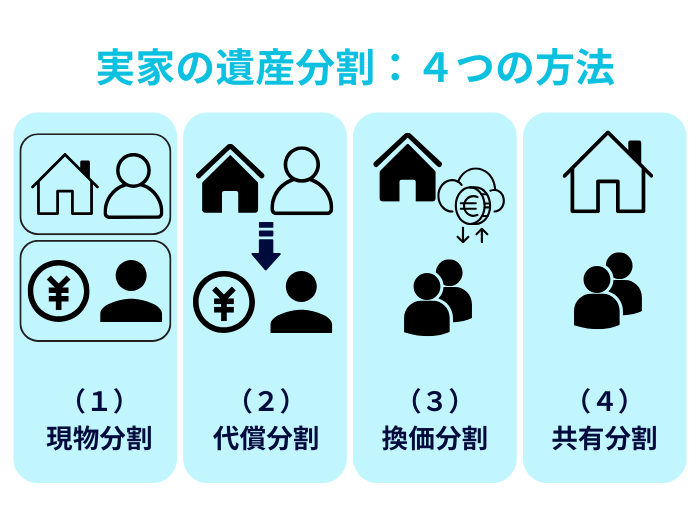

実家の遺産分割:4つの方法とメリット・デメリット

相続人が複数いる状態で、実家を相続する方法は、以下の4つに分類されます。

(1)現物分割(そのまま相続する)

「実家は長男が相続し、預貯金は次男が相続する」というように、相続財産ごとに取得する人を決める最もシンプルな方法です。

デメリット:各財産の価値に差がある場合、不公平になりやすい。

反面、実家の評価額が高く、預貯金が少ない場合は「実家をもらった人が得をしすぎている」と、ほかの相続人から不満が出る可能性があります。

(2)代償分割(金銭で解決する)

実家などの不動産を特定の相続人(例:長男)が取得し、その代わりにほかの相続人(例:次男)に対して、自分の財産から「代償金(現金)」を支払う方法です。

デメリット:実家を継ぐ人は、ほかの兄弟へ支払うだけの「現金(支払い能力)」が必要。

特に富裕層の場合、実家を守りつつ兄弟間の仲を円満に収めるための「最適解」となるケースが多いです。

(3)換価分割(売ってお金で分ける)

実家を売却し、諸経費や税金を差し引いた後の「現金」を相続人同士で分ける方法です。

デメリット:実家を手放すことになるため、「先祖代々の土地を守りたい」という想いがある場合は不向き。

残された実家に誰も住む予定がない場合は、維持管理費や固定資産税の負担を避けるためにも、この方法が合理的です。

(4)共有分割(共有名義にする)

実家を「長男1/2、次男1/2」といったように、複数の相続人の共有名義で登記する方法です。

遺産分割協議のうえ、相続人のうち1人または数人が任意の割合で登記することもできます。

全員が売却に合意していて、手続きの便宜上、売れるまでの間だけ相続人全員の共有名義で登記し、直後に売却決済を行うなど、「目的」によっては有効な手段にもなります。

なお、売却手続きを簡略化するために、形式的に代表者1人の単独名義にしてから売ることも可能です。

ただし、「とりあえず公平に分けられるから」「代償金が用意できないから」と安易に選んでしまうと、将来的にトラブルになりやすい方法です。

そのため、共有分割は、実務上あまり推奨されません。

- 売却できない

- 売るためには共有者「全員」の同意と実印が必要になり、一人でも反対すると売却できない。

- 権利の複雑化

- もし共有者の誰かが亡くなると、持分はその人の子どもへ相続されるため、数十年後には関係者がネズミ算式に増え、収拾がつかなくなる可能性がある。

実家を相続すると、どんな税金がかかる?

「相続=相続税」と思われがちですが、実家を引き継ぐ際にかかる税金はそれだけではありません。

相続税がかからない方であっても、実家の名義変更や維持にはコストがかかります。

(1)登録免許税

実家の名義を故人から相続人に変える際、法務局に納める税金です。

計算式:固定資産税評価額✕0.4

(2)固定資産税・都市計画税

毎年4月ごろに納税通知書が届く、不動産の所有者が支払う税金です。

「1月1日時点の所有者」に課税されます。

年の途中で亡くなった場合、その年の分は相続人が引き継いで支払います(遺産分割協議で誰が負担するか決めるのが一般的です)。

誰も住んでいない実家であっても、所有している限り課税され続けます。

(3)相続税

亡くなった方の遺産総額が「基礎控除額(3,000万円+600万円✕法定相続人の数)」を超えた場合にかかる税金です。

税率は高い(10%〜55%)ですが、後述する特例を使えば、納税額を大きく抑えられる可能性があります。

相続した実家をどうする?「住む・売る・貸す」の判断基準

遺産分割や税金の計算と並行して、「実家の今後」を決めなければなりません。

主な選択肢は以下のとおりです。

| 選択肢 | メリット | デメリット・リスク | 向いているケース |

|---|---|---|---|

| ① 住む | 住居費が浮く。 生前から同居していれば小規模宅地等の特例を使いやすい。 |

維持費・固定資産税がかかる。 生活圏が変わる可能性がある。 |

立地が良く、自分たちの生活圏に近い。 |

| ② 売る | 現金化でき、分割しやすい。 維持管理から解放される。 |

仲介手数料、譲渡所得税がかかる。 遺品整理や不用品処分が大変。 |

実家に戻る予定がなく、ほかの相続人と公平に遺産分割をしたい。 |

| ③ 貸す | 家賃収入が入る。 資産として保持できる。 |

リフォーム費用、空室リスク、入居者トラブル。 「売る」同様、遺品整理や不用品処分が大変。 |

駅近など賃貸需要が見込めるエリアにある。 |

| ④ 更地にして国に返す(相続土地国庫帰属制度) | 管理義務や固定資産税から解放される。 | 建物解体費用(数百万)は自己負担。 負担金(約20万円〜)の納付が必要。 審査に半年〜1年はかかる。 |

どうしても売れない、あげる人もいない「負動産」の場合。 |

| ⑤ 放置(空き家) | 判断を先送りできる。 | 資産価値低下、固定資産税6倍(特定空家)のリスク。 | ※おすすめしません |

「空き家のまま放置」や「安易な解体」が危険な理由

実家の活用方法が決まらないからといって、問題を先送りにしたり、逆に焦って行動したりするのは禁物です。

(1)放置すると「管理不全空家」として増税されるリスク

すでに周囲に悪影響を及ぼしている危険な状態の空き家は、「特定空家」の指定を受けることがあります。

特定空家に指定されると、固定資産税の特例解除の対象となったり、自治体の改善命令に従わない場合は過料が科せられたりします。

また、2023年の空家法改正では、「管理不全空家」という新たな区分が追加されました。

空き家のまま放置し、窓が割れていたり草木が繁茂していたりと管理が不十分な状態が続くと、自治体から「管理不全空家」に指定されることがあります。

管理不全空家に指定されると、勧告の段階で「住宅用地の特例(税金が1/6になる減税)」が強制解除されてしまいます。

つまり、倒壊寸前の特定空家になる前の段階でも、翌年度から固定資産税がこれまでの6倍に跳ね上がってしまうリスクがあるのです。

(2)安易に更地にすると特例が消えるリスク

「それなら、古い家を解体しよう」

そう考えて、土地が売れる前に実家を解体してしまうのも危険です。

家がなくなった時点で、土地は「住宅用地」ではなくなるため、やはり住宅用地の特例が適用されなくなります。

土地がすぐに売れれば良いですが、買い手がつかずに年を越してしまうと、高額な固定資産税を払いながら買い手が見つかるのを待つことになります。

なお、売却の際に「引き渡しまでに売主の負担で解体する」という特約(解体更地渡し)を付けておけば、引き渡し直前まで固定資産税を抑えられるうえ、「居住用財産を譲渡した場合の3,000万円の特別控除」や「被相続人の居住用財産(空き家)を売った場合の3,000万円特別控除」といった税制上の特例の適用を受けられる可能性があります。

一方、解体後の税金やトラブルリスクも伴うため、契約内容の明確化と解体タイミングが重要です。

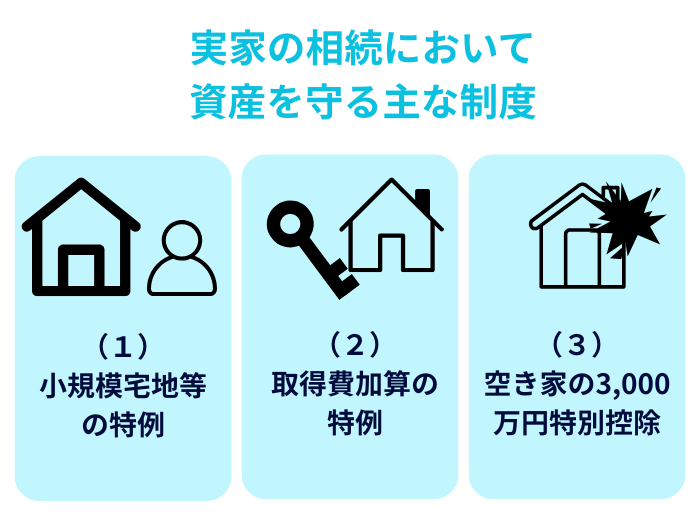

実家相続/実家じまいで使える、資産を守るための各種制度

相続税の不動産評価において、建物の古さはあまり関係なく、主に「土地の値段(路線価)で決まります。

特に都市部に実家がある場合、評価額が高くなりやすいため注意が必要です。

しかし、国は「残された家族の生活基盤」を守るため、相続時の税負担を軽減する特例や控除を用意しています。

【住むなら】評価額が80%減額される「小規模宅地等の特例」

「小規模宅地等の特例」が適用できれば、330㎡(約100坪)までの実家の土地の評価額を80%減額できます。

「別居」で「持ち家」がある子どもは、原則特例が使えない

小規模宅地等の特例は、「残された家族の住居を守る」という趣旨で設けられています。

そのため、すでにマイホームを持っている別居の子どもが実家を相続する場合、原則としてこの特例は適用できません。

・同居していた子ども

適用可能(申告期限まで住み続ける等の要件あり)。

・別居で「借家」の子ども(家なき子)

適用できる可能性がある(過去3年持ち家に住んでいないなど、厳格な要件あり)。

・別居で「持ち家」がある子ども

適用できない。

【売るなら】3年10カ月以内:「取得費加算の特例」

相続税の取得費加算の特例は、納税した相続税の一部を「取得費」とみなして、売却益(譲渡所得)から差し引くことができる特例です。

取得費加算の特例を適用することで、譲渡所得金額が減少し、結果として所得税・住民税の負担を軽減することができます。

取得費加算の特例の適用を受けるためには、「相続開始の翌日から3年10カ月以内」に実家の売却(引き渡し)を完了させる必要があります。

また、財産を譲渡した年の翌年に確定申告を行う必要があります。

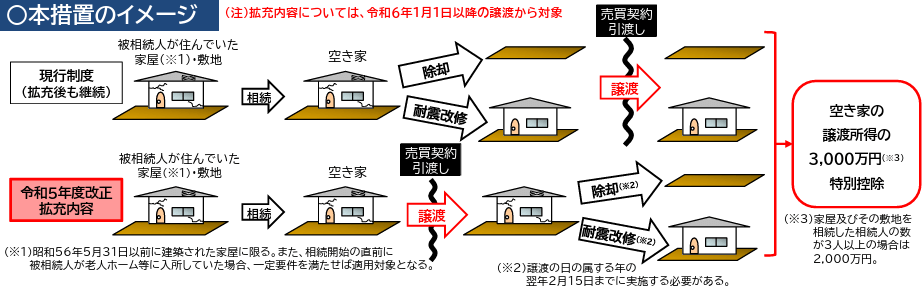

【売るなら】3年後の年末まで:「空き家の3,000万円特別控除」

空き家特例は、相続した空き家を売却した際、利益(譲渡所得)から最大3,000万円を差し引くことができる制度です。

空き家の発生を抑制するための特例措置(空き家の譲渡所得の3,000万円特別控除)

引用元 国土交通省

主な適用条件:

①昭和56年5月31日以前に建築された(旧耐震基準の)実家であること。

②売却時に「耐震リフォーム」をするか、または「更地(建物解体)」にして引き渡すこと。

期限:

「相続開始から3年を経過する日の属する年の12月31日」までに売却すること(制度自体の適用期限は令和9年12月31日まで)。

マンションは適用対象外

この特例の対象は「一戸建て」に限られます。

マンション(区分所有建物)の実家を相続して売却した場合には適用されません。

対象:一戸建て(昭和56年5月31日以前の旧耐震基準など条件あり)

対象外:マンション、アパート

マンションの場合は、ひとつ前に紹介した「取得費加算の特例(3年10カ月以内)」が主な節税手段となります。

「売却のタイミング」を逃さないようにしてください。

トラブルを防ぐために「生前からできる対策」

現在、両親とも健在であったり、あるいはいずれかの親が存命であり「二次相続」が控えている場合は、今のうちに手を打っておくことで、将来のトラブルを減らすことができます。

親が認知症になると実家が売れない?

「親がもっと高齢になったら空き家になった実家を売って、施設の入居費用に充てよう」

そのように計画しているご家庭は多いですが、大きな注意点があります。

不動産の売却には、所有者の「売却意思の確認」が必須です。

そのため、親が重度の認知症で「意思能力がない」と判断されると、契約行為も売却もできず、実家を売却することがとても難しくなります。

柔軟な財産管理ができる「家族信託」

「認知症による資産凍結」を防ぐ対策には、「家族信託(民事信託)」があります。

- 仕組み

- 親(委託者)が元気なうちに、実家の管理・処分権限を信頼できる子供(受託者)に移しておく契約。

- メリット

- 親が認知症になっても、受託者である子どもの判断で実家を売却・活用できる。

- ポイント

- 成年後見制度よりも柔軟に、その家庭の事情に合わせた設計が可能。

遺言書で「誰に渡すか」を明確にし、争いを防ぐ

遺産分割のトラブルを防ぐには、遺言書の作成が有効です。

特に「実家は長男に継がせたいが、めぼしい財産が家しかない」といったケースでも、遺言書で「実家を長男に相続させる代わりに、長男は次男に〇〇万円を分割で支払うこと」などと指定しておけば、遺産分割協議を不要にすることもでき、兄弟間の衝突を回避できます。

親が元気なうちに、「誰に」「どうやって」実家を継いでほしいのか、家族会議を開くか、遺言書に残してもらうよう働きかけることが重要です。

実家の名義変更(相続登記)に必要な書類リスト

相続登記の手続きには、一般的に以下の書類が必要です。

- 被相続人の出生から死亡までの連続した戸籍謄本

- 相続人全員の戸籍謄本・印鑑証明書

- 遺産分割協議書(実印押印)

- 実家を相続する方の住民票

- 固定資産評価証明書

- 実家の登記済権利証(または登記識別情報)

まとめ:実家の相続をスムーズに進めるために

実家の相続には、知っておきたい知識やポイントが多くあります。

スムーズな相続手続きのためには、ご自身の状況に合った「最初の相談先」を選ぶことが重要です。

- 弁護士: 相続人間で揉めている、裁判になりそうな場合

- 司法書士: 特にトラブルもなく、相続税もかからない(登記のみ)の場合

- 税理士: 遺産総額が大きい、節税したい、実家の売却を検討している場合

もし、資産規模が大きく「税金も手続きも不安」という場合は、私たちVSG相続税理士法人にお任せください。

税金の申告はもちろん、将来のトラブルを防ぐ分割案の提案から、提携司法書士・不動産会社と連携した登記・売却までを「ワンストップ」でサポートします。

「実家の相続、どうしていいかわからない…」

そう思われたら、まずは一度ご相談ください。