この記事でわかること

- 相続登記義務化の背景やいつから施行されるかがわかる

- 2024年施行の法改正内容を理解できる

- 相続登記義務化の施行に備えるための対策がわかる

- 相続登記を司法書士へ依頼するメリットや費用相場がわかる

不動産を相続する方にとって注目すべきニュースが入りました。

法務省の法制審議会における、民法・不動産登記法部会の第26回会議において、相続登記を義務化する法案が決定され、2021年4月23日の国会で成立したのです。

法律の新設や改正には必ず理由がありますが、今回は所有者不明土地の増加が関係しています。

所有者不明土地とは登記事項証明書の内容が古く、現在の所有者がわからない土地を指していますが、国土の有効利用に支障をきたすなど、様々な弊害が出ていると言われています。

では相続登記義務化とは一体どのような内容でいつから施行されるのでしょうか?

ここでは、相続登記義務化について法改正の内容をわかりやすく解説します。

※2024年4月から相続登記義務化が施行されました。最新情報は「相続登記の義務化が2024年4月スタート。申請期限や罰金とその回避方法、登記の手続きについて解説」のページをご確認ください。

相続登記義務化の背景

所有者不明の土地は意外に多く、一般財団法人国土計画協会・所有者不明土地問題研究会の調査によると、2016年(平成28年)現在で約410万haあるとされています。

なんと九州本土を上回る広さですが、所有者の承諾なしに開発や売買はできないため、利用価値が高くても誰も手が出せないという状況が年々増加しています。

所有者不明土地の増加には相続も関係しており、「手続きが億劫」「税金を払いたくない」などの理由から、相続登記の手続きを放置するケースがあるようです。

所有者がわからなければ土地の有効利用ばかりか固定資産税などの税収にも影響し、直接・間接を問わず国民生活の利便に影響してしまいます。

これまでペナルティがなかったことも所有者不明土地の増加に繋がったと考えられます。

このような背景を踏まえて法務省が検討を重ね、2021年に国会で相続登記義務化を公布する流れになりました。

相続登記義務化はいつから?法改正の4つのポイント

今回の法改正の施行は2024年からとなりますが、改正内容の主眼は登記事項証明書の現行化です。

相続登記を放置せず、登記事項証明書の内容が最新になっていれば、自治体などが土地利用しやすくなるため、住民の利便にも反映されるでしょう。

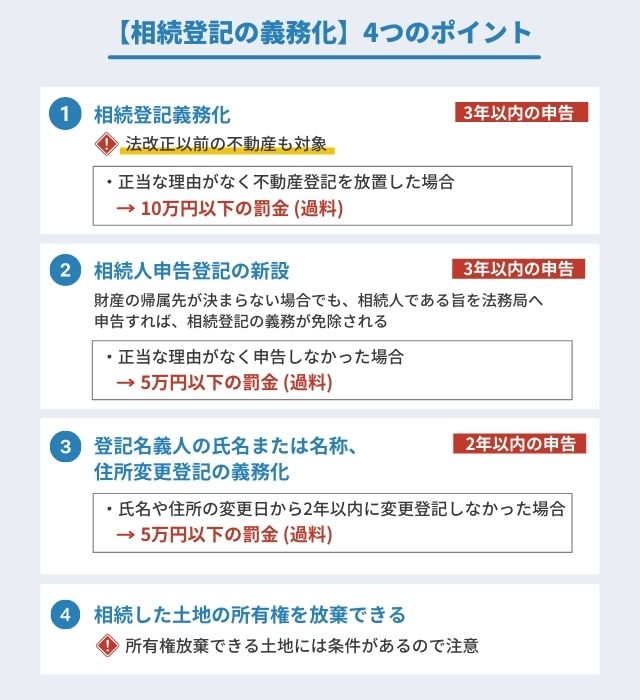

特に注目すべきポイントは以下の4つになるので、それぞれの内容を具体的に解説します。

- 相続登記の義務化(3年以内の申告)

- 相続人申告登記の新設(3年以内の申告)

- 登記名義人の氏名または名称、住所変更登記の義務化(2年以内の申告)

- 相続した土地の所有権を放棄できる可能性がある

相続登記義務化

2022年6月時点では相続登記は義務でないため、相続登記を申請する期限は決められていません。

しかし2024年4月1日以降、相続登記は義務化され相続人は不動産の取得を知った日から3年以内に相続登記を申請する必要があります。

正当な理由もなく不動産登記を放置した場合は、10万円以下の罰金(過料)が請求されます。

「正当な理由」については、今後詳しいガイドラインが発出される予定であり、罰金がいくらになるかは裁判によって決定されます。

2024年の法改正後の相続登記義務化の具体的な期日は以下の通りです。

法改正後の相続登記義務化の期日

- 遺産分割協議で不動産を取得した場合:遺産分割が完了した日またはそれぞれの要件を満たした日のいずれか遠い方から3年以内

- 遺言により不動産を取得した場合:不動産の取得を知った日からまたはそれぞれの要件を満たした日のいずれか遠い方から3年以内

- 現在相続登記をしていない不動産の場合:改正法の施行から3年以内

罰金の対象は法改正以前の過去の不動産も対象なので注意しましょう。

登記事項証明書の表題部は現行法でも罰則あり

相続登記をしなかった場合、法改正の施行後は10万円以下の罰金となりますが、登記事項証明書の表題部はすでに罰金の対象となっています。

表題部は不動産の所在や面積などを記載する欄ですが、本来であれば取得から1ヶ月以内に登記する必要があり、期限を過ぎると10万円以下の過料となります。

取得時期の古い不動産には表題登記されていないものもあるので注意してください。

相続人申告登記の新設

2024年スタートの法改正では相続人申告登記(仮称)の制度も新たに設けられます。

遺産分割が難航して財産の帰属先が決まらない場合でも、相続人である旨を法務局へ申告すれば、相続登記の義務が免除されるという制度です。

法改正の狙いは登記事項証明書の現行化であるため、ひとまず相続人の誰かが申告しておけば、相続発生の事実を法務局側で把握できるということですね。

遺産分割決着後は正式な不動産登記が必要になりますが、過去の相続では放置されていたケースが多かったため、途中経過だけでも申告しておくという考え方になるでしょう。

なお、相続人申告登記についても、正当な理由がなく申告しなかった場合は5万円以下の過料が発生します。

登記名義人の氏名または名称、住所変更登記の義務化

現行制度では所有者の住所変更や氏名変更についての申告を義務化していません。

しかし、法改正後は氏名(法人も含む)や住所の変更登記が義務づけられます。

この制度にも期限があり、氏名や住所の変更日から2年以内に変更登記しなければ、5万円以下の過料が発生します。

頻繁に転勤される方は要注意ですが、毎回申告する負担が軽減されるよう、法務局と住基ネットの連携も予定されています。

法務局から住基ネットに照会し、所有者の住所が変わっていた場合、本人への通知や法務局側での住所変更対応も検討されているようです。

なお、2024年の相続登記義務化の施行前から変更登記していない過去の相続で取得した不動産も対象なので注意してください。

登記名義人が海外在住の場合は連絡先を登記する

海外居住者が日本国内に不動産を所有している場合、国内で連絡が取れる者、つまり窓口になる者の氏名または名称も登記することになります。

窓口になる者は親族等に限らず、第三者でも構いませんが、日本国内在住が条件となっています。

相続した土地の所有権を放棄(国庫帰属)できる可能性がある

土地の相続にはさまざまな問題もあり、利用価値の低い土地、または遠隔地にあるため管理できない土地は、誰も相続したがらないケースがあります。

現行法では遺産の一部のみの所有権放棄が認められていないため、不要な土地でも誰かが相続し、固定資産税の納付や管理義務を負わなければなりません。

しかし、令和3年4月に「相続等により取得した土地所有権の国庫への帰属に関する法律」が公布され、2年以内には施行される予定です。

相続登記義務化の一方で、相続した土地の所有権放棄も可能になるため、土地相続の悩みは解消されるかもしれません。

ただし、相続した土地の所有権放棄(国庫帰属)には条件があり、具体的な内容は次のようになっています。

相続した土地の所有権放棄に必要な条件

相続により取得した土地の所有権を放棄する場合、法務大臣へ申請して国庫帰属を認めてもらいますが、以下のような土地は申請の対象外になります。

- 建物が建築されている土地

- 担保権など収益目的の権利が設定されている土地

- 他人による使用予定があり政令で定めるものが含まれる土地

- 土壌汚染された土地

- 隣地との境界が不明確であり所有権や帰属について争いがある土地

また、申請によって国庫帰属が認められた場合、申請者は管理費用となる10年分の負担金を納付しなければなりません。

相続登記義務化の施行前に何をすべき?手続きの流れ・費用とは

2024年施行の法改正には、他にも様々な変更や新設制度がありますが、特に注意したいのは過去の相続で「施行前から相続登記を放置している土地も対象」という点です。

都市部の一等地など、利用価値の高い土地は相続登記の放置も少ないようですが、都市部郊外や山間部には相続登記していない土地が相当数残っています。

「親が管理しているから親名義の土地だろう」と思っていたところ、なんと先々代の名義になっていたという事例は決して少なくありません。

過去の相続で数世代に渡って相続登記を放置していた場合、権利関係者が数十人~百人単位になるケースもあるため、法改正に向けた諸準備も必要になるでしょう。

では相続登記の義務化に向け、どのように対応するべきかわかりやすく解説します。

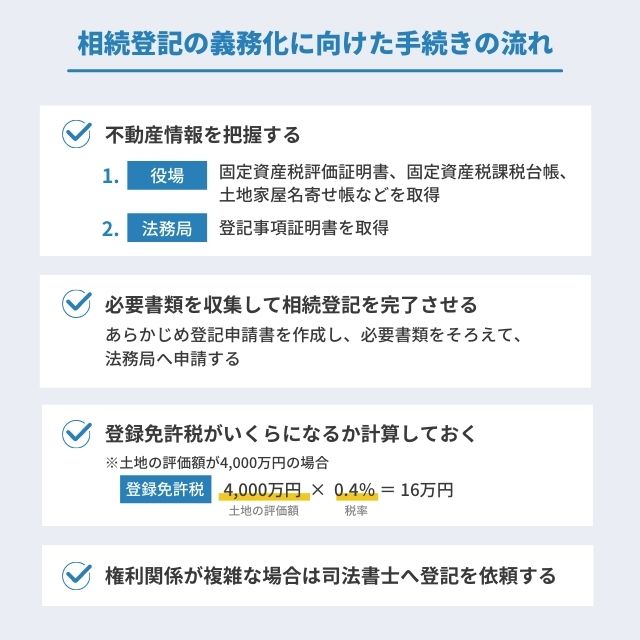

登記事項証明書などを取得して相続登記の有無を確認

手元に所有不動産を把握する書類等がない場合、法務局や土地が所在する役場から以下の書類を取り寄せ、所有者などの情報を確認します。

| 資料名 | 取得できる場所 | 費用 |

|---|---|---|

| 固定資産税評価証明書、固定資産税課税台帳、土地家屋名寄せ帳 | 役場 | 1通200円~400円(自治体による) |

| 登記事項証明書 | 法務局 | 書面請求:600円 オンライン請求+窓口公布:480円 |

登記事項証明書の請求には「地番」が必要なのでまず役場の窓口で名寄せ帳などを取得し、地番を確認してから法務局へ請求します。

なお、登記事項証明書はオンライン請求も可能です。

参考:登記・供託オンライン請求システム(登記ネット)(法務省)

地番のわからない土地がある場合は法務局に備えてあるブルーマップ(住居表示地番対照住宅地図)から確認してください。

| 名寄せ帳など | 1通300円程度 |

|---|---|

| 登記事項証明書 | 書面請求の場合:600円 オンライン請求+窓口交付の場合:480円 |

相続登記を完了させる

土地の登記情報が古い場合は現在の所有者に変更し、同時に登録免許税も納税します。

手続きは法務局で行いますが、あらかじめ登記申請書を作成し、遺言の有無など相続のパターンによって次の書類を添付します。

登記申請書は法務局窓口、または法務局ホームページから入手してください。

遺言書がある場合の必要書類

亡くなった方の遺言書があれば、以下の書類を揃えて法務局へ提出します。

- 所有権移転登記申請書(遺言書の種類に応じたもの)

- 遺言書

- 遺言書の検認調書または検認済証明書(公正証書遺言は不要)

- 被相続人の死亡が確認できる戸籍謄本

- 被相続人の住民票の除票

- 土地を相続する人の戸籍謄本および住民票

- 遺言執行者の選任審判書謄本(遺言書で選任されていれば不要)

- 評価証明書または納税通知書

公正証書遺言以外の遺言書は家庭裁判所による検認が必要なので注意してください。

なお、戸籍等については被相続人の改製原戸籍は1通750円、相続人の戸籍抄本は1通450円と全国共通ですが、住民票などは自治体によって異なり、1通200円~400円程度になっています。

遺言書がなく遺産分割協議をした場合の必要書類

相続人同士の話し合いで土地の承継者を決定した場合、以下の書類を揃えて法務局へ提出します。

- 所有権移転登記申請書(相続・遺産分割)

- 遺産分割協議書

- 被相続人の出生から死亡までの連続した戸籍

- 被相続人の住民票の除票

- 相続人全員の戸籍

- 相続人全員の印鑑証明書

- 土地を相続する人の住民票

- 評価証明書または納税通知書

遺産分割協議書には法定相続人全員の署名・捺印が必要であり、必ず実印を使うようにしてください。

遺言書・遺産分割協議書のどちらもない場合の必要書類

相続人が1人しかいない場合または法定相続分に従って相続する場合は、遺言書・遺産分割協議書ともに不要となり、以下の書類を法務局へ提出します。

- 所有権移転登記申請書(相続・法定相続)

- 被相続人の出生から死亡までの連続した戸籍

- 被相続人の住民票の除票

- 相続人全員の戸籍

- 相続人全員の印鑑証明書

- 土地を相続する人の住民票

- 評価証明書または納税通知書

複数の相続人が法定相続分に従って相続する場合、対象の土地は共有状態になり、売却や活用には共有者全員の同意が必要となるので注意してください。

登録免許税がいくらになるかも計算しておく

土地を相続登記する場合は登録免許税も支払う必要があり、税額の計算は自分で行います。

登録免許税の税率は0.4%で、固定資産税評価額に乗じて計算するので、土地の評価額が4,000万円の場合は以下のようになります。

計算例

登録免許税:4,000万円×0.4%=16万円

固定資産税評価額は固定資産評価証明書を参照し、1,000円未満を切り捨てて税率を乗じた後、計算結果の100円未満を切り捨てた金額が納税額です。

権利関係が複雑な場合は司法書士へ依頼する

登記内容が過去の相続で、祖父母や曾祖父母の名義になっている場合、相続人の数は数十人に膨れ上がっている可能性もあります。

相続人を調査するだけでも大変な作業となり、全員の所在を突き止めたとしても話を聞いてくれるかどうかはわかりません。

相続人の数が増えると権利関係も複雑になるため、専門家以外の対応は事実上困難になります。

このようなケースでは司法書士への依頼が最善策です。

司法書士が相続財産の調査や必要書類の取得、相続登記まですべて対応してくれます。

司法書士の費用は、自宅の相続など一般的な登記は10万円前後であり、戸籍収集などの実費を加算した額になります。

土地や相続人が多いと数十万円になることもありますが、自分で対応した場合の時間や労力を考えると、費用対効果は十分にあるでしょう。

まとめ

今回は2021年に国会で成立した相続登記義務化について解説しました。

今回の改正によって、過去の相続で数世代に渡って先送りしてきた問題が一気に出てくるかもしれません。

特に登記情報の古い土地は要注意で、戸籍を辿る調査だけでギブアップする可能性もあるでしょう。

現役で働いておられる方はほぼ対応困難ですし、仕事やプライベートにも大きく影響してしまいます。

相続登記義務化の施行前にできることとしては、まずは登記情報を調べ、手に負えないと判断できたら必ず司法書士へ相談してください。

将来に負の財産を残さないためにも、相続登記義務化がいつ施行されるのかをチェックして早めの対応をすることが重要となります。