今年で80歳になる父は評価額1億円の自宅不動産を保有していますが、5年前、父が死亡したときは自宅を私に贈与するという合意を交わし、死因贈与契約書を作成しました。

しかし、最近になって、父の身の回りの世話をしている妹に贈与するという内容の遺言書を作成したようです。

先に父と約束を交わしたのは私ですので、私が締結した死因贈与契約が後から作成された遺言書よりも優先すると考えています。

死因贈与契約書と遺言書はどちらが優先するのでしょうか。

行政書士 本間剛

まずは死因贈与について、どのようなものか確認しておきましょう。

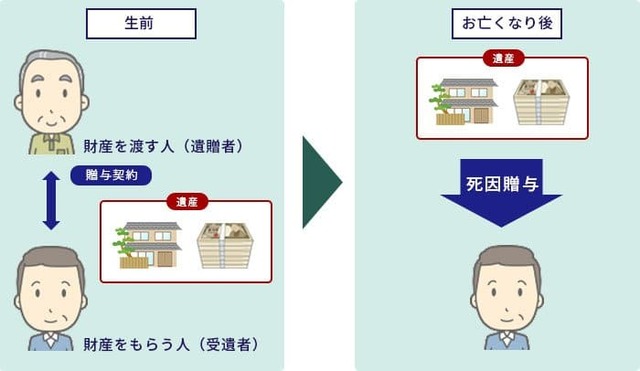

死因贈与とは、贈与契約に「自分が死んだら」という条件を付けることで、条件を満たさない間は贈与が発生しない一方、条件を満たした場合にはその相手方に確実に財産を譲ることができるものです。

贈与は口約束でも成立しますが、死因贈与の場合は契約の相手方が亡くなってはじめてその効果が生じることから、契約書を作成してその契約を証明するものを準備しておく必要があります。

遺言書は、保有する財産を誰に引き継いでもらうかを記載した書類です。

自筆証書遺言・秘密証書遺言・公正証書遺言の3つの形式があり、その中から自由に選択することができます。

形式による効力の違いはありませんが、遺言書として成立する要件の違いがあるため、それぞれの形式の違いを理解しておく必要があります。

お父様は、あなたと死因贈与契約を結んだ後、同じ自宅不動産について妹さんに相続させる内容の遺言書を作成していたとのことです。

このような場合、原則的な考え方では、後で契約した日付の新しいものが優先されます。

当初の契約があるにもかかわらず、後から同一の財産について別の人が相続するような内容の取り決めをするのはおかしいと思われるかもしれませんが、自分の財産をどのように処分しようとその所有者の自由です。

そのため、複数の遺言書がある場合には、最も日付の新しい遺言書が正式な遺言書とされるのです。

死因贈与についても、死亡したときとする以外に特段の条件がないのであれば、それは遺贈と変わりがないため、その後に作成された遺言書がある場合は、その遺言書が優先すると考えられます。

そのため、今回ご質問のケースでも、遺言書の方が優先されるケースに該当すると思われます。

死因贈与とは、贈与者が死亡した後に効力が発生する贈与のことをいいます。

贈与者と受贈者の間で「贈与者が亡くなったら財産を贈与する」という約束をすると、死因贈与は成立です。

死因贈与の成立はどちらかの一方的な意思表示でなく、契約によって贈与者と受贈者の双方が同意しなければなりません。

死因贈与の場合、贈与者が亡くなって相続が発生したときには、贈与税ではなく相続税の課税対象となる点は注意が必要です。

死因贈与には、始期付所有権移転仮登記と負担付死因贈与の2通りがあります。

ここでは、この2種類を解説していきます。

不動産を死因贈与する場合には、贈与者の承諾を得て始期付所有権移転仮登記を行えます。

始期付所有権移転仮登記は、条件を満たせば受贈者単独での登記が可能です。

また、寄贈されたケースでは始期付所有権移転仮登記はできません。

贈与者と受贈者が、贈与者の生前に何らかの負担や義務を負う約束をすることを、負担付死因贈与といいます。

土地を贈与する代わりに残りのローンを返済するケースや、不動産を贈与する代わりに同居するケースなどが具体例として挙げられます。

死因贈与にはメリットとデメリットが存在します。

ここでは、メリットとデメリットを確認しておきましょう。

死因贈与を負担付死因贈与にすると、被相続人は相続人対して自分の希望を伝えられます。

確実に財産を渡したい場合には、放棄のない死因贈与で、渡したい相手に確実に渡せるというメリットがあります。

生前贈与してしまうと、贈与した後に望むとおりの扱いをしてもらえるか不安になるケースもあるでしょう。

しかし、死因贈与の契約をしてあれば、最期まで自身の希望を伝えて気兼ねすることなく負担してもらえます。

また、契約は口約束でも成立する点も死因贈与のメリットです。

メリットにも挙げた口約束でも成立するという点は、死因贈与のデメリットにもなります。

なぜなら、書面を作成していないために証拠がなく、贈与者が亡くなったあとに他の相続人とトラブルになるケースがあるからです。

また、負担付死因贈与の場合には、受贈者が既に負担についての義務を履行していたときには撤回が難しくなります。

そして、死因贈与を行ったときには、遺贈よりも税率が高く設定されているため、税金面で不利になるケースが考えられます。

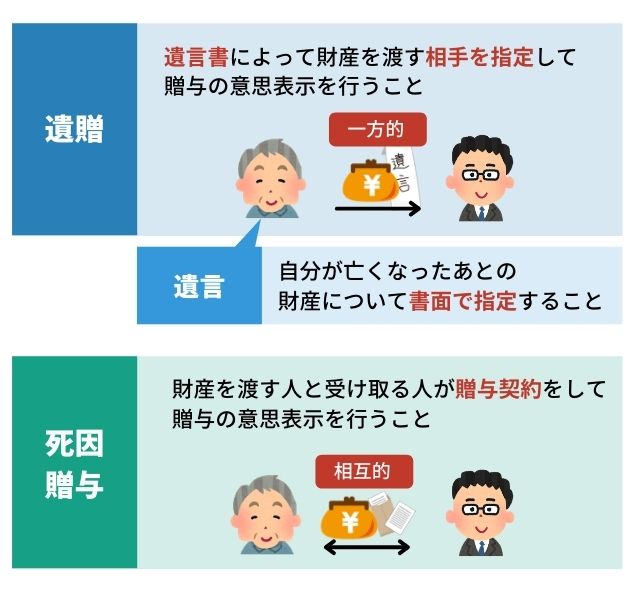

死因贈与は、遺贈や遺言と混同されがちです。

ここでは、遺贈と遺言の意味と死因贈与との違いを解説します。

贈与者が遺言書によって受贈者を指定して贈与の意思表示を行うことを、遺贈といいます。

贈与者の意思のみで成立する点や書面(遺言書)が必要な点、撤回がいつでも可能である点などが死因贈与との主な違いとして挙げられます。

遺言は、自分が亡くなったあとの財産について書面で指定することをいいます。

自筆証書遺言など、一定の要件が整っていない場合には無効になる可能性があり、口約束の契約で成り立つ死因贈与とは異なります。

死因贈与を行う場合は、まずは贈与契約を行い、贈与者と受贈者で意思を合致させます。

続いて、贈与者と受贈者の間で内容を決め、死因贈与契約書を作成しましょう。

不動産がある場合には仮登記を行います。

実際に贈与者が亡くなったあとは、税務署へ相続税の申告を行わなければなりません。

死因贈与という名前ですが、課税されるのは相続税なので注意が必要です。

そして、仮登記を行った不動産がある場合には、所有権移転登記を行います。

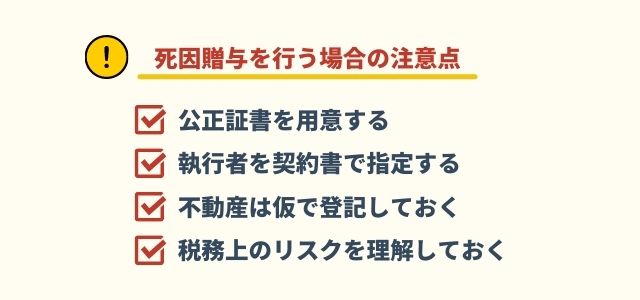

死因贈与を行うときには、注意しなければいけない点がいくつかあります。

ここでは、注意点をいくつか解説していきます。

公正証書とは、公証役場で作成した契約に関する公文書のことを指します。

公正証書は公文書なので、信頼性の高い書類です。

前述しましたが、死因贈与は口頭でも成立はしますが、信頼性を欠いてトラブルの原因になるケースもめずらしくありません。

死因贈与契約書を公正証書で作成すれば、信頼性が高いうえに、仮登記などの手続きにも利用できて便利です。

死因贈与の際に、公正証書で作成する契約書の中で執行者を定めておけば、贈与者が亡くなって死因贈与が始まったときにスムーズに手続きができます。

不動産の登記手続きを行う際、執行者が決まっていれば、贈与者の法定相続人から協力を得る必要がありません。

受贈者側で手続きを済ませられると、手続き上の煩雑さも回避できます。

死因贈与の財産に不動産がある場合、受け渡しをする際に始期付所有権移転仮登記をすると良いでしょう。

仮登記しておけば、受贈者としての権利を確保できます。

登記申請は原則として贈与者と受贈者が共同で、実印を押印したうえで印鑑証明書を添えて行います。

しかし、公正証書で作成して一定の要件を満たしていれば、受贈者単独での登記申請が可能です。

死因贈与で得た財産は、相続税の課税対象になります。

そのため、贈与者が所有する全ての財産に対して、贈与者の法定相続人とともに贈与税の申告手続きを行わなければなりません。

そのうえで、贈与された財産に不動産があった場合には、不動産取得税も負担する必要があります。

受贈者が贈与者の法定相続人であっても、死因贈与された場合には不動産取得税がかかります。

死因贈与は、贈与者が亡くなったタイミングで所有権が移転される贈与契約です。

そのために、生前に何らかの負担が必要な契約もあり、内容は多様化しています。

また、死因贈与以外に遺贈・遺言・生前贈与など、所有権を移転させる手段は多くあります。

そこで、それぞれの違いを見極め、どの手段がいいのか迷うところです。

死因贈与は税金も多くかかり、手続きを進める際も煩雑で時間がかかります。

自分たちで手続きを進めることが難しいときには、税理士などの専門家に相談することをおすすめします。

行政書士 本間剛

相続サポートセンター(ベンチャーサポート行政書士法人) 代表行政書士。昭和55年生まれ、山形県出身。

ベンチャーサポート行政書士法人の代表行政書士。行政書士の手続き業務全般に精通。特に相続や遺言には専門知識を持つ。相続手続き業務は多くの書類作成が必要になり、お客様のお話を聞き、法律に則った形式の書類作成を心がけている。

日本最大級の実績とノウハウで、あなたにとって一番有利な相続アドバイスを致します。気軽なご質問だけでも構いません。

ご自身で調べる前に、無料相談で相続の悩みを解決して下さい。 [親切丁寧な対応をお約束します]

相続サポートセンター(ベンチャーサポート税理士法人 相続部門) 代表税理士。

昭和50年生まれ、東京都浅草出身。

相続は時間もかかり、精神や力も使います。私たちは、お客様の心理的な負担や体力的な負担を最小にして、少しでも早く落ち着いた日常に戻れるように全力でお手伝いします。

プロフィール

相続サポートセンター(ベンチャーサポート税理士法人 相続部門)税理士。

昭和56年生まれ、神奈川県出身。

相続税の仕事に携わって13年。相続税が最も安く、かつ、税務署に指摘されない申告が出来るよう、知識と経験を総動員してお手伝いさせていただきます。

プロフィール

相続サポートセンター(ベンチャーサポート税理士法人 相続部門)税理士。

昭和55年うまれ、大阪府出身。

大卒後、税務署に就職し国税専門官として税務調査に従事。税理士としても10年を超えるキャリアを積み、現在は「相続に精通した税理士としての知識」と「元税務調査官としての経験」を両輪として活かした相続税申告を実践中。

プロフィール

相続サポートセンター(ベンチャーサポート行政書士法人)代表行政書士。

昭和55年生まれ、山形県出身。

相続手続等の業務に従事。相続はたくさんの書類の作成が必要になります。お客様のお話を聞き、それを法律に謀った則った形式の文書におとしこんで、面倒な相続の書類を代行させていただきます。

プロフィール

相続サポートセンター(ベンチャーサポート司法書士法人)司法書士。

昭和62年生まれ、香川県出身。

相続登記や民事信託、成年後見人、遺言の業務に従事。相続の相談の中にはどこに何を相談していいかわからないといった方も多く、ご相談者様に親身になって相談をお受けさせていただいております。

プロフィール

相続サポートセンター(弁護士法人ベンチャーサポート法律事務所 相続部門)弁護士。

新潟県出身。

相続問題は複雑なケースが多く、状況を慎重にお聞きし、相続人様のご要望の実現、相続人様に合ったよりよい解決法をアドバイスさせていただくようにしています。

プロフィール

ベンチャーサポート相続税理士法人 税理士。

相続は、近しい大切な方が亡くなるという大きな喪失感の中、悲しむ間もなく葬儀の手配から公共料金の引き落とし口座の変更といった、いくつもの作業が降りかかってきます。おひとりで悩まず、ぜひ、私たちに話してください。負担を最小限に、いち早く日常の生活に戻れるようサポート致します。

プロフィール