記事の要約

- マンション相続でも「敷地利用権」に小規模宅地等の特例を適用できる

- 居住用は最大80%、賃貸用は最大50%の評価額減額が認められる可能性がある

- 誰が相続するか、敷地権割合の面積計算、申告期限10カ月の確認が重要

「親が住んでいたマンションを相続することになったけれど、相続税はいくらかかるのだろう……」

「小規模宅地等の特例という制度があると聞いたけれど、マンションにも使えるの?」

親御様の高齢化をきっかけに、将来の相続について考え始めた方にとって、相続税は避けて通れない大きな不安要素です。特に、評価額が高くなりやすい都市部のマンションを相続する場合、相続税の負担は想像以上に大きくなることもあります。

相続税の負担を大きく減らせる制度として知られるのが「小規模宅地等の特例」です。

小規模宅地等の特例は、宅地に高額な相続税を課すことで相続人や親族の生活基盤や家業の事業継続を脅かす結果とならないよう配慮された制度です。

ただ、この特例は一戸建て住宅のイメージが強く、

- マンションでも本当に使えるのか

- 使えるとしたら、どの部分が対象になるのか

- 面積や評価額はどうやって計算するのか

といった点で、多くの方が混乱しやすい制度でもあります。

この記事では、相続税専門の税理士が、マンション相続における小規模宅地等の特例について、次のポイントを中心に分かりやすく解説します。

- マンションでも小規模宅地等の特例が使えるのかという結論

- 相続人によって異なる具体的な適用要件(家なき子特例を含む)

- マンション特有の面積計算方法と「敷地権」の考え方

- 特例を使った場合に相続税がどれくらい下がるのかのシミュレーション

この記事を読み進めることで、ご自身のケースで小規模宅地等の特例が使えるかどうかを判断できるようになり、相続税に対する不安を整理する第一歩を踏み出せます。

なお、VSG相続税理士法人では、マンションの相続や小規模宅地等の特例、相続税申告に関する初回相談を無料で承っています。

「自分のマンションで本当に評価減が適用できるのか知りたい」「具体的な数字で相続税をシミュレーションしたい」といったご相談にも対応していますので、気になる点があればお気軽にお問い合わせください。

目次

マンションも小規模宅地等の特例の対象

まず、多くの方が疑問に感じるのが「マンションの相続でも小規模宅地等の特例は使えるのか?」という点です。

結論から言うと、一定の要件を満たせば、マンションの相続でも小規模宅地等の特例を適用できます。

ここでは、マンション相続における特例の基本的な仕組みを確認していきましょう。

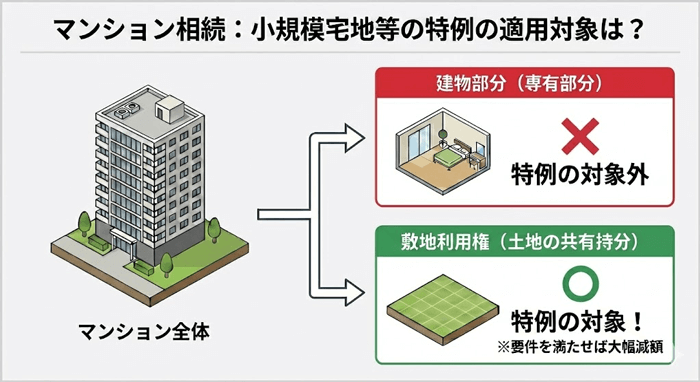

結論|マンションでも「敷地利用権」には特例が使える

マンションを相続した場合でも、小規模宅地等の特例を利用することは可能です。

ただし、この点については、必ず押さえておくべき重要なポイントがあります。

小規模宅地等の特例の対象となるのは、マンションの建物部分(専有部分)ではありません。対象となるのは、そのマンションが建っている土地に対する権利、すなわち「敷地利用権」です。

分譲マンションは、法律上「区分所有建物」とされており、所有者は建物の区分所有権とあわせて、土地の敷地利用権(敷地権)を有しています。

敷地利用権とは、マンションの一室(区分所有建物)を所有するために必要となる、土地を利用する権利のことを指します。マンションの一室を所有しているということは、建物の下にある土地全体を、他の区分所有者と共有している状態にあり、その共有持分を持っていることになります。

マンション相続では、この土地の共有持分部分が小規模宅地等の特例の対象となります。

つまり、マンションを相続することは、土地の一部を相続するのと同じと考えられ、一定の要件を満たせば、その土地評価額を大幅に減額できる可能性があるのです。

80%・50%減額の違いと適用区分(居住用宅地・貸付事業用宅地)

小規模宅地等の特例には、土地の利用状況に応じたいくつかの区分があり、区分ごとに減額割合や限度面積が異なります。マンション相続で特に関係するのは、次の2つの区分です。

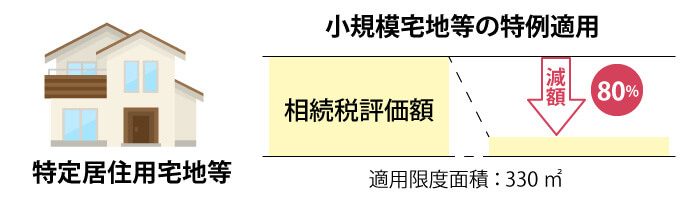

特定居住用宅地等

被相続人(亡くなった方)が生前に居住していたマンションを相続する場合に適用されます。敷地利用権に対応する土地面積のうち、330㎡までの部分について評価額を80%減額できるため、節税効果が非常に大きいのが特徴です。

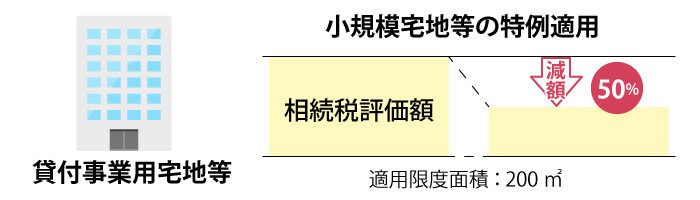

貸付事業用宅地等

被相続人が賃貸マンション経営を行っていた場合など、事業として第三者に貸し付けていた土地を相続する場合に適用されます。こちらは、200㎡までの部分について評価額を50%減額できます。

このように、被相続人がそのマンションに住んでいたのか、それとも賃貸に出していたのかによって、適用される特例の区分や減額率は大きく異なります。

【相続人別】マンションでの適用要件

小規模宅地等の特例(特定居住用宅地等)は、「誰がマンションを相続するのか」によって、適用できるかどうかの判断が大きく異なります。

同じマンションを相続する場合でも、

- 配偶者が相続するケース

- 同居していた親族が相続するケース

- いわゆる「家なき子」が相続するケース

など、相続人の立場や居住状況によって、満たすべき要件が細かく定められています。

ここでは、マンション相続における小規模宅地等の特例について、相続人別に、どのような要件が求められるのかを整理して解説します。

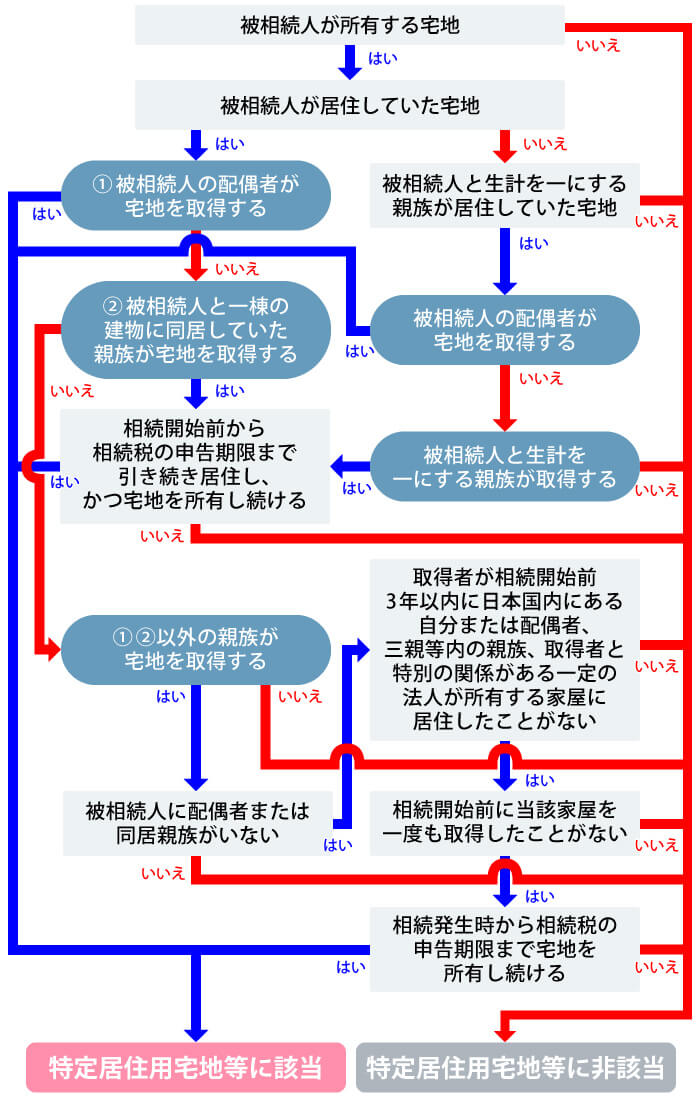

【フローチャート】あなたは小規模宅地等の特例を使える?

小規模宅地等の特例は要件が複雑なため、文章だけで理解しようとすると「自分はどこに当てはまるのか分からない」と感じやすい制度です。

そこでまずは、次のフローチャートを使って、ご自身の状況がどのケースに該当するのかを確認してみましょう。

このフローチャートでは、

- 被相続人がそのマンションに居住していたか

- 相続人が配偶者・同居親族・それ以外か

- 相続開始後も引き続き居住・所有しているか

- 家なき子特例の要件に該当するか

といったポイントを順に確認することで、特定居住用宅地等に該当する可能性があるかどうかを判断できます。

■特定居住用宅地等の判断用フローチャート

配偶者の相続:居住要件・所有継続要件なしで適用できる

被相続人の配偶者がマンションを相続する場合、同居していたかどうかなどの居住要件や、申告期限まで住み続けるといった所有継続要件は求められません。

これは、残された配偶者の生活基盤を保護する目的があり、配偶者は最も有利な取扱いとなっているからです。

また、相続税の申告期限前にそのマンションを売却した場合でも、要件を満たしていれば小規模宅地等の特例を適用できます。

同居親族の相続:継続居住と所有が条件

被相続人と同居していた親族(子どもなど)がマンションを相続する場合は、次の要件を満たす必要があります。

- 被相続人の居住用に使用されていた宅地等(マンションの敷地利用権)である

- 相続税の申告期限(相続開始を知った日の翌日から10カ月)まで、その宅地等(マンションと一体となった敷地利用権)を保有し、かつ居住し続けている

なお「同居」とは、単に住民票が同じであれば足りるものではなく、実際の生活実態も踏まえて判断されます。また、相続税の申告期限前にマンションを売却した場合には、小規模宅地等の特例が適用できなくなるため注意が必要です。

被相続人と生計を一にしていた親族が居住に用いていた土地の場合

「生計を一にする親族」とは、同居・別居を問わず、生活費を共通にして日常生活を営んでいる親族を指します。

被相続人が所有していた土地を、被相続人と生計を一にしていた親族が居住の用に供していた場合には、被相続人自身がその土地に居住していなかったケースであっても、

- 被相続人の配偶者

- 被相続人と生計を一にしていた親族

のいずれかが取得するときには、小規模宅地等の特例の適用を受けることができます。

この場合の要件は、次のとおりです。

- 被相続人の配偶者、または被相続人と生計を一にしていた親族が当該宅地等を取得する

- 被相続人と生計が一の親族が相続する場合には、その親族が申告期限まで継続して自己の居住の用に供し、かつその宅地を申告期限まで継続して保有している

生計を一にしていたかどうかの判断は、生活費の負担状況や生活の実態などを総合的に見て行われるため、判断に迷うケースも少なくありません。

該当するかどうか不安がある場合には、相続に詳しい税理士に確認することが重要です。

家なき子特例:持ち家がない子が適用を受けるための要件

親と別居していた子どもがマンションを相続する場合でも、一定の条件を満たせば小規模宅地等の特例の対象となることがあります。これが通称「家なき子特例」です。要件が厳格なため、順に確認していきましょう。

- 居住制限納税義務者または非居住制限納税義務者のうち、日本国籍を有しない者ではない

- 被相続人に配偶者がいない

- 相続開始の直前において、被相続人の居住用に使われていた家屋に居住していた被相続人の相続人がいない

- 相続開始前3年以内に、日本国内にある取得者、取得者の配偶者、取得者の3親等内親族または取得者と特別の関係がある一定の法人が所有する家屋に居住したことがない

- 相続開始時に取得者が居住している家屋を、相続開始前に一度も所有したことがない

- 取得した宅地等(マンションと一体となった敷地利用権)を、相続開始時から相続税の申告期限まで有している

特に重要なのが、「持ち家」に関する要件です。過去3年以内に、自分名義または配偶者名義で所有する家屋に居住していた場合には、この特例を適用することはできません。一方で、賃貸住宅に住んでいる場合は、過去にその賃貸住宅を一度も所有したことがなければこの「持ち家」に関する要件を満たし、小規模宅地等の特例を適用できる可能性があります。

【重要】2024年からマンションの相続税評価方法が変わった|小規模宅地等の特例への影響

2024年1月1日以後に発生した相続から、マンションの相続税評価額の計算ルールが変更されました。

この改正は、不動産を購入して相続税負担の軽減を狙ういわゆる「タワーマンション節税」を是正する目的で行われたもので、小規模宅地等の特例そのものを変更するものではありませんが、結果として特例適用後の評価額や納税額に影響を及ぼす可能性があります。

ここでは、2024年改正の内容と、その後の税制改正大綱が示す今後の方向性について整理します。

2024年改正で何が変わったのか(区分所有補正率の導入)

従来のマンションの相続税評価額は、市場での取引価格(時価)と比べて著しく低くなる傾向があり、特に高層階ほどその乖離が顕著でした。

この乖離を利用した過度な節税、いわゆる「タワーマンション節税」が問題視されてきました。

そこで、2024年1月1日以後に発生した相続(および贈与)から、新たに「区分所有補正率」という考え方が導入されています。

この改正により、マンションの相続税評価額が通常の取引価額(時価)の60%を下回る場合には、その乖離を是正するための補正計算が行われ、評価額が引き上げられる仕組みとなりました。

なお、この改正は、小規模宅地等の特例の減額率(80%・50%)自体を変更するものではありません。

ただし、特例を適用する前提となる「敷地利用権(敷地権)の評価額」そのものが引き上げられる可能性があるため、結果として特例適用後の評価額が高くなり、納税額が増えるケースがある点には注意が必要です。

令和8年税制改正大綱が示す今後の評価方法の方向性

2026年度(令和8年度)税制改正大綱では、貸付用不動産の評価方法の見直しが示されました。

これは、令和4年の最高裁判決を受けて整備された、いわゆる「マンション通達」による評価適正化を補完する動きといえます。

マンション通達により、区分所有マンション(一室もの)については一定の評価是正が行われましたが、その対象は区分所有建物に限られており、一棟所有型の貸付用不動産は対象外とされていました。

その結果、一棟所有型の貸付用不動産については、依然として課税上の歪みが残っているとの指摘がなされていました。

加えて、相続開始直前に金融機関から借入れを行い、貸付用不動産を取得することで債務控除を受けるといった手法が、過度な節税対策として問題視されたことも、今回の見直しの背景にあります。

改正後は、令和9年1月1日以後に発生する相続または贈与について、被相続人等が相続開始(または贈与)前5年以内に、対価を伴う取引により取得または新築をした貸付用不動産については、「課税時期における通常の取引価額に相当する金額」で評価することとされました。

ここでいう「通常の取引価額に相当する金額」とは、課税上の弊害がない限り、貸付用不動産に係る取得価額を基に、地価の変動等を考慮して計算した価額の100分の80に相当する金額とされています。

一方で、通達の改正日までに、被相続人等が当該改正日の5年前から継続して所有している土地の上に新築をした家屋(同日において建築中のものを含む)については、従来どおりの評価方法が認められるとされています。

今後の相続や贈与において、ご自身のマンションや貸付用不動産がこれらの改正の影響を受けるかどうかは、取得時期や利用状況によって大きく異なります。

判断に迷う場合は、税理士などの専門家に事前に相談することをおすすめします。

なぜマンションは面積計算を間違えやすい?敷地権と特例の考え方

「小規模宅地等の特例の限度面積は330㎡と聞いたけれど、マンションの一室でそんなに広いはずがない……」

このように疑問に感じる方は少なくありません。

マンションの面積計算が分かりにくい理由は、マンション特有の「敷地利用権(敷地権)」という考え方にあります。

この仕組みを理解すれば、なぜマンションでも小規模宅地等の特例が適用できるのかが明確になります。

特例の対象は建物ではなく「敷地利用権」

繰り返しになりますが、小規模宅地等の特例の対象となるのは、建物(マンションの部屋)の面積ではありません。

対象となるのは、土地に対する権利である「敷地利用権」に対応する土地の面積です。

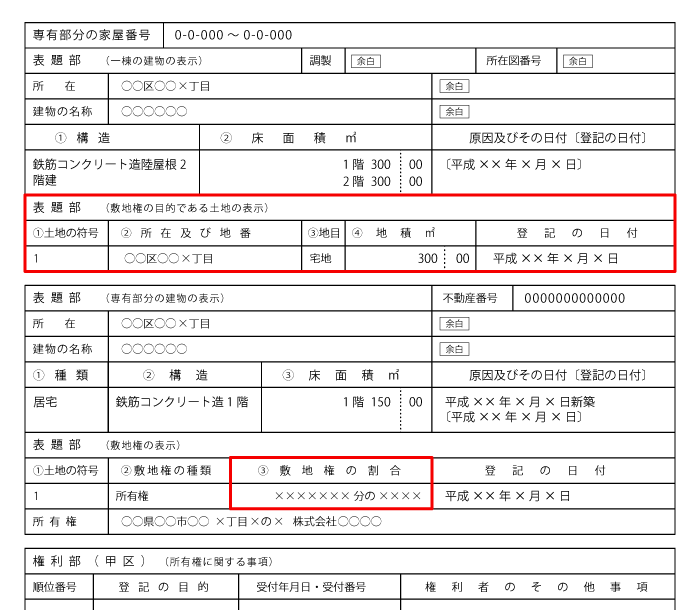

マンションの登記簿謄本(登記事項証明書)を見ると、

- 敷地権の目的である土地の表示

- 敷地権の割合

といった記載があります。

この敷地権の割合が、あなたがそのマンション敷地のうち、どれだけの土地持分を所有しているかを示しています。

小規模宅地等の特例の面積計算では、この登記上の情報を用いて、自分の持分に対応する土地面積を算出します。

敷地権割合から特例対象面積を算出する方法

特例の対象となる土地面積は、次の計算式で求めます。

特例対象面積

これらの情報は、法務局で取得できるマンションの「登記事項証明書」で確認できます。

- マンション敷地全体の面積:登記事項証明書の表題部(敷地権の目的である土地)に記載されています。

- 敷地権の割合:表題部(敷地権の表示)や、場合によっては権利部(甲区)に「〇〇分の〇〇」といった分数形式で記載されています。

事例

特例の対象となる面積の計算

- マンション敷地全体の面積:2,000㎡

- あなたの部屋の敷地権の割合:100,000分の5,000

この場合、特例の対象となる面積は次のとおりです。

2,000㎡ ×(5,000 ÷ 100,000)= 100㎡

この100㎡は、特定居住用宅地等の限度面積である330㎡以下となるため、面積要件はクリアしていることになります。

マンション一室のみの相続でも特例が使える理由

ここまでの計算から分かるとおり、マンションの一室を所有することは、その敷地全体のうち、一部を共有持分として所有していることを意味します。

区分所有法では、マンションの専有部分(部屋)と敷地利用権は一体のものとして扱われており、原則として、部屋だけ、あるいは敷地利用権だけを切り離して処分することはできません。

そのため、マンション一室を相続すると、自動的にその敷地利用権も相続することになり、要件を満たしていれば、小規模宅地等の特例の適用対象となるのです。

相続税はいくら安くなる?小規模宅地等の特例を使ったマンション相続シミュレーション

では、小規模宅地等の特例を適用すると、相続税は実際にどれくらい軽減されるのでしょうか。ここでは、具体的なモデルケースを使って確認してみましょう。

【事例】評価額5,000万円のマンションを相続した場合

- 相続人:子ども1人(同居親族で、特定居住用宅地等の要件を満たす)

- 相続財産: マンションのみ 評価額5,000万円(敷地利用権4,000万円、建物1,000万円)

- 相続税の基礎控除額: 3,000万円 +(600万円 × 1人)= 3,600万円

- ※

- 本シミュレーションは、相続財産がマンションのみの場合を前提としています。

特例適用あり・なしでの相続税額の比較

特例を適用しない場合

2. 課税遺産総額: 5,000万円 − 3,600万円 = 1,400万円

3. 相続税額: 1,400万円 × 15% − 50万円 = 160万円

特例を適用する場合

2. 課税価格: 800万円(敷地利用権)+ 1,000万円(建物)= 1,800万円

3. 課税遺産総額: 1,800万円 − 3,600万円 < 0円

(基礎控除額を下回るため、相続税は課税されません)

4. 相続税額: 0円

このケースでは、小規模宅地等の特例を適用することで、相続税160万円が0円となり、全額を節税できる結果となりました。この特例がいかに強力な制度であるかが分かります。

マンション相続における相続税の速算表と計算手順

相続税は、課税遺産総額に応じて、次の速算表を用いて計算します。

| 取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 1,000万円超~3,000万円以下 | 15% | 50万円 |

| 3,000万円超~5,000万円以下 | 20% | 200万円 |

| 5,000万円超~1億円以下 | 30% | 700万円 |

| 1億円超~2億円以下 | 40% | 1,700万円 |

| 2億円超~3億円以下 | 45% | 2,700万円 |

| 3億円超~6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

計算手順

- 財産の総額を計算する(特例適用後の評価額で計算)

- 相続税の基礎控除額を差し引く

(財産総額 − 相続税の基礎控除額 = 課税遺産総額) - 課税遺産総額を法定相続分で按分する

- 各相続人の税額を速算表で計算し、合計する

- 相続税の総額を、実際の取得割合で按分する

小規模宅地等の特例を適用するための手続きと必要書類

小規模宅地等の特例は、自動的に適用される制度ではありません。

相続税の申告にあたって、申告書に特例を適用する旨を記載し、適用要件を満たしていることを示す必要があります。

ここでは、マンション相続で小規模宅地等の特例を適用するための、基本的な手続きの流れと必要書類について解説します。

相続税申告までの4つのステップ

小規模宅地等の特例を適用するための手続きは、通常の相続税申告の流れの中で行います。

- 必要書類の収集

戸籍謄本や登記事項証明書など、相続税申告に必要な書類を集め、相続人と相続財産の内容を整理します。 - 遺言書の確認と遺産分割協議

遺言書の有無を確認したうえで、誰がどの財産を相続するかを確定させます。

小規模宅地等の特例を適用したいマンションについては、要件を満たす相続人が取得する内容で分割する必要があります。 - 相続税申告書の作成

申告書に小規模宅地等の特例を適用する旨を記載し、特例を反映した評価額・税額を計算します。 - 税務署へ申告・納税

相続の開始を知った日の翌日から10カ月以内に、被相続人の最後の住所地を管轄する税務署へ申告・納税を行います。

申告書に添付する主な書類一覧

小規模宅地等の特例の適用を受けるためには、通常の相続税申告書類に加えて、特例に関する書類の添付が必要となります。主なものは次のとおりです。

- 相続税の申告書

(第11・11の2表の付表1「小規模宅地等についての課税価格の計算明細書」など) - 被相続人の出生から死亡までの連続する戸籍謄本

- 遺言書の写しまたは遺産分割協議書の写し

- 相続人全員の印鑑証明書

- 申告期限後3年以内の分割見込書(申告期限内に遺産分割ができない場合)

- 相続人の戸籍の附票の写し

- 相続開始前3年以内に居住していた家屋が、自己、自己の配偶者、三親等内の親族または特別の関係がある一定の法人の所有する家屋以外の家屋である旨を証する書類

- 相続開始の時において自己の居住している家屋を相続開始前のいずれの時においても所有していたことがないことを証する書類

必要となる書類は、相続人の状況や適用する特例の種類によって異なります。詳細は国税庁のホームページを確認するか、相続専門の税理士に相談すると安心です。

遺産分割協議書作成時のポイント

遺産分割協議書には、「誰が、どの財産を、どの割合で取得するのか」を明確に記載することが重要です。

特に、小規模宅地等の特例を適用するマンションについては、

「相続人〇〇が、下記不動産(マンション名・所在地など)を相続する」

といった形で、特例の適用を受ける相続人が当該マンションを取得することを明示する必要があります。

この点が曖昧な場合や、取得者が明確でない場合には、小規模宅地等の特例が認められない可能性があるため注意が必要です。

相続登記も忘れずに

遺産分割協議書を作成した後は、マンションの相続登記(所有権移転登記)を行います。

相続登記は、相続によって不動産を取得したことを知った日から3年以内に行う必要があります。

相続税の申告期限は、相続開始を知った日の翌日から10カ月以内であるため、相続税の申告を先に行い、その後に相続登記をしても期限には間に合います。

相続登記は、所有権移転登記申請書に、

- 遺産分割協議書

- マンションを相続する人の住民票の写し

などの書類を添付し、マンションの所在地を管轄する法務局へ申請します。相続登記に必要な書類や手続きの流れについては、詳しくは下記の関連記事をご参照ください。

マンション相続で特例を使う際の注意点とよくある質問(Q&A)

最後に、マンション相続で小規模宅地等の特例を利用する際に注意すべきポイントと、多くの方が疑問に感じやすい点について、Q&A形式で解説します。

注意点1|申告期限(相続開始から10カ月)と期限後申告の扱い

小規模宅地等の特例は、原則として相続税の申告期限内に申告することが必要です。

また、原則として、適用できる条件が整っているのに一度この特例を適用せずに申告してしまうと、あとから特例を適用して相続税の還付を受けることはできません。

ただし、遺産分割協議が申告期限までにまとまらず、小規模宅地等の特例を適用できないまま未分割で申告書を提出せざるを得ない場合には、「申告期限後3年以内の分割見込書」を添付して申告することで、その後、遺産分割が成立した段階で更正の請求を行い、小規模宅地等の特例を適用して、すでに納めた相続税の還付を受けることができます。

いずれにしても、相続開始を知った日の翌日から10カ月という申告期限は極めて重要です。特例の適用可否を左右するため、期限を意識した早めの対応が欠かせません。

注意点2|適用を誤ると追徴課税のリスクがある

小規模宅地等の特例は、要件が非常に細かく定められています。

要件を満たしていないにもかかわらず誤って特例を適用して申告した場合、後日の税務調査で否認され、本来納めるべき税額に加えて、

- 過少申告加算税

- 延滞税

といったペナルティが課されるリスクがあります。

判断に少しでも迷う場合は、自己判断せず、相続税に詳しい税理士に相談することが重要です。

マンションを複数人で共有して相続した場合はどうなる?

マンションを複数の相続人で共有名義として相続した場合には、小規模宅地等の特例の適用要件を満たしている相続人の持分に限って、特例が適用されます。

たとえば、配偶者と子どもがマンションを50%ずつ相続したケースで、双方ともに特例の適用要件を満たしている場合には、結果としてマンション全体が小規模宅地等の特例の対象となります。

一方で、配偶者は要件を満たしているものの、子どもが要件を満たしていない場合には、配偶者が取得した持分部分のみが特例の対象となり、子どもが取得した持分部分には特例は適用されません。

なお、相続するマンションが、もともと被相続人と相続人との共有名義であった場合には、被相続人が所有していた持分部分のみが相続の対象となるため、小規模宅地等の特例も、その被相続人持分に限って適用されます。

一棟の分譲マンションに複数の部屋を所有している場合はどうなる?

分譲マンションの同じ棟の中に、被相続人が複数の部屋を所有していた場合でも、それぞれが区分所有登記された別個の建物として扱われます。

そのため、すべての部屋に一括して小規模宅地等の特例を適用することはできず、各部屋ごとに、特例の適用要件を満たしているかどうかを個別に判断する必要があります。

たとえば、被相続人が居住していた部屋に配偶者が同居していた場合には、その部屋については小規模宅地等の特例を適用できます。

一方、被相続人が居住していなかった別の部屋に、被相続人の子どもが居住していた場合には、子どもと被相続人が生計を一にしていたかどうかなどの要件を満たしている場合に限り、特例を適用できる可能性があります。

特例適用後にマンションを売却するとどうなる?

特例適用直後にマンションを売却できるかどうかは、誰が相続したかによって異なります。

- 配偶者:相続税の申告期限前に売却した場合でも、小規模宅地等の特例は適用されます。

- 同居親族・家なき子:相続税の申告期限(相続開始を知った日の翌日から10カ月)までは、そのマンションを保有し続ける必要があります。申告期限を過ぎた後であれば、売却しても特例の適用に影響はありません。

- ※

- 被相続人と生計を一にしていた親族が相続した場合も、売却時期の考え方は同居親族と同様です。

まとめ|マンション相続でも小規模宅地等の特例は正しく使えば大きな節税になる

今回は、マンション相続における小規模宅地等の特例について解説してきました。

最後に、特に重要なポイントを整理して振り返っておきましょう。

- マンション相続でも、「敷地利用権」に対して小規模宅地等の特例を適用できる

- 被相続人が居住していたマンションであれば最大80%、賃貸していた場合は最大50%の評価額減額が認められる可能性がある

- 適用要件は、相続する人(配偶者・同居親族・家なき子など)によって大きく異なる

- 特例の対象面積は、「マンション敷地全体の面積 × 敷地権の割合」で算出する

- 特例を適用するためには、相続開始を知った日の翌日から10カ月以内に相続税申告を行うことが重要

小規模宅地等の特例は、正しく理解し、適切に活用すれば、マンションの相続税負担を大幅に軽減できる非常に有効な制度です。一方で、適用要件は複雑であり、2024年からのマンション評価方法の変更など、専門的な知識が求められる場面も少なくありません。

ご自身のケースで特例を適用できるか不安な方や、申告や手続きに万全を期したい方は、相続を専門とする税理士に相談することをおすすめします。専門家のサポートを受けることで、大切な資産を安心して次の世代へ引き継ぐことができます。

VSG相続税理士法人では、マンションの相続や小規模宅地等の特例、相続税申告に精通した税理士が、初回無料相談を実施しています。

「マンション相続で小規模宅地等の特例が使えるか確認したい」

「自分の場合、どれくらい相続税が下がるのか知りたい」

といったご相談にも丁寧に対応していますので、気になる点があればお気軽にお問い合わせください。