記事の要約

- 相続放棄をしても空き家の「保存義務」が残る可能性がある

- 空き家を放置すると、行政による「代執行」や「特定空家」への指定で、コスト負担が増えることがある

- 資産家の場合は、相続放棄よりも「空き家特例を使った売却」や「限定承認」のほうが、経済的メリットが大きいケースが多い

「親が亡くなり実家を相続したが、誰も住む予定がない」

「古い家なので維持費ばかりかかる。いっそのこと相続放棄をして手放したい」

そう考えている方は、決してあなただけではありません。

しかし、「空き家はいらないから相続放棄すればいい」と安易に決断するのは危険です。

実は、相続放棄をしても空き家の「保存義務」が残る可能性があります。

また、相続放棄を選ぶことで、本来受け取れるはずだった預貯金などのプラスの財産まで失ってしまうことになります。

本記事では、「相続放棄の落とし穴」と、法改正後の管理責任のルール、そして相続放棄以外に空き家を手放すための選択肢についてわかりやすく解説します。

なお、VSG相続税理士法人では、相続に関するご相談を無料で受け付けております。

相続手続きや相続税に関することでご不安なことがございましたら、お気軽にご連絡ください。

目次

相続放棄しても「空き家の保存義務」は残るかもしれない

相続放棄とは、預貯金などのプラスの財産も、借金などのマイナスの財産も、被相続人(亡くなった人)の一切の権利義務を「相続しない」方法です。

例えば、両親が他界し誰も住まない実家が残された場合、「維持費ばかりかかる空き家はいらない」と判断し、相続放棄が頭をよぎる方は少なくありません。

しかし、相続放棄をしてもすべての関係が切れるとは限りません。

実は、特定の条件下では、相続放棄後も空き家を管理し、保存する義務が残ることがあるのです。

空き家の保存義務は「現に占有している者」が対象

以前は、相続放棄をした後も「新たな相続人が管理を始めることができるまで」は、自己の財産と同じように管理を継続する義務がありました。

そのため、遠方に住んでおり空き家の管理ができない場合でも、放置による建物の倒壊などで損害賠償リスクを負う可能性があったのです。

しかし、2023年4月の民法改正により、管理・保存義務の対象者は「現に占有している者」に限定されるよう明確化されました。

相続の放棄をした者による管理

第九百四十条 相続の放棄をした者は、その放棄の時に相続財産に属する財産を現に占有しているときは、相続人又は第九百五十二条第一項の相続財産の清算人に対して当該財産を引き渡すまでの間、自己の財産におけるのと同一の注意をもって、その財産を保存しなければならない。

引用元 e-GOV法令検索┃民法

相続放棄をした時点で、その物件を「現に占有(実際に住んでいる、または鍵を管理して事実上の支配下にある状態)」していなければ、原則として管理・保存義務は負いません。

逆を言えば、相続放棄時に「現に占有している」場合、保存義務から逃れることはできません。

例えば、遺品整理のために実家に泊まり込んでいたり、鍵を長期間管理していたりする場合、「占有している」とみなされ、放棄後も管理責任を問われる可能性があるため、注意が必要です。

「相続財産清算人」の選任には費用(予納金)がかかる

「占有者」とみなされ、その財産の管理責任を負っている状況において、全員が相続放棄をしたなどの事情により、他に管理を引き継ぐ相続人がいないこともあります。

そのケースにおいて管理責任から免れるには、家庭裁判所に「相続財産清算人」の選任を申立てることで、財産の管理・保存義務から免れられます。

選任された相続財産清算人は、相続財産の管理や換価、債務弁済などの清算手続きを行います。

清算手続きが完了しても他に相続人が見つからない場合、余った財産は最終的に国庫に帰属することになります。

申立て先は、「被相続人が亡くなった時の住所を管轄する家庭裁判所」です。

なお、清算人が選任されるまでの管理費や報酬として、申立て時に裁判所へ「予納金(数十万円〜100万円程度)」を納めなければならないケースが多いです。

なぜ今、空き家の「放置リスク」が高まっているのか?

今、国や地方自治体は「空き家対策」の強化に本腰を入れています。

その背景には、放置された空き家が引き起こす「物理的な危険」と、「所有者不明土地問題」という2つの大きな事情があります。

なぜ、これらの問題が深刻化してしまったのでしょうか?

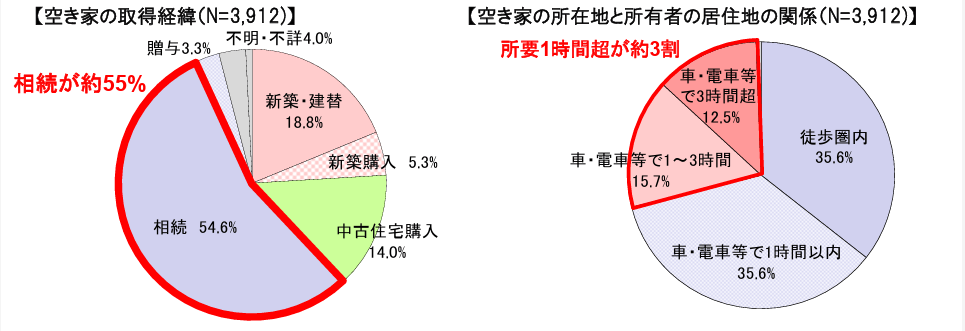

それには、空き家が発生する「経緯」と、所有者の「居住状況」が関係しています。

空き家対策の現状について(令和6年4月)

引用元 国土交通省住宅局

データが示すとおり、空き家の多くは「相続」をきっかけに発生しており、かつ3割の所有者が空き家から「車や電車で1時間以上」かかる遠方に住んでいます。

「実家が遠すぎて、頻繁に様子を見に行けない」 「草むしりや換気のために帰省するのは、時間的にも金銭的にも負担が大きい」などの事情により、結果として管理が行き届かず、放置されてしまうこともあるのです。

その結果、倒壊のおそれがある「特定空家」に指定されたり、行政代執行の対象となったりする可能性が高まっています。

行政による「代執行」や「新税導入」など負担増の動き

老朽化した空き家は、台風による屋根瓦の飛散や、積雪による家屋倒壊、さらには放火や不法投棄の温床になるなど、近隣住民にも迷惑をかけてしまうことがあります。

このようなリスクに対応できるようにするため、2023年12月に改正された「空家等対策の推進に関する特別措置法」(空き家法)では、行政の権限が大幅に強化されました。

- 固定資産税の負担増

- 「管理不全空き家」に指定され、市区町村からの指導・勧告を受けると、固定資産税の住宅用地特例(固定資産税の課税標準を1/6に減額する措置)が解除されます。

特例が解除されると、税負担が最大6倍に跳ね上がるリスクが生じます。 - 行政代執行(特定空家の撤去など)

- 所有者が改善に応じない場合、自治体が強制的に樹木の伐採や家屋の解体を行う「代執行」が全国的に増えています。

かかった解体費用(数百万円単位)は、所有者に全額請求されます。

さらに、京都市では2029年以降、全国初となる「非居住住宅利活用促進税(通称:空き家税)」の導入が予定されています。

「空き家の発生」自体が社会問題として議論される中、この新税導入の動きは他の自治体へ波及する可能性もありえるでしょう。

背景にある「所有者不明土地問題」の解消

また、長いこと放置された空き家は「所有者不明土地」が生まれる原因の1つでもあります。

所有者不明土地とは、所有者がわからない・連絡が取れない土地のことです。

国は現在、所有者不明土地をこれ以上増やさないため、相続登記の義務化や、所有不動産記録証明制度の導入などの整備を進めています。

空き家対策の厳格化は、単に建物を減らすだけの話ではなく、国民に対し「所有者責任の明確さ」を求め、「利用しない不動産の有効活用と流動化」を促すといった、国の意思表示が含まれています。

空き家を相続放棄するメリット・デメリット

「管理が面倒だから」という理由だけで相続放棄を検討するのは早計です。

判断を誤らないために、改めて相続放棄のメリットとデメリットを整理しましょう。

空き家を相続放棄するメリット

(1)管理コスト・固定資産税からの解放

将来にわたって発生する維持費、修繕費、固定資産税を支払う義務がなくなります。

(2)近隣トラブルのリスク回避

倒壊や放火、害虫発生など、空き家が原因で近隣に迷惑をかけ、損害賠償を請求されるリスクを減らすことができます。

(3)親族間の紛争回避

「誰が実家を継ぐか」という親族間の争いから、法的に一線を画すことができます。

空き家を相続放棄するデメリット

(1)プラスの財産も引き継ぐことができない

「空き家だけ」を放棄することはできません。

預貯金、株式、その他の不動産など、全てのプラスの財産を受け取る権利も消滅します。

(2)相続放棄の撤回はできない

気持ちが変わった場合でも、裁判所に受理された後は、相続放棄を取り消すことができません。

(3)管理責任が残る可能性がある

先述のとおり、現に空き家を占有している場合は、次の相続人に引き継ぐまで保存義務が残ります。

(4)次順位の相続人とトラブルが起きる可能性がある

あなたが相続放棄をすると、相続権は次の順位(兄弟姉妹や叔父・叔母など)に移ります。

事前に知らせておくなどして丁寧に引き継がないと、親族間でのトラブルに発展するおそれがあります。

相続放棄の方法と注意点

それでは、実際に空き家を相続放棄したい場合、どのような手続きが必要なのでしょうか。

前提として、相続放棄は、被相続人が亡くなったことを知った日から3カ月以内(熟慮期間)に、家庭裁判所へ申立てをする必要があります。

この期間を過ぎると、原則として「単純承認(借金を含む全ての財産を相続する)」をしたとみなされ、放棄ができなくなります。

財産調査が終わらないなどの理由がある場合は、裁判所に「期間の伸長」を申し立てることも可能ですが、期限を過ぎてからの申立ては認められませんので注意が必要です。

判断のポイント

しかし相続放棄をすると、故人に預貯金などのプラスの財産があったとしても、一切受け取ることができません。

そのため、手元に残したい資産がある場合は、安易に放棄せず、後述する「相続放棄以外の方法」を検討すべきです。

相続放棄の申立ての流れ

ほかの相続人に「いらないと口頭で伝えた」だけでは法的な放棄になりません。

相続放棄は、必ず「被相続人の最後の住所地を管轄する家庭裁判所」での申述が必要です。

- 費用

- 収入印紙800円分 + 連絡用の郵便切手代

- 必要書類

- ・相続放棄申述書

・被相続人の戸籍謄本・住民票除票

・申述人(あなた)の戸籍謄本

※関係性により、ほかの親族の戸籍が必要になる場合もあります - 完了までのフロー

- ①書類提出(家庭裁判所へ申し立て)

②照会書の受領(裁判所から「相続放棄照会書(質問状)」が届く)

③回答・返送(質問に答えて返送する)

④完了(「相続放棄申述受理通知書」が届けば手続き完了)

「法定単純承認」に注意

3カ月の熟慮期間内であっても、以下の行為をしてしまうと「相続する意思がある」とみなされ、相続放棄ができなくなります(法定単純承認)。

- 相続財産の処分

- 空き家の解体、家財道具の売却、預貯金の解約・使用など。

- 形見分けの範囲を超えた持ち出し

- 高価な時計や車の使用など。

特によくある失敗が、「空き家の片付け」のつもりで、遺品整理業者に依頼して家財を全て処分してしまい、単純承認とみなされてしまうケースです。

相続放棄を検討している場合、遺産の取り扱いには十分に注意しましょう。

なお前述のとおり、相続放棄が認められたとしても、管理義務者(占有者)とみなされれば、損害賠償リスク等が残る点も忘れてはいけません。

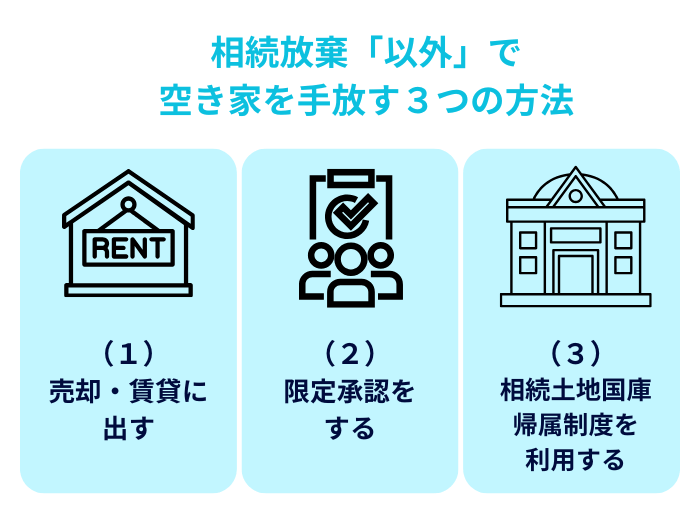

相続放棄「以外」で空き家を手放す方法

「相続放棄の申述期限を過ぎてしまった」

「うっかり家財を処分して単純承認になってしまった」

「預貯金は相続したいが、空き家だけは手放したい」

このように、既に相続してしまった、または相続せざるを得ない場合、空き家をどのように手放せばよいのでしょうか。

ここからは、代表的な3つの方法を紹介します。

(1)あえて相続して売却・賃貸する

空き家を売却できる可能性があり、預貯金などのプラスの財産もある場合は、シンプルに相続して売却(または活用)するのが、最も経済的合理性が高い選択です。

相続した空き家を売却したり賃貸に出すことができれば、不要な資産から現金を生み出すことができます。

- 現金化による柔軟性

- 不動産を売却して現金に換えれば、相続税の納税資金や、遺産分割の原資として活用しやすくなります。

- 他の資産も確保できる

- 相続放棄とは異なり、預貯金や有価証券などのプラス財産も手放さずに済みます。

- 税金の大幅な圧縮(空き家特例)

- 要件を満たせば、「空き家に係る譲渡所得の特別控除(空き家特例)」を活用できます。

空き家特例は、相続した空き家を売却するときに譲渡所得(利益)から最大3,000万円(相続人が3人以上の場合は2,000万円)を控除できる制度です。

※本特例は、2027年(令和9年)12月31日までの期間限定措置です。

参考「共有名義」を避ける解決策として

「他の相続人(兄弟姉妹など)と共有名義になって、将来の売却や管理で揉めるのが嫌だ」という理由で、相続放棄を考える方も多いでしょう。

しかし、共有を避けるために相続放棄を選ぶと、預貯金などの相続権も失ってしまいます。

解決策としては、一旦相続登記をしたうえで売却し、その売却代金を相続人同士で分ける「換価分割(かんかぶんかつ)」という方法が挙げられます。

相続財産を売却して利益(譲渡益)が出た場合は、譲渡所得税がかかる可能性はありますが、「不動産の共有」を避けつつ、現金で遺産を分け合うことができます。

なお、「共有持分(自分の権利)」だけでも売却すること自体は可能ですが、家全体を売る場合に比べて売却価格が安くなる傾向にあります。

まずは「全員で協力してできるだけ高く売る」方法が最善策といえるでしょう。

もちろん、空き家が売れるまでの間は管理コストがかかりますが、昨今は「空き家買取」を専門とする業者も増えています。

「古い家だから売れない」と自己判断せず、まずは査定に出してみることが重要です。

(2)限定承認をする

「空き家の立地は悪くないし売却の余地がある。しかし、故人の借金がどれくらいあるか分からない」

そのような場合、空き家の売却を前提として「限定承認」を利用する方法があります。

限定承認とは、プラスの財産(預貯金など)の範囲内で、マイナスの財産(借金など)を弁済する相続方法です。

万一、被相続人の借金がプラスの財産を超えていたとしても、相続人は超過分を負担する必要がありません。

限定承認は、相続財産全体がプラスになるかマイナスになるか不明な場合や、マイナスの資産がどれくらいあるか分からない場合に有効な選択肢とされています。

ただし、限定承認の手続きは、単純承認や相続放棄と比べて複雑です。

- 相続人全員の合意が必要

- 相続人の中に1人でも反対する人がいたり、連絡が取れない人がいたりすると、申立て自体ができません。

- 家庭裁判所の関与

- 債権者への公告や財産目録の提出など、裁判所を通じた清算手続きが必須です。

空き家の売却も原則として「競売」などになり、一般的な売却より時間と手間がかかります。 - みなし譲渡所得の可能性

- 税務上は「被相続人から相続人へ時価で譲渡があった」とみなされ、準確定申告で譲渡所得税が発生するリスクがあります。

限定承認は、特定の状況下で有効な手段です。

しかし、法務・税務の両面で手続きの難易度が高いため、検討の際には税理士や弁護士などの専門家へ相談することをおすすめします。

(3)相続土地国庫帰属制度を利用する

2023年4月からスタートした「相続土地国庫帰属制度」は、相続した土地を国に引き取ってもらえる制度です。

相続放棄とは異なり、預貯金などのプラスの財産は相続しつつ、不要な土地だけを手放すことができます。

しかし、この制度の利用には、非常に厳しい要件が設けられています。

特に空き家の場合、「建物」が建っている土地は引き取ってもらえないというルールが最大のネックとなります。

-

申請前に、空き家を自費で解体し、更地にする必要があります。その上で、以下の費用が発生します。

- 解体費用

- 木造でも数百万円、RC造なら1,000万円以上かかることも。

- 審査手数料

- 土地1筆あたり14,000円。

- 負担金

- 国が管理するための費用として、10年分の管理費(原則20万円〜)の納付が必要。

解体費や負担金を支払ってでも手放すべきか、売却の可能性も含めて慎重なコスト計算が必要です。

「空き家の相続問題」の解決策は1つではない

安易な相続放棄は、管理義務のリスクを残すだけでなく、本来得られたはずの資産(売却益や預貯金)をみすみす捨てることにもなりかねません。

特に資産をお持ちの方にとって、空き家問題の解決策は1つではありません。

どの選択肢が最適かは、空き家の状態や資産規模、そして親族関係によって異なります。

判断を誤ると、数百万円〜数千万円単位の損失が出る可能性もあるため、自己判断は禁物です。

弊社では、グループ内の不動産会社と連携し、相続税の試算にとどまらず、不動産の有効活用から法的なリスクヘッジまで、トータルでサポートいたします。

「実家の空き家、どうするのが一番損をしないか?」 そう迷われた際は、まずは一度ご相談ください。