最終更新日:2022/6/13

収支計画書とは?作成するメリットや書き方について

ベンチャーサポート税理士法人 税理士。

大学を卒業後、他業種で働きながら税理士を志し科目を取得。

その後大手税理士法人を経験し、現在に至る。

PROFILE:https://vs-group.jp/tax/startup/profile_writing/#p-tori

この記事でわかること

- 収支計画書とはどのような書類で何のために作るのかがわかる

- 収支計画書の作成方法や書類の書き方を知ることができる

- 収支計画書の作成上のコツや数字が足りない場合の対策がわかる

会社や個人事業を営む人は、収支計画書という書類を作成して自身で利用したり、金融機関に提出したりしますが、この書類を初めて見た人はどこにどのような数字を書いたらいいのかわからずに戸惑うかもしれません。

そこで、収支計画書の作成方法や作成上のコツについて解説していきます。

収支計画書の作成が金融機関からの融資に影響することも考えられるため、正しい作成方法をマスターしましょう。

目次

収支計画書とは

収支計画書とは、事業から発生する収入と支出を計算し、その結果どれだけのお金が残るかを示した書類です。

このうち収入は、主に事業の売上や借入金から発生し、支出は事業に必要な経費や借入金の返済から発生します。

事業を継続する上で、利益を計上することは非常に重要なことです。

そのため、損益計算書や利益計画書を作成してその収益状況を明らかにするのです。

しかし、収支計画書は損益計算書や利益計画書には現れない借入金の金額も加味しています。

また、売上代金の回収や、仕入・経費の発生と支払のタイミングのズレについても考慮しています。

利益が出ていてもある時点の現金残高では収支がマイナスになることがあるため、年度全体での収支状況を明らかにしているのです。

収支計画書を作成する目的・メリット

収支計画書は、損益計算書や利益計画書とは異なるものだということがわかりました。

そのような収支計画書を作成する目的は何なのでしょうか。

また、収支計画書を作成するメリットとデメリットにはどのようなものがあるのでしょうか。

収支計画書を作成する目的

収支計画書を作成する目的は、収入と支出の時期や金額を明らかにすることで、お金の流れを把握することです。

損益計算書では、過去の損益状況を明らかにすることができますし、利益計画書では近い将来の利益計画が明らかになります。

しかし、損益状況に問題がなく、利益を計上していてもお金がなければ事業を継続することはできません。

そこで、損益計算書や利益計画書とは別に、お金の流れを把握するために収支計画書を作成するのです。

収支計画書を作成するきっかけとしては、主に2つ考えられます。

1つは金融機関からの要請によって作成する場合です。

金融機関は会社や事業主に融資を行う場合、その融資を受けた後に返済が滞りなく行われるのか、確認する必要があります。

もし融資を行っても、その後に返済のめどが立たないのであれば、融資自体を見直す必要があるのです。

融資を行っても返済能力はあるのか、その判断材料として収支計画書の作成が求められるのです。

もう1つは、事業者自身がお金の流れを把握するために利用する場合です。

会社を設立したばかりの時期は十分な売り上げがないため、経費が先行して発生し、資金繰りに苦労することが多いのです。

また、新事業にチャレンジしたり、店舗を増やしたりする際には、どうしても資金が必要となります。

このような場合に、どれくらいの自己資金を使うこととなるのか、そして自己資金で足りるのかを把握しておかなければなりません。

そして、もし自己資金だけで足りないのであれば、金融機関からの融資を受けるという判断をすることとなるのです。

収支計画書を作成するメリット

金融機関からの要請により収支計画書を作成する場合、融資を受けられることがメリットといえます。

ただ、多くの場合、融資を受けるために必要性があって作成しているため、あまりメリットと感じることはないかもしれません。

一方、事業者自身が作成している場合、事業上のお金の流れが明確になるため大きなメリットがあります。

たとえば、大きな支払いがあるために一時的に資金がマイナスになってしまう月があったとします。

この場合、事前にわかっていればその時だけ融資を受けたり、支出を見直したりするといった対策ができます。

しかし、収支計画書を作成せずに損益状況ばかりを見ていたのでは、資金繰りのマイナスを事前に把握することはできません。

そのため、支払いの直前で資金が足りないことに気付き、あわてて金融機関に駆け込むといったことになってしまうのです。

収支計画書を作成するデメリット

収支計画書を作成すること自体にデメリットはありません。

資金繰りを明らかにするためには、必ず作成しておきたい書類といえます。

ただ、はじめて収支計画書を作成する場合、入力項目が多く、どのような金額を入れたらいいかわからないかもしれません。

そのため、作成に時間がかかってしまい、せっかく作成したのに実態を表していないものとなってしまう可能性もあります。

そこで、これ以後は収支計画書の作成方法について解説していきます。

収支計画書の作成方法・書き方

それでは、実際に収支計画書をどのように作成するのか、その作成方法を順番に解説していきます。

なお、収支計画書は特に決まった書式が定められているわけではありません。

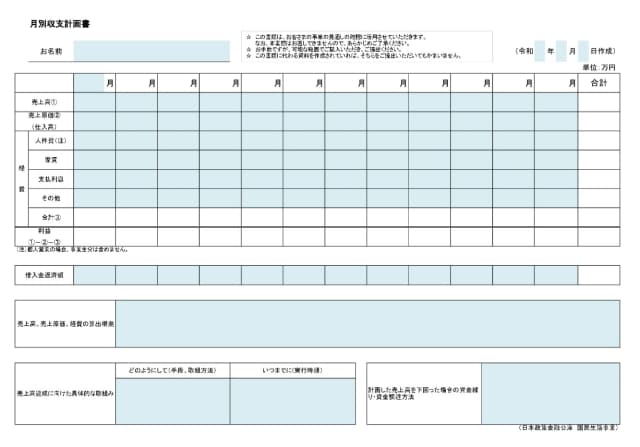

そこで、日本政策金融公庫から融資を受ける際に作成する収支計画書を使って、作成の手順を確認していきます。

引用元:日本政策金融公庫

(1)固定費を計算する

固定費とは、売上の規模に関わらず必ず発生する費用のことです。

この収支計画書では、経費の項目に「人件費」「家賃」「支払利息」「その他」があがっています。

この中では、少なくとも人件費と家賃は固定費となりますし、それ以外にも多くの固定費が発生します。

たとえば、水道光熱費や通信費、消耗品費などは、どのような業種の会社でも必ず発生するものです。

また、ネットショップなどの場合は荷造運賃が多く発生しますし、消費者向けの店舗の場合は広告宣伝費がかかります。

役員や従業員の通勤や出張の際の旅費交通費、得意先への接待や贈り物にかかる交際費なども固定費となるでしょう。

その他、フランチャイズに加盟している場合のライセンス料、税理士やコンサルタントへの支払手数料もあります。

このような固定費は、事業を運営していく上で必要不可欠であり、無理に削ることはできません。

必要最低限の金額を計算して、収支計画書に記入していきます。

(2)借入金と利息の額を計算する

金融機関からの融資を受ける場合には、その額をいくらにするのか、その返済がいくらになるのかを計算しなければなりません。

とはいっても、突然いくらの融資を受けるのかを自分で決めることは難しいでしょう。

そこで、まずは自己資金の2倍程度で計算してみます。

融資を受ける金額が決まり、返済期間が決まれば毎月の返済額と利息の額が計算されます。

この段階では適当な金額であってもいいので、借入金の返済額と支払利息を記入していきます。

(3)平均的な原価率や粗利益率を調べる

自身が開業しようとしている業種における、平均的な原価率や粗利益率を調べます。

原価率は、売上高に対する売上原価の割合です。

仕入原価の中身は、業種によって材料費となったり外注費となったりすることもあります。

一方、売上高から売上原価を差し引いた金額が、粗利益となります。

この粗利益が売り上げに占める割合が、粗利益率となるのです。

原価率と粗利益率は足すと100%になるため、どちらか一方の割合が分かれば計算することができます。

正確な割合を知ることはできないかもしれませんが、様々な統計資料や口コミ、過去の勤務先での経験値などを参考にしましょう。

(4)最低限必要な売上高を計算する

原価率か粗利益率のいずれか1つが分かれば、そこから実際に売上高を計算していきます。

ただ、ここで計算する売上高は、事業を継続していくのに最低限必要となる売上高です。

最初に計算した固定費と、次に計算した借入金の返済額・支払利息の合計額は毎月支払わなければならない金額です。

そして、この金額を獲得する方法は売上高しかありません。

ただ、売上を計上する際には売上原価が必要であり、その金額を差し引いた金額が固定費などの支払に使える金額となるのです。

たとえば、固定費が85万円、借入金の返済・支払利息の合計が15万円、粗利益率が60%の場合、売上高の計算は以下のようになります。

この場合、売上高166万円、売上原価66万円、固定費85万円、借入金返済と支払利息の合計15万円となり、残金ゼロとなるのです。

(5)売上高の根拠を考える

最低限必要な売上高を計算しましたが、その額はあくまで固定費や借入金の額をもとに計算したものです。

実際にそれだけの売上高を計上することができるか、検証しなければなりません。

小売店の場合は、近隣の住民の人口や駅の乗降客数、周囲の競合店の状況などから、来店数と客単価を計算します。

また、飲食店などの場合は、客単価と回転率、座席数などから計算を行います。

あまりにも非現実的な場合には、固定費や借入金などから見直しが必要になるでしょう。

収支計画書を作成するときのコツ

最後に、収支計画書の作成時のコツを確認していきます。

現実味のない収支計画書とならないよう、ポイントを抑えた収支計画書を作成していきましょう。

粗利益率が実態に合ったものとなっているか

収支計画書を作成する上でポイントとなるのが、粗利益率をどれくらいに想定するかです。

粗利益率が高ければ、売上高が少なくても固定費を支払うことができます。

逆に、粗利益率が低ければ、固定費の支払いのために多くの売上が必要となります。

実態にあっていない粗利益率を使って売上高を計算しても、固定費を払えないという可能性があります。

現実的な粗利益率を使って収支計画書を作成することが、大変に重要なのです。

固定費を見直す余地はないか

固定費の額は、いったん事業を始めてしまうと、簡単に削ることができません。

特に家賃や人件費などは、後から見直しをして減らそうとしても簡単にはいきません。

そこで、事業を始める前に収支計画書を作成しておき、家賃や人件費などの固定費を払うことができるかを確認します。

収支計画書を作成してみると、お金が足りないために支払いができない月が出てくるかもしれません。

そのような場合は、売上を増やすのではなく、固定費で削ることができるものがないか、よく検討する必要があるのです。

閑散期や繁忙期の違いを織り込んでおく

収支計画書の中でお金の流れに問題がない状態とするためには一定以上の売上が必要となります。

事業を始めたばかりの状態では大きな売上を見込むことは難しいため、実現可能なラインでの売上を記入することとなります。

しかし、その売上の金額は毎月一定とは限りません。

季節やイベントなどの要因のために、閑散期や繁忙期などがあり、売上に差が出ることは一般的です。

平均すれば固定費を支払うことができる状態でも、ある月だけお金が足りなくなってしまうのであれば、先に知っておくべきです。

そのような月ごとの売上の違いを、必ず事前に織り込んでおくようにしましょう。

まとめ

金融機関から融資を受けようとする場合は、収支計画書を作成する必要があります。

また、これから開業しようとする場合は、その資金繰りを確認するために収支計画書を作成する場合があります。

多くの数字を記入しなければならず、難しそうに感じるかもしれませんが、その作成方法を知れば誰でも作成できます。

事業の内容を見つめ直し、経費の削減を進めるためにも、自身で収支計画書を作成するようにしましょう。