最終更新日:2023/12/21

法人化に最適なタイミングは?個人事業主の検討ポイントを解説

この記事でわかること

- 個人事業主から法人化するタイミング

- 法人化するタイミングの売上・利益の目安

- 法人化するメリット・デメリット

- 法人化前に知っておくべき、個人事業主との違い

個人事業主が、会社を設立して事業を引き継ぐ「法人化(法人成り)する」には、タイミングを見極める必要があります。法人化することで、税負担を軽減できたり、社会的に信用が上がったりするなどの多くのメリットがあります。しかし、タイミングによってはメリットを活かしきれないこともあるため、適切なタイミングを知っておきましょう。

本記事では、法人化するメリットから最適なタイミングをわかりやすく解説します。併せて、法人化する前に知っておくべき個人事業主との違い、個人事業主が検討すべきポイントも見ていきましょう。

目次

法人化するメリットから見た法人化の最適なタイミング

事業が成長したら、法人化したほうが税金面で有利になることがあるといわれますが、法人化する最適なタイミングを見極めるには、その他にもいくつかポイントがあります。

人によっては「思い立ったが吉日」と法人化に踏み切ったり、代表取締役の肩書きを求めて法人化を決めたりして、自分のモチベーションを上げることで成功するケースもあります。ただし、慎重に考えたい人は、以下の法人化に最適な4つのタイミングを参考にしてください。

- 取引先や融資先からの信用力を高めたいとき

- 利益が一定額を超え、節税を意識し始めたとき

- 個人事業主で消費税の納税義務が発生するとき

- 従業員を増やしたいとき

取引先や融資先からの信用力を高めたいとき

個人事業主が法人化するタイミングとして、取引先や融資先からの信用力を高めたいときが挙げられます。

規模の大きな会社や老舗の会社の中には、取引の安定性を求めるために、法人以外とは取引をしなかったり、少額の取引しか行わなかったりすることがあります。

法人は個人事業主と違って、お金をかけて法務局での法人登記を行うことが必要です。法人として認められ、事業を行う法人としての責任を持つことから、法人のほうが個人事業主よりも信用力が高いというメリットがあります。

特に法人化は、安定した事業運営や一定の先行投資をしていることの証であり、与信判断の材料の1つとなります。

そのため、取引先や融資先からの信用力を高めたいときは法人化するタイミングといえるでしょう。

法人化をすると、登記簿謄本によって自社の存在と資本金額、事業実態などを明示するため、融資を受ける際も、客観的に信用力を示せる法人のほうが有利だといえます。

また、取引先から「法人口座を作ってほしい」「法人化してほしい」と言われることもあります。これから取引をしたい、取引の数を増やしたいという意向の表れであるため、今後の事業拡大のカギになりそうな取引先があるときに法人化を考えるのもおすすめです。

利益が一定額を超え、節税を意識し始めたとき

利益が一定額を超え、節税を意識したいときも個人事業主が法人化するタイミングの1つです。

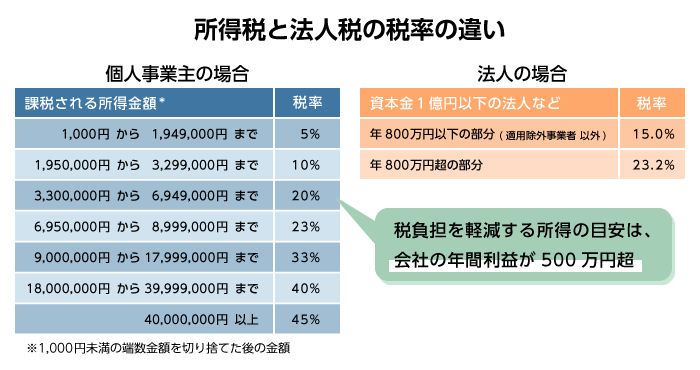

個人事業主の所得税は累進課税制度で、税率が5~45%の7段階に区分され、所得金額(利益)が増えるほど段階的に税率が上がるしくみになっています。

一方、法人にかかる法人税は、資本金1億円以下の普通法人の場合、所得金額800万円以下の部分は15%、800万円超の部分は23.2%となります。このように、所得金額に課税するしくみは所得税も法人税も同じですが、その税率は所得金額によって異なります。

ただし、単に税率だけを比較して、法人化のタイミングを判断すると失敗することがあるので注意が必要です。

法人は役員報酬を経費に計上できるため、個人事業主とは考え方が異なります。また、役員報酬には所得税や住民税がかかります。

諸々の要素を加味して、個人と法人それぞれの税負担をシミュレーションすると、個人事業主の所得金額が500万円を超えた場合、法人化をしたほうが節税になるといえるでしょう。

その他、法人では赤字のときの欠損金を10年間繰り越すことができるなど、税負担の軽減につながるメリットがいくつかあります。

個人事業主と法人化した場合の税負担については、税理士に相談することで、どちらの節税効果が高いかをシミュレーションしてもらうことが可能です。税務相談は税理士の独占業務となるため、法人化前に適切な金額を計算してもらうと最適なタイミングを見極められるでしょう。

個人事業主で消費税の納税義務が発生するとき

個人事業主で、消費税の納税義務が発生するときも法人化を考えるタイミングといえます。

消費税は前々年の課税売上高が1,000万円を超えると、個人事業主でも法人でも消費税の納税義務が発生します。しかし、法人化すると個人事業主時代の売上は関係なくなるため、前々年の課税売上高が1,000万円を超えた段階で法人化すれば、原則2年間は消費税が免税されるというメリットがあるのです。

ただし、インボイス制度開始に伴い、適格請求書発行事業者に登録した場合は課税事業者となります。前々年の課税売上高が1,000万円以下であっても適格請求書発行事業者として登録すると、消費税の納税義務が発生するので注意してください。

適格請求書発行事業者になるかどうかは納税者の判断に任されており、必須ではありません。取引先などに影響が出る場合もあるので、免税事業者のままでいるか、適格請求書発行事業者に登録して課税事業者になるかは、税理士に事業内容や取引相手を相談した上でアドバイスをもらうといいでしょう。

従業員を増やしたいとき

従業員を増やしたいときも、法人化を検討すべきタイミングの1つです。

法人化した場合は、雇用人数や業種にかかわらず、社会保険に加入しなくてはなりません。会社は社会保険料の負担が必要となりますが、従業員は社会保障を受けられるため、個人事業主よりも採用しやすいというメリットがあるでしょう。

個人事業主のままでも採用はできますが、昨今の人手不足が深刻化している状況では、従業員が安心して働けるようにすることも重要です。また、近年は、社会保険への加入を求めて法人化の相談をする個人事業主の方も増えています。就職にあたっては、本人の意思だけでなく、親や配偶者の意見が影響することもあります。一般的に個人事業主よりも法人という点に安心感を持つ方もいることから、法人が有利であるともいえるでしょう。

法人化前に知っておくべき個人事業主との違い

法人化すると社会的な信用力が高まり、税負担が軽減されるなど、多くのメリットがあります。一方、デメリットとして、法人は個人事業主にはない義務がいくつか発生します。法人化してから慌てないように、以下に挙げる個人事業主との違いを把握しておきましょう。

会社設立手続きや維持費が必要になる

法人は、個人事業主のように「個人事業の開業・廃業等届出書(開業届)」を出すだけで事業を行えるわけではありません。法人化するには、定款の作成や法務局への法人登記申請などの会社設立手続きを行う必要があるだけでなく、費用もかかります。例えば、株式会社を設立する場合は、定款の認証手数料や登録免許税、会社の実印作成費などで約23万円がかかります。

社会保険料の負担がある

社会保険は、会社勤めの人や公務員、条件を満たすパート・アルバイトなどの短時間労働者が加入する公的な保険制度です。個人事業主との違いは、法人化すると、原則として社会保険に加入しなければならないことです。健康保険や厚生年金保険の保険料は労使折半として、加入条件を満たす従業員がいればその分、会社と被保険者である従業員が半分ずつ負担することになるため、社会保険料の負担が多くなります。

また、社長1人の会社でも、社長の個人負担分と会社負担分の社会保険料の納付となるので、負担額の多さに驚くこともあるかもしれません。目安としては、40歳未満の経営者で役員報酬が月額30万円の場合、本人負担分は約4万円、会社負担分も同額となるため、役員報酬から天引きした本人負担分とまとめて、会社は約8万円を納めます。

赤字でも税金がかかることがある

個人事業主の場合、赤字になると所得税や住民税の納税義務はありません。しかし、法人は法人住民税の一部である均等割については、赤字でも課税されます。自治体によって金額は異なりますが、目安としては年間約7万円です。

決算を行う必要がある

法人化すると、事業年度ごとに損益を算出し、書類にまとめる決算という手続きを行わなくてはなりません。決算作業は確定申告よりも煩雑で、税務や会計の専門知識がなければ自力で行うのは困難です。基本的には税理士に依頼することが多いため、顧問税理士を探しておく必要があります。また、決算料として、通常の税理士顧問料とは別途費用がかかることが一般的です。

税理士への依頼費用はかかりますが、作成した決算書類に間違いや不備があれば修正申告が必要になるだけでなく、本業のリソースを圧迫しかねないため、法人化するタイミングで税理士に相談しておいたほうがスムーズでしょう。

会計処理が煩雑になる

事業に使うお金とプライベートのお金の区別があいまいになりやすい個人事業主と違って、法人は定められたルールに沿って、正確に会計処理を行うことから、社会的な信用力が高い傾向があります。しかし、その分、法人の会計処理は煩雑になり、会計や経理業務に時間がかかります。

また、会社設立後3カ月以内に、役員報酬を株主総会で決議し、議事録を作成して保管する必要があります。法人の会計処理はルールを守らなければ経費計上が認められず、税負担を軽減できなくなるので注意が必要です。会社設立のタイミングこそ、会計処理は税理士に相談してサポートしてもらうといいでしょう。

法人化のタイミングに悩んだら、誰に相談する?

法人化のタイミングについては、個人事業主と法人ではどちらが有利か、どれくらいの利益を生み出せるようになったら法人化を考えたらいいのか、社会保険料の負担はどれくらいかかるかといったことに悩む方が多くいます。

このような、法人化に関する悩みの総合的な窓口になるのが税理士です。税理士事務所によっては、司法書士や行政書士、弁護士などの専門家も在籍しているので、相談内容に合わせて最適な専門家をつないでくれることもあります。自分でそれぞれの士業を探す手間や費用が省けるため、まずは信頼して相談できる税理士を見つけておくことが大切です。

税理士は、会社の財務状況を把握しており、経営者にとっては法人化後の相棒となる存在です。税理士であれば、会計処理や決算の他、税金対策や役員報酬の決め方、資金繰りの相談などもできるでしょう。

なお、法人化後は利益が安定するまで時間がかかることがあるため、家族の理解を得ておくことも忘れないようにしましょう。

法人化のタイミングは税理士に相談して安全に進めよう

法人化するタイミングには、社会的な信用力を高めたいときや利益が一定額を超えたときなど、いくつかのポイントがあります。事業の安定性があり、継続的な成長が見込める場合は、法人化を検討してみてはいかがでしょうか。ただし、タイミングを誤ると、法人化した後に社会保険料や税金の負担に苦しむ可能性があるので注意が必要です。

最適なタイミングで法人化するには、税理士に相談することをおすすめします。まずは無料相談を行い、相談しやすい税理士を探してみましょう。

ベンチャーサポート税理士法人では、会社設立の無料相談をお受けしています。無料相談には時間制限もありません。会社設立にあたってわからないことや悩みごとがありましたら、お気軽にご相談ください。