最終更新日:2022/12/23

【初めての確定申告】個人事業主向け申告書の書き方をわかりやすく解説

ベンチャーサポート税理士法人 税理士。

大学を卒業後、他業種で働きながら税理士を志し科目を取得。

その後大手税理士法人を経験し、現在に至る。

PROFILE:https://vs-group.jp/tax/startup/profile_writing/#p-tori

![]()

この記事でわかること

- 個人事業主の確定申告書の書き方がわかる

- 売上と経費の集計方法がわかる

- 確定申告のポイントがわかる

個人事業主は自分で確定申告書を作成しなければなりません。

確定申告書を作成する時に最も重要になるのは、売上と経費の集計です。

しかし、確定申告書の作成が初めてで慣れていない場合は、集計の仕方や書き方で苦労することも多いでしょう。

今回は、個人事業主の売上と経費の集計方法や確定申告書の書き方をわかりやすく解説していきます。

目次

個人事業主が使う確定申告書の種類

確定申告書と一口に言ってもいろいろな書類があります。

申告書の種類や違いについて見ていきましょう。

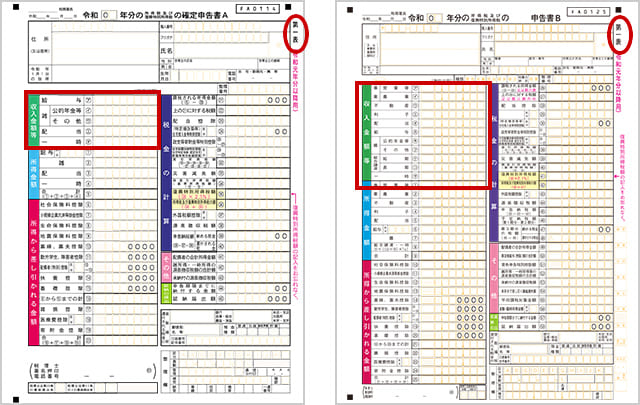

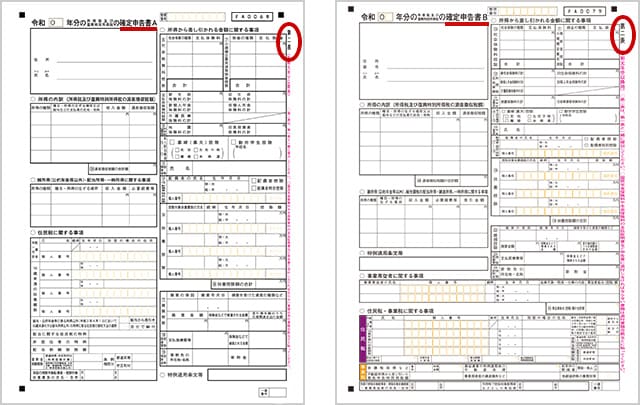

確定申告書AとBの違い

個人事業主が所得税の確定申告を行う際には、確定申告書Aと確定申告書Bのいずれかを使うこととされています。

この2種類の申告書の違いは、誰でも使用することができるのが確定申告書B、特定の所得のみが発生している人が使用するのが確定申告書Aとなります。

| 確定申告書A | 特定の所得のみ発生している人が使用する |

|---|---|

| 確定申告書B | 誰でも使用することができる |

確定申告書Aが使用できる特定の所得とは、「給与所得」「雑所得」「一時所得」「配当所得(総合課税)」の4つとされています。

また、前年の所得税額が大きな人は7月と11月に予定納税を行っており、この予定納税を行った人は、確定申告書Aを利用することはできません。

確定申告書Bでなければ確定申告ができない主なケースは、以下のとおりです。

- 個人事業主で事業所得が発生する人

- 不動産所得が発生する人

- 株式の譲渡を行い利益や損失が発生した人

- 不動産を売却した人

個人事業主の方が確定申告を行う場合、事業所得が発生したり青色申告を行うことが多いと思います。

これらの条件に該当する場合は、確定申告書Bを使って確定申告しなければなりません。

一方、個人事業主で雑所得として申告する人は少ないと思いますが、この場合は確定申告書Aを使うこともできます。

確定申告書第一表とは?

確定申告書第一表は、所得税の計算に必要な「収入金額等」「所得金額」「所得から差し引かれる金額」「税金の計算」について、その項目別の総額をまとめて記載した書類です。

「収入金額等」「所得金額」「所得から差し引かれる金額」にある各項目の金額は、他の申告書類で計算したり、源泉徴収票などから転記するものが多くあります。

一方、「税金の計算」にある金額は他の書類に記載のないものが多く、所得税の計算方法を確認しながら記入しなければなりません。

確定申告書第二表とは?

確定申告書第二表には、所得の内訳や所得控除の内容、配偶者や扶養親族の名前・年齢などの詳細情報を記載します。

申告書AとBで大きな違いはなく、Bは対応する所得が増える分、記載内容が増えます。

源泉徴収票からの転記箇所が多いです。

年によって微妙に記載内容が変わるので、注意しましょう。

白色申告をする人は「所得税青色申告決算書(一般用)」のかわりに「所得税収支内訳書(一般用)」を使うことになります。

確定申告書は税務署の窓口で受け取るか、国税庁のHPからもダウンロードできます。

ただし税金を現金で納めるときは「納付書」に納付額を記載しなければいけませんので、税務署で確定申告書と納付書をもらうほうが良いでしょう。

確定申告書第三表とは?

確定申告書第三表は、分離課税がある場合に使用する書類です。

表三表にはAやBの区別はなく、収入金額、所得金額、課税所得、税額などを計算します。

確定申告書第四表・第五表とは?

確定申告書第四表は損失が出たときに使用し、他の所得と相殺する計算過程や、翌年以降に繰り越せるものがあるときは、繰越損失を記載します。

確定申告書第五表は修正申告をする際に使用するものです。

修正前の金額や、修正により増加する税額、修正申告で変わった内容などを記載します。

個人事業主の確定申告書の書き方のポイント

個人事業主が確定申告をするまでの大きな流れを簡単に説明すると次のようになります。

- ①1月1日から12月31日までの売上高の合計額を集計する

- ②1月1日から12月31日までの経費の合計額を集計する

- ③白色申告の人は「収支内訳書」、青色申告の人は「青色申告決算書」を作成する

- ④確定申告書の第一表、第二表を作成する

この4つの中で最も重要な作業は①・②の売上や経費の集計です。

なぜなら①や②が間違ってしまうといくら③や④を正しく行っても税額が間違ってくるからです。

また税務調査でも①や②が正しいかどうかを調べられますので、今回は売上と経費の集計方法について詳しく解説します。

売上の集計をする

確定申告の第一歩は「正確な売上の算出」です。

売上が間違っていれば税額も当然変わってきますし、税務調査でも売上の計上が正しいか否かは必ず見られる最重要ポイントです。

売上の漏れを税務調査で指摘されると言い逃れができず、本来納めなければいけない金額に加えて、罰金が課されます。

- 現金でもらった売上金

- 預金口座に入金された売上金

- 手形で回収した売上金

それらを全て漏れなく集計してください。

売上の計上時期

売上の計上時期にも留意しましょう。

実際の税務調査の現場ではこの「時期ずれ」が頻繁に指摘されます。

それでは売上はいつ計上するのが正しいのでしょうか?

これは、「商品を引き渡したとき」、サービス業ならば「サービスを提供したとき」です。

業種ごとに、売上を計上するタイミングを表にまとめました。

| 業種等 | 売上を計上するタイミング |

|---|---|

| ネット通販 | 出荷した日 |

| アフィリエイターや情報起業家 | ASPの管理画面上で見た「○月分」 |

| HP作成やシステム開発 | 納品した日 |

逆に言うと、作業が完了する前に先に入金してもらう場合は「前受金」となり、その年の売上から除いて翌年以降の売上になります。

この「売上の計上時期」は本当によく間違いがありますので、自分の業種の場合どの時点が「商品を引き渡した」または「サービスを提供した」ことになるのかをしっかり確認してください。

売上についてはさらにあと2つ注意点があります。

「家事消費」と「本業以外の収入」です。

家事消費とは

「家事消費」とは自分が売っている商品などを自分自身で使ったり、知り合いに無料でプレゼントしたりすることです。

このような「家事消費」については、「自分への販売」つまり「家事消費による収入」として計上しなければいけないことになっています。

計上する金額は「仕入れをした原価」か「販売価格の70%」のいずれか大きい金額で売上を計上することになります。

自分で使ったのに売上なんて変な感じですが、漏れなく計上しなければいけません。

本業以外の収入とは

次に「本業以外の収入」とはなんのことでしょうか?

具体的には次のようなものです。

- 作業くずを売却したお金

- 空箱を売却したお金

- 得意先からのリベートや紹介料

- 従業員への貸付金の利息

- 従業員の寮の家賃収入

- 損害賠償金や火災保険金

作業くずなどは回収業者が現金で支払ってくれたりしますので、よく計上を忘れてしまいます。

しかし、税務署は業種によってこういった作業くずの販売などがあることを知っていますので、忘れずに計上してください。

- 売上の集計についてまとめると

- (1) 売上の計上漏れがないか(現金回収、預金回収、手形回収)

- (2) 売上の計上の時期が適切か

- (3) 家事消費をした売上が抜けていないか

- (4) 本業以外の売上(廃材や空箱、リベートなど)が抜けていないか

このような点に十分注意をして集計してください。

経費を集計する

「経費」と一言で言っても、仕入、人件費、家賃、交際費、消耗品費などその内容は多岐にわたります。

しかし、それらの経費に対して考え方は共通しており、経費の集計全般について重要なことは「漏れなく多すぎずに集計すること」と「経費になるものだけ集計すること」の2点です。

- 「漏れなく多すぎずに集計する」とは

- 1月1日から12月31日までの間に支払った金額を集計する

- 既に商品が納品されていたり、サービスの提供を受けりしたものは経費に含める

- 前渡金や前払費用のように既にお金は支払っているが、まだ商品が入ってきて、サービスの提供を受けていないものは経費から外す

- 製造原価となる仕入や外注費は計上済みの売上に対応する金額だけを計上する

経費に対する重要な考え方

経費についてもう少し説明していきます。

売上に対応する売上原価だけ経費に入れる

HPを作成している個人事業主がこんな支払いをしました。

クレジットカードでパソコンを買って仕事で使い始めましたが、引き落としは年明けの1月です。

12月末にGoogleへアドワーズ広告代を支払いましたが、まだ全額消費されていません。

外注さんにHP作成のお手伝いをしてもらって外注費を支払いましたが、まだHPが納品できておらず売上が計上されていません。

こんなケースでは経費はどのように集計すれば良いのでしょうか?

まず「クレジットカードでパソコンを買って仕事で使い始めましたが、引き落としは年明けの1月です。」についてですが、これは既に納品が済んでいるのですが、支払いがまだというだけなので経費に入れて問題ありません。

2つ目の「12月末にGoogleへアドワーズ広告代を支払いましたが、まだ全額消費されていません。」というのは、お金を既に支払っているのですがまだサービスを受けていないので、経費には入れられません。

3つ目の「外注さんにHP作成のお手伝いをしてもらって外注費を支払いましたが、まだHPが納品できておらず売上が計上されていません。」というのは売上に対応していない製造原価なので経費に入れられません。

この「売上に対応する売上原価だけ経費に入れる」というのは、なかなかイメージしにくいかもしれません。

しかし、税務署としてはよくあるミスという認識ですので、税務調査で確実に調べてくるポイントです。

経費になるものだけ集計する

もう1点考えなければいけないことは「経費になるものだけ集計する」ということです。

この「経費性」と言われる視点も税務署がよく問題にする点です。

ただし、税法では明確に「これは経費で、これは経費ではない」とは規定しておらず、「売上を上げるために直接必要だったもの」が経費になります。

納税者は「経費だ」と思っても、税務署は「経費ではない」ということが頻繁にあり、そういった意味で非常に「グレーゾーン」が大きいのです。

実際の税務調査でも調査官によって言うことが違うことがありますし、「経費でない」と言われても税理士が戦えば経費に認められるようなこともあります。

- 「絶対に経費と認められるシロの経費」

- 「絶対に認められないクロの経費」

- 「言い方や考え方で判断が変わるグレーの経費」

ここでは「税務調査でよく指摘されるクロの経費」について見ていきます。

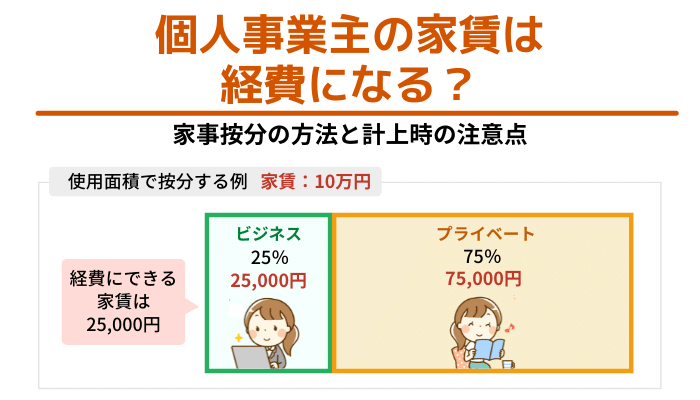

経費の按分とは

たとえば、自宅で事業を行っているときの家賃や電気代などは「事業用の部分」と「家事用の部分」とが混在しているはずです。

生活しながら事業もしているので当然ですが、家賃や電気代を全額経費に入れることは認められていません。

事業用と家事用の床面積の割合や、その他合理的な割合で按分しなければいけないのです。

事業用と家事用に按分しないことは「クロ」であり、いくら主張しても認められることはありません。

家賃や電気代以外に按分が必要な可能性があるものとしては次のようなものがあります。

- 事業用兼自宅の水道代・ガス代

- 事業用兼自宅の火災保険料

- 事業用兼自宅の固定資産税

- 事業用兼自宅の修繕費

- 事業用兼自宅の電話代

- 事業用兼自宅の減価償却費

- 事業用兼プライベートの自動車のガソリン代

こういった経費は税務署も「プライベートが混じっている」ということを最初から疑って税務調査をしますので、しっかり按分してください。

また税務調査対策として、根拠となった書類などは保存しておくようにしましょう。

注意:事業用経費として認められない費用

次のようなものはいくら主張しても経費として認められません。

- 生命保険の保険料

- 所得税の納付額

- 住民税の納付額

- 源泉所得税の納付額

- 国民健康保険料

- 国民年金

- 病院代

ここで一つ注意点があります。

白色申告の人が「私は白色申告なので領収書がなくても経費を計上できるのですよね?」と質問されることがあります。

これは完全な間違いで、白色申告の人は帳簿を作る必要はないのですが、領収書がないと経費にはできません。

もし領収書がなくても経費にできるのであれば、多くの人が青色申告をやめて白色申告にしてしまって、誰も税金を払わなくてよくなりますよね。

そんなことにならないよう、白色申告であろうと青色申告であろうと、税務署は領収書があるものだけしか経費として認めないのです。

そのため普段から領収書はしっかりもらって、なくさずに保存する習慣を付けることが重要です。

ちなみに領収書でなくてもレシートでも問題なく経費に落とせるので、領収書が難しければレシートを保存しておいてください。

具体的な各経費・各科目の集計の仕方

具体的な各経費と各科目の集計の仕方について見ていきます。

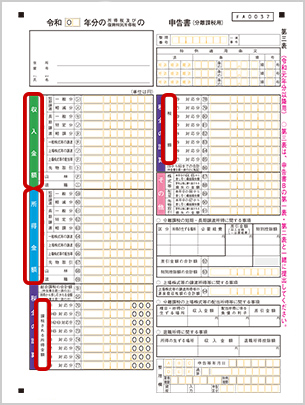

(1)仕入

仕入れについては1年間で支払った金額だけでなく、12月末で掛け支払いのために支払っていないものも含められます。

ただし1点注意が必要な点として、「1月1日の在庫の金額」と「12月31日の在庫の金額」も調べておきましょう。

なぜなら仕入れた金額がそのまま全額経費になるわけではなく、「売上に対応する売上原価」だけが経費になります。

売上原価とは「今年に売れた売上に対応する仕入の原価」で、具体的には「1月1日の在庫の金額」に「年中で支払った仕入の金額(掛を含む)」を足して「12月31日の在庫の金額」を引くことで計算できます。

実際のモノをイメージするとこの仕組みがわかると思います。

今年に売れたものの原価とは「1月1日に在庫として手元にあったもの」か「年内で仕入れたもの」のはずですよね。

そして12月31日に売れ残っている商品もあるはずですので、その金額は引かなくてはいけません。

(2)給料賃金・外注工賃

次は「給料賃金」と「外注工賃」についてです。

ここで重要な点は「給料賃金」になるのか「外注工賃」になるのか、もっと平たく言えば「従業員」と「外注さん」の違いは何なのかです。

なぜこの区別が重要かと言いますと、この2種類のどちらになるかで税務上の処理が大きく異なるからです。

外注工賃になると消費税を8%乗せて支払いますが、給料賃金は消費税金がかからない経費です。

納める消費税は売上に係ってくる「預かっている消費税」から、経費に係ってくる「支払った消費税」を引いた金額になります。

つまり、「給料賃金」ではなく「外注工賃」になると納める消費税が減るのです。

だからといって、人への支払いを全て外注工賃にすることはできません。

一般的に外注工賃となる条件とは次のようなものです。

- 指揮命令系統が会社にはない

品質や納期さえ守れば、どのような方法で仕事を進めてもよいのが外注(細かな指示が必要な場合などは進め方について指示することも可能) - 請求書がある

外注さんは社外の人なので当然請求書のやり取りがあるはず - 仕事のための備品等を会社から支給しない

デスクやパソコンが与えられたりするのは社員であって、外注さんにはない - タイムカードがない

時間で縛るには社員であって、外注はあくまで業務そのものを依頼する - 通勤手当がない

職場で仕事をするのは社員であって、外注は通勤をする必要が無いため

このような要件を満たしていないと外注工賃にはできませんので、注意してください。

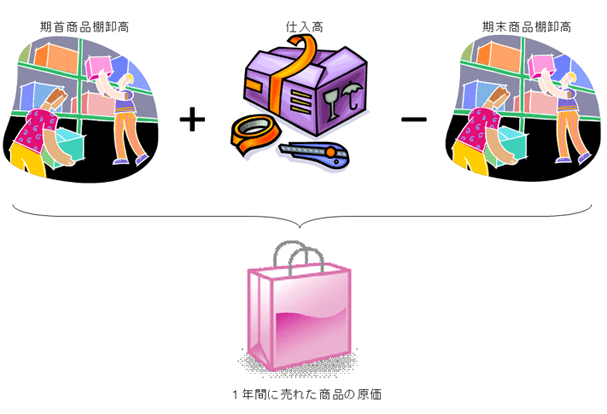

(3)減価償却費

次は「減価償却費」について紹介しますが、ここでつまづいてしまって、確定申告書の作成を諦めたりはしないでください。

減価償却は以下の流れで確認していきましょう。

- ①減価償却のイメージ(定額法)

- ②耐用年数

- ③計算の仕方

- ④減価償却の対象となる資産

- ⑤中古の減価償却

- ⑥事業用兼プライベートの減価償却

- ⑦定率法

減価償却を正しく計算するためには上記の知識が必要です。

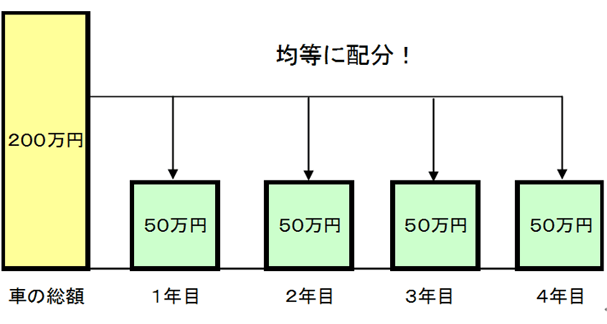

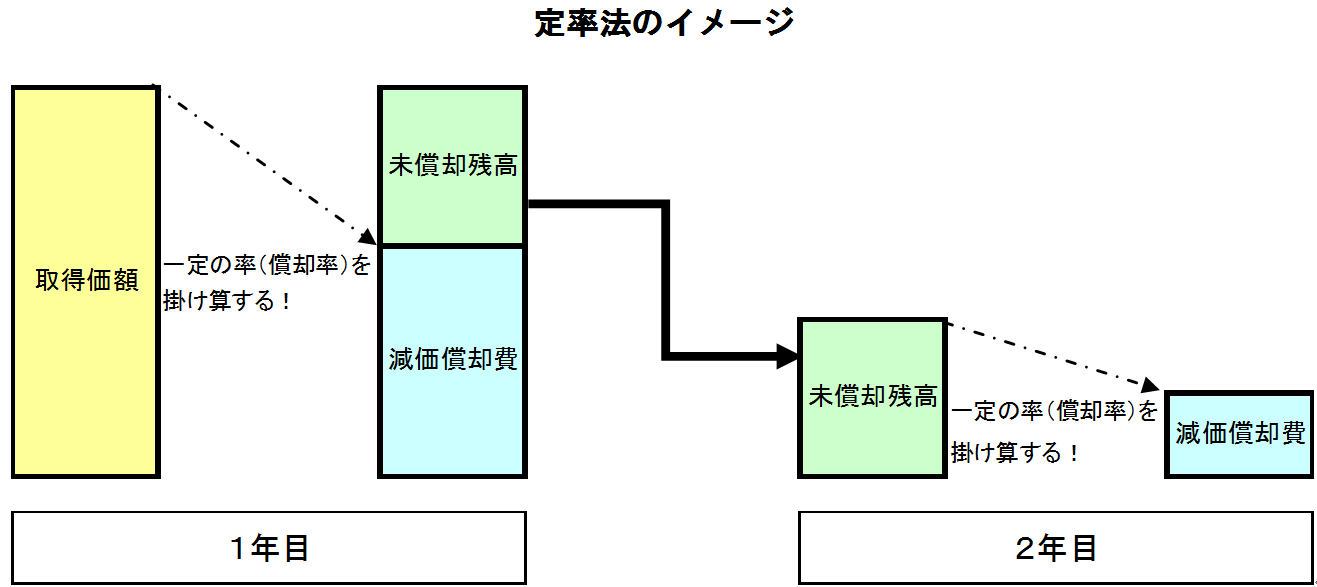

①減価償却のイメージ(定額法)

たとえば事業用に200万円の車を買ったとしましょう。

仮に車を4年間使ったとすると、この車は4年間の利益に貢献したということです。

会計の世界では「費用」と「収益」は期間対応させるのが原則です。

そこで200万円を4年間に均等に配分して、各年度で50万円ずつ経費に落とそうということになります。(下図参照)

これが「減価償却」の考え方です。

この方法は減価償却の計算方法のなかでも「定額法」と呼ばれるものです。

②耐用年数

イメージがつかめたところで次に問題となってくるのが、「何年間で償却するか(何年間使えるとするか)」ということです。

「何年間使えるとするか」は法律で耐用年数として定められています。

③計算の仕方

定額法の計算方法は「いつ取得したか」で2パターンあります。

- ア.平成19年4月1日以降に取得した資産で定額法を採用しているケース

- イ.平成19年3月31日以前に取得した資産で定額法を採用しているケース

- ウ.平成19年4月1日以降に取得した資産で定率法を採用しているケース

- エ.平成19年3月31日以前に取得した資産で定率法を採用しているケース

まずは、定額法の計算方法を「ア」と「イ」のケースで確認しましょう。

「ア」と「イ」の違いは「いつ取得したか」という時期の差です。

不思議に感じるかもしれませんが、資産をいつ取得したかで計算方法が変わります。

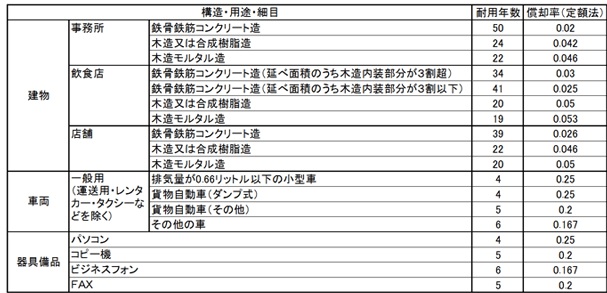

【ア.平成19年4月1日以降に取得】

償却率というのは「②耐用年数」で説明した「耐用年数」に応じて法律で決まっています。

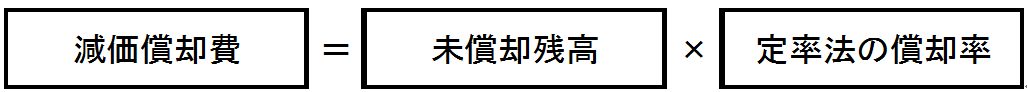

ここもよく出てくる資産を例にまとめておきます。

つまり、1月に買ってすぐに事業に使い始めたら12か月間使っていますので上記の計算式で問題ありませんが、購入時期が12月ごろであれば実際に事業に使っていた期間が1か月となり、これらを同じ条件で費用に落とすのは不公平になります。

そのため、このような場合は月数按分が必要です

取得価額200万円の軽自動車(排気量0.66リットル以下)の新車を7月15日に購入して仕事で使ったとします。

上の表を見てみますと、排気量0.66リットル以下の軽自動車の耐用年数は4年で、償却率は0.25です。

また7月15日に取得して事業に使い出したので、今年1年間の使用した月数は、7月~12月の6か月間です。(1か月未満の月は切り上げで1か月になります)

すると減価償却費は、

になります。

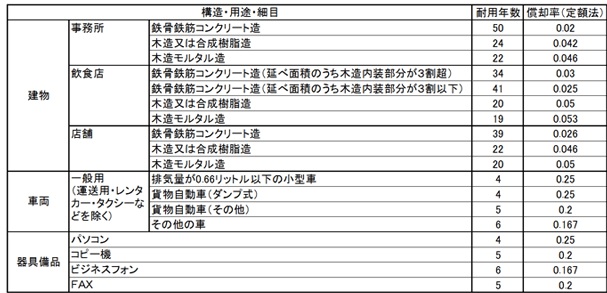

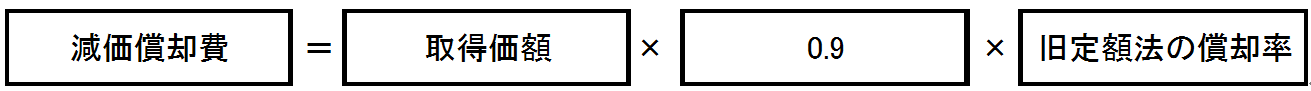

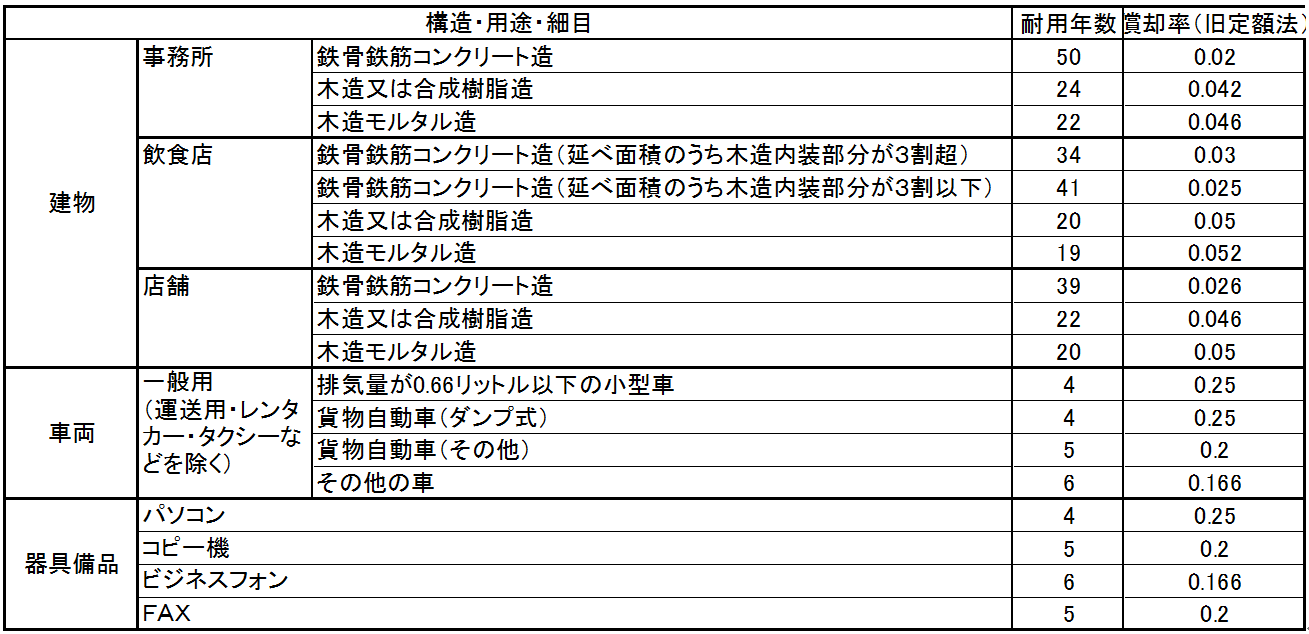

【イ.平成19年3月31日以前に取得した資産で定額法を採用しているケース】

次は「イ.平成19年3月31日以前に取得した資産で定額法を採用しているケース」についてです。

計算式は以下のようになります。

「ア」との違いは「×0.9」と「旧定額法の償却率」という点です。

旧定額法の償却率は次の表をご覧ください。

1年の途中で事業を購入した場合は、「ア」と同じく月数按分が必要です。

④減価償却の対象となる資産

減価償却の対象となる資産とは、建物や車、パソコンやコピー機のように年数が経過するにつれて価値が減少するものです。

またパソコンのソフトウェアなど実物のないものも減価償却の対象です。

ただし金額に条件があり、白色申告の人なら10万円以上、青色申告の人なら30万円以上が対象です。

つまり、白色申告の人は10万円未満なら12月のギリギリに購入しても経費になり、青色申告の人なら30万円未満のものが経費になります。

⑤中古の減価償却

中古で買った場合、通常新品より使用できる期間は短くなるため、税法でも中古で買った場合は耐用年数を短くすることを認めています。

中古の耐用年数の計算方法は次のようになります。

中古で2年落ちの車を軽自動車(排気量0.66リットル以下)を購入した場合の法定耐用年数は、以下のようになります。

4年-2年+2年×0.2=2.4年→2年(端数切捨て)

耐用年数が短いということは、償却率が高く1年で経費になる金額が大きいということです。

その分税金が安くなりますので、購入した資産が中古であれば、耐用年数を短縮して計算するようにしましょう。

⑥事業用兼プライベートの減価償却

一つの資産を事業用にもプライベート用にも使用している場合はどのように計算すれば良いのでしょうか。

このような場合は合理的な基準を設けて事業用とプライベート用に按分して、事業用の部分だけを経費に落とすようにしましょう。

「合理的な基準」とは、たとえば建物の減価償却費ならば業務用とプライベートの床面積の比率などです。

車なら走行距離などが目安になります。

按分されているかどうかは税務署が必ず見てくる点ですので、注意してください。

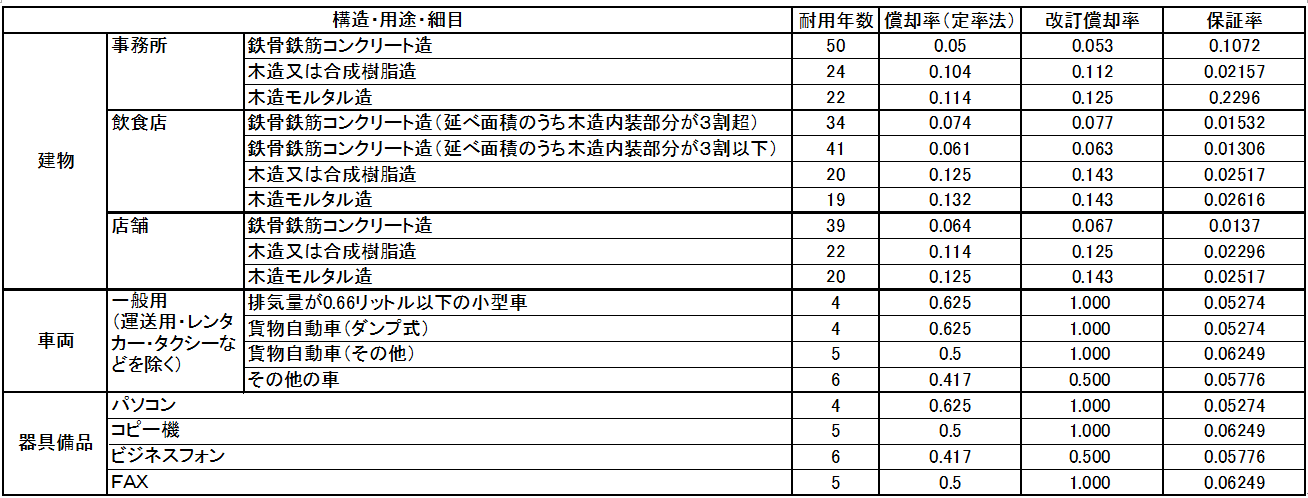

⑦定率法

減価償却には「定率法」と言われる方法もあります。

定率法とは、「毎年●●%ずつ価値が減少する(=減価する)と考える」方法です。

「定額法」は毎年減少する価値が一定でしたが、「定率法」は毎年減少する割合が一定なのです。

「定率法」のイメージを見てみましょう。

50万円で新品のパソコンを1月に購入したとします。

パソコンの償却率は税法で62.5%と決まっています。

すると1年目は以下の金額が減価償却として経費に入ります。

2年目は31万2,500円を引いた後の金額の62.5%が減価償却費になりますので、次の金額になります。

このように購入金額(2年目以降は減価償却をした後の残っている金額)に一定の割合を掛けて減価償却費を求める方法が「定率法」です。

ただし「定率法」を使いたい場合は事前に税務署に届出をしなければ採用できず、届出がない場合は自動的に「定額法」が採用されます。

定率法の計算方法も定額法と同じく、平成19年3月31日以前に購入したか、平成19年4月1日以降に購入したかで計算方法が異なります。

- ア.平成19年4月1日以降に取得した資産で定率法を採用しているケース

- イ.平成19年3月31日以前に取得した資産で定率法を採用しているケース

【ア.平成19年4月1日以降に取得した資産で定率法を採用しているケース】

計算式は次のようになります。

未償却残高とは言葉の通りで、「まだ減価償却をしていない金額」のことで、「取得価額」から「昨年までに減価償却した金額」を引いた金額です。

購入した初年度ならまだ1円も償却していませんので、「未償却残高」=「取得価額」です。

数年前に買って毎年減価償却をしているときは、前年までにいくら減価償却が進んでいたかの記録を残しておかないと計算ができません。

この「未償却残高」に定率法で定められている償却率を掛け算します。

定率法の償却率は下のようになっています。

実は「平成19年4月1日以降に取得した資産で定率法を採用しているケース」のみ、「保証率」と「改定償却率」を考えなければなりません。

定率法は「未償却残高」に「定率」を掛け算していきますので、数年すると「未償却残高」が減少していき、減価償却ができる金額がどんどん減っていきます。

そこで「未償却残高×償却率」で計算した減価償却費が、「取得価額×償却保証率」で計算した金額より小さくなったら計算方法を変えることになるのです。

償却保証率という言葉ははじめて出てきましたが、耐用年数ごとに決まっている率のことで、上記の表に載せています。

この「取得価額×償却保証率」より小さくなったら、期首の未償却残高」が減価償却費になります。

「未償却残高×償却率」が定率法の基本ですが、「未償却残高」が小さくなると減価償却費が少なくなるため、「取得価額×償却保障率」というボーダーラインが設定されています。

「未償却残高×償却率」が「取得価額×償却保証率」より小さくなれば、「改訂取得価額×改訂償却率」が減価償却費になるということになります。

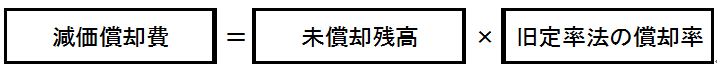

【平成19年3月31日以前に取得した資産で定率法を採用しているケース】

この場合の減価償却費は次のような計算式で求めます。

「イ」の場合は「ア」の場合と異なりシンプルです。

償却保証率の考え方がありませんので、普通に上記の計算をしていくことになります。

減価償却は深みに嵌らないようにして、無理と思ったら税務署や税理士に相談しましょう。

(4)貸倒損失

貸倒損失というのは売掛金や貸付金、前渡金などが貸し倒れたときに計上する費用です。

いわゆる「焦げ付き」が発生した場合です。

ただし税法で貸倒れと認められるためには一定の条件を満たさないといけません。

いくつか条件があるのですが、実務的な判断基準としては次のようなものです。

- 会社更生法の規定で更生計画認可の決定があり債権が切り捨てられた場合

- 民事再生法の規定で更生計画認可の決定があり債権が切り捨てられた場合

- 債権者集会の協議の決定があり債権が切り捨てられた場合

- 債務免除を書面で通知した場合

しばらくの間入金がないからと言って、貸倒損失に計上できないので注意しましょう。

債務者の債務超過の状態が相当期間継続し、その金銭債権の弁済を受けられないと認められる場合は、内容証明で「債務免除通知」を郵送しておけば、債務免除額は税法上、貸倒損失にできます。

貸倒損失は税務調査で多くの場合確認される箇所なので、内容証明の控えは忘れずに保管しておきましょう。

貸倒損失の計上には慎重な判断が必要なため、税理士、税務署に確認してから処理するようにしてください。

(5)地代家賃

地代家賃というのは月ぎめ駐車場代金や店舗家賃、事務所家賃などのことです。

地代家賃で注意が必要な点は事務所兼自宅として賃貸マンションなどを使っているケースです。

この場合は床面積などの具体的な根拠に基づいて、按分をするようにしてください。

また家賃を年払いして、翌年以降も継続して年払いをするときは、1年分を全額経費に入れても良いことになっています。

(6)利子割引料

利子割引料とは「事業用借入金の利子」や「手形の割引料」が該当します。

(7)租税公課

租税公課とは税金や印紙代などのことです。

経費になる税金は次のようなものです。

- 事業税

- 固定資産税(事業用部分とプライベート部分の面積按分が必要)

- 自動車税(事業用部分とプライベート部分の面積按分が必要)

- 税込経理のときの消費税

- 印紙税

逆に経費にならない租税公課としては次のようなものがあります。

- 所得税

- 住民税

(8)荷造運賃

荷造運賃とは商品などのことです。

(9)水道光熱費

水道光熱費とは水道代、電気代、ガス代、灯油代などの費用のことです。

水道光熱費の注意点も地代家賃の場合と同じく、事務所兼自宅の物件の取り扱いです。

基本的には地代家賃と同じ基準で按分しましょう。

また明らかに水道やガスを必要としないような業種は、水道代やガス代そのものを経費に入れられません。

(10)旅費交通費

旅費交通費とは電車代や新幹線代、タクシー代などの移動関係の経費です。

旅費交通費のうち電車代、バス代などは領収書がありません。

経費は基本的に領収書が必要なのですが、領収書がもらえない旅費交通費は例外中の例外として領収書なしでも経費にできます。

とはいえ、「いつ」「何が目的で」の交通費だったのかについては、エクセルなどに記録しておくことが望ましいでしょう。

旅費交通費といえば海外への渡航費の取り扱いにも注意が必要です。

観光で利用するホテル代などの滞在費も思わず経費に落としてみたくなるものですが、税務署もそのあたりは疑ってかかります。

この「ビジネス+観光」のときの経費になる金額は次のようになります。

- 往復の飛行機代などは全額経費

- 滞在費は日数で按分

この基準に従って海外渡航費は集計してください。

(11)通信費

通信費とは電話代や切手代、郵送代、電報代などを言います。

最近はネットのプロバイダー代金や、メール配信スタンドの代金なども通信費に該当します。

通信費も事業用とプライベート用の按分が重要になりますので注意してください。

(12)広告宣伝費

広告宣伝費とは求人広告を雑誌に出したり、インターネットのPPC広告代などを出したりした金額を集計するものです。

広告宣伝費のポイントは「掲載された日に経費に落ちる」ということです。

たとえば12月に1月発売の雑誌への広告代を支払った場合、まだ雑誌が発売されていませんので経費になりません。

前払費用となって翌年の経費になるのです。

メルマガ広告ならメルマガが発行されたタイミングで、PPCはクリックされて消費されたら経費になります。

(13)交際費

接待交際費とは接待のための飲食代や、得意先の慶弔禍福に伴うお祝いや香典、お中元やお歳暮などが該当します。

接待交際費はプライベート費用が混じる可能性が高いため、税務署が特に疑うところです。

経費の基本は「売上を上げるために必要なもの」かどうかです。

税務署が特に目をつけている箇所だということを忘れずに集計してください。

(14)損害保険料

損害保険料とは建物などの火災保険や社用車の自動車保険、商品の損害保険などが該当します。

注意すべき点は、事業用兼自宅用の物件にかかる火災保険の取り扱いです。

火災保険も例にもれずやはり按分をするようにしてください。

また保険料は年払いであれば、1年分を全額経費に入れることが可能ですが、数年分を一括で支払っている場合には申告する年にかかる部分だけを経費にいれるようにしてください。

(15)修繕費

修繕費は建物の修理などの費用のことです。

この経費の注意点は「原状回復に必要なものか否か」です。

たとえば汚れた壁紙を元通り綺麗にする支払いは修繕費なのですが、壁紙をタイルに張り替えたりするのは「修繕費」ではなく「建物付属設備」という資産になって減価償却の対象になります。

「現状回復」か「資産価値の増加」かは税務上判断が難しい点ですので、迷ったら税務署に問い合わせてみてください。

(16)消耗品費

消耗品費とは文具代やコピー用紙、トイレットペーパーなどいわゆる「消耗品」が該当します。

消耗品費の注意点は「10万円、または30万円を超える資産が入っていないか?」です。

白色申告の人は10万円未満のものは「消耗品費」として経費になりますが、10万円以上のものは「減価償却」の対象になります。

青色申告の人は30万円未満のものは「消耗品費」として経費になります(ただし10万円以上のものは年度合計で300万円まで)が、30万円以上のものは「減価償却」の対象になります。

(17)福利厚生費

福利厚生費とは従業員への福利厚生のための費用です。

たとえば社員全員が使えるスポーツジムや歓送迎会などが当てはまります。

ただし、一人で事業を行っている個人事業主のスポーツジム代などは「限りなくクロに近いグレー」といえますので、注意しましょう。

他には会社が負担すべき健康保険料などの社会保険もここに入ります。

(18)雑費

雑費とは今までの区分に該当しなかった「その他もろもろの諸経費」とお考えください。

具体的には銀行での振込手数料や、ゴミの回収費用などが該当します。

年間を通じてあまり金額が大きくなるようであれば、雑費ではなくて独自で科目を作成するようにしましょう。

(19)その他の経費

ここまでの経費は確定申告書の「収支内訳書」という書類に最初から印字されている経費です。

これ以外にも「収支内訳書」は経費を記入する欄があります。

基本的には「規定の経費に区分ができないもの」で、「金額が大きいもの」です。

たとえば固定資産を売却したときの売却損などが該当します。

収支内訳書や青色申告決算書の作成方法

白色申告の人は「収支内訳書」という用紙、青色申告の人は「青色申告決算書」という用紙を使います。

これらの用紙は税務署に行ってもらうか、国税庁のHPからダウンロードできます。

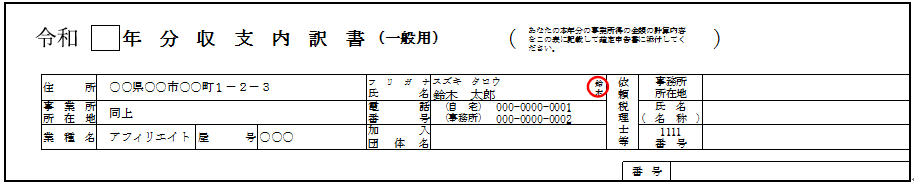

白色申告|収支内訳書の作成方法

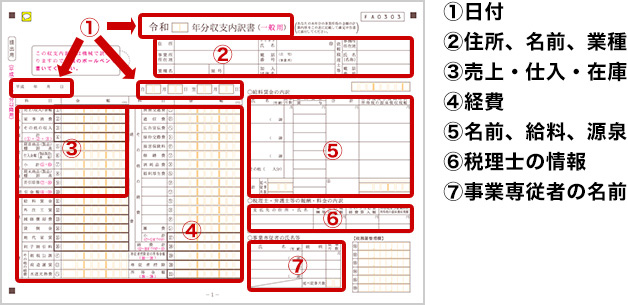

白色申告の人が作成する「収支内訳書」とは、「1月1日から12月31日までの売上や仕入、その他の経費の金額や利益について記載する用紙」です。

収支内訳書は2枚一組で構成されておりますので、1枚目から見ていきましょう。

1枚目に記載するのは次のような内容です。

2枚目に記載するのは次のような内容です。

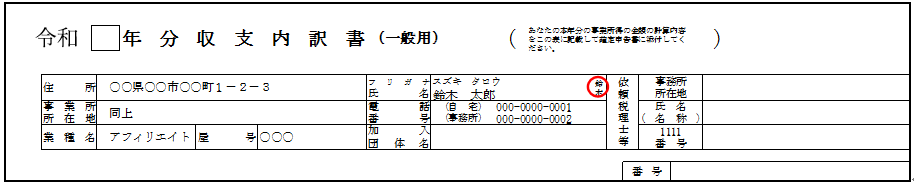

(1)基本情報の記載方法

まずは一番上の基本情報の記載方法からです。

「令和0□年分」のところは、計算している年度の数字を記入します。

住所、氏名、事業所所在地、電話番号を記載してください。

ちなみに印鑑は必ずしも実印ではなくてもよく、認印でも大丈夫です。

業種名は一般的に伝わりやすい表現で書いてください。

業種ごとに収支内訳書に記載する業種名の例をまとめたので、確認してみましょう。

| アフィリエイター | アフィリエイトの運営、インターネット広告業 |

|---|---|

| 情報起業家 | インターネットによるコンテンツ販売 |

加入団体名は組合などに加入していれば記載しますが、何にも加入していなければ空白のままで問題ありません。

(2)収入金額・経費の記載方法

1枚目の左半分への記入の記載方法を見ていきます。

経費になる売上原価は、「期首棚卸高+仕入高-期末棚卸高」で計算します。

この計算式を収支内訳上で行っていくので、⑤の「期首商品(製品)棚卸高」には1月1日の棚卸をした在庫の金額を記入します。

そして、⑥の「仕入金額」には、今年中に仕入れた金額と買掛金になっているものも含めた金額を出して記載しましょう。

次に、⑦の欄へ⑤+⑥の金額を書きます。

⑧の「期末商品(製品)棚卸高」には12月31日の棚卸をした在庫の金額を記入します。

そして最後に⑨に⑦-⑧の金額を記載すると、結果的に売上原価が算出されるという仕組みです。

⑪~⑱までの経費の欄は、各経費の金額を順番に記入するだけです。

そして⑳の専従者控除がポイントです。

専従者控除の理解を間違えると税金の計算に影響がでてくるので注意しましょう。

(3)専従者控除の説明

専従者控除とは、簡単に言うと「事業を手伝ってくれている家族への給与」に対する控除を意味します。

以下の3つの要件をすべて満たしていなければ専従者控除は適用されません。

- 支払い対象者が事業主と生計を一にしている配偶者かその他の親族

- その年の12月31日で年齢が満15歳以上

- その年の6か月超、もっぱら事業に従事している

特に「その年の6か月超、“もっぱら”事業に従事している」点が重要です。

“もっぱら”なので、奥さんがたとえば半年超パートに出ていては専従者給与に該当しなくなります。

また、専従者控除の金額は決まっているため、あらかじめ確認しておくことが大切です。

専従者控除の金額は、

- 事業主の配偶者の人が86万円、それ以外の家族の人が50万円

- 専従者控除前の所得の金額÷(専従者の数+1)

のどちらか低いほうになります。

例えば、奥さん一人が専従者控除の対象で「売上-経費」が200万円の場合は、「専従者控除前の所得の金額÷(専従者の数+1)」に数字を入れて計算すると以下の通りになります。

200万円÷(1+1)=100万円この計算で求めた100万円と86万円のいずれか小さいほうが「専従者控除」になるため、今回は86万円が専従者控除になります。

先ほどと同じく奥さん一人が専従者控除の対象で「売上ー経費」が100万円は、

100万円÷(1+1)=50万円です。

よってこの場合は86万円ではなく、50万円が専従者控除として適用されます。

簡単なイメージとしては、「あまり利益が出てないなら専従者控除は86万円より少なくなる」ということです。

ちなみに専従者控除は実際にもっと渡している場合であっても、この金額しか控除できません。

逆に言うとこの専従者控除は実際に支払っていなくても控除が受けられると税法で決まっているので、賢く活用することが大切です。

(4)専従者給与の説明

青色申告をしている人が家族に事業を手伝ってもらった場合に支払う「専従者給与」は実際に支払わなければいけません。

逆に言うと支給額が0円ならば専従者給与も0になります。

この点は少し複雑なので混同しないようにしてください。

また、専従者控除を受けると、配偶者控除や配偶者特別控除が受けられなくなることも覚えておきましょう。

専従者控除が計算できたなら、最後に⑲-⑳をしたものを「所得金額」に記載して完了です。

では次は収支内訳書の右側の部分の記入をしましょう。

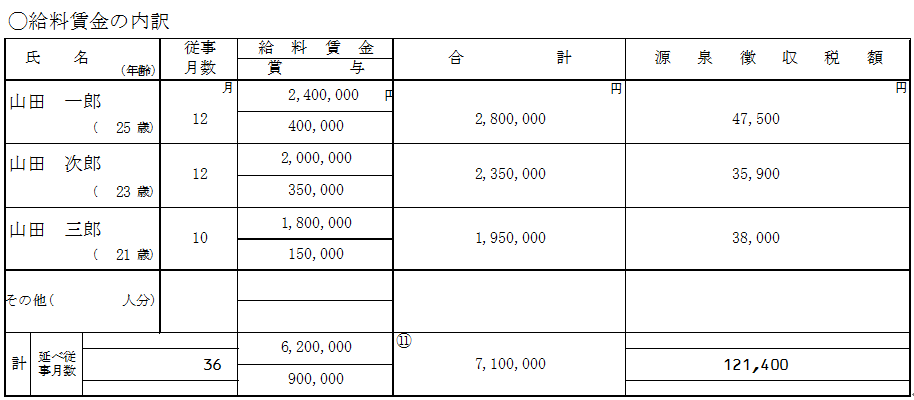

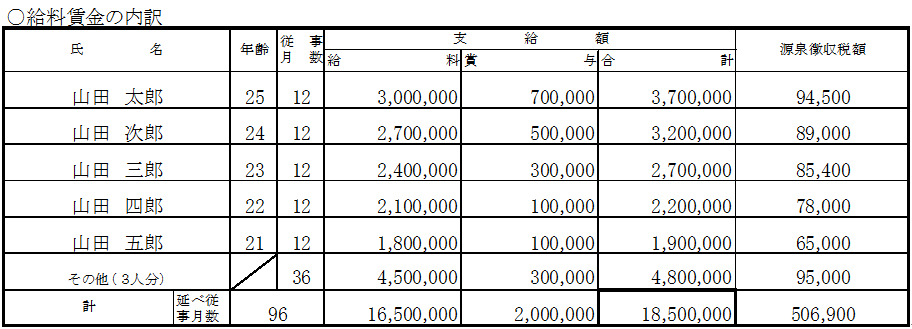

(5)給料賃金の内訳の記載方法

この欄は「家族以外の人」に給料を支払った場合に記入する欄です。

氏名、年齢、業務に従事していた月数を記載してください。

賞与を給料と別に支給している場合は賞与と給料を別に集計して記載します。

その合計額を「合計」の欄へ記入しましょう。

「源泉徴収税額」の欄は、「実際に源泉徴収した金額」ではなくて、年末調整をした後の各人の所得税額を記入します。

年末調整をした後の「源泉徴収票」に金額が記載されているので確認してみましょう。

ただし、1年の途中で退職した人がいる場合は、徴収した金額をそのまま書きます。

なお、3人以上の従業員がいる場合は、金額の大きい3人を記載してその他の人はまとめて「その他( 人分)」の欄へ書けば問題ありません。

一番下の「計」の欄は各数値の合計額を記入してください。

「延べ従事月数」の箇所は各人さんの従事月数の延べ合計を記入します。

たとえば12か月間フルに働いていた人が2人いるなら、延べ月数は12+12=24になります。

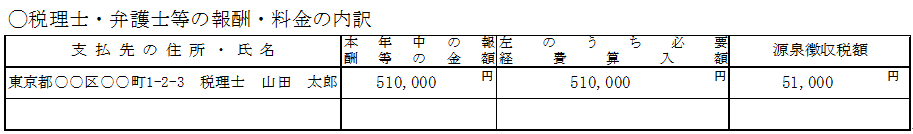

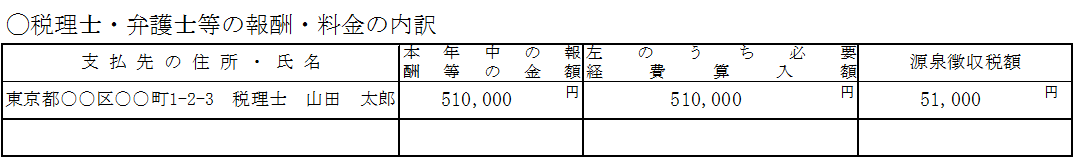

(6)税理士・弁護士等の報酬・料金の内訳の記載方法

1年間で税理士や弁護士などに支払うことの確定した金額を記載します。

この報酬は「支払うことの確定した金額」なので、12月31日の時点で未払いであっても含めても構いません。

源泉徴収税額も同様に、未払いの源泉所得税も含めて記載します。

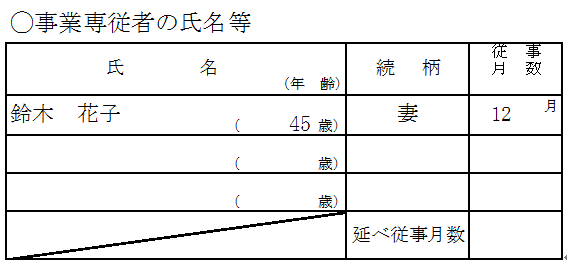

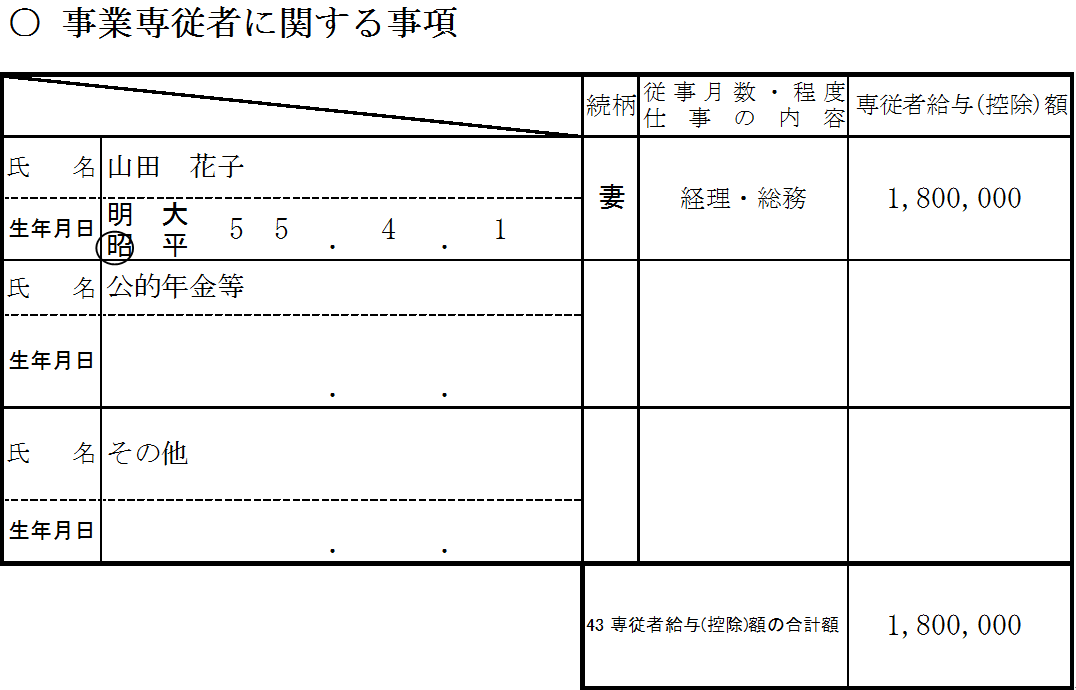

(7)事業専従者の氏名等の記載方法

事業専従者の名前、年齢、続柄、従事月数を記載します。

前述の通り、事業専従者の該当要件は複雑なので認識の間違いがないように注意しましょう。

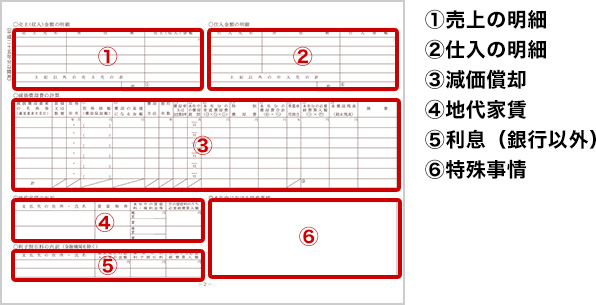

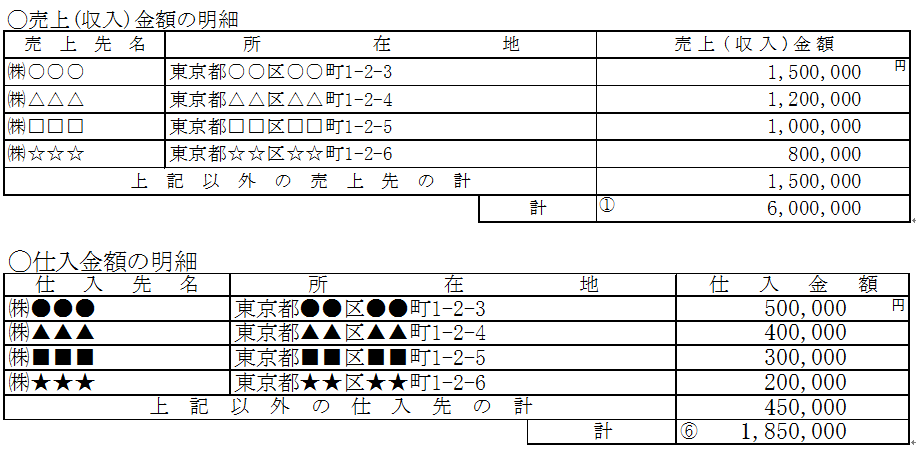

(8)売上(収入)金額の明細と仕入金額の明細の記載方法

ここは得意先の名前と住所、1年間の取引額を記載します。

金額の大きいものから記載し、書ききれないときは「上記以外の売上先の計」「上記以外の仕入先の計」にまとめて記載してください。

年末に「掛け」になっているものも金額に含めます。

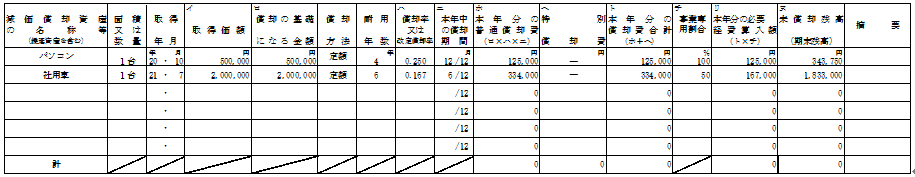

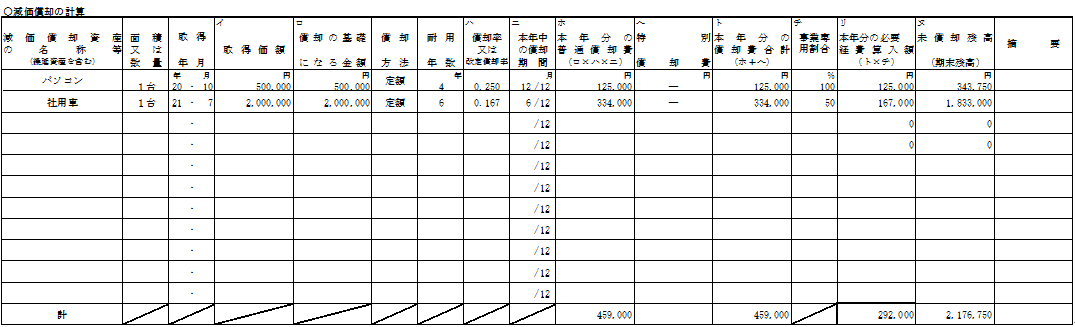

(9)減価償却の計算の記載方法

減価償却の記載欄は、一番左から埋めていきます。

「減価償却資産の名称等」には、一般的にわかりやすい表現で対象資産を記載してください。

たとえば「小型自動車」や「木造建物(店舗)」、「パソコン」のような表現で問題ありません。

「取得価額」とは資産を購入した金額です。

この取得価額は、消費税がかかっていない年は「税込」で、消費税がかかっている場合は消費税の経理方法に合わせて記載しましょう。

つまり税抜経理をしていれば「税抜」、税込経理をしていれば「税込」で記載することになります。

「償却の基礎になる金額」は下表の該当条件を確認して、適切な計算式を用いて算出します。

| 定額法で平成19年4月1日以降に取得 | 取得価額 |

|---|---|

| 定額法で平成19年3月31日以前に取得 | 取得価額×0.9 |

| 定率法 | 未償却残高(1年目は取得価額) |

「耐用年数」は資産の種類ごとに決まっている法定耐用年数を記入し、「償却率」は耐用年数を確認して記載しましょう。

「本年中の償却期間」は、資産を購入したタイミングで記載内容が異なります。

今年に購入した資産については、使った月数(1か月未満は切り上げ)を書きましょう。

前年以前に購入していた資産は、「12」を記入すれば大丈夫です。

「事業専用割合」は、プライベートと事業用の両方で使っているような資産を事業用としてどれくらいの割合を使用していたかを記入します。

「未償却残高」は「今年の減価償却が終わって、あとどれくらい償却していない金額があるか」ということなので、前年度の「未償却残高」から今年減価償却をした金額をマイナスした額を記入しましょう。

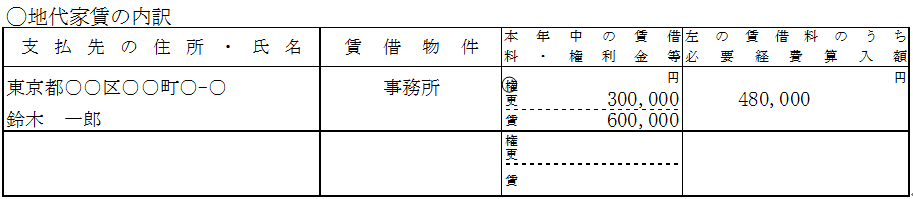

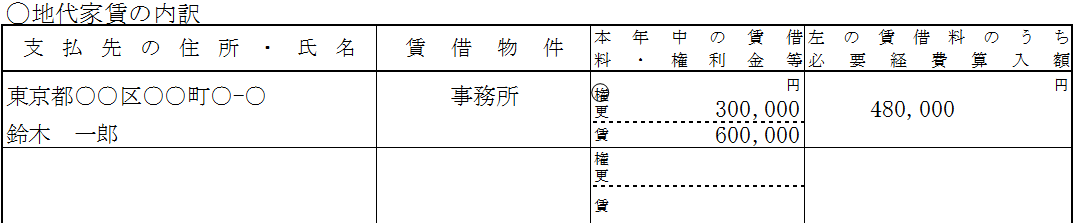

(10)地代家賃の内訳の記載方法

支払先の住所や氏名を記入してその物件の内容を書き、「賃借物件」のところは土地ならば土地と記載します。

「本年中の賃借料・権利金等」については、権利金や更新料などは上段に記入して家賃などの賃借料は下段に書きましょう。

この金額は実際に支払った金額だけでなく、支払うことの確定した金額を記載します。

権利金や更新料を支払った場合は、権利金なら「権」に更新料なら「更」に○を付けてください。

ちなみに権利金というのは「返ってこないお金」のことで、退去時に返金される「差入保証金」は記載しません。

最後に家賃や地代などの賃借料のうち、業務に使ったものとして経費に算入した金額を「左の賃借料のうち必要経費算入額」に記入します。

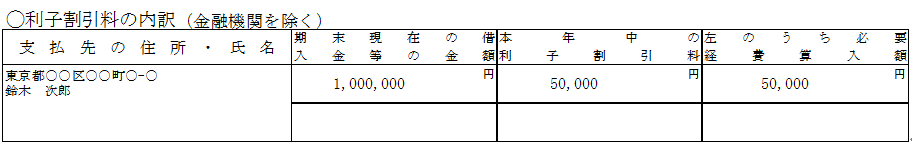

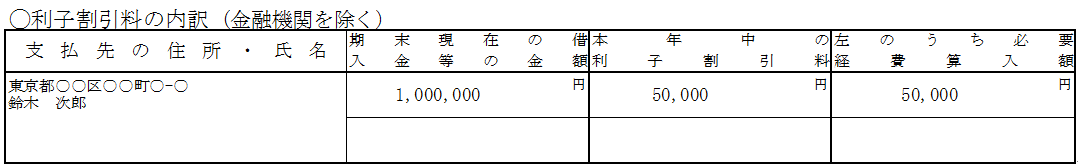

(11)利子割引料の内訳の記載方法

個人や普通の会社などの金融機関以外からお金を借りて利息を支払っている場合は、「12月31日の借りている金額」「1年間で支払った利息」「利息のうち事業のための借入金に対応する利息」を記入します。

青色申告|青色決算書の作成方法

青色申告の人が作成する「青色申告決算書」というのは、

- 1月1日から12月31日までの1年間で売上や仕入、その他の経費の金額、利益

- 12月31日の時点で持っている資産や負債の金額

を記載する用紙です。

(1)基本情報の記載方法

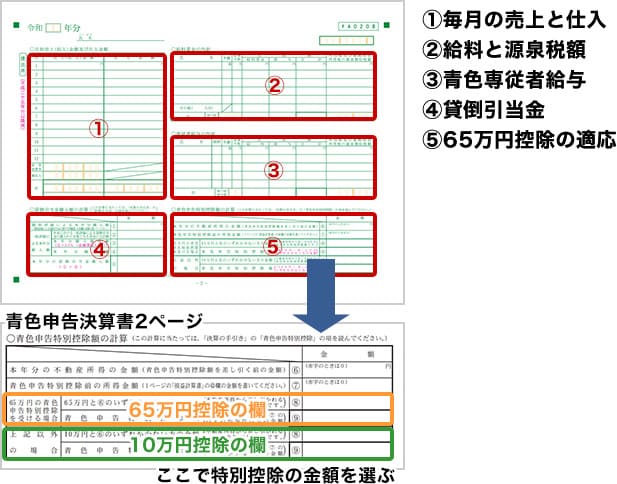

「青色申告決算書」は4枚一組で構成されているので、1枚目から見ていきましょう。

1枚目に記載するのは次のような内容です。

2枚目に記入するのは次のような内容です。

まずは一番上の基本情報の記載方法からです。

「令和0□年分」のところは、計算している年度の数字を記入します。

住所、氏名、事業所所在地、電話番号は普通に記載してください。

ちなみに印鑑は必ずしも実印でなくてもよく、認印でも問題ありません。

業種名は一般的にわかりやすい表現で記載しましょう。

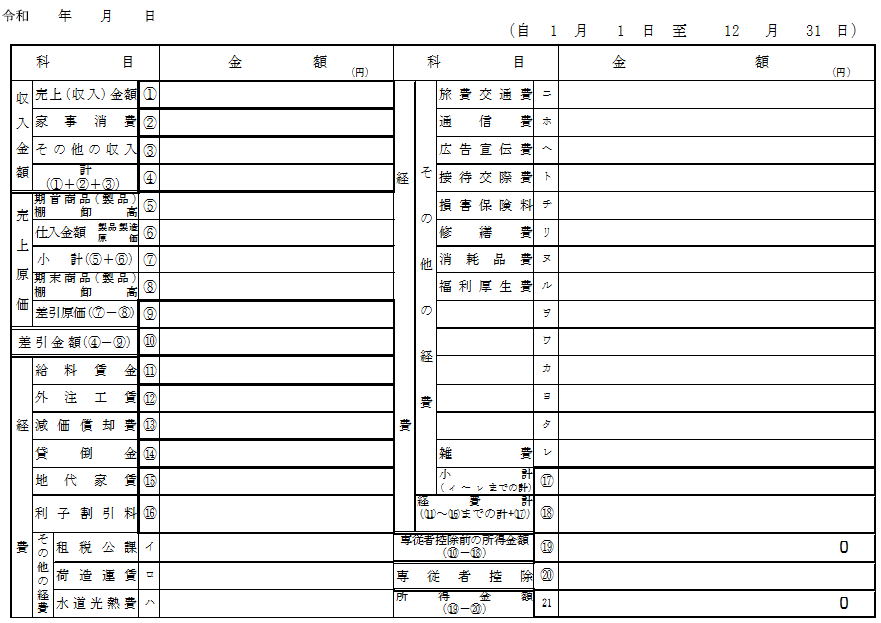

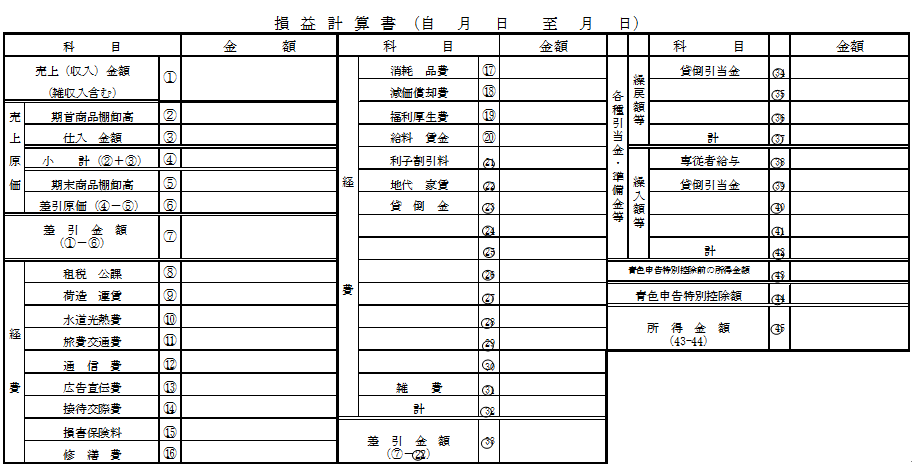

(2)損益計算書の記載方法

次は下半分の「損益計算書」の箇所です。

ここは基本的には上記(2)で集計していただいた金額を記入するだけです。

売上原価は「期首棚卸高+仕入高-期末棚卸高」です。

この計算を収支内訳上で行いますので、②の「期首商品(製品)棚卸高」には1月1日の棚卸をした在庫の金額を記入し、③の「仕入金額」には今年中に仕入れをした金額と買掛金になっているものも含めて記入します。

続いて、④に②+③の金額を記載し、⑤の「期末商品(製品)棚卸高」には12月31日の棚卸をした在庫の金額を記入します。

そして最後に⑥に④-⑤の金額を書くと、結果的に売上原価が算出される仕組みです。

⑧~㉛までの経費の欄は経費を順番に記入するだけです。

「給料賃金」の箇所ですが、ここは家族以外の人に支払った給料(青色事業専従者に支給した給与以外)を記載します。

そして㉝でいったん⑦-㉒を計算して利益を求めます。

ここまでは白色申告の人も同じ計算ですが、ここ以降が青色申告の人だけの特別な計算になります。

- ①貸倒引当金

- ②専従者給与

- ③青色申告特別控除

この3つのポイントが青色申告の人にだけ認められる特典であり、㉞以降に記載していく事柄です。

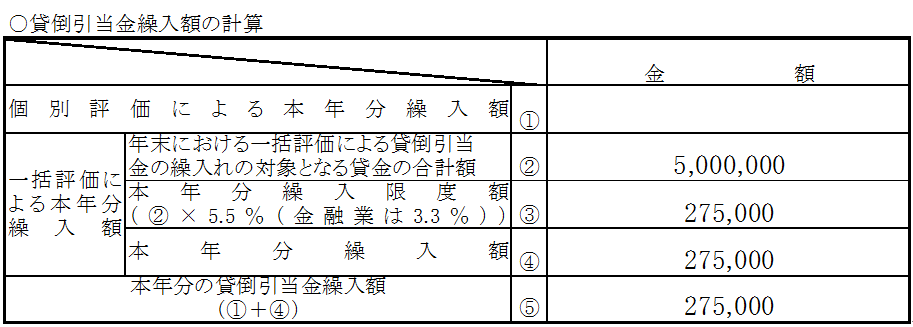

(3)貸倒引当金の説明

貸倒引当金(かしだおれひきあてきん)は売掛金などの債権が回収できない「可能性」に備えてあらかじめ一定の金額を「損失」に入れておくというものです。

「可能性」なので実際に貸し倒れるわけではありません。

そのため、上場企業など倒産する可能性が極めて低い得意先に対する売掛金も対象になります。

また「損失に入れる」ということは「経費が増える」ということなので、その分税金が安くなるのがポイントです。

つまり「貸倒引当金」=「節税」と考えられます。

貸倒引当金を計算するときは、青色申告決算書の2ページ目にある「貸倒引当金繰入額の計算」という箇所を進めるほうが簡単です。

2ページ目の下部に次の箇所があります。

ここが貸倒引当金の計算をする場所なので、用紙を確認しながら計算方法をチェックすることをおすすめします。

まず貸倒引当金には「個別貸倒引当金」と「一括貸倒引当金」の2種類があります。

- 個別貸倒引当金:本当に倒産して貸し倒れそうな債権に対する貸倒引当金

- 一括貸倒引当金:通常の債権に対する貸倒引当金

実務的に「個別貸倒引当金」が計上できるのは次のような状態です。

- 会社更生法や民事再生法などの規定によって更生計画(再生計画)認可の決定があった

- 会社更生法や民事再生法の規定によって更正(再生)手続き開始の申立があった

- 債権者集会の協議の決定があった

- 手形交換所の取引停止処分があった

ポイントは「法的に」という点です。

つまり「半年ほど前に社長が夜逃げして音信不通になった」というような状況では、個別貸倒引当金の対象にできません。

これ以外の状況のときは通常の債権と考えられて「一括貸倒引当金」の対象になります。

個別貸倒引当金と一括貸倒引当金の分類ができたら、次は経費に入れる金額の計算です。

経費に入れられる金額は、個別貸倒引当金と一括貸倒引当金では異なります。

個別貸倒引当金の状況のほうが逼塞しておりますから、当然貸倒れリスクも高く、損失として経費に入れる金額も大きくなります。

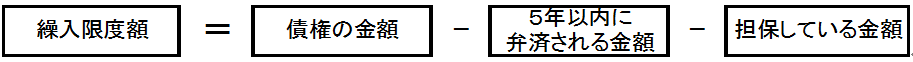

個別貸倒引当金の繰入金額の計算は次のように計算します。

①「会社更生法や民事再生法などの規定によって更生計画(再生計画)認可の決定があった場合」や「債権者集会の協議の決定があった場合」

②「会社更生法や民事再生法の規定によって更正(再生)手続き開始の申立があった場合」や「手形交換所の取引停止処分があった場合」

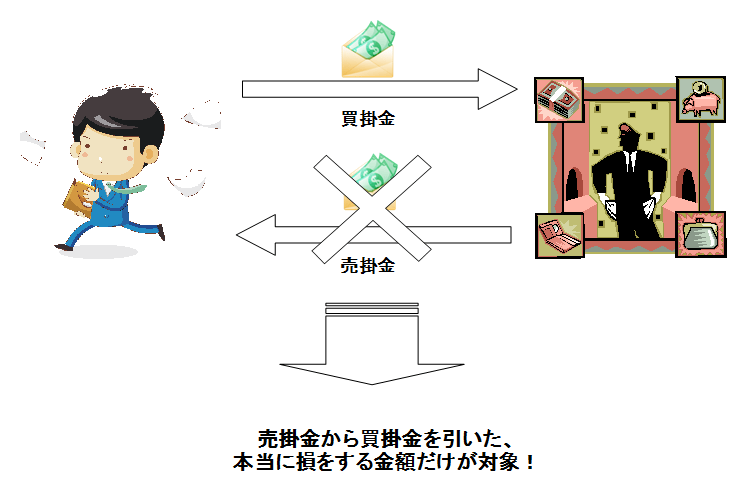

②の場合で、対象となる得意先に対する金銭債権と金銭債務が両方ある場合は、引き算をしなければいけません。

つまり「もらうお金はあるが、同時に支払うお金もある」というケースです。

このようなときは、万一相手先が倒産したらもらえるお金は入ってきませんが、支払うお金も支払わないので、差額が損をした金額になります。

買掛金以外には、抵当権などで担保されている金額なども「債権と認められないものの金額」に含まれますが、支払手形は除かれます。

ちなみに「会社更生法の規定による更正計画認可の決定があり、債権が切り捨てられたら「貸倒引当金」ではなくて「貸倒損失」になります。

つまり債権全額が経費になるということです。

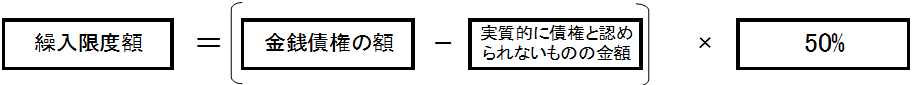

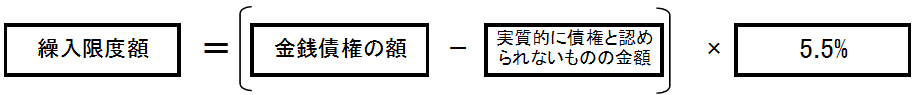

次は一括貸倒引当金の繰り入れできる金額の計算方法です。

繰入限度額の計算方法は次のようになります。

対象となる金銭債権は売掛金や貸付金などが対象ですが、事務所の差入保証金(退去時に返って来るもの)などは含まれません。

また掛ける率については、一般の事業は5.5%ですが、金融業は3.3%になります。

このように貸倒引当金を計算して、計算過程を「青色申告決算書」の2枚目に記入し、計算結果を「青色申告決算書」の1枚目の損益計算書の㊴に記入してください。

また前年に経費に繰り入れた「貸倒引当金」の金額がある場合は、繰り入れた金額と同じ金額を翌年は収益に入れなければいけません(繰り戻しと言います)。

この「繰り戻し」の金額を記入するのが、損益計算書の㉞です。

つまり貸倒引当金で節税効果が出るのは最初の1年間だけなので、忘れずに記入しましょう。

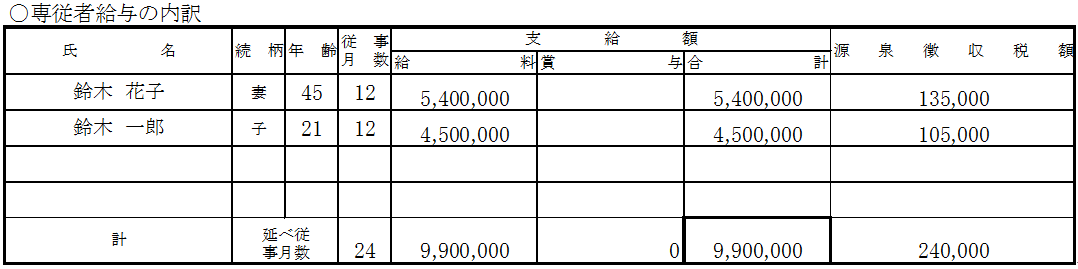

(4)専従者給与の説明

前述しましたが、専従者給与が認められる条件についてより詳しく解説します。

専従者給与は以下の6つの条件を満たす必要があります。

- ①本人と生計を一にする配偶者その他の親族

- ②その年の12月31日現在で年齢が15歳以上

- ③原則としてその年に6か月超もっぱら事業に従事している

- ④「青色事業専従者給与に関する届出書」を税務署に提出している

- ⑤届出書に記載した範囲内の適正額を支給している

- ⑥支払った金額が、労務の対価として適正な金額である

①の「本人と生計を一にする配偶者その他の親族」についてですが、「生計を一」にしているとは、事業主の稼ぎで家族が暮らしていることを指します。

必ずしも同じ家に住んでいるという条件ではありません。

②の「その年の12月31日現在で年齢が15歳以上」については文面通りで、15歳未満の人に支払ったアルバイト代などは経費に認められません。

④の「原則としてその年に6か月超もっぱら事業に従事している」は少し注意が必要です。

「もっぱら」ということは、労働可能時間の1/2超、例えば半年超もっぱらアルバイトをしていたり、高校や大学に通っていたり、入院をしていたりする期間は認められないということです。

奥さんが長期間パートに出ていたりするとアウトですので、注意してください。

④の「青色事業専従者給与に関する届出書」は国税庁のHPからダウンロードできます。

確定申告の対象となる年の3月15日までに届出をしておきましょう。

⑤の「届出書に記載した範囲内の適正額を支給している」についてですが、金額の範囲を守らないと専従者給与として認められないので気を付けてください。

最後に「支払った給与が専従者の労務の対価として適正であること」については、労働に対して世間一般から見て高すぎる給与は経費として認められないので注意しましょう。

以上の6つの条件を満たして初めて、家族への給料が経費に認められます。

すべてを満たしているときは㊳の「専従者給与」の欄に金額を記載してください。

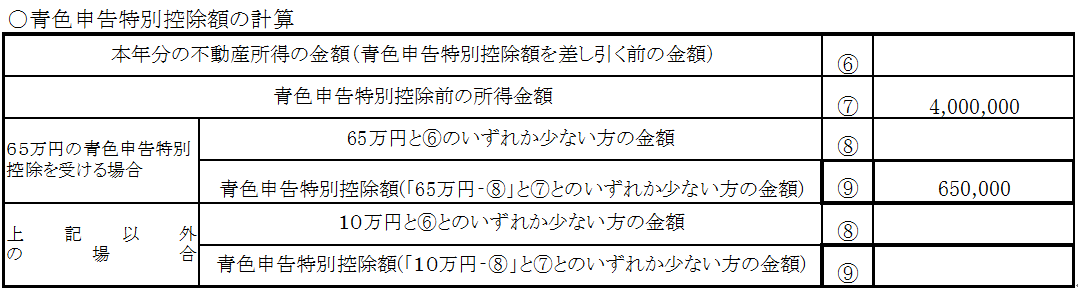

(5)青色申告特別控除の説明

青色申告特別控除とはきちんとした経理を推奨することを目的に作られたものです。

複式簿記で記帳していれば65万円が、簡易簿記で記帳していれば10万円が青色申告特別控除として利益から差し引けます。

ただし65万円の控除を受けるためには、複式簿記できちっと経理をして確定申告書に「貸借対照表」を添付しなければいけません。

貸借対照表とは「資産と負債の一覧表」ですが、1231月日になって自分の財産を書き出して作る、というような方法では作れません。

必ず1年間のすべての取引を集計する必要があります。

形だけの「貸借対照表」を作っても、経理のプロや税務署が見れば一発で複式簿記によっていないことがバレます。

「売上や経費だけを集計して、最後にとりあえず貸借対照表を作った」というやり方は止めてください。

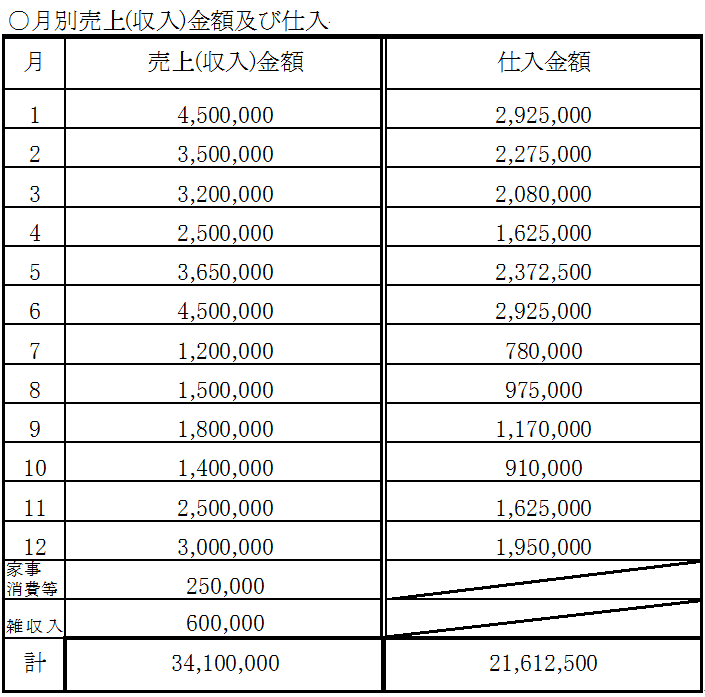

(6)月別売上(収入)金額及び仕入の記載方法

2枚目は「1枚目の損益計算書の詳しい明細」という位置づけです。

具体的には、「売上」「仕入」「給料賃金」「専従者給与」「貸倒引当金」「青色申告特別控除」の6つの内容を記載します。

「売上」「仕入」は月別の売上や仕入れの金額を記載する箇所なので、月ごとに売上を集計して計上するようにしてください。

「家事消費」というのは商品を自分で使ったり、親戚や知人に無料や無料同然の値段で売却した場合に計上します。

無料であったり、無料同然なのでお金が入ってきませんが、税務上は通常の販売価額の70%で計上しなければいけません。

「雑所得」というのは本業以外の収入を言います。

たとえば空箱や作業くずの売却による収入などが該当します。

また消費税を「税込経理」している方で、消費税の還付を受けた場合も雑収入に計上します。

ただし、商品の運搬に使っていた営業車両や機械設備などの売却による利益などは「譲渡所得」という区分になります。

(7)給料賃金の内訳の記載方法

この欄は「家族以外の人」に給料を支払った場合に記入する欄です。

氏名、年齢、業務に従事していた月数を記載しましょう。

賞与を給料と別に支給している場合は賞与と給料を別に集計し、その合計額を「合計」の欄へ記入します。

「源泉徴収税額」の欄は、「実際に源泉徴収した金額」ではなくて、年末調整をした後の各人の所得税額を記入してください。

(8)専従者給与の内訳の記載方法

記載する事項や記載方法は先程の「給料賃金の内訳」と同じですが、家族はこちらに記載してください。

「貸倒引当金繰入額の計算」の記載方法は先程紹介しましたので割愛します。

(9)青色申告特別控除の計算の記載方法

今回は、事業所得のみの人に絞って書き方をご説明します。

※不動産所得を持っていない人は⑥、⑧は関係ありません

複式簿記で経理をしていて確定申告書に貸借対照表を添付できる人は「65万円の青色申告特別控除を受ける場合」の欄を、それ以外の人は「上記以外の場合」の欄を使います。

まずは⑦に先ほど作った損益計算書㊸「青色申告特別控除前の所得金額」の数字を記載します。

その後の書き方は、65万円控除でも10万円控除でも同じですので、今回は65万円控除を例にして説明します。

「青色申告特別控除前の所得金額」の金額が65万円より多ければ65万円が控除され、65万円より少なければ全額が控除されます。

したがって、⑨の欄に65万円か「青色申告特別控除前の所得金額」を記載すれば大丈夫です。

(10)減価償却の計算の記載方法

減価償却費は、一番左から埋めていきます。

「減価償却資産の名称等」は一般的にわかりやすい表現で対象資産を記載してください。

たとえば「小型自動車」や「木造建物(店舗)」、「パソコン」のような表現で問題ありません。

「取得価額」とは資産を購入した金額です。

この取得価額は、消費税がかかっていない年は「税込」で、消費税がかかってからは消費税の経理方法に合わせて記載します。

税抜経理をしていれば「税抜」、税込経理をしていれば「税込」で記載しましょう。

「償却の基礎になる金額」は、下表を見て適切な計算方法を選択してください。

| 定額法で平成19年4月1日以降に取得 | 取得価額 |

|---|---|

| 定額法で平成19年3月31日以前に取得 | 取得価額×0.9 |

| 定率法 | 未償却残高(1年目は取得価額) |

「耐用年数」は資産の種類ごとに決まっている法定耐用年数を記入し、「償却率」も耐用年数がわかれば決まっています。

「本年中の償却期間」は今年に購入した資産については使った月数(1か月未満は切り上げ)を、前年以前に購入していた資産については「12」を記入しましょう。

「事業専用割合」というのはプライベートと事業用の両方で使っているような資産について、事業用としてはどれくらいの割合を使用していたかを記載してください。

「未償却残高」は、前年度の「未償却残高」から今年減価償却をした金額をマイナスして計算します。

(11)利子割引料の内訳の記載方法

金融機関以外からお金を借りて、利息を支払った場合に、利息割引料の内訳を記入します。

「12月31日の借りている金額」「1年間で支払った利息」「利息のうち事業のための借入金に対応する利息」を記入しましょう。

(12)地代家賃の内訳の記載方法

支払先の住所や氏名を記入して、その物件の内容を書きます。

「賃借物件」のところは、土地なら「土地」と記載します。

「本年中の賃借料・権利金等」については、権利金や更新料などは上段に記載して家賃などの賃借料は下段に書きましょう。

この金額は実際に支払った金額だけでなく、支払いが確定した金額を記載します。

権利金や更新料を支払った場合は、権利金なら「権」に更新料なら「更」に○を付けてください。

ちなみに権利金というのは「返ってこないお金」のことで、退去時に返金される「差入保証金」は記載しません。

最後に家賃や地代などの賃借料のうち、業務に使ったものとして経費に算入した金額を「左の賃借料のうち必要経費算入額」に記入します。

(13)税理士・弁護士等の報酬・料金の内訳の記載方法

ここは1年間で税理士や弁護士などへの支払いが確定した金額を記載します。

この報酬は「支払いが確定した金額」なので、12月31日の時点で未払いであっても問題ありません。

源泉徴収税額も同様に、未払いのものの源泉所得税も含めて記載します。

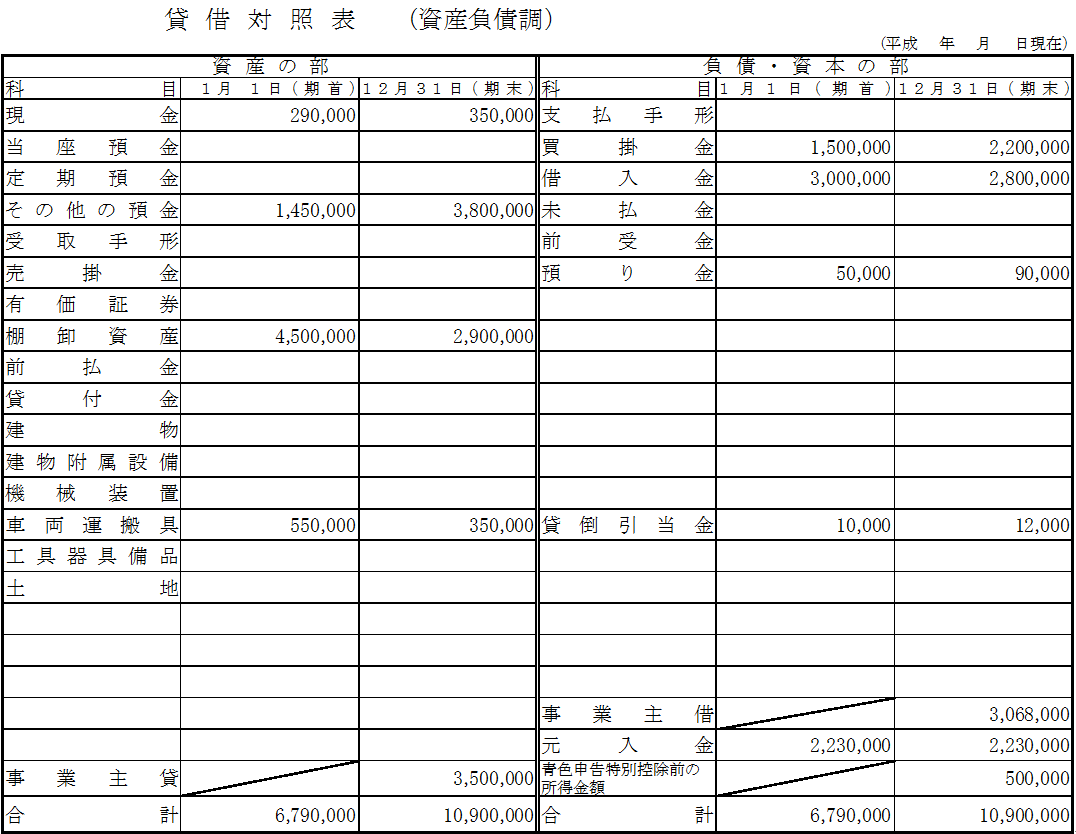

(14)貸借対照表の記載方法

貸借対照表は、資産や負債の種類ごとに「1月1日の金額」と「12月31日の金額」を記入していくだけです。

記入自体は簡単ですが、損益計算書と矛盾が生じては複式簿記の裏付けができないので注意が必要です。

貸借対照表では特に以下の3つのポイントが大切になります。

- ①「元入金」「事業主貸」「事業主借」について

- ②「建物」「建物付属設備」「機械装置」「車両運搬具」「工具器具備品」について

- ③「預り金」について

まずは①「元入金」「事業主貸」「事業主借」についてです。

「事業主借」とは事業用のお金を事業主の個人通帳などから「借りた」お金のことです。

逆に「事業主貸」とは、事業に関係のないプライベートな費用や経費にならない所得税、住民税などを事業用の通帳から支払ったときに使います。

「事業主から借りたお金」「事業主へ貸したお金」と考えると良いでしょう。

「元入金」とは事業を開始した年においては「事業の元手となるお金」のことで、2年目以降は「その元手がどれだけの“価値”になっているか」を示します。

例えば、100万円を元入金として事業を開始し、100万円で仕入れた商品を150万円で売りあげたとします。

他の取引がなく、一年が終了した場合の元入金は、150万円になるといった仕組みです。

事業が上手くいっていればリターンが増えているはずですので、「元入金」は年々増加していきます。

「元入金」が年々増加しているのであれば、通帳にお金がなくても「売掛金」や「棚卸資産」に形を変えているはずです。

そう考えると「元入金」は「今、事業をやめたらどれだけのお金になるか」というイメージが近いかもしれません。

(固定資産や繰延資産、前払費用などがある場合は除いています)

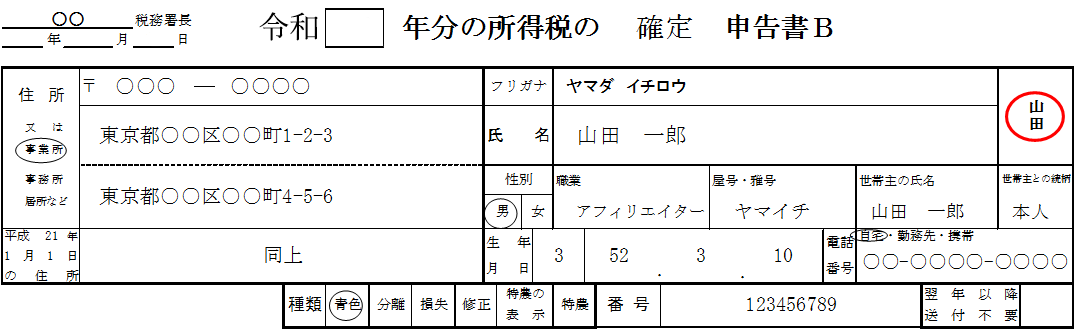

また、元入金は期中には変動せず、新しい1年が始まるときに再計算されるルールになっています。

そのため、「貸借対照表」の元入金は1月1日と12月31日の箇所には同じ金額を記載します。

そして翌年の元入金は以下の式で計算した金額になるという仕組みを覚えておきましょう。

②「建物」「建物付属設備」「機械装置」「車両運搬具」「工具器具備品」

これらの固定資産については、3ページ目の「減価償却の明細」の「未償却残高(期末残高)」の金額を転記します。

取得価額ではないので注意ください。

③「預り金」

「預り金」に入る代表的なものが「源泉所得税の預り金」です。

「源泉所得税」とは従業員さんの給料にかかる税金です。

ですが、給料を支払う際には「源泉所得税」を天引きして、預かったお金を税務署へ納付します。

もし天引きを忘れると、事業主が代わりに負担して税金を納めることになるので注意しましょう。

④「青色申告特別控除前の所得金額」

ここは一枚目の損益計算書の㊸の金額を転記することになります。

貸借対照表と損益計算書は表裏一体の書類なので、必ず同じ金額を転記してください。

⑤合計欄について

貸借対照表の一番下は「合計」を記載する欄になっています。

つまり一番上から一番下までを集計して足し算するのですが、「資産の部」の合計額と「負債・資本の部」の合計額は必ず一致しなければいけません。

65万円の青色申告特別控除を受けるために「貸借対照表」を作成しているのに、合計額が一致していなければ複式簿記ができていないことになります。

したがって、65万円控除ができなくなり、確定申告書の信用度がなくなるので十分気を付けてください。

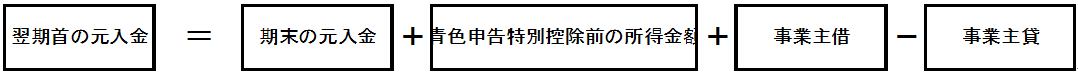

(15)製造原価の計算の記載方法

ここは、工場など「製造原価」を集計している事業を営んでいる人のみが記載する箇所です。

記載の仕方は基本的には損益計算書と同じです。

注意点としては、水道光熱費などは工場用と事務所用などにきちんと区分して、二重に計上ならないようにしてください。

また、製造原価に含まれる地代家賃などは年払いをしても経費になりません。

製造原価に含めるものは「売上に対応する」ことが大前提です。

事務所の家賃などのように年払いで節税はできないので注意しましょう。

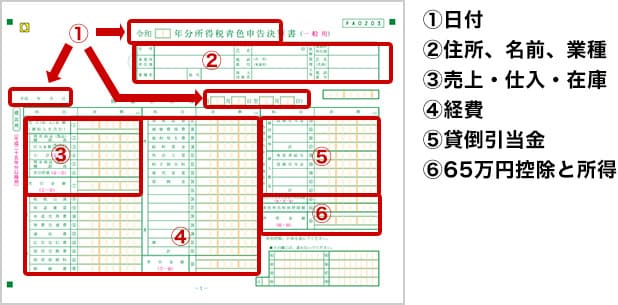

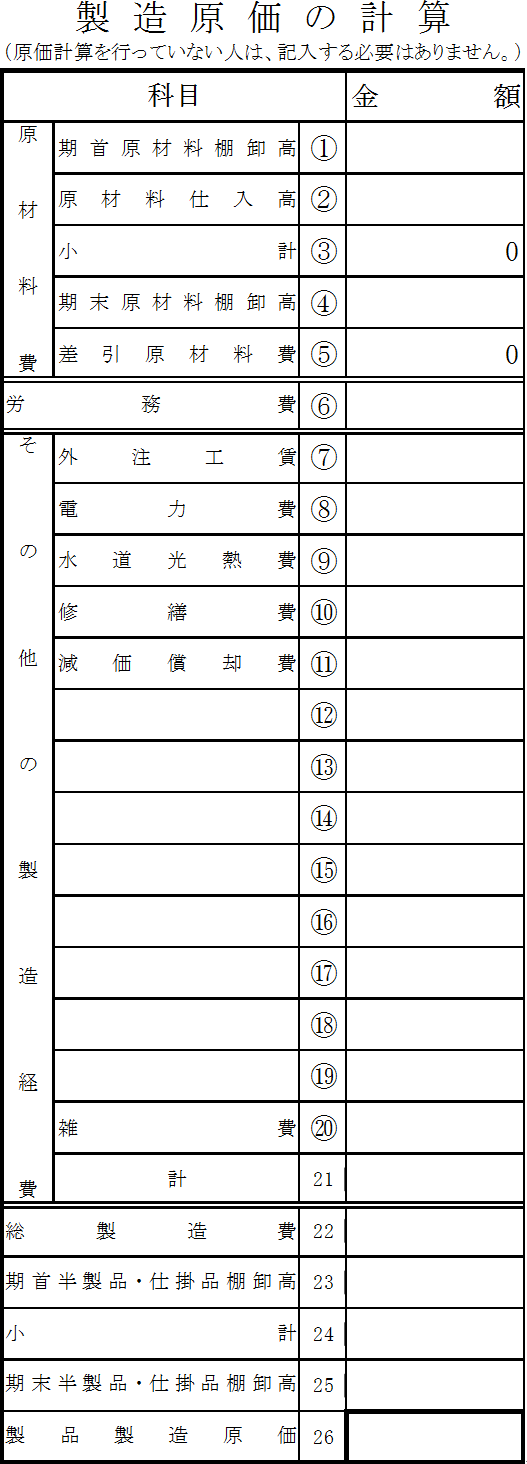

申告書B(第一表・第二表)の作成方法

確定申告書には、「確定申告書A」と「確定申告書B」の2種類があります。

事業所得の人は「確定申告書B」を使いますので、ここでは確定申告書Bの作り方を説明します。

まずは「確定申告書B」の構成についてですが、確定申告書Bは

- 「第一表」「第一表(控え用)」

- 「第二表」「第二表(控え用)」

の6枚から構成されています。

簡単に言うと「第一表」というのは所得税の計算の概要を書く書類です。

具体的には「収支内訳書」や「青色申告確定決算書」から1年間の「売上」や「利益(所得)」を転記します。

さらに医療費控除や生命保険料控除など、いろいろな所得控除を記入し税金を計算するのが「第一表」です。

これに対して「第二表」は「事業専従者の氏名や専従者給与(控除)額」などの税金の計算を補足する情報を記載する用紙です。

「第一表」「第二表」ともに、事業所得だけの人は記載しないで良い箇所もたくさんありますので、今回は記入が必要な箇所について紹介していきます。

なお、確定申告書は税務署に提出すると返却されませんので、自分の控えとして「第一表(控え用)」「第二表(控え用)」も作成しておきましょう。

銀行で融資を受ける方は「第一表(控え用)」「第二表(控え用)」に税務署の受領印を押してもらったものを銀行へ見せることになりますので、忘れずに作成してください。

基本情報の記載方法

一番上は「令和0□年分の所得税及び復興所得税の( )申告書B」となっています。

たとえば令和元年分の確定申告をするときは「令和01年分」と記載してください。

申告書を作っている年ではなく、対象となる年を書くということに注意しましょう。

その後ろは「確定」と記入してください。

「住所」の欄は事務所兼自宅にしている場合は、その住所だけを記載します。

ただし、自宅と事務所が別々の場合は上に「事務所」を下に「自宅」を書くようにしましょう。

「令和( )年1月1日の住所」の欄は、令和元年分の申告であれば令和2年1月1日の住所と記載し、年始以降引っ越しをしていなければ「同上」と書けば大丈夫です。

右に移って、フリガナ、氏名、性別、職業、屋号、世帯主の氏名、続柄などを記載します。

フリガナは苗字と名前の間を一文字分空け、濁点も一文字分のスペースを使ってください。

印鑑は認印で大丈夫で、生年月日の欄は「明治・・1」「大正・・2」「昭和・・3」「平成・・4」で記入します。

「種類」の欄は青色申告をするのであれば「青色」に○を付けてください。

「番号」の欄は2年目以降の確定申告をする人に付けられている「納税者番号」です。

昨年確定申告をした人は税務署から確定申告書が送られてきますが、その用紙にはじめから印字されています。

初めて確定申告をする際には番号はありませんので、空白で結構です。

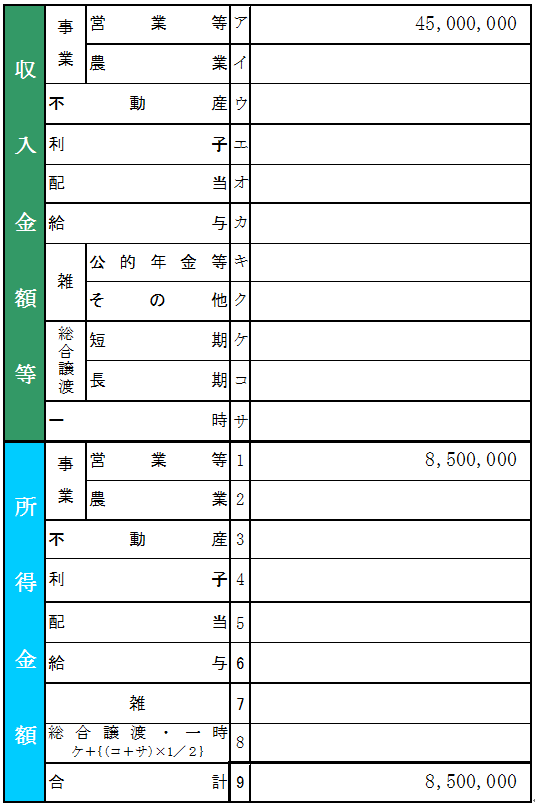

収入金額・所得金額の記載方法

ここで事業所得の人が記載をしなければいけない箇所は3箇所だけです。

「収入金額等」の欄には、売上高を収支内訳書又は青色申告決算書から「ア」の欄へ転記します。

「所得金額」の欄には白色申告の人は収支内訳書の1枚目の「所得金額」、青色申告の人は青色申告決算書の1枚目の「所得金額」から記載してください。

そして合計を記載します。

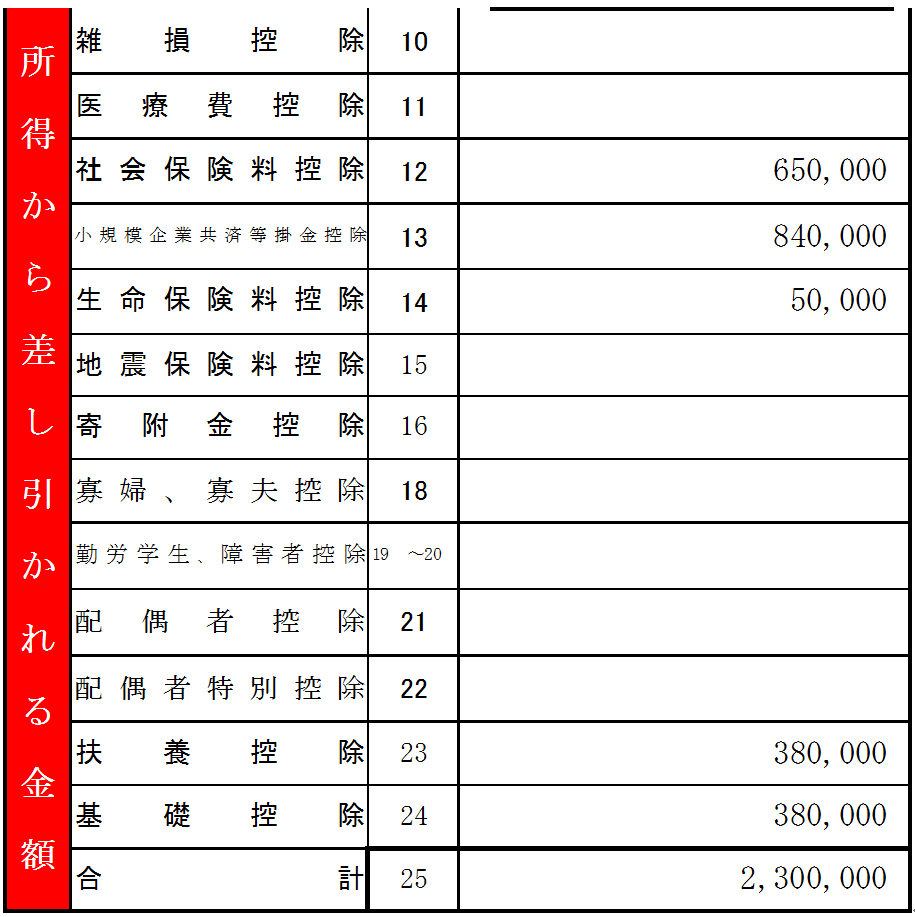

所得控除の記載方法

この欄は事業所得とは直接関係なく、人ごとに記載する金額や事項が異なります。

すべてを説明するとかなりのボリュームになるので、平成30年分から改正のあった「配偶者控除」「配偶者特別控除」を中心に、他によく出てくる「社会保険料控除」「生命保険料控除」「地震保険料控除」「小規模企業共済掛金控除」についてみていきましょう。

「社会保険料控除」「生命保険料控除」「地震保険料控除」「小規模企業共済掛金控除」などは支払った保険の金額によって控除される金額も変わります。

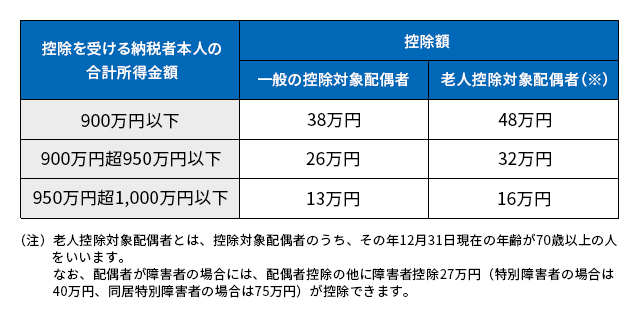

(1)配偶者控除 ※令和2年分より改正あり

これまで、配偶者控除は配偶者本人の所得金額だけでその適用の有無が決まっており、納税者本人の所得金額が控除額に影響してきます。

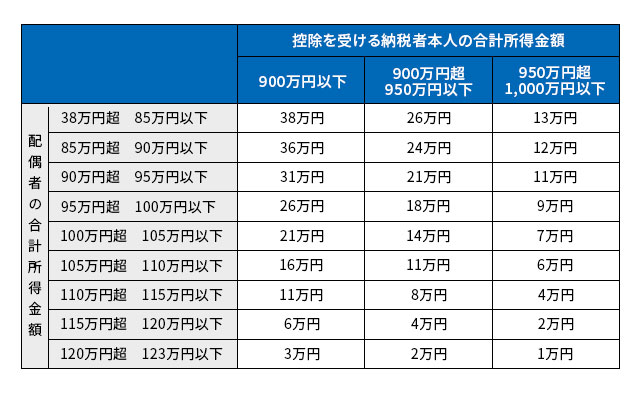

(2)配偶者特別控除 ※令和2年分より改正あり

(1)の改正に伴い、配偶者特別控除にも制限がかけられることになりました。

(1)と同様、納税者本人の合計所得金額が900万円を超えると配偶者特別控除の金額が段階的に減りはじめ、1000万円を超えると控除は受けられなくなります。

令和2年分からは配偶者の合計所得金額も所得控除額に影響するので、しっかり確認しておきましょう。

(3)生命保険料控除

生命保険料控除は、「一般の生命保険料」と「個人年金保険料」の2種類があります。

「一般の生命保険料」とは、養老保険や定期保険などの生命保険の保険料や、病気やケガにより入院して医療費を支払った場合に保険金が支払われる医療保険の保険料のことです。

それに対して「個人年金保険料」とは、年金の給付を受けることを目的とする保険料をいいます。

具体的には、次の4要件を満たすものです。

- 1. 年金の受取人が契約者(支払う人)またはその配偶者であること

- 2. 年金の受取人は被保険者(保険が掛けられる人)と同一であること

- 3. 保険料の支払い期間が10年以上であること

- 4. 受取人の年齢が60歳以上になってからで、給付を受ける期間も10年以上であること

イメージとしては「保険を払う人が自分か奥さんを被保険者にして、将来の年金の受け取りも自分か奥さんにしている生命保険。10年以上支払えば、60歳以上になれば10年以上の期間年金としてお金がもらえる」というものです。

これ以外は「一般の生命保険」になります。

このように生命保険料控除は「一般の生命保険料」と「個人年金保険料」に分けて計算しなければいけないのですが、具体的な区分方法は生命保険会社が発行する「控除証明書」の中に「一般用」又は「年金用」と書いてありますのでそれに従ってください。

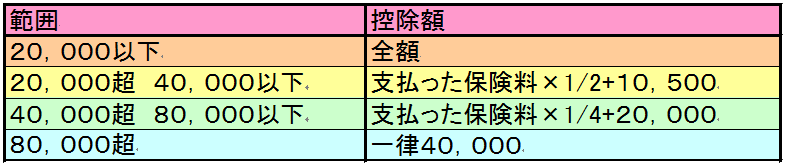

所得控除の金額は支払った保険料の額に応じて次の表のように計算します(下記は平成30年1月1日以降に締結した生命保険契約等に係る控除額です)

つまり生命保険料控除は「一般」と「年金」を合わせて最大で88円までしか受けられないということです。

「支払った保険料の額」は、生命保険会社から剰余金の分配などを受けた場合は受けとった剰余金を差し引いた金額が対象になりますので注意してください。

また生命保険会社の保険料控除証明には9月か10月までの支払額と、1年間の支払い見込み額が記載されていることがあります。

この場合は「1年間の支払い見込み額」を保険料控除の対象にして構いません。

生命保険料控除を考える際に考えなければいけないのが、「誰の税金から保険料控除をするのか」です。

なぜなら生命保険には「契約者(支払う人)」「被保険者(保険が掛けられている人)」「受取人(保険金を受け取る人)」の3人が関係してくるからです。

結論から言いますと生命保険料控除は「支払う人」の税金の計算で控除します。

つまり普通であれば「契約者=生命保険を支払う人」なので、「契約者」の税金の計算で控除します。

ただし、契約者以外の人が生命保険を支払っている場合は、契約者には関係なくその保険料を実際に負担している人の所得から控除できます。

例えば、共働きの奥さんが夫名義の契約の生命保険料を支払っている場合は、奥さんが控除額を利用できます。

原則「契約者」ですが、実際は「負担した人」から控除すると考えください。

(4)地震保険料控除

地震保険料控除は所得者本人が住んでいる自宅やその家財道具に対して地震保険を掛けたときに所得控除されます。

地震保険も生命保険と同様に「支払った人」の税金の計算で控除します。

所得控除される金額は支払った地震保険の保険料そのままなのですが、最大で5万円までです。

また剰余金の分配などがあった場合は、支払った保険料の金額から受け取った剰余金の分配の金額を差し引きした金額が地震保険料控除の対象になります。

地震保険料控除は、平成18年の税制改正で「損害保険料控除」が改組されたものです。

経過措置として、次の要件を満たす居住用家屋等の火災保険及び本人等の傷害保険については地震保険料控除の対象にしてよいことになっています。

- (ⅰ)平成18年12月31日までに契約を結んでいる

- (ⅱ)保険期間が10年以上

- (ⅲ)満期返戻金がある

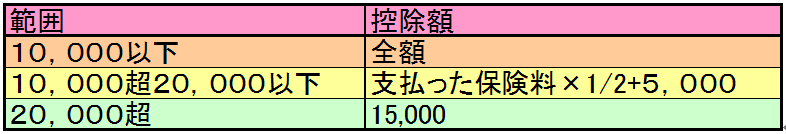

この3つの要件を満たす「長期損害保険」については次の金額が所得控除されます。

この表に当てはめて計算した金額と先ほどの地震保険料の金額の合計額が「地震保険料控除」として控除されるのですが、両方を足した上限は5万円となっています。

つまり、地震保険個別では上限が5万円、長期損害保険個別では1万5,000円が上限です。

しかし、両方とも上限に達する場合は、6万5,000円ではなく5万円が地震保険料控除の対象となるということです。

まとめると次のようになります。

(5)社会保険料控除

社会保険料控除はその名前のとおり支払った社会保険の金額を所得控除するものです。

対象は「国民年金」「国民年金基金」「国民健康保険」などがあります。

控除される金額は支払った金額の全額ですので、生命保険料控除や地震保険料控除などのような計算は必要ありません。

国民年金と国民年金基金は社会保険庁から送付されてくる控除証明書を必ず添付しなければいけませんが、国民健康保険については金額だけでも問題ありません。

市町村によっては健康保険の控除証明書を発行しないところがあるので、あらかじめ確認しておくと安心です。

(6)小規模企業共済掛金控除

小規模企業共済とは経営者が自分の退職金を国の機関に積み立ててもらうために支払う掛け金のことです。

小規模企業共済も社会保険と同様に控除証明書が必要になります。

ここまで保険関係の所得控除を見てきました。

その他の扶養控除などを全て計算して、その合計額を㉕の合計欄へ記載してください。

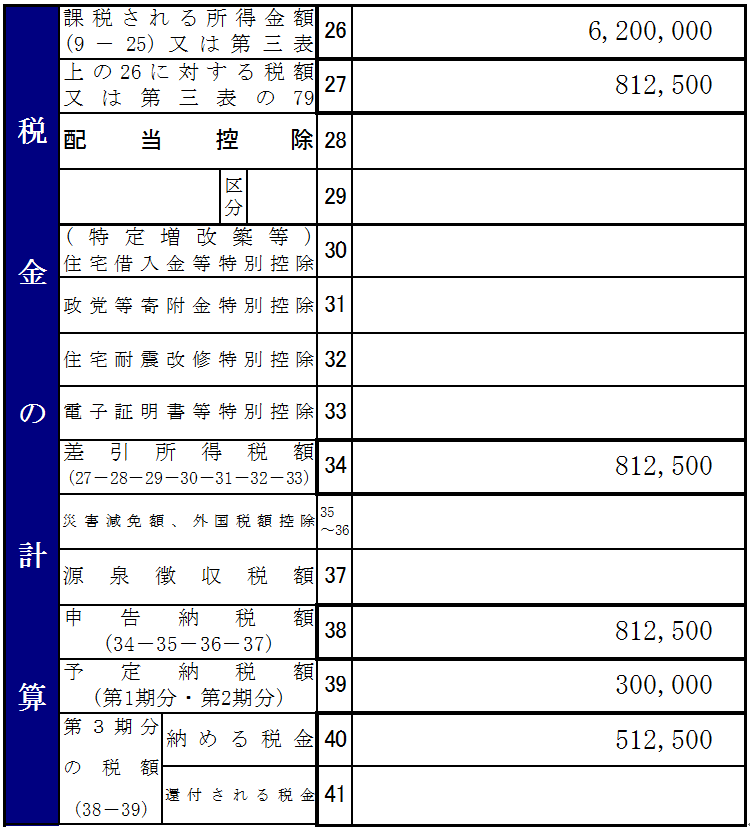

では次は右の「税金の計算」へ移動します。

㉖の欄は「⑨の所得金額の合計額」から「㉕の所得控除の合計額」を引いた金額になります。

つまり今年の税金の対象となる「所得金額」ということです。

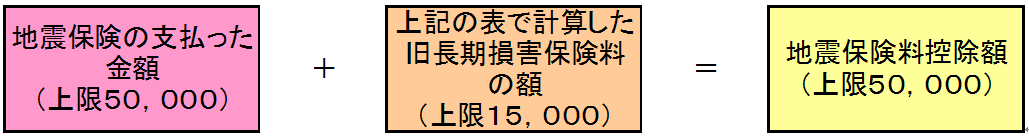

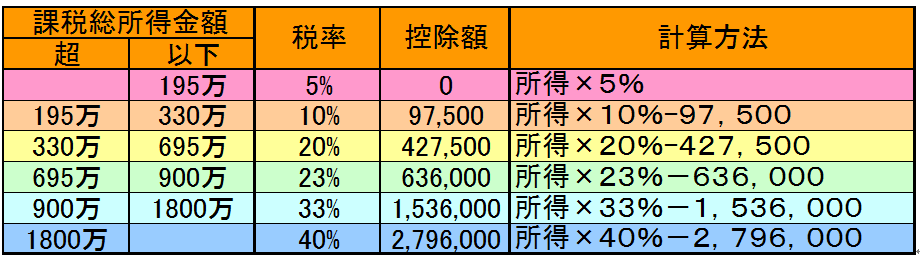

この金額に税率が掛け算されるのですが、計算方法が少し複雑なので次の表を見ながら説明します。

所得税は「累進課税」と呼ばれて、儲けが大きい人ほど税率が高くなるように設定されています。

その区分が上の表のようにされているのですが、税率区分のギリギリのところで、少しだけ所得が多くて上の税率が課税されるのは不公平になってしまいます。

そこで「控除額」が区分ごとに認められているのです。

この控除額のおかげで税率区分が一つ上がったからと言って、急激に税額が上がることはなくなっています。

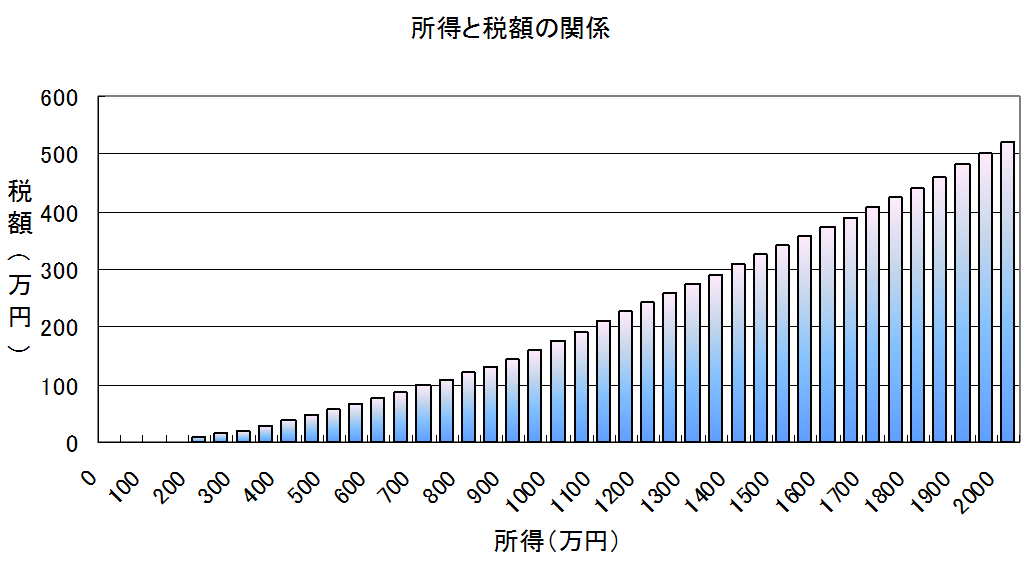

参考に所得と税額の関係をまとめると次のようになっています。

結果的には一番左端の「計算方法」に従って計算すれば税金は求められます。

求めた税額を㉗の欄に記入し、そのまま同じ金額を㉞の欄に記入します。

住宅ローン控除を受けている人は㉚の欄に住宅ローン控除の金額を記載して、引いた金額を㉞へ記入してください。

㊲の源泉徴収税額の欄は注意が必要です。

得意先から支払いを受ける際に「源泉所得税」を天引きされている人は、ここで天引きされた源泉所得税額を記入します。

天引きされたということは、先に税金を支払っているのですから、もし記入し忘れたら二重で税金を納めることになってしまいます。

また源泉所得税を天引きされている人は確定申告書に先方からもらった「支払調書」を添付しなければいけません。

㊲の欄がある人は㉞から㊲を引いた金額を㊳へ記入し、㊲の欄が無い人は㉞の金額をそのまま㊳へ記入してください。

年内に所得税の予定納税をした人は、予定納税をした金額を㊴へ記入します。

(予定納税をした人は税務署から送られてきた確定申告書にあらかじめ印字されています)

そして㊳から㊴を引いた金額が今年納める所得税の金額、または還付を受ける金額になります。

還付を受ける人は下のほうに還付金を受けとる口座の情報を記載する箇所がありますので、忘れずに記載しましょう。

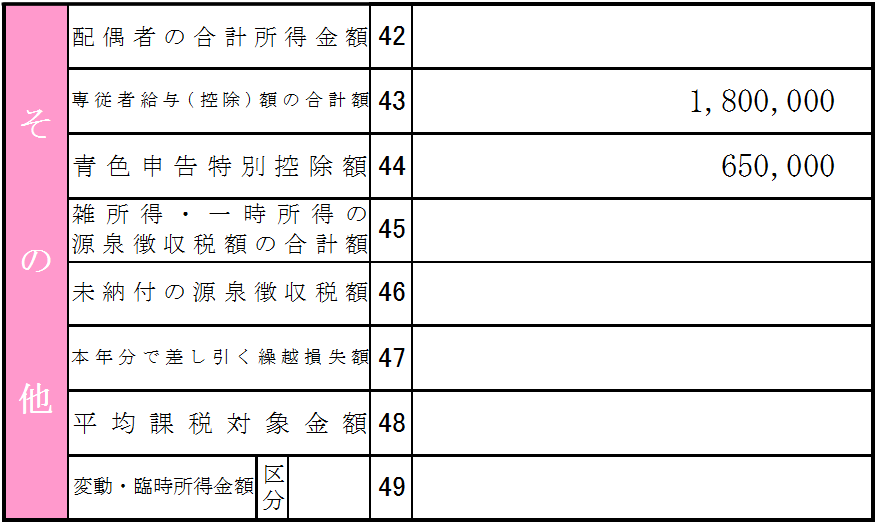

次は「その他」の欄の記載です。

ここは青色申告の人なら、専従者給与を支払っている場合にその金額を記載したり、青色申告特別控除の金額を記載したりする箇所です。

白色申告の人であれば専従者控除の金額を記載してください。

つぎは第二表へいきましょう。

第二表で事業所得の人が記載する箇所はそう多くありません。

まずは上記のように基本事項を記載してください。

つぎは専従者に関する事項です。

専業専従者に関する事項

専従者については何か所も記載する箇所がありますが、記載内容は名前や生年月日等の基本的な事柄だけです。

ただし、記載もれが多い箇所ですので忘れずに記載するようにしてください。

あとは所得控除の明細を「所得から差し引かれる金額に関する事項」に記入します。

ここは金額を記載するだけの箇所です。

配偶者控除や扶養控除がある人は家族の名前や生年月日も記載するようにしてください。

第ニ表はだいたいこれで完成します。

まとめ

慣れない方には確定申告書の作成は本当に大変だと思います。

想定よりもかなり時間がかかって、焦りやいらだちを感じることもあるでしょう。

「時間」と「お金」を天秤に掛けて、時間が重要と判断した方は税理士事務所に依頼するのも選択肢の一つなので前向きに検討してみてください。