最終更新日:2025/4/30

青色申告に必要な「決算書」と収支内訳書の違いを初心者向けに税理士が解説

ベンチャーサポート税理士法人 税理士。

大学を卒業後、他業種で働きながら税理士を志し科目を取得。

その後大手税理士法人を経験し、現在に至る。

PROFILE:https://vs-group.jp/tax/startup/profile_writing/#p-tori

この記事でわかること

- 青色申告の内容とメリット・デメリットがわかる

- 青色申告に必要な青色申告決算書とは何かがわかる

- 青色申告決算書に記入する内容がわかる

個人事業主やフリーランスになると、毎年の確定申告を自分自身で行う必要があります。

確定申告とは、1年間(1月1日~12月31日)の収支をまとめ、所得税を確定させて納税する手続きのことです。

この確定申告において、個人事業主は「青色申告」または「白色申告」のいずれかを選択することになります。

「青色申告は節税に有利だけど、手続きが複雑そう」と感じている方も多いかもしれません。

実際、青色申告では「青色申告決算書」という独自の書類を提出する必要があるため、白色申告で使われる「収支内訳書」との違いを正しく理解しておくことが大切です。

この記事では、青色申告と白色申告の違いをわかりやすく整理した上で、「青色申告決算書」と「収支内訳書」の構成や提出のポイントについて詳しく解説します。

これから青色申告を検討している方、切り替えを考えている方は、ぜひ参考にしてください。

目次

青色申告と白色申告の違いとメリット・デメリット

青色申告と白色申告とは、帳簿付けの方法と提出する書類に違いがあります。

また、特別控除(税金が安くなる)を受けられるかどうかという違いもあります。

青色申告とは

- ・事前届け出が必要

- ・特別控除は最高65万円または10万円

- ・複式簿記による記帳

(ただし特別控除10万円の場合は単式簿記で可) - ・青色申告決算書(損益計算書・貸借対照表)が必要

(ただし特別控除10万円の場合は、損益計算書のみで可)

なお、令和2年分以後の青色申告特別控除は、最高55万円となります。

この55万円の特別控除を受けることができる人が、電子帳簿保存またはe-Taxによる電子申告を行う場合は65万円の特別控除を受けられます。

白色申告とは

- ・事前届け出は必要なし

- ・特別控除はなし

- ・単式簿記による記帳

- ・収支内訳書(所得金額の明細)が必要

簡単にいうと、青色申告は帳簿作成など、面倒ではありますが、特別控除という節税対策ができるということになります。

青色申告するためには、事前の届け出が必要となりますので、何もしなければ、白色申告で確定申告するということになります。

青色申告のメリットは「節税対策できる」、デメリットは「面倒がかかる」ということになりますが、もう少し細かく説明していきましょう。

青色申告のメリットとは

青色申告には、細かいものも含めれば50以上のメリットがあるといわれていますが、代表的なメリットをいくつか紹介しましょう。

特別控除を受けられる

最大のメリットは、課税所得額から最高65万円または10万円の控除を受けられるという点です。

金額の差は、単式簿記と複式簿記という帳簿の記帳方法の違いです。

特別控除を受ければ、所得税を計算する元の課税所得額が低くなりますので、その分所得税が下がります。

また所得税は累進課税方式ですので、課税所得額が低くなると、さらに税率も低くなる場合があります。

白色申告では、控除が全くありませんので、特別控除を受けられることは青色申告の最大のメリットといえるでしょう。

家族への給与を必要経費にできる

通常は、家族への給与支払いは経費として認められませんが、青色申告では「青色事業専従者給与に関する届出書」を提出すれば、経費として計上することができますので、節税につながります。

白色申告の場合、家族への給与支払いを経費にすることはできませんが、「専従者控除」として配偶者86万円、その他の親族50万円までは控除できます。

青色申告は、家族へ支払った全額を経費にできますので、白色申告と比較してもメリットは大きいです。

赤字を繰り越せる

事業をスタートさせた年度など、年間で赤字となることもあると思いますが、そのような赤字(損失分)を翌年以降最長3年間繰り越すことが出来ます。

例として、ある年度で100万円の赤字となった場合、その年度の確定申告では所得税がかかりません。

そして翌年100万円の黒字となった場合、青色申告していると、前年の100万円の赤字を繰越せますので、差し引いて0円となります。

この年度も所得が0円ですから、所得税はかからないということになります。

青色申告のデメリットとは

青色申告のデメリットをあげるとすると、事前の届け出が必要で、複式簿記による記帳、会計処理が必要となるということではないでしょうか。

確かに、青色申告の会計処理は面倒なものではありますが、その分、受けられるメリットも大きいといえます。

青色申告決算書とは何?収支内訳書との違いは?

個人事業主が青色申告を行うには、「確定申告書B」と「青色申告決算書」の2種類の書類の作成・提出が必要です。

一方、白色申告の場合は、「確定申告書B」と「収支内訳書」が必要となります。

ですから2つの申告の仕方による書類の違いは、青色申告決算書=青色申告用、収支内訳書=白色申告用ということになります。

「青色申告決算書」も「収支内訳書」も1年間の収支内容をまとめたものではありますが、「青色申告決算書」の方がより詳細に、日々の帳簿付けの結果を決算書形式で記載したものといえます。

青色申告決算書とは

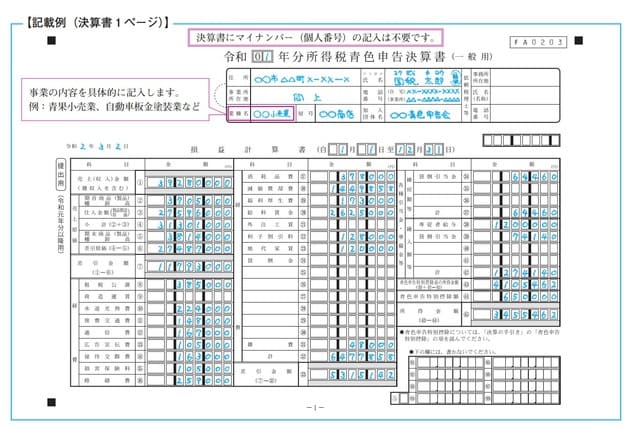

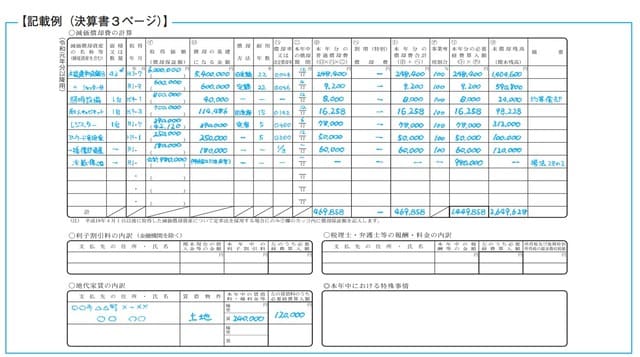

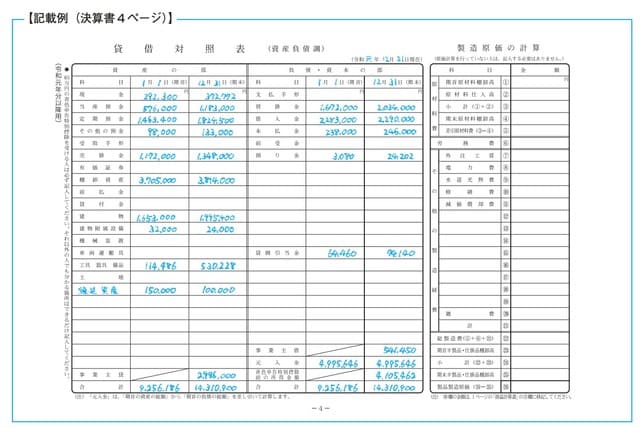

青色申告決算書は、全部で4ページの構成となっています。

1ページ目が「損益計算書」、2・3ページ目が損益計算書の「内訳明細書」、4ページ目が「貸借対照表」です。

損益計算書とは、計算期間の収支がいくらになったかを計算する書類です。

計算期間は確定申告の場合、1月1日から12月31日の1年間となります。

所得税は、課税所得額に対して計算されますが、その課税所得額を計算するために必要な明細や内訳を記載するのが損益計算書です。

貸借対照表は、ある時点での資産、負債、純資産(資本)の残高をまとめた書類です。

青色申告決算書の記載例

青色申告決算書に記入する内容を解説

ここでは、合計4枚の青色申告決算書に記入する内容について、項目別に解説していきましょう。

損益計算書

損益計算書は、1ページ目が本表となっていて、2・3ページ目の明細欄と繋がっていますので、明細欄を埋めていけば、本表を作成することができます。

損益計算書にはあらかじめ勘定科目名が入っていて、該当する勘定科目に数字を入れていきますが、これ以外の勘定科目を使用して帳簿付けしている場合は、空欄箇所を利用して記入しても構いません。

それでは、2・3ページ目の記入内容を項目別に説明していきます。

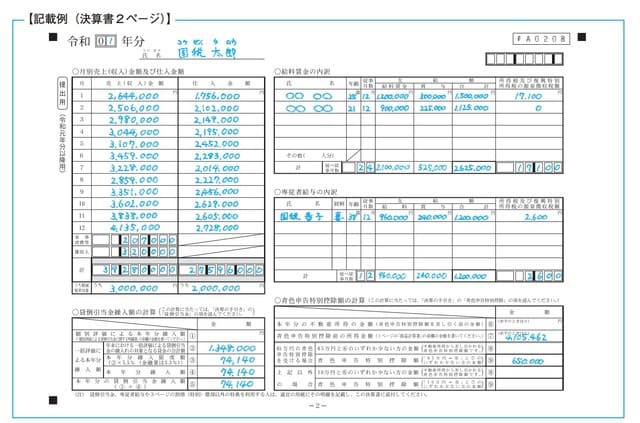

月別売上(収入)金額及び仕入金額

月別に売上と仕入の金額を記入します。

家事消費等を記入する欄もありますので、事業用の商品を家庭で消費したような場合は、こちらに記入し売上として計算します。

こちらに記入した各々の合計額は、本表(1ページ目)の「売上金額」「仕入金額」となります。

給与賃金の内訳

従業員へ支払った給与、賞与、預かった源泉所得税額を記入します。

こちらの合計金額は、本表の「給料賃金」となります。

専従者給与の内訳

配偶者や家族へ支払った給与がある場合、各人別に支払った給与、賞与、源泉所得税を記入します。

家族等で支払った給与を経費とするためには、事前に「青色事業専従者給与に関する届出書」を提出していなければなりませんので、ご注意ください。

この欄の合計額は本表の「専従者給与」となります。

貸倒引当金繰入額の計算

売掛金などが貸し倒れとなることを見込んで経費として計上する場合、この欄で設定額を記入します。

この欄で計算した額は、本表の「貸倒引当金」となります。

青色申告特別控除額の計算

こちらの控除額は最大65万円または10万円の控除区分に応じて記入しますが、損益計算書(本表)での所得金額の計算が終わった後に計算、記入しましょう。

ここで計算した金額が、本表の「青色申告特別控除」となります。

減価償却費の計算

事業用の車や設備、備品など10万円以上のものには減価償却の計算が必要です。

減価償却の計算は、資産ごとに行います。

資産の種類ごとに決められた年数で経費化していきますので、「本年分の必要経費算入額」の合計を本表の「減価償却費」に記入します。

利子割引料の内訳

金融機関以外からの借入金、利子割引料がある場合は、こちらに記入します。

本表の「利子割引料」は金融機関からのものですので、転記は必要ありません。

税理士・弁護士等の報酬・料金の内訳

税理士や弁護士へ支払った報酬や料金がある場合は、こちらに記入します。

記入の際、源泉所得税を預かった場合は、その金額も記入します。

本表には、該当する欄は印刷されていませんので、空欄を使って記載します。

地代家賃の内訳

事務所や店舗などの地代家賃について記入します。

自宅と兼用している場合は、事業用部分に分けて金額を記入します。

地代家賃のうち、「必要経費算入額」が本表の「地代家賃」となります。

本年における特殊事情

通常は、この欄を使用することはありませんが、主要取引先が倒産した、自身が病気療養で休業していた等、大きく数字が変動している事情がある場合は、こちらに理由を記載します。

貸借対照表

貸借対照表は、左側に資産、右側に負債、純資産(資本)の期首と期末の残高を記入します。

事前に残高試算表が作成されていれば、問題なく記入できるでしょう。

なお、左側の合計金額と右側の合計金額は必ず一致しますので、確認してください。

青色申告決算書の届く時期と対象者

前年の確定申告を青色申告で行った人、または開業したての個人事業主で開業届と合わせて青色申告承認申請書を提出している人へは、12月から1月にかけて「青色申告決算書」の用紙が届きます。

合わせて提出する「確定申告書B」の書類は、遅れて1月下旬から2月上旬にかけて届きます。

ですが、前年の確定申告で用紙を使わず、e-Tax(電子申告)による申告を行った場合は、書類は届きませんのでご留意ください。

まとめ

青色申告で確定申告をする場合、「青色申告決算書」という損益計算書、貸借対照表を作成して提出する必要がありますが、青色申告特別控除で最大65万円の控除を受けることができますし、その他にも配偶者や家族に支払った給与を経費計上することもできます。

その他にも青色申告にはメリットが多くあります。

申告方法を理解し、ぜひ確定申告は青色申告で行って節税対策してください。