最終更新日:2025/4/30

脱税で逮捕されるのはいくらから?調べられる期間や税務調査の流れを解説

ベンチャーサポート税理士法人 税理士。

大学を卒業後、他業種で働きながら税理士を志し科目を取得。

その後大手税理士法人を経験し、現在に至る。

PROFILE:https://vs-group.jp/tax/startup/profile_writing/#p-tori

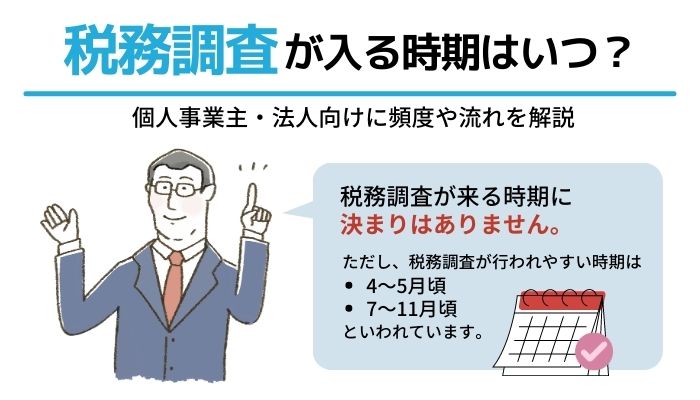

税金が正しく納められているかどうかを確認するために行われるのが「税務調査」です。

税務調査では、過去数年分の帳簿や申告内容が調べられ、不備や意図的な過少申告=脱税が見つかると、追加の税金や重いペナルティが課されることになります。

中には、「脱税っていくらから逮捕されるの?」「税務署は何年分まで遡って調べるの?」といった疑問を持つ方も多いのではないでしょうか。

実際、調査対象となる年数や、逮捕や刑事告発に発展するケースには一定の基準があります。

この記事では、税務調査の概要、調査対象となる年数、脱税が見つかった場合にかかるペナルティや、逮捕の可能性が出てくる金額の目安などについて、わかりやすく解説します。

税務調査を不安に感じている方や、正しく税務リスクを理解したい方は、ぜひ参考にしてください。

税務調査とは

税務調査とは、納税者が税務申告を適切に行っているかを確認するための調査で、国税庁の管轄下にある税務署などが実施します。

所得税、法人税、相続税など、日本における国税の多くは、それを納付する企業などの納税者自身が管轄の税務署などに申告することで税額が確定する、申告納税制度が採用されています。

申告納税制度は納税者が自ら申告することから、内容に誤りが生じる可能性や、虚偽の申告によって不当に低い納税額になる危険性もあります。

そのため、誤りや虚偽による申告が横行することで納税者の間に課税の不公平が生じないように、国税庁やその管轄組織等によって税務調査が実施されることになっています。

税務調査の種類

税務調査は大きく分けて任意調査と強制調査があります。

以下、それぞれの概要を見て行きます。

任意調査とは

任意調査は納税者の同意を得たうえで行われるもので、一般的な税務調査の多くは任意調査として行われます。

任意調査はあくまで同意に基づいて行われるものであり、事前に調査を実施する旨の連絡も入りますが、調査を担当する職員には法律によって質問検査権という権限が与えられています。

質問検査権とは、税金に関する質問を納税者に尋ねるもので、納税者は質問に対して黙秘する権利は認められていません。

不答弁の場合や虚偽の陳述をした場合には罰則についても規定されているので、注意が必要です。

強制調査とは

強制調査は脱税の疑われる納税者を対象とする調査で、国税局査察部という部署が実施するものです。

国税犯則取締法という法律に基づいて行われるもので、調査をするためには裁判官の令状が必要になります。

裁判所の令状を要する強制調査であることから、納税に関する資料を相手の意志に関わらず押収できるなど強力な権限が与えられており、納税者は調査を拒否することはできません。

強制調査が実施されるのは脱税した金額が1億円を超え、かつ悪質な仮装や隠蔽が行われたと思われるような事案に限られます。

調査によって脱税行為が特定された場合、検察庁に告発されて刑事事件として処理されることになります。

任意調査の流れ

税務調査のうち大部分を占める任意調査については、調査のだいたいの流れがあります。

大規模な事業を除けば、税務調査は数日〜1週間程度で終了するのが一般的です。

税務調査の対象になった場合、まず税務署等から事前に日程についての連絡があり、日程を決めることになります。

約束の日の午前中から行われるのが一般的です。

あくまで任意調査であることから、日程の調整には比較的柔軟に応じてくれます。

初日は担当の職員から事業概要の説明を求められることが多くなっています。

その後は帳簿の確認、領収書と帳簿の付け合せ、仕訳の確認など具体的な調査が行われます。

調査の結果問題がなければ、納税者に対してその旨の通知が行われます。

申告自体に誤りや改ざんはないものの、申告方法や帳簿書類に関して軽微な問題がある場合には説明や指導が行われることがあります。

税務調査の結果申告した内容に誤りがあった場合には、誤りの内容等について職員から説明された後、誤りを是正するために修正申告を勧められるのが一般的な流れになっています。

税務調査の期間年数

税務調査で調べられる資料の基本的な年数は過去3年分になります。

税務調査で何年分の資料を調べるかについては、法律で明確な規定があるわけではありません(最長を除く)。

そのため、税務署等の都合など場合によっては3年よりも短い期間で税務調査が終わることもあります。

注意点としては、過去3年分というのはあくまで基本であることです。

問題が判明した場合は、その性質に応じて税務調査の対象期間が伸びることになります。

税務調査の対象期間の目安をまとめると、通常の場合は3年間、否認や誤りなどの問題が判明した場合は5年間、脱税などの重大な問題(偽りその他不正の行為によるもの)が見つかった場合は7年間です。

一方、税務調査の最長期間については過去7年分の税務調査ができる旨が法律で定められています。

具体的には、国税通則法第 70条第4項において、偽りその他不正の行為による場合には7年を経過する日まですることができる旨が規定されています。

これは税務調査を最長でどれくらいできるかについて定めたものとされているため、どのような不正であっても税務調査ができるのは7年までということになります。

偽りその他不正の行為の例としては、売上を過少申告すること、請求書や領収書等の税務に関する書類を改ざんすること、事業にかかる経費を水増しすること、などがあります。

国税通則法の改正について

平成23年12月に国税通則法の改正が行われる以前には、税務調査の期間については旧国税通則法第70条第1項に規定されていました。

改正前は税務調査の期間は原則として3年であり、法人のみが例外として5年の訴求年数が規定されていました。

そのため、法人のみが訴求年数5年が認められ、所得税、消費税、相続税などは訴求年数は3年でした。

ちなみに、偽りその他不正の行為による場合には7年の訴求年数が認められることについては、平成23年の改正以前にも制度として認められていました。

その後平成23年の国税通則法の改正によって、全てについて5年の訴求年数が認められるようになりました。

そのため、従来は所得税、消費税、相続税などは偽りその他不正の行為による場合でなければ3年までの調査とされていましたが、改正によってそれらの税務調査についても5年の調査ができるようになり、納税者にとっては厳しい規定となりました。

税務調査における加算税率

税務調査において申告内容の誤りや故意による脱税等が明らかになった場合には、ペネルティとして加重税率が課される対象になります。

どのような行為に対してどの程度の加算が課されることになるのか、行為ごとに目安をご紹介します。

過少申告加算税

ミスや誤解などによって本来の税額よりも少ない金額で申告するものです。

税務調査が実施される前に修正申告した場合は加算されません。

修正申告しなかった場合の加算税率の目安は10%~15%です。

無申告加算税

申告期限内に申告をしなかった場合に課されるものです。

課税要件は期限後に申告があった場合と、期限後申告や決定について、修正申告や更正があった場合の2種類があります。

加算税率の目安は10%~15%です。

重加算税

事実の一部を隠ぺい、または仮装した場合に課せられるものです。

故意に事実を伏せて申告した悪質な行為ということで、重い加算税率が課されるのが特徴です。

加算税率の目安は35%~40%です。

延滞税

法定納付期限までに税金を納付しなかった場合に課されるものです。

修正申告等によって遅れた場合にも原則として発生することになります。

加算税率の目安は2.6%~8.9%です(2019年1月1日から2019年12月31日までの期間の場合)。

税務調査のペナルティの具体例

税務調査でペナルティとして加算税率が課される場合にどうなるのか、具体例で見ていきます。

本来納税しなければならない税額が600万円であるところ、事実の一部を仮装して申告(脱税)して200万円しか収めなかった場合に、税務調査によってそのことが発覚したケースについて考えてみます。

まずは脱税によって不当に減額された分の税金を納める必要があります。

計算方法は簡単で、本来納付すべき税額から申告して支払った税額を引きます。

600万円 − 200万円 = 400万円になります。

次に、脱税をしたペナルティとして重加算税を納付する必要があります。

計算方法は納付しなかった税額と重加算税の税率を掛けます。

重加算税を35%とすると、400万円 × 35% = 140万円です。

納付しなかった金額が多ければ多いほどペナルティも重くなります。

最終的に支払う合計金額の計算式としては、納付した金額 + 納付しなかった金額 + 重加算税によるペナルティとなり、200万円 + 400万円 + 140万円 = 740万円ということになります。

本来は600万円を税金として納めれば済んだところ、重加算税によるペナルティによって140万円多く納付することになります。

200万円については既に納付していることから、税務調査による発覚後に納めるべき金額は740万円 − 200万円 = 540万円です。

これに加えて、法定納付期限までに税金を納めなかったことによる延滞税も発生してきます。

おわりに

日本における納税は多くが納税者からの申告に基づいて行われるため、誤りや改ざん等を防止するものとして税務署等による税務調査が実施されています。

税務調査には任意調査と強制調査がありますが、悪質な巨額の脱税などを除けば大部分は任意調査です。

税務調査で調べられる年数は3年が基本ですが、誤りや改善の程度によっては最長で7年分までの遡及が法律で認められています。

税務調査 関連記事

- 税務調査の対象になる会社の特徴とは?選ばれやすい理由を解説

- 税務調査の流れと対応のポイント!調査対象にされやすい特徴とは?

- 税務調査では何年分調べるの?脱税が見つかった場合にかかるお金とは

- 税務調査では何が行われるのか?調査対象になりやすい会社と備え方

- 税務調査で見られるポイントや注意点とは?

- 税務調査が来る頻度や確率|特に警戒が必要な業種や事業者は?

- 税務調査の頻度とは?

- 税務調査の対象になりやすい会社や業種とは?

- 税務調査の対象期間は何年?脱税が見つかった場合にかかる税金など詳しく解説

- 税務調査に入られる個人事業主の特徴4つ!事前に対策を考えよう

- これで怖くない!税務調査が行われる日の実際の流れと対策について

- 税務調査の不安を解消する税務調査の真実 パーフェクトガイド