最終更新日:2025/4/30

個人事業主の節税対策10選!知って得する裏ワザ&経費の考え方

ベンチャーサポート税理士法人 大阪オフィス代表税理士。

近畿税理士会 北支部所属(登録番号:121535)

1977年生まれ、奈良県奈良市出身。

起業・会社設立に役立つYouTubeチャンネルを運営。

PROFILE:https://vs-group.jp/tax/startup/profile_writing/#p-mori

YouTube:会社設立サポートチャンネル【税理士 森健太郎】

書籍:プロが教える! 失敗しない起業・会社設立のすべて (COSMIC MOOK) ムック

この記事でわかること

- 個人事業主が支払う税金がわかる

- 節税対策の方法がわかる

- 必要経費にできない費用の種類がわかる

個人事業主として事業を始めたら、毎年の確定申告と納税が欠かせません。

会社員であれば年末調整によって税金の計算や納付は会社が行ってくれますが、個人事業主は自分自身で所得を計算し、税金を納める必要があります。

はじめて確定申告を迎える方は、税金の種類や計算方法に戸惑うことも多く、「どうすれば納税額を抑えられるのか?」と疑問を抱くこともあるでしょう。

この記事では、個人事業主が負担する主な税金の種類とその計算方法を解説するとともに、実践しやすい節税対策10選と、知っておくと得する裏ワザ的な方法を紹介します。

さらに、経費として認められない費用の代表例や、うっかりやってしまいがちなNG経費の注意点についても解説。

確定申告で損をしないために、正しい知識と対策を身につけておきましょう。

目次

個人事業主が支払う税金は4種類

個人事業主が支払う税金は、主に以下の4つです。

- ・所得税

- ・住民税

- ・個人事業税

- ・消費税

このうち消費税と個人事業税は、条件に当てはまらなければ納付の必要はありません。

それぞれの税金の概要について、細かく内容を確認していきましょう。

所得税

所得税は、確定申告の事業年度(1月1日から12月31日)に事業で得た所得に対して課される国税です。

毎年、確定申告に合わせて計算を行い、税務署へ納付します。

個人事業主にとって最も大きな負担となるのがこの所得税です。

所得税は所得金額が上がれば税率も上がる「累進課税方式」をとっていますので、稼げば稼ぐだけ納付する金額が多くなります。

ちなみに確定申告の提出期間は、基本的には申告する年度の翌年2月16日から3月15日となっていますが、諸事情により期間が延長される場合もあります。

住民税

住民税は、都道府県税と市区町村税からなる地方税の一種です。

地方自治体が管理する公共のサービス(教育、救急、福祉など)を提供するための財源として使用されます。

住民税は確定申告を行うと自動的に算出されるので、自ら計算する必要はありません。

ただし、その年の事業年度所得に課税される所得税に対して、住民税は「前年の所得」に課税されるといった違いがある点に注意しておきましょう。

個人事業主の場合は主たる事務所がある都道府県、市区町村から届く納付書に従って納税します。

住民税の支払いは6月に一括払いか、年4回の分割払いを選択することができます。

個人事業税

個人事業税は、特定の業種と一定の所得額を超えた個人事業主に課せられる税金です。

納税の対象は法定業種と呼ばれる以下のような事業です。

| 区分 | 該当事業 | 税率 |

|---|---|---|

| 第一区分 | 物販販売業、運搬取扱業、料理店業、遊覧所業、保険業、船舶定係場業、飲食店業、商品取引業、金銭貸付業、倉庫業、周旋業、不動産売買業、物品貸付業、駐車場業、代理業、広告業、不動産貸付業、請負業、仲立業、興信所業、製造業、印刷業、問屋業、案内業、電気供給業、出版業、両替業、冠婚葬祭業、土石採取業、写真業、公衆浴場業(むし風呂等)、電気通信事業、席貸業、演劇興行業、運送業、旅館業、遊技場業 | 5% |

| 第二区分 | 畜産業、水産業、薪炭製造業 | 4% |

| 第三区分 | 医業、歯科医業、薬剤師業、獣医業、弁護士業、司法書士業、行政書士業、公証人業、弁理士業、税理士業、公認会計士業、計理士業、社会保険労務士業、コンサルタント業、設計監督者業、不動産鑑定業、デザイン業、諸芸師匠業、理容業、美容業、クリーニング業、公衆浴場業(銭湯)、歯科衛生士業、歯科技工士業、測量士業、土地家屋調査士業、海事代理士業、印刷製版業 | 5% |

| あんま・マッサージまたは指圧・はり・きゅう。柔道整復、その他の医業に類する事業 | 3% |

参考:東京都主税局

個人事業税の納付は8月と11月の年2回です。

基本的には8月に納税通知書が送られてくるので、それぞれ8月末と11月末までに納付することになります。

個人事業税は都道府県税の一種なので、納付先は都道府県です。

ただし個人事業税の対象業種であっても、年間の事業所得が290万円以下の場合は納税の義務は発生しません。

消費税

消費税は、前々年度(2年前)の課税売上高が1千万円を超える場合に課される税金です。

そのため新しく開業してから2年間は、たとえ売上が1千万円を超えても消費税納税の義務が発生することはありません。

また先述のとおり、売上高が1千万円を超えた場合に発生する税金なので、開業から2年以上が経過しても、売上高が1千万円以下である限りは消費税が発生することはありません。

消費税は所得税と同じく国税となりますので、納付の必要がある場合は確定申告をして税務署へ納付します。

個人事業主の税金計算方法

所得税や住民税は、所得金額(事業所得)の金額を元に算出されます。

これらの税金は個人事業主が必ず払わなければいけない税金なので、あらかじめ大まかな金額をしっておくことで節税対策に役立つでしょう。

そのためここでは、計算の元となる「所得税額」の算出方法について説明していきます。

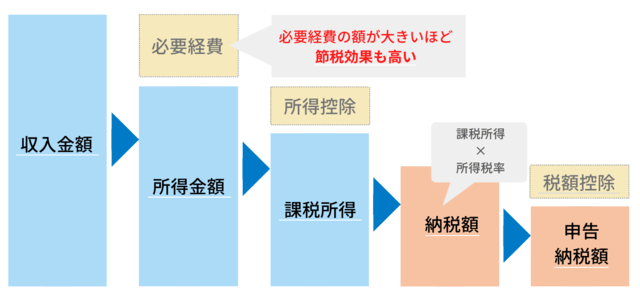

【所得税額の算出方法】

- 1. 収入金額-必要経費=所得金額(事業所得)

- 2. 所得金額-所得控除*¹=課税所得

- 3. 課税所得×所得税率=納税額

基本的にはこの納税額を納付することになります。

ただし税額控除がある場合は、以下のように上記で算出した納税額から税額控除額を引いた金額を納付します。

- 4. 納税額-税額控除=申告納税額

(1)

個人事業主の場合、課税所得に対して所得税が計算されますので、収入金額から差し引かれる必要経費の金額が大きいほど節税効果があるということになります。

*¹所得控除とは・・・配偶者控除や扶養控除、社会保険料控除、医療控除などのことを指します。

サラリーマン起業家も対象!個人事業主におすすめの節税対策10選

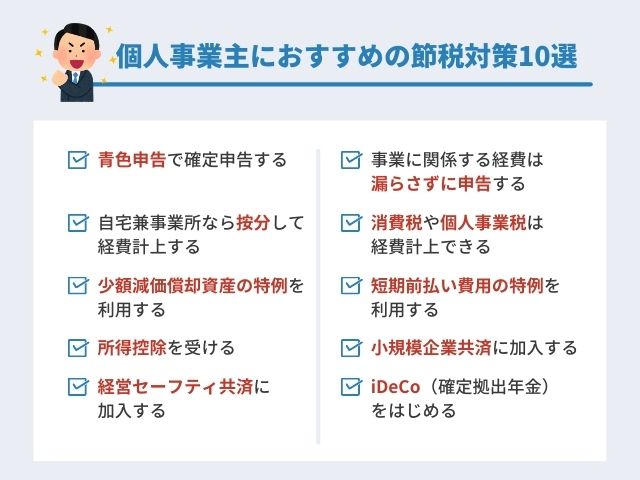

個人事業主は以下のようなことで節税対策をすることができます。

収入金額が同じ場合でも、節税対策をするのとしないのとでは、支払う税金が10万~100万円以上変わってくるケースもあるので積極的に活用していきましょう。

- ・青色申告で確定申告する

- ・事業に関係する経費は漏らさずに申告する

- ・自宅兼事業所なら按分して経費計上する

- ・消費税や個人事業税は経費計上できる

- ・少額減価償却資産の特例を利用する

- ・短期前払い費用の特例を利用する

- ・所得控除を受ける

- ・小規模企業共済に加入する

- ・経営セーフティ共済に加入する

- ・iDeCo(確定拠出年金)をはじめる

なお、サラリーマンで起業している方は、一部対象外の対策がありますのでご注意ください。

青色申告で確定申告する

確定申告には青色申告と白色申告の2種類があります。

この2つにおいて、個人事業主のメリットとなり得る最大の違いは、特別控除があるかないかと特例の範囲です。

【青色・白色申告の違い】

| 青色申告 | 白色申告 | |

|---|---|---|

| 記帳方法 | 複式簿記(貸方・借方) | 単式簿記 |

| 帳簿 | 仕訳帳・総勘定元帳など | 収入金額・必要経費が記載された帳簿 |

| 特別控除額 | 最大65万円 ※e-Taxによる電子申告・電子帳簿保存に限る。 通常申告の場合は最大55万円 |

なし |

| 特例 | 青色事業専従者給与の特例 →配偶者や家族への給与は全額経費にできる |

事業専従者控除の特例 配偶者:86万円控除可能 配偶者以外の親族:50万円控除可能 |

| 申告時の必要書類 |

|

|

他にも、青色申告では赤字の繰越ができる、というメリットがあります。

開業しても商売が軌道に乗るまでには、時間がかかることがあります。

そのような場合、赤字となる事業年度に関しては所得税がかかりませんが、翌年大きな黒字が出た場合は、その所得金額に対して所得税がかかります。

ですが青色申告の場合は、赤字が出た翌年度から3年間は赤字を繰り越すことができます。

つまり黒字が出た場合に赤字を相殺することができるのです。

青色申告には、その他にも細かい節税メリットが50以上あると言われているため、事業を始める時は青色申告による確定申告をおすすめします。

青色申告で確定申告を行うには、事前に「青色申告承認申請書」を管轄の税務署に提出する必要があります。

青色申告承認申請書は原則、開業日から2ヶ月以内の提出が義務づけられています。

1日でも過ぎてしまった場合、その年の確定申告は白色申告で行うことになるので注意が必要です。

白色申告から青色申告への切り替えを行いたい場合は、青色申告したい年の3月15日までに青色申告承認申請書を提出しましょう。

これから開業する人は、開業届と一緒に青色申告承認申請書を提出してしまうことをおすすめします。

事業に関係する経費は漏らさずに申告する

所得税や住民税納付額は、課税所得額によって変わってきます。

計上可能な経費の金額を増やせばその分、課税所得が低くなりますので、課税所得を元に計算する所得税、住民税を減らすことができるのです。

したがって必要経費を漏れなくしっかり計上することは、節税対策になると言えます。

ただし、事業と関係のない生活費などの私費は経費となりませんので、ご注意ください。

仕入費や人件費といった大きな経費だけではなく、文房具代、交通費などもレシートを必ず貰って細かく計上していきましょう。

帳簿を付けていくときには、これらの経費を勘定科目に従って仕訳をしていきます。

しかし、どれがどの項目に当てはまるか、迷うことも多いでしょう。

下記に代表的な経費を勘定科目別で一覧にまとめましたので、参考にしてみてください。

| 旅費交通費 | 公共交通機関の料金、駐車代、宿泊費など |

|---|---|

| 通信費 | 固定電話、携帯電話料金、インターネット接続料金、郵便切手など |

| 荷造運賃 | 宅配便の料金、梱包部材費など |

| 地代家賃 | 事務所や店舗、駐車場などの賃料 |

| 消耗品費 | 文房具、事務用品、電球、パソコンなど10万円未満もしくは使用可能期間が1年未満の備品も消耗品費で計上できます |

| 雑費 | クリーニング代、ごみ処理費用などの少額費用 |

| 減価償却費 | 自動車、コピー機、パソコンなどで消耗品費にあたらない高額な固定資産は、一定期間にわたって減価償却していきます |

| 広告宣伝費 | チラシ代、看板、パンフレット制作費、雑誌やテレビなどへの広告費用など |

| 水道光熱費 | 事務所や店舗の水道、電気、ガス代など |

| 接待交際費 | 取引先との飲食代、ゴルフ代、手土産代など |

| 修繕費 | 事務所や店舗などの建物修理代、自動車やパソコンなどの備品設備の修理代 |

| 損害保険料 | 事業に関する火災保険、賠償責任保険、事業用自動車の保険代など |

| 福利厚生費 | 従業員の社内旅行費用、健康診断費、フィットネスクラブなどの施設利用料など |

| 給料賃金 | 従業員への給与 |

| 専従者給与 | 青色事業専従者への給与 |

| 外注工賃 | 外部スタッフへの報酬など |

| 利子割引料 | 借入金や事業用車のローンなどの利息、手形の割引料など |

| 租税公課 | 個人事業税、自動車税、登録免許税、印紙税、固定資産税などの事業運営に関係する税金 |

帳簿付けにあたっては、該当する勘定科目に振り分けていきますが、絶対にこの勘定科目でなければならないという決まりはありませんので、使途に近い勘定科目で処理して構いません。

ただし、同じ費用名目を複数の勘定科目で仕訳けてしまうと、経費の実績を正しく把握できませんので、注意が必要です。

自宅兼事業所なら按分して経費計上する

自宅兼事務所、または自宅兼店舗で事業を行っている場合、家賃や水道光熱費といった費用を仕事で使用している面積などで按分して、必要経費にすることができます。

たとえば、自宅マンションの一室を事務所として個人事業をしているとしましょう。

全体が100㎡の賃貸マンションのうち、20㎡の部屋を事務所として使っている場合、全体の20%を事業で使用していることになります。

この場合、マンションの家賃が20万円の場合、20%分の4万円を経費として計上できることになります。

ただし、経費計上できない費用もあるので、下記の表を見て当てはまるかどうかを確認しておきましょう。

| 居住形態 | 按分して経費にできる | 按分して経費にできない |

|---|---|---|

| 賃貸 | 礼金、仲介手数料、共益費 | 敷金 |

| 持ち家 | 返済仲のローン元本 | 元本以外 |

また、契約者が本人でない(配偶者や親族)場合は、賃貸でも持ち家でも経費にはできないこと、住宅ローン控除に関しては、事業用割合が床面積の2分の1を超えると適用されなくなること留意しておきましょう。

消費税や個人事業税は経費計上できる

個人事業主が支払う税金(所得税・住民税・個人事業税・消費税)のうち、個人事業税と消費税は、事業にかかわる税金として経費になります。

他にも、以下のような税金は経費計上することが可能です。

ただし、あくまで事業に関わる税金が対象なので、プライベートで使用している物にかかる税金を計上することはできません。

| 経費にできる | 経費にできない |

|---|---|

| 個人事業税、消費税、固定資産税、自動車税、登録免許税、印紙税、 | 所得税、住民税、相続税 |

事業内容によって固定資産税、自動車税、登録免許税、印紙税などがかかることがありますが、これらの事業に関わっている税金は、「租税公課」という勘定科目で経費とすることができます。

また、事業と私用で自動車を兼用している場合は、自動車税を按分して経費計上できます。

ただし、所得税、住民税のほか相続税などは、個人に対する税金ですから経費とはなりません。

また、事業と関連しているような場合でも、交通反則金などの罰則金は経費に計上できませんので、ご注意ください。

少額減価償却資産の特例を利用する

下記の一定要件を満たしている青色申告者の場合、平成18年4月1日から令和4年3月31日までに取得した、取得価額10万円以上、30万円未満の固定資産において、業務の用に供した年度の必要経費に“一括”で算入できる、少額減価償却資産の特例が利用できます。

【個人事業主が少額減価償却資産の特例を使用できる要件

- ・青色申告をしている

- ・資本金(または出資金)が1億円以下

- ・従業員数が常時1,000人以下

- ・資産取得額10~30万円

- ・年度の上限額は300万円 ※超過分は、通常通り耐用年数で割って減価償却

- ・2022年(令和4年)3月31日までに取得した資産が対象

白色申告者であってもパソコンやコピー機、自動車といった備品などで、取得金額が10万円以上のものは、固定資産として減価償却を行う必要があるのは同じです。

しかし、青色申告者が一括で減価償却できるのに対して、白色申告者は取得金額を該当資産の法定耐用年数でならして減価償却を行わなければいけません。

たとえば白色申告者の場合、法定耐用年数4年のパソコンを24万円で取得したら、1年毎に6万円ずつを減価償却費として必要経費に計上していくことになります。

短期前払費用の特例を利用する

年度を超して経費となる費用を前払いした場合、下記の一定要件を満たせば事業年度内の経費として計上することができます。

これを短期前払い費用の特例と言います。

【短期前払い費用の特例の適用要件】

- ・年払いについて記載された契約書があること

- ・継続的に役務提供(サービス提供)を受けること

- ・料金の支払いを実際に行っていること

- ・支払日から1年以内に役務提供を受けること

- ・一度年払いとした場合は、毎年同じ年払い方法をとること

- ・売上に対応する費用に適用できないこと

たとえば事業用に使用している自動車の保険料など、継続的なサービスを受ける契約で1年分等のまとまった期間の料金を一括で支払うことがあるのではないでしょうか。

そのような場合、通常であれば確定申告する事業年度の期間分のみが必要経費となり、そこから先の期間の料金は前払費用ということになります。

しかし、上記の要件を全て満たす場合は、この前払費用も申告する事業年度の経費として計上することができます。

注意したいのが、要件のひとつにある「一度年払いとした場合は、毎年同じ年払い方法をとること」についてです。

この特例を利用する場合、一度計上した支払方法・経理計上方法を変更することはできません。

そのため1年度だけではなく、長い期間の資金繰り等を考慮の上、利用するようにしましょう。

所得控除を受ける

下記の保険料は金額に応じて一定額を所得額から控除することができます。

- ・生命保険

- ・介護医療保険

- ・個人年金保険

- ・地震保険

所得金額から控除されたものが、課税所得額となり、これに所得税率をかけて納税額を計算しますので、経費と同じような節税効果を得ることができます。

控除できる金額の上限は、契約締結日によって異なります。

自身が契約している保険の契約締結日を、いま一度確認してみましょう。

| 契約締結日 | 控除額 |

|---|---|

| 平成23年12月31日まで | 上限10万円 |

| 平成23年12月31日以降 | 上限12万円 |

小規模企業共済に加入する

小規模企業共済とは、簡単に言うと個人事業主を対象とした退職金の積み立て制度です。

小規模企業共済に加入し、廃業や退職時の生活資金などのために、毎月掛け金を支払っていきます。

掛け金額は、千円から7万円までの範囲で選ぶことができる上に、かけた金額を全額控除することができます。

最大7万円の掛け金に設定すると、年間で84万円の控除を受けることが可能です。

掛け捨てではなく積み立てにもかかわらず、掛け金を全額控除することができるので、個人事業主にとっては非常にメリットの高い制度と言えるでしょう。

ただしサラリーマン兼個人事業主の方は、加入条件から漏れているため、小規模企業共済への加入はできません。

詳しくは中小機構の加入資格をご確認ください。

経営セーフティ共済に加入する

事業を経営していると取引先が倒産して、連鎖倒産に追い込まれたり、経営難になったりすることがあります。

そのような事態を防ぐための共済制度が、経営セーフティ共済です。

別名「中小企業倒産防止共済」とも呼ばれます。

毎月掛け金を支払って、取引先が倒産した際には、無担保・無保証人で納めた掛け金の最高10倍(上限8000万円)までを借入することができるという制度です。

個人事業主の場合は、経営セーフティ共済で支払った掛け金を必要経費に算入することができます。

iDeCo(個人型確定拠出年金)をはじめる

iDeCo(イデコ)とは毎月の掛け金を運用して、自分の年金を自分で積み立てる、という制度です。

iDeCoは60歳まで完全ロックされるため、基本的に途中で引き出すことはできません。

掛け金と運用益は60歳以降に老齢給付金として受け取ることができます。

またiDeCoで支払った掛け金は、全額所得控除とすることができます。

職業によって掛け金の上限が異なりますが、個人事業主の場合は、6万8千円が上限です。

つまり、毎月上限額の掛け金を支払う場合は、年間で81万6千円の所得控除を受けられることになります。

iDeCoは投資信託などによる運用を行いますので、必ず利益が出るわけではありません。

しかし、利益が出ても運用益に税金はかかりませんし、受取時も一定額までは課税されない優遇制度が適用されます。

個人事業主ができる節税の裏ワザ

先述した10の節税方法以外にも個人事業主ができる、裏ワザ的節税方法があります。

それは「ふるさと納税」の活用です。

ふるさと納税とは、自身が選んだ自治体に対して寄付を行い、お礼に返礼品が送られてくるという制度です。

ふるさと納税で寄付したお金は、寄付金控除として申告することができます。

寄付金控除を申告した場合、所得税もしくは住民税から寄付額に応じて税金が控除されます。

ただし、控除額は、寄付額全額ではありません。

所得税からの控除額は、「(ふるさと納税額-2千円)×所得税率」という計算式で決まります。

2千円は、年間の寄付金にかかる負担額であり、一律です。

そして控除対象となるふるさと納税額は、その人の総所得金額等の40%が上限となりますそのため、総所得金額等の40%を超える額を寄付すると、節税効果としては微妙になってくるため、注意が必要です。

また申告方法によって、下記のような違いが出てきます。

| 確定申告 | ワンストップ特例制度 | |

|---|---|---|

| 対象の人 |

|

|

| 控除対象の税金 |

|

|

ただし個人事業主の場合は、確定申告が必要です。

そのため、ワンストップ特例制度を利用することはありません。

これはサラリーマン兼個人事業主で、副業で収入を得ている人も同様です。

経費として認められない費用の例

経費は漏れなく計上することが節税対策となりますが、中には以下のように必要経費として認められない費用もあります。

- ・個人事業主自身の費用

- ・借入の元金

ここでは、必要経費にならない費用について説明していきます。

個人事業主自身の費用

まず、租税公課の中でも、事業者個人にかかる税金は経費計上できません。

租税公課とは国や地方公共団体に納める税金や会費、罰金などを合わせた勘定項目を意味します。

たとえば、先述した所得税、住民税、相続税、贈与税などは租税公課ですが、事業に関係する税金ではないため、経費として認められません。

さらに従業員の健康診断などの福利厚生費は経費となりますが、福利厚生費は従業員に対する概念のため、事業主自身の健康診断料は経費計上できません。

借入金などの元金

事業のために金融機関から借り入れたお金や、事業目的で組んだ住宅や車のローンの元金は、経費として計上することはできません。

そもそも借り入れたお金は売上ではないため、課税対象から外れます。

そのため、返済金を経費とすることができないのです。

ただし、返済にかかる利息については経費計上ができます。

経費計上するには領収書やレシートが必須

ここまで経費にできる費用、できない費用を説明してきましたが、経費として計上するためには、領収書やレシートなどの記録が必要となります。

確定申告の際に領収書を提出する必要はありませんが、税務調査が入った場合は提出を求められるので注意しておきましょう。

領収書やレシートは原則7年間の保管義務がありますので、確定申告が終わっても廃棄せず、整理した上でしっかりと保管しておきましょう。

まとめ

個人事業主が頭を悩ませる税金。

しかし、既存の制度を上手に利用すれば、高い節税効果が望めるため、無駄に税金を支払う事態を避けることができます。

今回紹介した節税対策はいずれも難しいものではなく、すぐにでも取り組めるものばかりです。

特に青色申告は、青色申告特別控除をはじめ、さまざまな節税メリットがありますので、ぜひチャンレンジしましょう。