最終更新日:2022/10/6

個人事業主の家賃は経費になる?家事按分の方法と計上時の注意点

この記事でわかること

- 個人事業主の家賃は経費に計上できるのかわかる

- 家賃を経費計上するときの計算方法・確定申告のルールがわかる

- 持ち家で経費にできる費用項目がわかる

個人事業主は、事業を行うために多くの経費を負担しなければなりません。

また、個人事業主は事業とプライベートとの境目が曖昧になりがちですが、支出のすべてが経費となるわけではありません。

特に問題となりやすいのが、個人事業主が支払う家賃です。

個人事業主が借りている住居を事業のためにも使っている場合、その家賃は事業のための支出といえるのか、判断に迷うこととなるためです。

少しでも節税となるように、そして税法のルールを逸脱しないように、自宅兼事務所(店舗)の家賃の経費の計算について解説していきます。

個人事業主が経費できるものは、以下の記事を確認してください。

目次

個人事業主の家賃は経費に計上できる?

個人事業主の方は、事業のために使っている事務所や店舗の家賃を、所得計算上の必要経費とすることができます。

必要経費となる金額が多いほど所得金額を減らすことができ、節税になります。

ただ、プライベート部分に対する支出は、必要経費とすることはできません。

家賃として支払った金額を、どこまで必要経費とすることができるのでしょうか。

自宅と事務所が同じケース

自宅と事務所が同じ場所にあり、自宅兼事務所に住んでいる場合、家賃のうち必要経費となるのは、事業のために使用している部分に限られます。

事業のために使用している部分の床面積や、事業のために使用している時間などで按分して求めます。

プライベートのために使っている部分の家賃については、必要経費に算入することのないように注意しましょう。

自宅と事務所が別のケース

自宅と事務所が別になっている場合、事務所の家賃はすべて事業のために使用しているという判断となり、全額が必要経費となります。

一方で、自宅の家賃はすべてプライベートのための支払いとなることから、必要経費に組み入れることはできません。

ただ、自宅の家賃を全額プライベートな支払いと考えるのが妥当ではない場合もあります。

たとえば、以下のような場合です。

- 通常は事務所で仕事を行っているものの、自宅に仕事を持ち帰って仕事をしている場合

- 在庫や事業上の書類などを自宅で保管している場合

このような場合には、自宅の家賃の一部を必要経費に計上することができますので、覚えておいてください。

家賃を経費に計上するときの計算方法

個人事業主が家賃を必要経費に計上することができれば、必要経費の額が大きく増え、大きな節税効果を得ることができます。

ただ、自宅兼事務所の場合に必要経費となる金額を求める際には、注意しなければなりません。

その計算方法と、注意すべきポイントを確認しておきましょう。

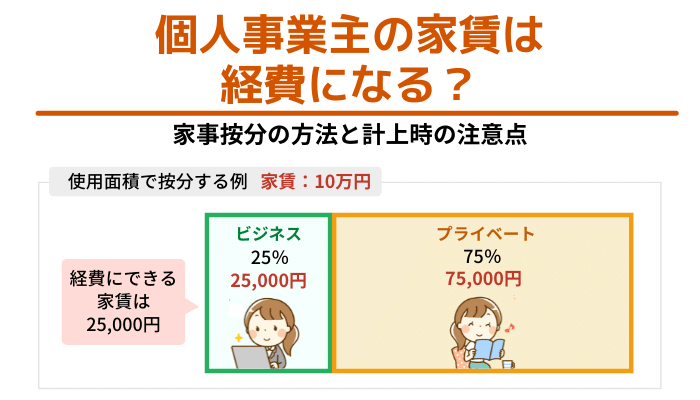

使用面積で按分

自宅兼事務所の家賃の中から事務所部分の家賃を求める場合、最も客観的な根拠に基づくのが、自宅兼事務所の床面積により按分する方法です。

自宅兼事務所の家賃が12万円、事務所として使用している部分の床面積が全体の3分の1である場合、必要経費となるのは12万円×1/3=4万円となります。

この場合、事業以外に用いる部分の家賃は12万円×2/3=8万円となります。

この8万円は必要経費にはならず、会計処理を行う際には「事業主貸」として処理されます。

使用時間で按分

自宅兼事務所の家賃から、事業部分の家賃を計算する方法としてもう1つ考えられるのは、使用時間に応じて按分する方法です。

特にワンルームのマンションやアパートに住んでいる場合、床面積で事業用とプライベート用に分けることは困難です。

そこで、実際にその部屋を何のために使用しているのか、その時間によって事業用の家賃の金額を求めます。

たとえば家賃8万円の自宅兼事務所で、4分の1の時間を事業のために用いている場合、必要経費となる金額は8万円×1/4=2万円となります。

家賃を経費に計上するときの確定申告のルール

家賃を必要経費に計上する場合、青色申告の人と白色申告の人では違いがあります。

この違いを理解しておかないと、計上した家賃が否認されてしまうこともあるため、注意が必要です。

また、青色申告の方が白色申告より経費の額が多くなるので、白色申告の方は青色申告に変更することも考えておきましょう。

青色申告のケース

青色申告を行う人は、家賃のうち事業用に用いる部分の割合がどれだけであっても、必要経費とすることができます。

按分の結果、事業用の割合が30%であったとしても、家賃の金額の30%が必要経費となるのです。

白色申告のケース

白色申告を行っている人は、家賃のうち事業用に用いる部分の割合が50%以上でなければ、必要経費に含めることができません。

例えば、按分により事業用の割合が30%となった場合、家賃を必要経費とすることはできません。

この時、根拠なく事業用の割合を50%以上になるように調整すると、ペナルティを科されることとなってしまいます。

家賃を経費に計上するときの注意点

家賃を必要経費に計上することができれば、支出額自体は変わらなくても、税負担を減らすことができます。

その一方で、家賃を必要経費に計上することで、税務署からチェックされる項目が増えてしまいます。

そのため、家賃を経費に計上する際は、より慎重に申告書を作成しなければならないのです。

具体的にどのような点に注意する必要があるのか、ご紹介します。

自宅を事務所にしているときは100%経費にしない

自宅の一部を、事務所や店舗などに利用している場合があるでしょう。

このような場合でも、事業用の部分に相当する家賃は必要経費に計上することができますが、その家賃の100%を必要経費にしてはいけません。

自宅兼事務所には、必ずプライベートのためだけに使用している部分があるからです。

もし税務署から家賃の必要経費への計上が否認されてしまうと、事業用部分の面積が最小限でしか認められず、経費の額が少なくなる可能性が高くなります。

必ず事業用部分の家賃だけを経費に計上しましょう。

賃貸契約書など根拠となる資料を保管

家賃を必要経費に計上すると、その金額は大きくなるため税務署からその根拠を明らかにするよう求められることがあります。

そのため、必ず家賃を必要経費にした根拠をそろえておかなければなりません。

賃貸借契約書には、毎月の家賃や共益費などの金額が明記されているため、必要経費の根拠となります。

また、部屋の間取り図があれば、事業用部分の面積按分の根拠となります。

これらの資料を保管しておき、いつでも説明できるようにしておきましょう。

敷金は経費計上できない

家賃を必要経費にできることから、住居費に関する支払いをすべて必要経費にすることができると思ってしまう方もいるかもしれません。

しかし、住居費の中でも敷金は必要経費とすることはできません。

敷金は入居時に支払いますが、退去時には返金されるため、支払った時に経費となるものではないのです。

なお、礼金を支払っている場合、その礼金は必要経費とすることができます。

ただし、20万円を超える礼金は減価償却の計算を行い、数年間の経費としなければならないことに注意が必要です。

個人事業主が経費計上するときの注意点の詳細は、以下の記事をご覧ください。

持ち家で経費にできる費用項目

持ち家を自宅兼事務所としている場合は、家賃の支払いは発生しません。

住宅ローンを利用している場合は、毎月ローンの返済を行いますが、その支払金額が必要経費となるわけではありません。

持ち家の場合に必要経費となるものには、以下のようなものがあります。

- 減価償却費

- 固定資産税

- 住宅ローンの金利部分

このうち、最も大きな金額になるのが減価償却費です。

契約書などから建物の取得価額を求め、事業を開始する日までに減価した金額を計算します。

そして、取得価額から減価した金額を計算し未償却残高を求め、その金額を基礎として減価償却の計算を行います。

なお、持ち家の必要経費を計上する際にも、事業部分の金額を求めなければなりません。

プライベート部分については、必要経費とすることができないのです。

減価償却費を求めた後に、さらに事業割合を乗じて事業部分についてのみ必要経費とすることに注意しましょう。

まとめ

個人事業主の中には、自宅を事務所や店舗として利用している方も多いと思います。

家賃は金額が大きく、必要経費とすることができれば大きな節税効果を持つものです。

自宅兼事務所の家賃については、事業用部分だけを必要経費としなければならないことから、事業用部分の根拠を明確にしましょう。

この時、疑問を持たれるような根拠となってしまうと、必要経費の計上が否認されてしまいます。

無理に経費を増やすことを考えるのではなく、実態に合わせた金額となるよう、根拠資料をそろえておきましょう。