最終更新日:2023/1/17

個人事業主のメリット・デメリット|やめた方がいい年収や会社員・法人との違いについて

ベンチャーサポート税理士法人 税理士。

大学を卒業後、他業種で働きながら税理士を志し科目を取得。

その後大手税理士法人を経験し、現在に至る。

PROFILE:https://vs-group.jp/tax/startup/profile_writing/#p-tori

この記事でわかること

- 個人事業主のメリット・デメリットがわかる

- 個人事業主と会社員の税金・手取り額の違いがわかる

- 個人事業主と法人の違いがわかる

会社員として働いている人のなかには、いずれは独立して起業したいという夢に向かっている方もいることでしょう。

起業を行った場合は当然収入を得ることが大事ですが、その収入金額に応じた税金計算方法まであらかじめ知っておくと、非常に心強いはずです。

会社員と個人事業主の税金の計算方法の違いや個人事業主のメリット・デメリットを確認していきましょう。

目次

個人事業主とは

個人事業主とは、法人格をもつ株式会社や合同会社を設立せずに、また会社員のように特定の会社と雇用契約を結ばずに、個人としてほかの会社などと契約を結びながら事業を行っている人のことです。

特定の企業に属することなく、自分で事業を行っている人のことをフリーランスということもありますが、フリーランスと表現される人の中には、自分で会社を設立している人が含まれている場合もあるため、個人事業主とフリーランスは必ずしもイコールではありません。

フリーランスは個人と法人のいずれかとなりますが、個人事業主はすべて個人の人であり、必ず所得税が課されます。

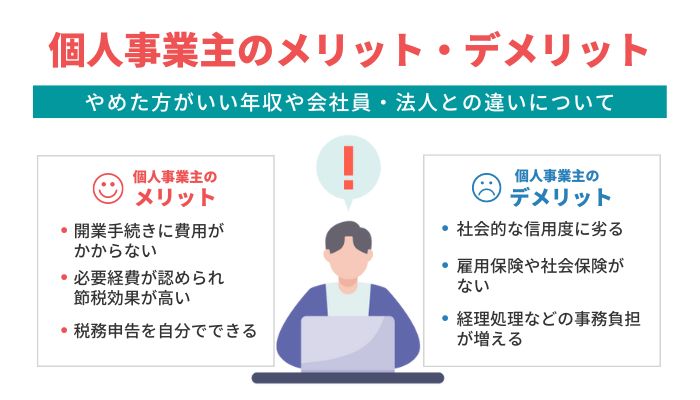

個人事業主のメリット

個人事業主には、会社員や法人設立と比較して次のようなメリットがあります。

- 開業手続きに費用がかからない

- 個人事業主には必要経費が認められ節税効果が高い

- 税申告を自分でできる

ここからは、個人事業主のメリットを詳しく見ていきましょう。

開業手続きに費用がかからない

法人を設立して事業を始めるためには、まず法人を設立する手続きが不可欠です。

これに対して、個人事業主として事業を開始する場合、設立の登記を行う必要はありません。

税務署や都道府県、市町村に対して開業届と呼ばれる書類を提出すれば、開業に関する手続きは終了します。

開業届の提出に費用はかかりません。

なお、法人として開業する際には、まず法人の設立登記を行わなければなりません。

法人の設立登記は法務局で行いますが、これとは別に公証役場で定款の認証を受けなければならず、いずれもある程度の費用がかかります。

また、設立登記の申請から実際に設立登記が完了するまで時間がかかる点も注意が必要です。

必要経費が認められ節税効果が高い

個人事業主の場合、売上金額に相当する入金額が収入金額となり、その収入金額を得るために支出した金額が必要経費となります。

そして、収入金額から必要経費を引いた後の金額が、その事業で得られた事業所得の金額となります。

事業収入として得たお金はさまざまな用途に使われますが、その使い道については明確に管理しなければなりません。

事業収入の使い道は、大きく3つに分ける必要があります。

《事業収入の3つの使い道》

- 必要経費…事業のために支出

- 事業主貸…プライベートの支出

- 家事関連費…事業用とプライベートが混在する支出

上記のうち、「必要経費」と「家事関連費」の事業供用割合を乗じて求めた金額の合計が、収入金額から控除される必要経費となるのです。

家事関連費に分類される支出は家賃や水道光熱費など、かなりの種類と金額があります。

家事関連費は会社員では節税効果がなく、個人事業主でなければ必要経費とすることはできません。

また、個人事業主となって青色申告を行うと、必要経費と家事関連費のうち事業部分の金額を控除できるほかに、青色申告特別控除として最大65万円の控除を受けられます。

また、青色申告を開始してから赤字になった年がある場合、その赤字を翌年以降3年間にわたって繰り越すことができます。

個人事業主になると、サラリーマン時代には認められなかった必要経費の計上が認められますが、青色申告を行うと、支出した経費以外の理由で節税になります。

税務申告を自分でできる

事業を開始して所得が発生すれば、税額を計算して申告書を提出する必要があります。

個人事業主の場合、所得税が発生するため、毎年2月16日から3月15日の間に確定申告書を申告しなければなりません。

この確定申告書の作成ですが、青色申告を行っている人でも、確定申告ソフトを利用して自身で行っている人は数多くいます。

自身で税務申告までできれば、税理士に依頼する際の費用を軽減でき、自身の経営状態を把握できるというメリットがあります。

なお、法人を設立した場合は、法人税申告書を提出しなければなりません。

法人税申告書の作成は、確定申告書とは異なりかなりの専門知識が必要となるため、自身で税務申告を行うことは現実的ではありません。

個人事業主のデメリット

個人事業主は、会社員に比べて自由な働き方ができ、法人設立に比べて簡単な手続きや税申告ができることがメリットです。

しかし、個人事業主にも以下のようなデメリットがあります。

- 社会的な信用度に劣る

- 雇用保険がない

- 経理処理などの事務負担が増える

それでは1つずつ見ていきましょう。

社会的な信用度に劣る

個人事業主として事業を行っている場合、法人とは違って設立の登記手続きを行っていません。

そのため、第三者から見た時に、本当に事業の実態があるのかよくわからないというケースも多いのです。

その結果、事業主に対する信用度は会社員より低くなってしまいます。

大企業を中心に、個人事業主に対する信用度が低いため契約することができず、法人でなければ契約を結ぶことができないとしている企業があります。

また金融機関から融資を受けようと思っても、個人事業主では事業を受けにくい、あるいは受けられないことがあります。

さらに、人材を募集しようとしても、個人事業主では応募してくる人数が少なくなりがちです。

雇用保険や社会保険がない

個人事業主として事業を行う場合、雇用保険や社会保険に加入することができません。

まず雇用保険は従業員として雇用されている人がその保障の対象となるため、個人事業主は対象ではありません。

また社会保険とは、厚生年金と健康保険を指します。

厚生年金や健康保険に加入するには、その適用事業者になる必要があります。

しかし、個人事業主で従業員が5人未満の事業所は、社会保険の適用事業所となっていないことが多く、そのままでは社会保険に加入することはできません。

個人事業主も国民年金や国民健康保険に加入する必要はありますが、その保障内容には大きな差があります。

特に国民年金に加入して受け取れる年金の額と、厚生年金に加入して受け取れる年金の額は、大きな差となるため注意が必要です。

経理処理などの事務負担が増える

個人事業主として事業を始めた人は、最初は1人ですべての業務を行うケースが多いと思います。

確定申告書の作成は、確定申告ソフトを利用して自身で行うことができます。

ただ、経理処理に関する業務はそれだけではありません。

取引先に請求書を発送したり、経費をまとめる作業は毎月行わなければなりません。

このような事務負担は、会社員であれば専門の部署があるため、その他の業務を行っている人は自身で行う必要はありません。

しかし、個人事業主は基本的にすべての業務を自分で行わなければならず、その負担はかなり大きなものとなります。

会社員と個人事業主の違い

会社員も個人事業主も、ともに個人であり所得税が課されるという点では共通しています。

それならば、会社員と個人事業主とでは同じように税金を負担していると考えるかもしれませんが、実際はそうではありません。

税額の計算方法に違いがあるため、同じように収入があったとしても税金の額には違いがあるのです。

社会保険料の違い

会社員の場合、給与が支給される際にさまざまな金額が控除されています。

その中に、厚生年金保険料や健康保険料、雇用保険料といった金額が含まれています。

この3つの金額を合わせて社会保険料と呼びますが、会社員の場合は厚生年金に強制的に加入しなければならないこと、そして個人と会社でほぼ半額ずつの負担となるという特徴があります。

個人として負担する社会保険料の額は、一律ではありませんがおよそ給与収入の15%前後となっています。

これに対して個人事業主の場合、厚生年金に加入することはなく国民年金に加入することとなります。

国民年金保険料の額は、物価の変動率などを考慮して毎年見直しが行われますが、毎月17,000円程度、年間で20万円程度とされています。

この額は所得金額の大きさには関係なく、すべての人に一律とされます。

そのため、収入金額×9.15%となる厚生年金保険料の個人負担分より低い負担となるケースが多くなります。

一方、個人事業主が加入する健康保険は国民健康保険です。

自治体の定める保険料率が異なるうえ、国民健康保険の場合は被保険者の人数によって保険料が変わるため一概には言えませんが、会社員の時より負担が増えるケースが多くなります。

手取り額の違い

実際、会社員と個人事業主では手取り額にどれくらいの違いがあるのでしょうか。

給与収入500万円の会社員と、事業所得500万円の個人事業主でその金額を比較してみましょう。

給与収入500万円の会社員

(※)500万円-給与所得控除154万円-社会保険料控除72万円-基礎控除38万円=236万円より課税所得金額236万円に対する税額の概算

事業所得500万円の個人事業主

(※)500万円-青色申告特別控除65万円-社会保険料控除65万円-基礎控除38万円=332万円より課税所得金額332万円に対する税額の概算

今回は、経費を考慮せず手取り額と税額を算出しました。

しかし個人事業主は、経費によって手取り額が大きく変わりますので、詳しくは以下の記事をご覧ください。

なお個人事業主の年収の平均額は令和2年度で420万円程度となっています。

正社員の給与が433万円なので、約13万円の差があります。

個人事業主で正社員以上の収入を得たいのであれば、年収450万円以上になる必要があります。

それ以下の年収ならば、正社員の方が収入が多いのでやめたほうがいいかもしれません。

収入の安定性の違い

会社員は、勤務している会社から毎月給与をもらって収入を得ていますが、個人事業主の人は給与という考え方はありません。

個人事業主には会社員のように、いくら業績が悪くても毎月の給与は必ず支給されるといった保証はありません。

法人と個人事業主の違い

個人事業主に対して課される所得税は、所得金額が増えるほどその税率は高くなります。

所得税の税率は最高で45%であり、一律10%である住民税の税率と合わせると55%もの税金を負担しなければなりません。

法人に対して課される法人税や住民税・事業税の税率は所得金額により大きく変動することなく、実効税率は約34%とほぼ一定です。

そのため、事業を拡大し年収が大きくなった場合は、個人事業主をやめて法人設立をした方が税負担が少なくなります。

また、法人の場合は赤字になった場合、その赤字を最大10年間繰り越すことができます。

個人事業主の場合は最大3年間とされているため、法人の方がよりそのメリットが大きいこととなります。

また、法人の方が信用を得られ、取引の幅が広がるケースがあることも覚えておきましょう。

まとめ

個人事業主は会社員とは違って、自分の力でその事業をいくらでも大きくすることができます。

リスクとなる点もありますが、金銭的な部分だけでなく働き方などの面でも会社員とは異なるメリットがあります。

個人事業主になることは難しいことではありません。

会社を設立する場合のように初期費用はかかりませんし、職種によっては、自宅をそのまま仕事の拠点とすることもできます。

現在は会社員として活動している人も、事業として成立しある程度の収入が見込まれるのであれば、起業し、個人事業主となってさらに飛躍するという選択肢もあるのです。