この記事でわかること

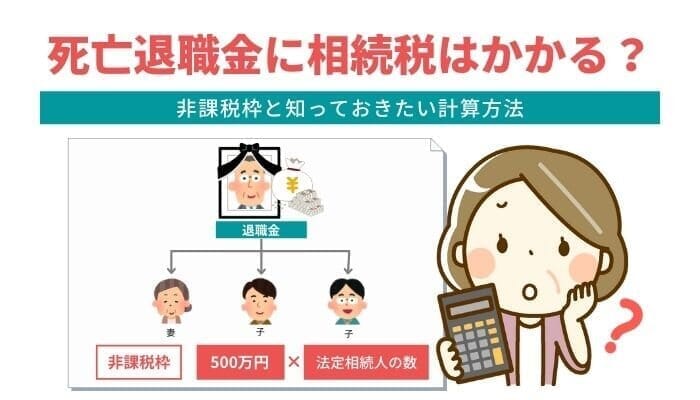

- 死亡退職金の支給額によっては相続税がかかることがわかる

- 死亡退職金の非課税枠がわかる

- 非課税枠を超えた場合の死亡退職金の相続税の計算方法がわかる

目次

死亡退職金に相続税はかかる?

相続税の対象は、基本的には亡くなった時点の財産であり、死後に支払われる金銭は相続財産には該当しないとお考えの方が多いのではないでしょうか。

退職手当などの支給制度がある会社で働いていた場合、退職手当は勤めていた本人が、勤続年数や役職に応じて受け取ることができるものです。

しかし、本人が死亡した場合に支払われるはずであった退職金は、代わりに遺族に支払われ相続されます。

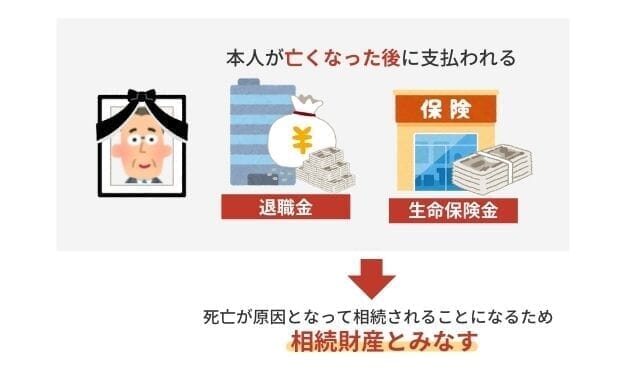

本人が亡くなった後に支払われる退職金や生命保険金などは、死亡が原因となって相続されることになるため、税務上の取り扱いとして相続財産とみなすと定められています。

関連記事

死亡退職金における相続税の対象範囲

退職金がみなし相続財産として、相続税の課税となる期間は、被相続人が亡くなってから3年以内に支給が確定したものです。

具体的には、次の2パターンです。

- 生前に退職し、支給金額が相続後3年以内に確定

- 死亡退職金支給額が相続後3年以内に確定

功労金や報奨金など別の名称で支給された場合でも、実質的に退職手当金として支給される金銭や現物はすべて対象です。

なお、退職金は受け取る時期によって、課税対象となる税金の種類が異なります。

| 退職金の受け取り時期 | 税目 |

|---|---|

| 被相続人が生前に受け取った場合 | 所得税 |

| 被相続人死亡後3年以内に家族が受け取った場合 | 相続税 |

| 被相続人死亡後3年以上経過した後に家族が受け取った場合 | 所得税(一時所得) |

他にも相続税がかかる財産とかからない財産については 「相続税がかかる財産とかからない財産は?」の記事で詳しく説明しているためぜひ読んでみてください。

死亡退職金の受取人

死亡退職金の受取人となる人は、民法や相続税法によって決められるわけではありません。

基本的には、死亡退職金を支給する会社の就業規則、あるいは退職金規程にしたがって決定されます。

これらの規則による場合、配偶者がいればその配偶者が受取人となるケースが多いでしょう。

ただし配偶者がいない場合には子どもが、配偶者も子どももいない場合には次順位の法定相続人が受取人となるなどとしているケースが考えられます。

また、規則では受取人を決めていない場合もあります。

この場合は、死亡退職金をあらかじめ特定の人が受け取るように決められていないため、ほかの相続財産と同じように遺産分割協議を行い、話し合いによって死亡退職金の受取人を決定する必要があります。

死亡退職金における非課税枠の計算方法

残された家族の生活を保障する退職金には、一定の非課税枠が設けられています。

このため、受け取った全額が税金の対象になるわけではありません。

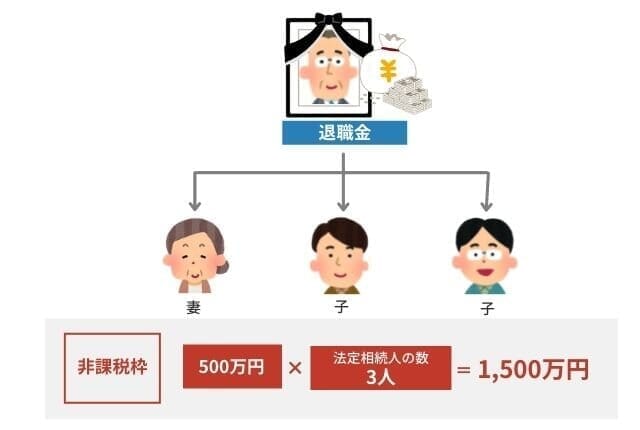

法定相続人一人につき500万円まで非課税となります。

事例相続人の妻と子2人が死亡退職金を受け取る場合

夫が亡くなった家庭で、相続人の妻と子2人が受け取る場合は、500万円×相続人3人で、1,500万円までは税金がかかりません。

非課税額の合計を計算する際は、相続放棄した人がいる場合でも相続人の数は変更されません。

また、複数の養子がいる場合は、実の子がいるときは1人まで、実の子がいないときは2人まで含めて計算します。

ちなみに、相続放棄した人は相続財産を受け取ることはありませんが、退職金は別扱いのため、相続放棄した場合でも受け取ることができます。

ただし、非課税の特典を受けることはできません。

養子縁組をした子の対応については 「養子縁組をした子も法定相続人に含まれる?養子にした子の民法・税法上の法定相続分をケース別に解説」や「養子縁組による相続時のメリット4つ・デメリット3つ|知っておきたい相続の話」の記事で詳しく説明しているためぜひ読んでみてください。

死亡退職金における課税される場合の計算方法

相続税は相続人それぞれに対する税金のため、個々に対象となる額を計算する必要があります。

また、適用される非課税の額は、実際に受け取る退職金の割合によって異なります。

相続人それぞれの非課税額は、もらった退職金の額に応じ、全員の合計額を配分して求めます。

それぞれの配分は、次の式で計算します。

非課税額の計算式

「相続人Xの非課税額」=「非課税額の合計」×「Xの受取額の割合」

ただし、この割合は、「Xの受取額」÷「退職金の合計」で求めます。

相続人Xが、ここで計算した以上の金額をもらっていた場合、相続税の対象になります。

対象になる額がいくらになるかを、式で表すと次のとおりです。

課税対象額の計算式

「Xの課税対象額」=「Xの受取額」-「Xの非課税額」

以上をまとめて計算式で表すと、次のようになります。

相続人の課税対象額の計算式

「相続人Xの課税対象額」=「Xの受取額」―「非課税額の合計」×(「Xの受取額」÷「退職金の合計」)

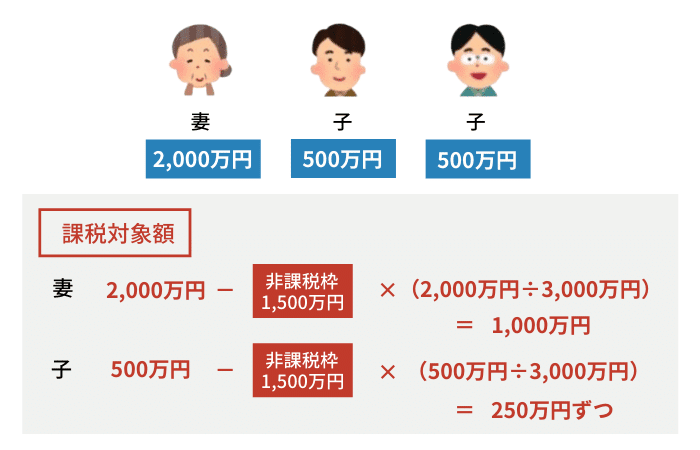

先ほどの例で考えると、相続人は妻と子二人で、500万円×3人分の1,500万円が非課税の合計となります。

事例妻が2,000万円・子二人がそれぞれ500万円を受け取った例

支給された死亡退職金3,000万円について、妻は2,000万円をもらい、子二人がそれぞれ500万円を受け取った例を見てみましょう。

計算式に当てはめて、妻の課税対象額は「2,000万円-1,500万円×(2,000万円÷3,000万円)」となるため、1,000万円が対象額です。

子は、それぞれ「500万円-1,500万円×(500万円÷3,000万円)」ですから、250万円ずつが対象額になります。

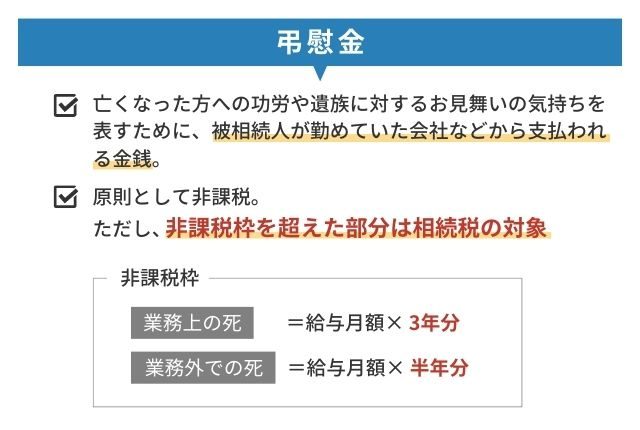

一定額以上の弔慰金は相続税の対象

「弔慰金」とは、亡くなった方への功労や遺族に対するお見舞いの気持ちを表すために、被相続人が勤めていた会社などから支払われる金銭を指します。

弔慰金には基本的に税金がかかりませんが、非課税となる額には限度があり、限度を超えた部分は相続税の対象となります。

弔慰金は、仏式の葬儀で亡くなった方の霊前に供えられる香典とは別物です。

一般的に、公的な機関や会社などから贈られる、まとまった金額のものに対して使われる言葉で、通常は花輪代や葬祭料などと同じように、税金の対象にはなりません。

ただし、一定の額を超えると、実質的に退職手当金に当たると判定されます。

このため、退職手当に当たると判断された部分については、相続税の対象になります。

弔慰金が非課税となる範囲

この「一定の額」は、仕事に起因して発生した「業務上の死」か、仕事には直接関係しない「業務外での死」かで異なる額が定められています。

弔慰金が非課税となる範囲は次の通りです。

- 業務上の死…給与月額の3年分

- 業務外での死…給与月額の半年分

これらの範囲を超えた分は、退職手当金とみなされ、相続税の課税対象になります。

なお、ここで言う給与月額とは、定められた給料以外の扶養手当なども含まれた、通常支払われる額の合計を指します。

いずれも、弔慰金に該当する部分については課税の対象外です。

具体的な例を見てみましょう。

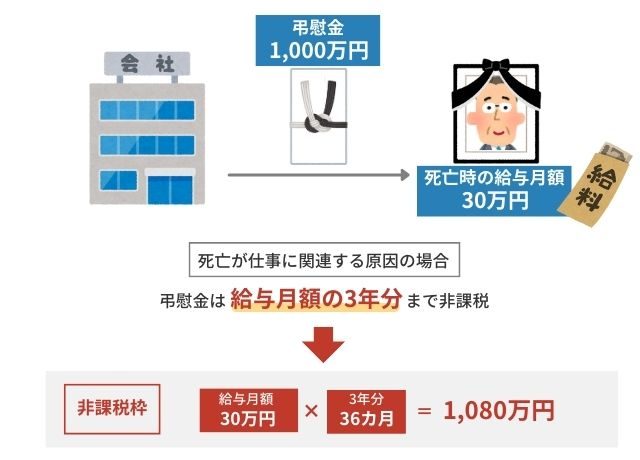

事例給与月額が30万円で勤めていた会社から1,000万円の弔慰金を受け取った場合

亡くなった時の給与月額が30万円であった方に対し、勤めていた会社からの弔慰金として、1,000万円が遺族のもとへ届けられたケースを考えます。

死亡が仕事に関連する原因によって引き起こされたものである場合、業務上の弔慰金は3年分まで非課税です。

したがって、このケースでは、30万円の給与月額の3年分、つまり36カ月分の1,080万円まで、対象となりません。

一方、仕事には直接関係のない病気などが死亡の原因の場合、給与月額の半年分までが課税されない弔慰金です。

したがって、非課税の限度である給与月額の半年分180万円を差し引いた、820万円が退職金に相当すると判定され、相続税の対象となります。

まとめ

故人の死に際して支払われる退職金や弔慰金は、勤続年数や貢献度、ポストによっては高額になり、相続税に影響することが予想されます。

預貯金や不動産、生命保険金など、他の遺産や相続財産とみなされるものがあれば、それぞれを合計した額が相続税の課税対象となります。

相続税は、もらった合計額に対して累進課税されるため、このような財産を受け取った場合は確認しておくことが大切です。

ちなみに、すべて合計しても基礎控除額を超えなければ税金はゼロで、税務署への申告も必要ありません。

正しい知識を持つことが節税につながりますので、しっかり確認しておきましょう。

相続税の取り扱いは課税・非課税の判断が難しく、税務署への申告にも手間や時間がかかります。

スムーズに相続手続きを進めるためにも、相続税の計算や申告に不安がある場合は経験豊富な専門家に依頼すると安心です。