この記事でわかること

- 遺留分とは何かがわかる

- 遺留分の計算方法がわかる

- 配偶者と子供2人、または子供2人のみの場合の遺留分の計算方法

- 遺留分が侵害された時の対処法がわかる

目次

遺留分とは

遺留分とは、一定範囲の法定相続人に保障されている相続財産の一定割合をいいます。

自分の財産を誰にどのように相続させるかは、遺言で自由に決めることができます。

一方、被相続人に「相続財産処分の自由」があるのに対し、相続人には「相続を受ける権利」が認められています。

遺言通りに遺産相続した場合、子供が親の自宅を相続できると期待していたにもかかわらず、第三者に相続されて子供の生活が脅かされる、というような事が起こります。

そのため、相続人保護の観点から、一定範囲の法定相続人には最低限の財産を「遺留分」として保障しています。

遺留分権利者は配偶者・子供・直系尊属のみ

遺留分は、法定相続人全員に認められているわけではありません。

遺留分を有するのは、亡くなった人の配偶者、子供、および直系尊属です。

直系尊属とは、被相続人の父母や祖父母のことです。

法律婚ではなく内縁関係にあるパートナーの場合は、配偶者には該当しません。

また、被相続人の子供であれば、養子や非嫡出子であっても遺留分が認められます。

相続が発生した時点ですでに子供が亡くなっているケースでは、遺留分は孫に代襲されます。

現代では高齢化が進み、相続開始時点で被相続人の祖父母が生存しているケースも珍しいことではありませんので、遺言書を書く時には直系尊属の遺留分にも配慮しましょう。

なお、被相続人の兄弟姉妹には遺留分は認められていません。

遺留分が認められていないケース

本来、遺留分が認められる遺留分権利者でも、その遺留分が認められない人がいます。

実際どのような人には遺留分が認められないのか、確認しておきましょう。

(1)相続欠格となった人

相続欠格とは、相続のために殺人や脅迫を行い、遺産を相続する権利を失うことをいいます。

遺産目当てに被相続人となった人を殺した場合、その人はたとえ子供であっても遺産相続は認められません。

相続欠格者は相続権を失うため、遺留分も認められません。

(2)相続廃除となった人

相続廃除とは、被相続人を虐待したり屈辱を与えたりしたことを原因として、相続権を失わせることです。

被相続人の意思で相続権を失わせることができ、相続廃除された人には遺留分も認められません。

(3)相続放棄した人

相続人が自らの意思で相続権を放棄することを相続放棄といいます。

相続放棄した人は、相続権を失うだけでなく遺留分もまた放棄することとなるのです。

(4)包括受遺者

包括受遺者とは、「全財産の3割を引き継ぐ」というように、遺言書で特定の財産ではなく割合によって財産を遺贈された人です。

包括受遺者には遺留分が認められないこととされています。

子供が2人いるときの遺留分の割合

遺留分の割合は、相続人が直系尊属だけの場合は亡くなった人の財産の3分の1、その他の場合は亡くなった人の財産の2分の1 です。

遺留分を主張する相続人(遺留分権利者)が複数いる場合は、これに民法に定められる法定相続分を乗じて配分します。

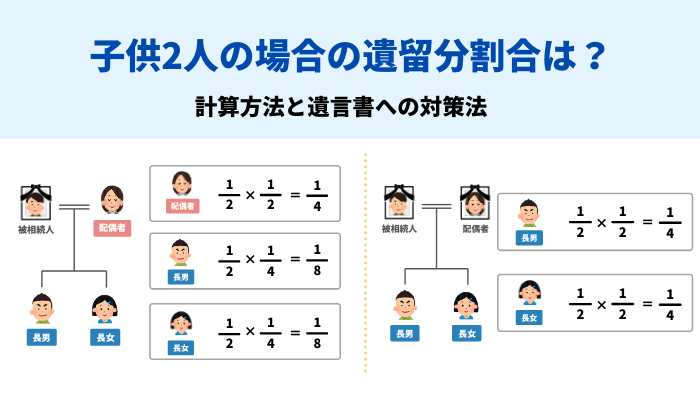

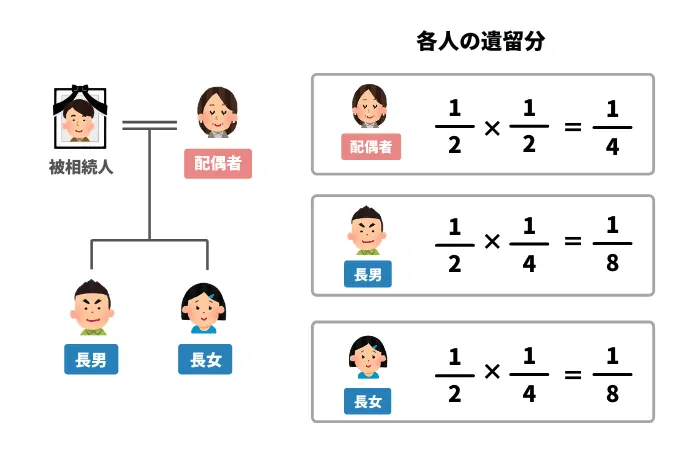

たとえば、配偶者1人と子供2人の場合で考えてみましょう。

このケースでは、亡くなった人の配偶者と子供2人が法定相続人で、遺留分権利者も同様となります。

亡くなった人に父母や兄弟姉妹がいたとしても、父母や兄弟姉妹の遺留分はありません。

遺留分の割合は、遺留分権利者全員で相続財産の2分の1です。

これに各人の法定相続分を乗じると、それぞれの遺留分の割合が算出できます。

このケースでは配偶者は法定相続分が2分の1ですので、遺留分は4分の1になります。

また、子供1人当たりの法定相続分は4分の1ですので、遺留分は8分の1ずつとなります。

配偶者:1/2×1/2=1/4

子供1人:1/2×1/4=1/8

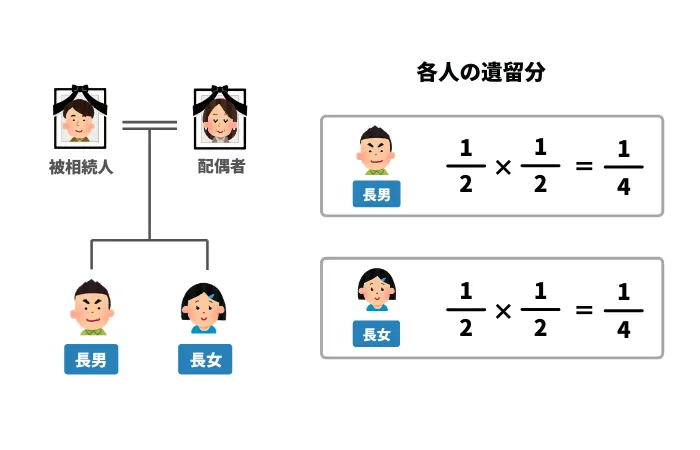

相続開始時点で配偶者がすでに亡くなっており、子供2人のみの場合はどうなるでしょうか。

このケースでは、子供2人が法定相続人としてすべて相続することになりますので、亡くなった人の父母や兄弟姉妹には遺留分はありません。

子供2人のみの場合は、相続財産の2分の1を遺留分として均等に分け合うため、子供1人当たりの遺留分は4分の1になります。

子供1人:1/2×1/2=1/4

遺留分権利者が他にもいる場合も含めて、ケース毎の遺留分は以下の表のようになります。

【遺留分の割合】

| 相続人の構成 | 相続人 | 法定相続分 | 遺留分 | |

|---|---|---|---|---|

| 配偶者と子供 | 子供1人 | 配偶者 | 1/2 | 1/4 |

| 子供 | 1/2 | 1/4 | ||

| 子供2人 | 配偶者 | 1/2 | 1/4 | |

| 子供 A | 1/4 | 1/8 | ||

| 子供 B | 1/4 | 1/8 | ||

| 配偶者と直系尊属 | 配偶者 | 2/3 | 1/3 | |

| 直系尊属※ | 1/3 | 1/6 | ||

| 配偶者と兄弟姉妹 | 配偶者 | 3/4 | 1/2 | |

| 兄弟姉妹※ | 1/4 | なし | ||

| 配偶者のみ | 配偶者 | すべて | 1/2 | |

| 子供のみ | 子供※ | すべて | 1/2 | |

| 直系尊属のみ | 直系尊属※ | すべて | 1/3 | |

| 兄弟姉妹のみ | 兄弟姉妹※ | すべて | なし | |

※複数名いる場合は人数で均等割り。子供に代襲相続人がいる場合は、子供と同様に算出。

子供が2人いるときの遺留分の計算方法

では、具体的に遺留分がいくらになるのか計算方法を説明します。

遺留分を計算するには、まず遺留分の対象となる相続財産の範囲を理解しなければなりません。

遺留分の対象となる相続財産

遺留分算出の基礎となる相続財産には、以下のものが含まれます。

遺留分算出の基礎となる相続財産

- ・相続開始時点で亡くなった人が有する遺産(現存遺産)

- ・相続開始時点で亡くなった人が有する債務

- ・相続開始前1年以内に行われた生前贈与

- ・相続開始前10年以内に行われた特別受益分

なお、特別受益は、生前、被相続人から結婚や養子縁組、生計を目的とした資金として、特定の相続人が受け取った不動産やまとまった金銭などが対象です。

特別受益は生前贈与の一種ですが、結婚など目的が限定されています。

遺産分割をする場合、相続人間の公平を保つため、特別受益分を遺産分割の対象となる相続財産に加えて他の相続人と相続分を分配します。

遺留分を算出する場合も同様に、一定期間内に行われた特別受益分を遺留分算出の基礎となる相続財産に含めて計算する必要があるので注意しましょう。

遺留分の計算方法

遺留分の計算は、相続財産の価額に遺留分の割合を乗じて行います。

遺留分の計算式

遺留分=相続財産の価額×遺留分の割合

具体的な算出方法について説明しましょう。

最初に、遺留分算出の基礎となる相続財産の価額を算出します。

相続財産の価額は、亡くなった人が相続開始の時点に保有していた現存遺産から債務を控除します。

なお、現存遺産には遺贈された財産も含まれます。

これに、相続開始前に行われた贈与分を加算します。

対象となる贈与は、相続開始前1年以内に行われた生前贈与と、相続開始前10年以内に行われた特別受益分です。

負担付贈与についても、負担の価額を控除した贈与財産の価額を算入できます。

相続財産の価額の計算式

相続財産の価額=(現存遺産-債務)+生前贈与+特別受益分

上記で計算した相続財産の価額に、それぞれのケースに応じた遺留分の割合を乗じることによって、具体的な遺留分の金額が計算できます。

配偶者と子供2人のケース

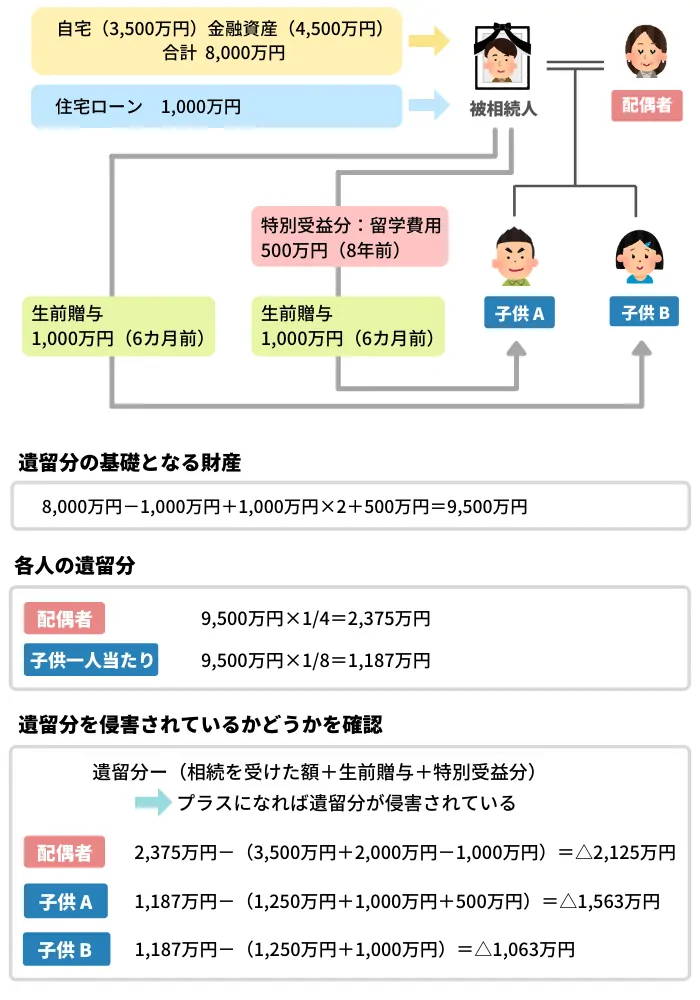

相続人が配偶者と子供2人のケースについて、以下の前提条件で考えてみましょう。

このケースにおける遺留分の割合は、相続財産の2分の1です。

遺留分権利者ごとにみてみると、配偶者の遺留分が4分の1、子供1人当たりの遺留分が8分の1になります。

事例

【前提条件】

- ・現存遺産:自宅(3,500万円)と金融資産(4,500万円) 8,000万円

- ・債務:住宅ローン 1,000万円

- ・生前贈与:子供2人に1,000万円ずつ(6カ月前)

- ・特別受益分:子供Aの留学費用 500万円(8年前)

遺言により、配偶者が自宅(3,500万円)と金融資産2,000万円および住宅ローンを、そして子供2人がそれぞれ金融資産を1,250万円ずつ遺産相続することが指定されていたとします。

まず、遺留分算定の基礎となる相続財産の価額を算出します。

このケースでは、相続財産の価額は9,500万円です。

8,000万円-1,000万円+1,000万円×2+500万円=9,500万円

次に、遺留分の割合を乗じて、相続人それぞれについて遺留分を算出します。

このケースでは、遺留分は配偶者が2,375万円、子供1人につき1,187万円となります。

配偶者:9,500万円×1/4=2,375万円

子供1人当たり:9,500万円×1/8=1,187万円

最後に、遺留分を侵害されているかどうかを確認します。

遺留分から相続を受けた額、生前贈与、特別受益分を控除した額がプラスになっていれば遺留分が侵害されていることになります。

このケースでは、全員マイナスになるので、遺留分の侵害を受けている人はいません。

配偶者:2,375万円-(3,500万円+2,000万円-1,000万円)=△2,125万円

子供A:1,187万円-(1,250万円+1,000万円+500万円)=△1,563万円

子供B:1,187万円-(1,250万円+1,000万円)=△1,063万円

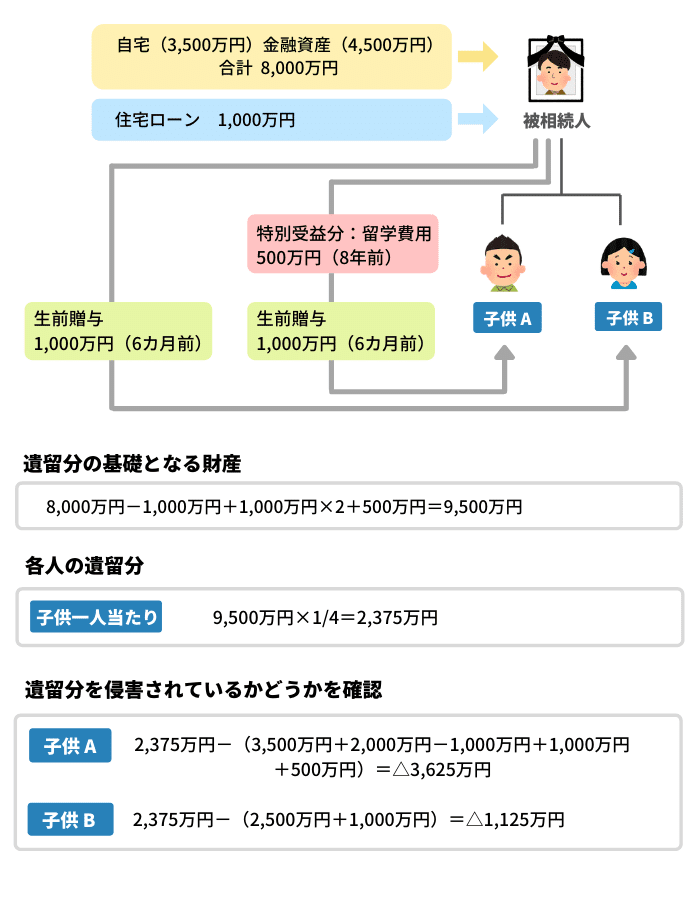

子供2人のみのケース

相続人が子供2人のみのケースついて、上記の相続人と子供2人ケースと同様の前提条件で考えてみましょう。

このケースにおける遺留分の割合は、相続財産の2分の1です。

遺留分権利者ごとにみてみると、子供1人当たりの遺留分が4分の1になります。

遺言により、子供Aが自宅(3,500万円)と金融資産2,000万円および住宅ローンを、そして子供Bが金融資産2,500万円を遺産相続することが指定されていたとします。

遺留分算定の基礎となる相続財産の価額は、上記のケースと同様で9,500万円です。

このケースでは、子供1人につき遺留分の価額は2,375万円になります。

9,500万円×1/4=2,375万円

次に、遺留分侵害の有無を確認します。

このケースでも子供2人ともマイナスとなるので、遺留分の侵害はありません。

子供A:2,375万円-(3,500万円+2,000万円-1,000万円+1,000万円+500万円)=△3,625万円

子供B:2,375万円-(2,500万円+1,000万円)=△1,125万円

遺言書で遺留分が侵害されていた場合の対処法

遺言で指定した相続分が遺留分を侵害する場合、遺留分権利者である相続人は、遺留分減殺請求をして遺留分に該当する相続財産を取り戻すことができます。

ここでは、遺留分減殺請求について説明します。

遺留分減殺請求の方法

相続人が遺留分減殺請求をするには、具体的にはどのような手続きをすればよいのでしょうか。

法定相続人は、遺留分減殺請求をすれば、訴訟提起などの手続きなしに、法定相続人の意思表示だけで遺留分を取得することができます。

意思表示の方法については、特に決められた方法はありません。

ただし、明確な意思表示として記録を残すために、内容証明付の郵便などで行うのが通常です。

減殺の対象と順序

相続人が遺留分減殺請求をした場合、減殺の対象となるのは遺留分算出の基礎となる相続財産です。

つまり、相続開始時の現存遺産と債務だけでなく、相続開始前1年以内になされた生前贈与や、相続開始前10年前以内の特別受益分も減殺の対象となります。

ただし、生前贈与については、被相続人と受贈者の双方が贈与契約の時点で法定相続人の遺留分を侵害することを認識していた場合、期間の限定なく遺留分減殺請求の対象となることがあります。

また、遺留分を侵害する遺贈や贈与などが複数ある場合も考えられます。

この場合は、最初に遺贈、次に贈与の順序で減殺されます。

なお、遺贈とは、遺言によって行われる贈与のことです。

生前贈与よりも、新しく行われた遺言による贈与から先に減殺されることになります。

細かい話になりますが、遺留分を侵害する遺贈が複数ある場合は、原則として侵害した遺贈すべてに対して、目的物の価額に応じた按分で減殺が行われます。

これに対し、遺留分を侵害する贈与が複数ある場合は、贈与が新しく行われた順序で遡って減殺されます。

遺留分を侵害する行為が遺贈か贈与かによって、減殺される順序が異なることに注意しましょう。

遺留分減殺請求の消滅時効

相続人は、決められた期間内に遺留分減殺請求を行う必要があります。

相続人は、遺留分を侵害する遺言があることを知ったときから1年以内に遺留分減殺請求を行わなければ、遺留分の救済措置を受けられなくなります。

子供同士の遺留分争いを避けるための対策

遺留分に満たない相続人がいると、たとえ子供同士でも争いとなってしまいます。

そこで、遺留分争いを避けるために生前にできる対策をしておくようにしましょう。

1つ目の対策は遺留分放棄です。

遺留分を有する相続人は、家庭裁判所に「遺留分放棄の許可申立書」を提出することで、遺留分を放棄できます。

ただし、その相続人が遺留分放棄に同意しなければ放棄してもらえないため、ハードルは高いかもしれません。

2つ目の対策は生命保険金を利用することです。

生命保険金は遺留分の計算対象に含まれません。

そこで、多くの財産を残したい相続人に生命保険金を渡すことで、遺留分の計算対象となる財産を減らすことができます。

現金を持ったまま亡くなった場合と比べて、生前に生命保険に加入すれば遺留分として計算される金額は少なくなるのです。

まとめ

遺言で財産分与の方法を自由に決めることができますが、一定範囲の法定相続人には遺留分が認められているため、遺留分を侵害する遺言は、後に遺留分減殺請求を受ける可能性があります。

ただし、遺留分減殺請求を受けても遺言がすべて無効になるものではなく、遺留分の範囲内で相続人が救済されることになります。

遺言書を書く際は、遺留分に配慮して相続分を指定することで、相続人間の争いを防ぐことができます。

しかし、遺留分を侵害する遺言が必要になる場合もあります。

たとえば、跡継ぎへの資産集中や資力が低い親族に配慮した財産分与を行う場合です。

あるいは、子供2人のうち1人が浪費家で財産を渡したくないといった場合も考えられます。

遺留分を侵害する遺言を書く場合であっても、計画的に生前贈与をしておく、あらかじめ相続人と話し合って理解を得ておくなどの対策を講じることで、ある程度は遺留分減殺請求を防ぐことも可能です。

遺産相続させたくない子供がいる場合は、あらかじめ遺留分の放棄や相続人廃除の手続き等別の手段もあわせて検討しましょう。