- TOP|会社設立

- ›

- ベンチャーサポート TOPICKS

- ›

- <起業・独立実態調査>を実施

<起業・独立実態調査>を実施

検討したものの起業・独立に至らなかった人の7割超が、不安や課題が解決すれば起業・独立に積極的であることが判明

ベンチャーサポート税理士法人(会社設立 完全ガイド:https://vs-group.jp/tax/startup/ https://vs-group.jp/zei/)を運営するベンチャーサポートグループ株式会社(渋谷区、グループ総代表 中村 真一郎 https://vs-group.jp/)は、「起業・独立」について実態調査を実施いたしましたので、お知らせいたします。

<起業・独立に関する実態調査トピックス>

- 知識や資金調達での準備不足から、起業・独立を断念している人が多い

- 不安や課題が解決すれば起業・独立に前向きな人は7割を超えた

- 起業・独立を検討したことのない人でも、約3割が不安や課題が解決すれば起業・独立に積極的な姿勢であることが明らかになった

<調査概要>

- 調査方法:ゼネラルリサーチ株式会社のモニターを利用したWebアンケート方式で実施

- 調査の対象:ゼネラルリサーチ社登録モニターのうち、20代~50代の過去に起業・独立を検討していた方と起業・独立を検討していない方(男女)を対象に実施

- 有効回答数:842人(過去に起業・独立を検討していた方:106人/起業・独立を検討していない方:736人)

- 調査実施期間:2022年5月18日(水)〜2022年5月19日(木)

知識や資金調達での準備不足から起業・独立を断念

全国20代~50代男女1,001人を対象に調査を実施。

その中で、「これから起業・独立予定、またはこれまでに検討したことはありますか?」という質問に対し『過去に起業・独立を検討していた(現在は未定)』(106人)、『検討したことは一度もない』(736人)と回答した842人を対象に、さらに調査を進めた。

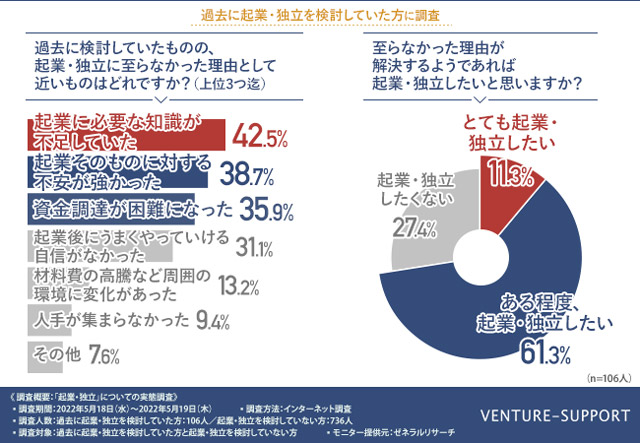

過去に起業・独立を検討していた人に、実際には起業・独立に至らなかった理由について調査(上位3つ迄)。

結果、約4割が起業についての知識不足(42.5%)と回答し最多。以降「起業そのものに関する不安」、「資金調達が困難になった」が続く結果となった。

具体的な回答として、

- コロナ禍になり独立への不安が大きくなった(20代/女性/会社員/広島県)

- 起業前の資金、起業することへの不安、特に収入面においての不安が大きく構想だけで終わった(30代/女性/専業主婦/大阪府)

- 何を売り物に起業すれば良いか知識が乏しい(40代/男性/会社員/福岡県)

- 金銭面での読みが甘かった サポート体制(総務的)が確立出来なかった(50代/男性/会社員/奈良県)

などの回答が得られた。

不安や課題が解決すれば起業・独立に前向きな人は7割を超える

続いて、起業・独立に至らなかった理由が解決した場合、起業・独立への意欲はどうかを調査。

結果、7割超が起業・独立に前向きである(とても起業・独立したい11.3%、ある程度、起業・独立したい61.3%)ことが明らかになった。

起業・独立を検討したことのない人でも、約3割は不安や課題が解決すれば起業・独立に積極的な姿勢

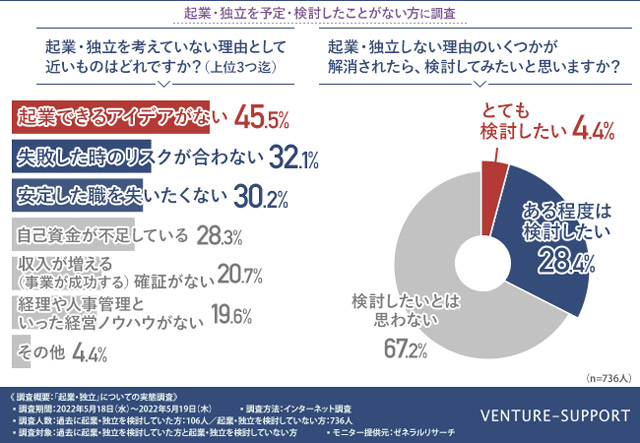

一方、これまで起業・独立を検討したことは一度もない人にその理由を調査(上位3つ迄)。

結果、約4割が起業できるアイデアがない(45.5%)と回答し最多。その他、「失敗した時のリスクが合わない」、「安定した職を失いたくない」などリスクへの懸念もみられた。

それらの理由のいくつかが解消された場合の起業・独立への意欲を調査。

結果、約3割が前向きに検討したい(とても検討したい4.4%、ある程度は検討したい28.4%)ことが明らかになった。

【まとめ】

知識や資金面の懸念・リスク回避ができれば、起業・独立に対して前向き

起業・独立を検討したものの、知識や資金調達での準備不足から起業・独立を断念した人が多かった。

しかし、懸念やリスク回避ができれば起業・独立したい人は7割を超え、一度は夢見た起業・独立に前向きな人は非常に多いことが分かった。

さらに、これまで起業・独立を検討したことのない人であっても、約3割は懸念点がいくつか解決すれば起業・独立に積極的な姿勢でいる様子が窺える結果となった。

専門家からのアドバイス

「起業時に利用できる資金調達方法を紹介」

起業時の資金調達には、自己資金、出資、借入れのほか、助成金や補助金の利用もあります。

それぞれメリット・デメリットがあるため、調達のしやすさや返済時の負担など、総合的な観点から判断してください。

①出資

出資の場合、ベンチャーキャピタル(VC)やエンジェル投資家からの資金調達、自己資金の持ち出しなどが考えられます。

第三者から出資してもらう場合、返済不要であるため資金繰りへの影響が少なく、起業者の信頼度や知名度によっては高額な資金調達も可能です。

ただし、株式会社の設立であれば、出資額に応じて株式を発行するため、持株比率によっては起業者の支配権が弱くなる可能性があります。

また、投資家側もリスクを負うため、起業者のアイデアが優れていたり、強力な人脈などがない限り、出資してもらうことが難しい場合も多いでしょう。

また、自己資金の場合は準備に時間がかかることで、ビジネスチャンスを逃してしまうリスクもあります。

②融資・個人借入

起業資金は銀行からの借入れが一般的ですが、公的機関(国や商工会議所)や知人から借入れするケースもあります。

多くの銀行には起業支援の融資プランがあり、低金利かつ長期的な借入れが可能ですが、与信力や担保が決め手になるため、希望額に届かないケースもあります。

公的機関の場合は低金利の無担保融資もあり、起業や事業継続への理解もあるため、銀行よりも有利な条件で借入れできる可能性があるでしょう。

ただし、手続きが煩雑なため、融資実行までには多少時間がかかります。

知人や家族からの借入れであれば、事業計画書の作成も必要なく、短期間で資金調達できますが、返済が滞ると大きなトラブルに発展します。

なお、初めての起業や、新たな事業の立ち上げには、日本政策金融公庫の以下のような融資がよく利用されています。

| 融資制度 | 対象者 | 融資限度額 |

|---|---|---|

| 新創業融資制度 | 起業者や起業後2年以内の事業者 | 3,000万円(無担保・無保証) |

| 新事業育成資金 | 高い成長性が見込まれる新たな事業を行う方 | 7億2,000万円 |

| 新規開業資金 | 起業者や起業後7年以内の事業者 | 7,200万円 |

| 女性、若者/シニア起業家支援資金 | 女性や若者、シニア起業者や起業後7年以内の事業者 | 7,200万円 |

| 再挑戦支援資金 | 廃業歴のある起業者や起業後7年以内の事業者 | 7,200万円 |

| 新事業活動促進資金 | 経営革新計画の承認を受けた事業者など経営多角化用を図る方 | 7,200万円 |

| 事業承継・集約・活性化支援資金 | 事業承継者 | 7,200万円 |

| 中小企業経営力強化資金 | 中小会計を適用する起業者や起業後7年以内の事業者 | 7,200万円 |

③助成金・補助金

起業の資金調達には助成金や補助金も利用できます。

支給時期は、必要な資金を使用した後となりますが、原則として返済の必要がないため、積極的に活用してみましょう。

新たな事業の立ち上げなどには、以下のような助成金や補助金が利用されています。

| 助成金・補助金 | 申請先 |

|---|---|

| 小規模事業者持続化補助金 | 日本商工会議所 |

| ものづくり補助金 | 経済産業省 中小企業庁 「ものづくり補助金総合サイト」 |

| 地域・企業共生型ビジネス導入・創業促進事業補助金 | 経済産業省 地域経済産業グループ 地域産業基盤整備課 |

| キャリアアップ助成金 | 各都道府県の管轄労働局 |

④クラウドファンディング

起業時の資金調達方法として、インターネット上で投資家を募集するクラウドファンディングも注目されています。

クラウドファンディングには5タイプがあり、それぞれの特徴は以下のようになります。

【購入型】

購入型とは、出資者に対し自社の商品・サービスなどを提供する方法です。

商品・サービスに魅力や付加価値が高い場合は、多くの出資者を募ることが可能となります。

【投資型】

出資者に株式を発行するタイプが株式投資型です。

株主総会の準備は煩雑になりやすいですが、事業内容によっては出資者も高配当を期待できるため、早めに資金調達できるメリットがあります。

【寄付型】

寄付型とは、文字通り寄付を募る形のクラウドファンディングです。

非営利団体やNPO法人、学校法人などの公益性が高い団体に活用されており、融資や投資とは異なるため、金銭的な返済や配当はありません。

寄付金として会計処理するため消費税は不課税の扱いになり、寄付金控除の要件を満たした寄付先の場合、寄付者は確定申告の際に寄付金控除を適用できるため、税制面のメリットもあります。

なお、寄付型には金銭的なリターンがないため、寄付者に賛同してもらえる明確な事業プランを考えておきましょう。

【融資型】

融資型の場合、投資家がファンド(基金)の運営会社を通じてお金を貸出し、ファンドの運営会社が集まった資金を大口化して起業家などへ融資する仕組みです。

開業直後のため信用度が低く、銀行融資を受けられない会社でも利用できるため、事業内容に魅力や将来性があり、目的が明確であれば、高額な資金調達も可能です。

【ファンド型】

ファンド型は企業への投資というより、特定のプロジェクト向けに個人投資家から出資を募る方法です。

技術開発や商品開発などの資金調達に活用されるケースがあり、プロジェクトの成果から得られる分配金(金銭)や、商品・サービスなどが投資家への配当となります。

投資家への配当はファンド(基金)の運営会社が行いますが、資金募集はプラットフォーマ―と呼ばれる事業者が行っており、2つの事業体から構成されています。

ファンド型の場合、プロジェクトの成果次第では、配当を出せるまでに数ヶ月~1年以上かかるケースもあります。

さいごに

今回のアンケート結果からもわかるように、起業や独立には資金調達がボトルネックになっています。

しかし、出資や融資、クラウドファンディングなど、資金調達方法も多様化しているため、それぞれのメリットを組み合わせれば、低リスクな資金調達も十分に可能です。

各都道府県にも独自の支援制度があるため、助成金や補助金の活用も検討してみましょう。

どの資金調達方法を選択したらよいか迷っている方や、起業前に気軽に相談できる専門家を探している方は、ぜひベンチャーサポートグループへご相談ください。

ベンチャーサポートグループは起業者に寄り添い、ベストな資金調達方法を提案します。