最終更新日:2023/4/4

個人事業主が経費に計上できるものとは?確定申告や税金対策についても説明

ベンチャーサポート税理士法人 税理士。

大学を卒業後、他業種で働きながら税理士を志し科目を取得。

その後大手税理士法人を経験し、現在に至る。

PROFILE:https://vs-group.jp/tax/startup/profile_writing/#p-tori

この記事でわかること

- 経費にできるかどうかの判断基準がわかる

- 経費にできるもの・できないものがわかる

- 経費計上に必要な書類がわかる

個人事業主の方は、税金の負担を減らすために、少しでも経費を計上したいと考えていると思います。

事業のために必要な支払いであれば経費に計上できますが、中には個人的な支払いか事業のための支払いか微妙なものもあります。

そこで、個人事業主が経費として計上できるものにはどのようなものがあるのか解説していきます。

経費計上に必要な書類についても説明しているため、これから確定申告をおこなう個人事業主の方はぜひ参考にしてください。

目次

個人事業主の経費とは

個人事業主が計上できる経費とは、正式には「必要経費」と呼ばれます。

事業を運営するために必要だった支出を、経費として計上することとなります。

必要経費を計上すると、その分、1年間に発生した所得金額を減少させ、税金の支払いが少なくなります。

そのため、個人事業主にとって経費を1円でも多く計上することは、節税を行うために重要なことです。

ただ、経費とは認められないものを経費とすることは不正行為であり、税務署から指摘を受けることとなります。

そのため、経費と認められるものの範囲を意識することが大切です。

経費計上の判断基準

経費を計上することは、節税のために最初にすべきであることが分かりました。

ただ、どのような支出でも経費とすることができるわけではありません。

どのような支出が経費となるのか、その判断基準を解説します。

事業関連性を主張できるもの

個人事業主の経費でまず重要なのが、事業と関連がある支出であり、そのことが証明できることです。

個人事業主は、飲食にかかった支出を経費とすることができます。

ただ、飲食であればどのようなものでもいいわけではなく、事業に関係する取引先や新規顧客となりそうな相手との飲食であることが求められます。

単に飲食代の領収書やレシートがあればそれでいいのではなく、誰とどのような目的で飲食をしたのかまで説明できて初めて、経費とすることができます。

金額が常識の範囲内のもの

経費として計上する金額に、本来、上限は設けられていません。

ただ、経費として計上された金額が売上規模や従業員の数、取引先の数に対してあまりにも多い場合、その中身が問われ、経費として認められないことがあります。

例えば、売上高が年間1,000万円程度であるのに対し、交際費の金額が年間500万円もある場合、交際費の金額は本当に妥当なのか調査される可能性が高まります。

中には個人的な支出も含まれており、経費としては認められないと判断されることもあります。

経費計上に必要な書類

経費として計上するためには、支払った事実を明らかにするため、領収書やレシートが必要です。

領収書やレシートには、下記の項目が記載されていることが求められます。

- 支払った年月日

- 支払った人の氏名(領収書の場合)

- 支払った金額

- 具体的な支出内容(領収書の場合は但し書き)

- 具支払いを受けた会社や人の名称や氏名

レシートしかない場合に、領収書を改めてもらう必要はなく、レシートを適切に保管しておけば問題ありません。

領収書やレシートがない場合の対処法

支出を行ったのに、領収書やレシートをもらえない取引があります。

例えば、電車やバスの切符代、香典やご祝儀などの支払いは、その事実を記録しておき、支出の事実を明らかにします。

香典やご祝儀については、実際に開催された式の案内状や挨拶状などを保管しておくといいでしょう。

また、クレジットカードや銀行振込など、支払い方法によっても領収書が手元にない場合もあるので、下記のような書類を保管しておきます。

- 納品書

- クレジットカードの利用明細

- ATMの振込明細書

- 預金通帳の記録

- オンラインショップの確認メール

また、領収書を紛失してしまった場合、再発行は難しいでしょう。

紛失を防ぐためには、受け取ったその日のうちにどのような内容の支出か、領収書に直接記入し、ファイルや封筒などにまとめて入れるようにします。

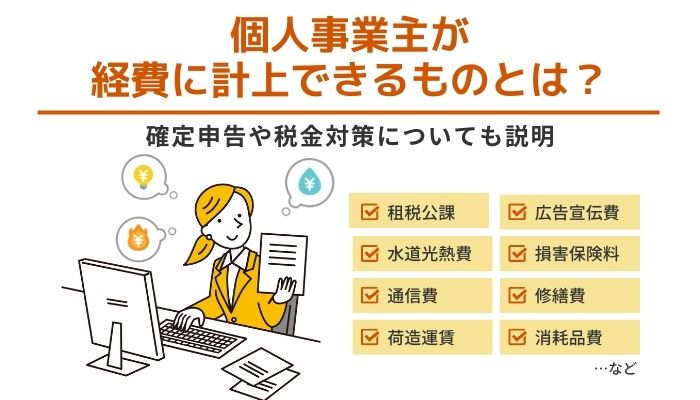

個人事業主の出費で経費計上できる勘定科目

経費計上できる勘定科目をまとめて紹介します。

- 租税公課

- 水道光熱費

- 荷造運賃

- 通信費

- 広告宣伝費

- 損害保険料

- 修繕費

- 消耗品費

- 減価償却費

- 給料賃金

- 外注工賃

- 地代家賃

- 雑費

- 貸倒金

- 利子割引料

- 旅費交通費

- 接待交際費

- 損害保険料

- 福利厚生費

租税公課

租税公課とは、国や地方公共団体に納める税金、その他公的な会費などの支出をいいます。

個人事業主が経費として計上できる租税公課には、以下のようなものがあります。

- 消費税及び地方消費税

- 個人事業税

- 固定資産税

- 印紙税

- 不動産取得税

- 登録免許税

- 自動車税

なお、これらの税金のうち、固定資産税以下の各税金については、事業に関係するものだけが経費となり、個人的なものは経費となりません。

また、所得税や住民税なども経費とならないので注意が必要です。

水道光熱費

水道光熱費は、水道代やガス代、電気代、灯油の購入費用などを含みます。

事務所の水道・電気・ガス・灯油の購入費用などは、経費として計上できます。

ただし自宅を事務所にしている人は、全額経費として計上できません。

事業で使用している割合を計算して、経費としてカウントしましょう。

通信費

通信費は、電話代やインターネットの利用料金などの月々の支払いのほか、郵便代や切手代などを含みます。

その他にも、切手・はがき代なども通信費としてカウントします。

切り分けが難しいかもしれませんが、通信費も事業で使っている分だけが経費になります。

プライベートで使っている通信費は、経費にはなりません。

広告宣伝費

広告宣伝費は、事業の宣伝費用です。

例えばインターネットの事業をしている人なら、SNSでのPR費用も宣伝費としてカウントできます。

そのほかに会社のアメニティなども広告宣伝費になります。

損害保険料

事務所や店舗の火災保険料や、仕事で自動車を使っている人の自動車保険料などは、損害保険料として経費計上できます。

ただし個人で入っている生命保険・傷害保険などは経費計上できません。

修繕費

修繕費は、事務所・店舗を改装した費用が該当します。

その他に事業で使う道具の修理費用、賃貸収入のある物件の修理費も修繕費です。

消耗品費

消耗品費は、事業のために使用するあらゆる備品の購入費を含みます。

具体的には、下記のような支出が含まれますが、ここにあげた以外にも事業に関係するものは消耗品費となる可能性があります。

- 文房具や事務用品

- 仕事場や作業場の掃除道具

- 事務所の家具やパソコン、プリンター

なお、パソコンやプリンターなどの機器を購入した場合、その金額が10万円未満であれば消耗品費として計上できます。

10万円以上だった場合は、全額を支出時の経費とすることができないため、消耗品費以外の処理をしなければなりません。

減価償却費

減価償却とは、購入金額が高い備品に対して、数年に分けて経費計上することです。

購入代金が10万円以上の備品などを購入した場合、購入した年に全額を経費とすることはできず、その後数年にわたって経費とする計算を行います。

この計算により求められた1年あたりの経費の額が減価償却費です。

減価償却した経費は、減価償却費の中にカウントします。

減価償却の年数・金額は、ものによって異なるので注意してください。

給料賃金

従業員を雇っている場合に、支払った給与・賞与が該当します。

外注工賃

外注工賃とは、雇用関係のない人に対して外注した場合に支払った報酬が該当します。

地代家賃

地代家賃は、事務所・倉庫・駐車場などの事業に使っている家賃・礼金・費用が該当します。

家賃だけではなく、管理費・共益費なども一定の金額以下であれば、地代家賃に含まれます。

ただし自宅を事務所にしている場合は、全額経費計上できないので注意しましょう。

雑費

雑費とは、該当する項目のない経費になります。

例えば、以下のような支出は雑費になることが多いですが、該当する勘定科目を設けて処理することもできます。

- クリーニング費用

- 書籍の購入費用

- 銀行の振込手数料

貸倒金

貸倒金とは、売掛金や貸付金などの債権を有していたのにも関わらず、その債権が回収できなくなった場合に発生する損失をいいます。

単に回収できなかったというだけでは経費にならず、相手が自己破産の手続きを始めたなど法的に回収できなくなった場合や、客観的に回収できないと判断されるような事象が発生していることが求められます。

利子割引料

利子割引料とは、借金の返済時に支払う利息と、受取手形を期日前に回収した場合に発生する割引料を一緒にした科目です。

個人事業主の場合、受取手形による取引はきわめて少ないと考えられますが、支払利息の金額は多くの人に関係するものです。

具体的には、下記のようなものが利子割引料に含まれます。

- 借入金の利息

- 住宅ローンや自動車ローンの利息

- カードローンの利息

- リボ払いや分割払いを利用した場合の手数料

いずれも、事業に関係するものでなければならないことに注意が必要です。

旅費交通費

旅費交通費は、事業上必要となった交通費や宿泊費などの支出をいいます。

例えば、遠方の取引先の会社まで出かけた際に新幹線を利用した、あるいは宿泊したというようなケースが考えられます。

具体的には、下記のような支出が含まれます。

- 電車代やバス代、タクシー代、飛行機代

- ホテルの宿泊代

- 高速道路の利用料金

- 駐車場代

個人的な旅行などの支出は含めることができないので、混同しないように注意しましょう。

接待交際費

接待交際費とは、得意先や仕入先など事業に関係する人や会社に対して、今後の事業が円滑に進むよう、接待したり贈答品を送ったりする際の支出です。

具体的には、下記のような支出が接待交際費に該当します。

- 取引先の担当者を接待目的で飲食店に招待した

- 取引先や仕入先などの関係者にお中元やお歳暮を渡した

- 取引先のゴルフコンペに参加した

- 仕入先の親族が亡くなったため香典を渡した

個人的な支出と混同しやすいため、注意が必要です。

損害保険料

損害保険料とは、火災保険や自動車保険などの保険契約により支払う保険料を指します。

ただ、事業を行っている場合には、これ以外にも以下のような保険に加入することがあります。

- 貨物運送保険

- 傷害保険

- 盗難保険

- 損害賠償責任保険

このような保険契約のうち、事業に関係するものについては、保険料を経費とすることができます。

なお、保険料の支払い方法は毎月、毎年、あるいは数年分の前払いなどがあります。

前払いした場合は、契約期間に応じて経費とする金額を求め、翌年以降の保険料は前払費用に計上しておきます。

福利厚生費

福利厚生費は、給料や賞与以外に従業員のために支出するものを指します。

従業員のためになる支出を行い、働きやすい環境を整えることを目的としています。

また、給料や賞与とは違い、福利厚生費の支給を受けた従業員は、利益を受けても基本的に所得税が課されることはありません。

福利厚生費となる支出の内容には、以下のようなものがあります。

- 社宅の家賃

- 通勤手当、出張手当

- 慶弔費

- 慰安旅行

- 慰安会

金額や内容によっては、従業員に課税されることがあるので、一般的に認められる金額とすることが求められます。

個人事業主の出費で経費計上できないもの

個人事業主は、事業活動と同時に自身のプライベートな活動も行っています。

そのため、支出の中には、経費とすることが認められないものも多くあります。

税務署が調査を行う際には、論点となりやすい部分なので、経費にならないものについて理解しておく必要があります。

個人事業主本人が納める税金

個人事業主が納める所得税や住民税は、事業に関係する支出ではないため、経費とすることはできません。

一方、消費税や個人事業税などは、事業から生じる税金であるため、経費に計上することができます。

事業とは直接関係のない買い物など

個人事業主が行う支出には、事業活動に関係して行うものもあれば、事業活動には関係なくプライベートなものとして行われるものもあります。

事業とは直接関係のない買い物などは、プライベートな支出であることから、経費とすることはできません。

同じような内容の支出であっても、経費になる場合とならない場合があります。

例えば、衣料品店で服を購入した時に、仕事で使うスーツを購入しても経費とはなりません。

これは、スーツは普段着、つまりプライベートでも利用することができるためです。

一方、制服や作業着を購入した場合は、仕事のためだけに使うものであるため、経費とすることができます。

生計を同一にする家族への給料

個人事業主が従業員を雇った場合には、その給料を経費とすることができます。

しかし、生計を同一にする家族に対して給料を支払っても、経費にすることはできません。

生計が同一の家族に対して給料を支払う場合は、事前に届出をしたうえで「専従者給与」として処理しなければならないので、注意が必要です。

経費の一部は家事按分で計上できる

個人事業主は、事業に関する部分とプライベートな部分を完全に切り離すことはできません。

そのため、1つの支出の中に両方の要素が含まれるものがあります。

この場合、支出を家事按分という方法で按分し、一部を経費とすることができます。

家事按分できる勘定科目

家事按分できる勘定科目には、以下のようなものがあります。

- 水道光熱費

- 家賃

- インターネット使用料、携帯電話代

- 車の購入代金(減価償却費)、ガソリン代や車検代

家事按分の対象になるのは、その多くが、自宅を作業場としている場合に発生する支出と、車を事業とプライベートの両方に使用している場合の2つのパターンとなります。

自宅と事務所が別になっている場合、あるいは仕事用とプライベートの車を完全に分けている場合は、家事按分の対象にならないため注意が必要です。

家事按分する方法

家事按分の計算を行う際、そのポイントとなるのは、仕事に使った割合とプライベートに使った割合をどのように求めるかです。

自宅兼事務所の場合、その床面積や仕事を行った時間を根拠にして家事按分の計算を行います。

車を仕事とプライベートの両方に使用している場合も、仕事の稼働日数や走行距離の記録に基づいて按分計算を行います。

大事なのは、その計算が実態を表していること、そして誰が聞いてもおかしいと思わないような客観的なデータに基づいていることです。

個人事業主に青色申告がおすすめな理由

個人事業主がおこなう確定申告の種類には、青色申告と白色申告がありますが、個人事業主には青色申告がおすすめです。

青色申告がおすすめな理由には、以下のようなものがあります。

- 赤字を3年間繰り越しできる

- 最大65万円もの控除を受けられる

- 30万円未満の固定資産を一括で経費計上できる

- 家賃・光熱費など経費計上しやすくなる

赤字を3年間繰り越しできる

個人事業主として開業しても、すぐに利益が発生するとは限りません。

特に開業直後は、開業のための準備資金が必要になることもあり、多額の赤字が発生することも珍しくありません。

赤字が発生した場合には、所得税などの税金は発生しません。

また赤字になったからといってお金が戻ってくるわけではなく、また翌年以降の税金が安くなるわけでもありません。

しかし、赤字が発生した年の確定申告を青色申告として行うと、その赤字を翌年以降最大3年間にわたって繰り越すことができます。

赤字を繰り越せば、翌年以降に発生した利益から赤字が相殺され、翌年以降の税金を減らすことができます。

すぐには利益が出なくても、その後3年のうちに黒字になるのであれば、青色申告するメリットがあります。

最大65万円もの控除を受けられる

青色申告を行うと、「青色申告特別控除」という控除の適用が受けられます。

青色申告特別控除とは、通常の経費とは別に、利益(所得金額)から経費と同じように引いてくれる金額のことであり、最大で65万円控除されます。

通常、経費となるものは支出が伴うため、その分現金が減ってしまいます。

しかし、青色申告特別控除は支出とは関係なく経費と同じように引いてくれ、税金の金額も減るため、納税者にとっては大きなメリットがあります。

30万未満の固定資産を一括で経費計上できる

備品を購入した場合、原則として10万円未満のものは全額経費とすることができます。

その一方、10万円以上の備品については①一括償却を行って3年で経費にする、②固定資産に計上して耐用年数で償却する、のいずれかを選択しなければなりません。

しかし、青色申告を行っている人は③30万円未満の備品については全額を購入した年の経費にする、という選択肢があります。

経費が増えれば、その分節税効果も大きくなります。

家賃・光熱費など経費計上しやすくなる

家事按分を行う際には、事業に使用した部分とプライベートに使用した部分の割合を求め、その割合で支出金額を按分します。

この計算を行う際、青色申告を行っている人と白色申告を行っている人では、条件に違いがあります。

白色申告の人は、事業部分の割合が50%を超えなければ家事按分ができないうえ、事業用とプライベート用が明確に分かれていることが求められます。

一方、青色申告の人は、業務上必要な支出であれば、事業部分の割合が50%以下となっても家事按分することができます。

家賃や光熱費などは事業部分の割合が50%を超えないことも多く、この場合、白色申告では経費にすることができません。

しかし、青色申告を行っていれば、家賃や光熱費なども経費にしやすくなります。

まとめ

経費に計上するためには、その内容が事業に関係するものであることを証明する必要があります。

基本的に事業に関係していれば、金額の多寡に関係なく経費として認められる可能性は高くなります。

経費になるかどうかは、経費にしたいものと事業との関わりをよく見て判断するようにしましょう。