最終更新日:2022/6/13

個人事業主になるための個人事業開始届の書き方や申請書類の基礎知識

ベンチャーサポート税理士法人 税理士。

大学を卒業後、他業種で働きながら税理士を志し科目を取得。

その後大手税理士法人を経験し、現在に至る。

PROFILE:https://vs-group.jp/tax/startup/profile_writing/#p-tori

この記事でわかること

- 個人事業を始めたら提出する開業届について理解できる

- 開業届の提出先や提出期限、提出する際に気をつけることがわかる

- 税務署へ提出する個人事業の開廃業届出書の書き方がわかる

- 都道府県税事務所に提出する事業開始等申告書の書き方がわかる

- 開業届の控えが必要になるシーンがわかる

個人事業は、会社勤めと異なり、自分の裁量で仕事を進めることができるとともに、努力に見合う報酬を得ることもできる働き方です。

また、通勤や出勤、職場の人間関係などから解放され、自分や家族の生活スタイルに合わせた働き方もできるなどのメリットもあります。

このような個人事業主として開業する場合は、会社設立での設立登記に相当する、個人事業開始届を提出しなければなりません。

この記事では、個人事業を始めたら提出する個人事業開始届の必要性や提出先、提出期限のほか、提出の際に気をつけるべきことを解説します。

また、税務署に提出する開業届の書き方のほか、都道府県税事務所への提出が必要な事業開始等申告書の書き方についても併せて説明します。

目次

個人事業を始めたら開業届を提出しよう

開業届は、個人事業主として開業したことを税務署に申告するための個人事業開始届で、個人事業を始めたら1カ月以内に提出する必要があります。

ただし、提出しない場合でも罰則はありません

個人事業主として事業を始めれば、事業から得た収入について毎年1月1日から12月31日まで1年間の所得を計算することになります。

所得が一定額を超えれば所得税や住民税を納税する義務があるとともに、事業の規模が大きくなれば個人事業税や消費税の納税義務も発生します。

所得税や消費税は国税であるため税務署が担当しますが、個人事業税や住民税は地方税であるため、都道府県税事務所などが担当しています。

このため、国税については税務署に開業届を提出すれば良いのですが、地方税を扱う都道府県税事務所にも同様の申告を行う必要があります。

個人事業主が開業届を提出するメリット

開業届は提出しない場合でも罰則などのペナルティはありませんが、個人事業の開業届を提出すれば様々なメリットを受けることができます。

なかでも最大のメリットは、個人事業で得た所得の節税効果が高い青色申告を利用できることですが、そのためには開業届の提出が必須です。

また、青色申告のほかにも、金融機関での事業用銀行口座の開設や融資の申し込み、個人事業に対する補助金や助成金の申請などができるメリットもあります。

個人事業用に新たなクレジットカードを申し込むこともできますが、開業届の提出が前提とされていることが通常です。

開業届の提出先・提出期限

税務署に提出する開業届は「個人事業の開業・廃業等届出書」が正式名称です。

また、都道府県税事務所に提出する開業届は、「個人事業税の事業開始等申告書」などと呼ばれています。

以下では、税務署と道府県税事務所に提出する個人事業の開始届について、提出先と提出期限を確認しましょう。

税務署への開業届

「個人事業の開業・廃業等届出書」は、最寄りの税務署が提出先で、基本的に事業の開始から1カ月以内が提出の期限とされています。

提出は、税務署への持参や郵送によって提出できるほか、e-Taxを利用して電子申請することも可能です。

なお、青色申告を利用したい場合は、この開業届のほか、「青色申告承認申請書」も提出する必要があります。

都道府県税事務所への開業届

「事業開始等申告書」は、個人事業主として開業する際に、税務署とは別に、都道府県税事務所に提出する開業届です。

都道府県税事務所への申告書の名称については、都道府県によって異なることに注意が必要です。

提出先は、都道府県ごとに定められているため一様ではなく、都道府県税事務所のほかに市区町村への提出が必要な地域もあります。

また、提出期限も一律ではなく、東京都や埼玉県の場合は開業から15日以内、神奈川県の場合は1カ月以内などとされています。

ちなみに、税務署に提出する開業届と同様、提出しない場合でも罰則はありません。

開業届を提出する際に気をつけること

個人事業開始届は、事業主として開業したことを申告する手続きであるため、失業や扶養の対象から外れる可能性があることに注意が必要です。

失業手当

雇用保険に加入していれば、失業状態になったときには失業手当をもらうことができますが、開業届を提出すると手当がなくなります。

このため、失業手当を受給している方や、開業後しばらくは売上が見込めない方などは、提出時期に注意が必要です。

再就職手当

雇用されていた方が退職後すぐに開業する場合は、開業届の提出時期に注意が必要です。

再就職手当は、雇用保険に加入していた方が、失業手当を受給している期間中に安定した職業への就職が決まった場合にもらえる手当です。

1年以上の就業が見込める再就職のほか、個人事業主として開業する場合も受給可能ですが、失業認定前に開業届を出すと受給資格を失います。

扶養

扶養には、所得税や住民税の控除に関する扶養と、健康保険や年金に関する扶養の2種類あり、それぞれ上限額を超えると自己負担が発生します。

税の控除は、年収103万円以下なら最大35万円の配偶者控除を受けることができるものの、103万円を超えると所得税が発生して、150万円以上で控除額が減少します。

一方、保険や年金については、130万円を超えると扶養の対象から外れてしまいます。

たとえば、年収が130万円の場合、税金上は38万円の配偶者特別控除を受けられるものの、健康保険や年金については扶養の対象外となります。

特に健康保険や年金の場合、開業届を提出すると扶養から外れるケースがあるため、加入先への確認が必要です。

副業

副業として開業する場合、会社などによっては就業規則などで禁止されていることがあるため、会社などの規則を確認する必要があります。

また、副業の年間所得が20万円を超えると、所得税の確定申告をしなければならないことにも注意が必要です。

【税務署へ提出】個人事業の開廃業届出書の書き方

個人事業開始届の様式は、最寄りの税務署で入手できるほか、国税庁のホームページからPDFファイルをダウンロードすることもできます。

事前に、自宅や事務所の住所、マイナンバーカードなどのマイナンバーが分かる書類、印鑑などを用意しておくとスムーズに作成できます。

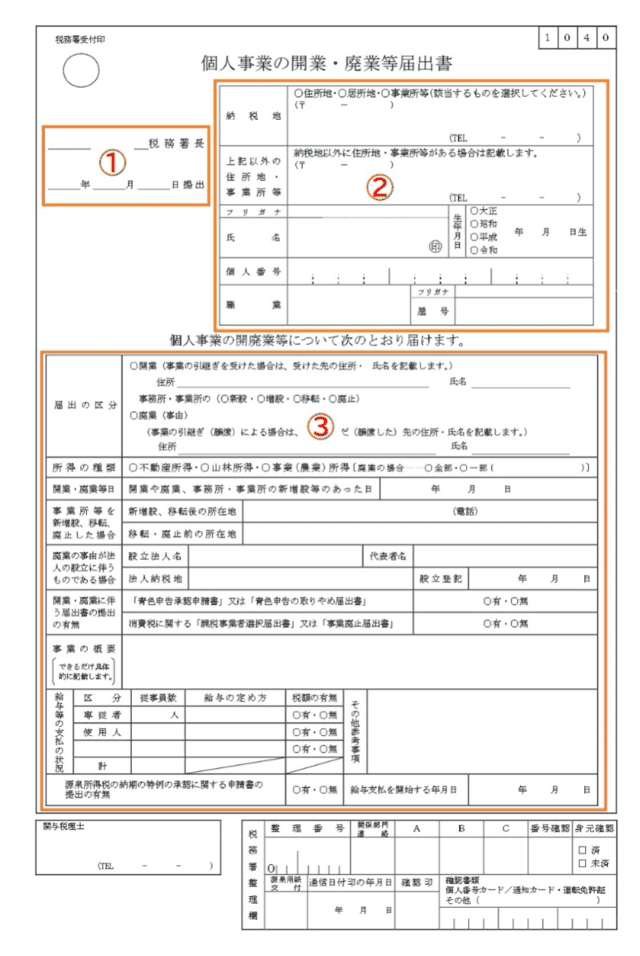

まず、開業届の様式を確認しておきましょう。

様式は、A4サイズの書類1枚だけで、2枚目は同じものが控えとして添付されています。

書類名の下は、①提出する税務署名と日付、②個人事業の住所と事業主に関する事項、③事業に関する事項を記入する欄が設けられています。

以下では、3つの記入欄に分けて、書き方を紹介します。

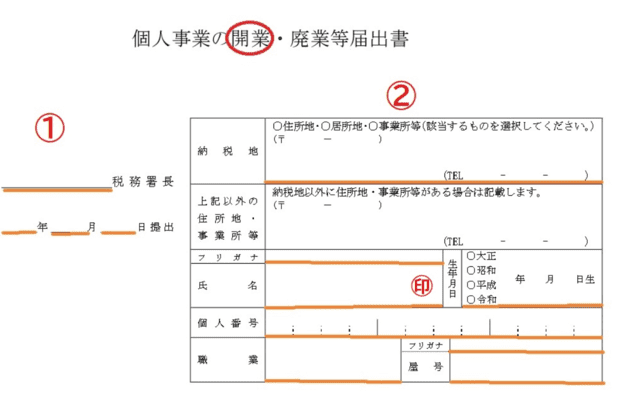

①提出する税務署名と日付欄

- 〇書類のタイトル「個人事業の開業・廃業届出書」は、開業を〇で囲みます。

- 〇税務署名は、個人事業の納税地を管轄する税務署の名称を記入し、提出する日付を記入します。

管轄する税務署は、国税庁のホームページで確認できます。

また、提出日は開業日から原則1カ月以内ですが、経過していても罰則はありません。

②個人事業と事業主に関する事項欄

- 〇「納税地」は、基本的に自宅のある住所を記入し、事務所や店舗がほかの場所にある場合は、その住所を下欄に記入します。

逆に、事務所や店舗の住所地を納税地として、自宅を下欄に記載することもできます。

なお、自宅で開業する場合は、納税地欄だけに自宅住所を記入します。 - 〇「電話番号」は、固定電話でも携帯電話でも問題ありません。

- 〇「印鑑」は認印でかまいませんが、いわゆる「シャチハタ」タイプのインク浸透印は利用できません。

- 〇「個人番号」は、マイナンバーカードやマイナンバー通知カードに記載されている「マイナンバー」を記入します。

- 〇「職業」は、業種を分類して「個人事業税」の対象となるかどうかや、税率の判定材料になり、事業所得が年間290万円以下なら事業税がかかりません。

一般的に、個人事業税の税率は、業種により3%~5%に分類されていますが、文筆業や漫画家、画家、翻訳業などは非課税です。

なお、個人事業税の税率は、最終的に確定申告の職業が優先されるため、開業時から職業が変わっても修正する必要はありません。 - 〇「屋号」は会社名に相当するもので、個人事業主の事務所や店舗の名称として利用できるのですが、個人事業主の場合はなくても問題ありません。

なお、屋号があれば覚えてもらいやすいなどのメリットがあるため、決めておくと便利です。

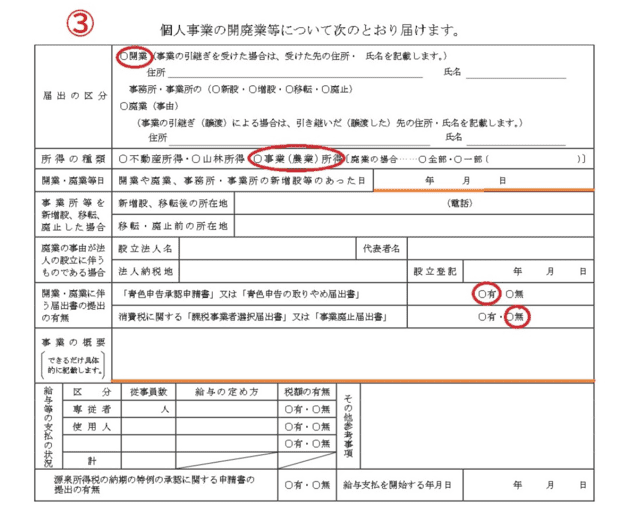

③事業に関する事項欄

- 〇「届出の区分」は開業を、「所得の種類」は事業所得を、それぞれ〇で囲みます。

- 〇「開業日」は、所得が発生する事業に着手した日や、事務所や店舗をオープンした日ですが、決め方に特別なルールはありません。

最初の収入が発生した日より後を開業日とする場合、開業日以前の費用が経費や開業費用として認められないこともあるため注意が必要です。 - 〇「開業・廃業に伴う届出書の提出の有無」欄では、青色申告を希望する場合は「青色申告承認申請書」の右の「有」を〇で囲みます。

下欄の消費税に関する「納税事業者選択届出書」は、一般的に、個人事業主は2年目まで免税事業者となるため、「無」を〇で囲みます。

ちなみに、「青色申告承認申請書」は、開業から2カ月以内に提出する必要があり、開業日から2カ月を過ぎて届け出た場合は、翌年分からの適用となります。 - 〇「事業の概要」は、事業の内容をできるだけ具体的に記入しましょう。

- 〇「給与等の支払いの状況」以下については、家族が従業員になる場合や従業員を雇用する予定がある場合に記入します。

【都道府県税事務所に提出】個人事業税の事業開始等申告書の書き方

「個人事業税の事業開始等申告書」は、都道府県税事務所に提出する個人事業開始届で、都道府県によって名称が異なる場合もあります。

東京都や埼玉県では事業の開始の日から15日以内、神奈川県では1カ月以内などと、提出時期がそれぞれに定められています。

また、地域によっては市区町村への提出も必要な場合もあるため、確認する必要があります。

なお、提出しない場合でも罰則はありません。

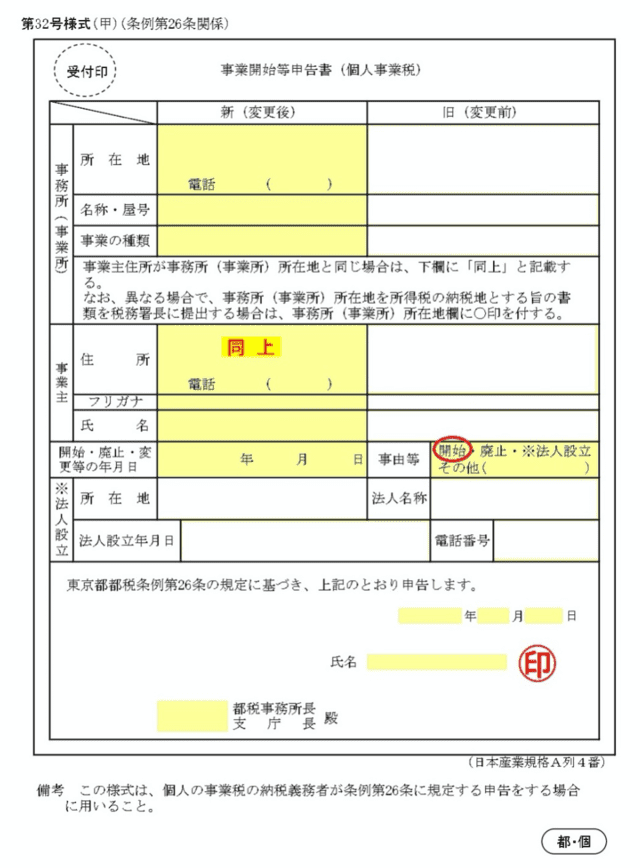

まず、様式を東京都の例で確認しましょう。

様式には新旧の区分がありますが、開業の場合は左欄「新(変更後)」の色付け部分だけに記入します。

以下では、自宅で開業する場合の記入方法を紹介します。

- 〇「事業所(事務所)」の所在地については、自宅住所を記入し、「事業主」の住所は「同上」とします。

自宅住所と事務所や店舗の所在地が異なる場合であって、その住所を納税地とする場合は、「所在地」に事務所などの住所を記入します。

また、事業主の住所には、「同上」ではなく、自宅住所を記入します。 - 〇「開始・廃止・変更等の年月日」には、開業日を記入します。

- 〇「事由等」では、開始を〇で囲みます。

- 〇提出年月日と押印を忘れないようにします。

- 〇提出先は事前に確認するとともに、提出期限や申告書の入手方法も確認しておきましょう。

開業届の控えが必要になる場合

税務署に開業届を提出すると、受付印を押した控えをもらうことができますが、この控えが役立つシーンを紹介します。

個人事業を開始すれば、事業専用の銀行口座やクレジットカードがあれば便利ですし、事務所や店舗として賃貸物件を借りることもあります。

また、事業用資産の購入や運転資金として、金融機関からの融資が必要な場合もあります。

このような金融機関での口座開設や融資、クレジットカードの契約、賃貸借契約などの際に、開業届の控えの提示を求められることがあります。

なぜなら、受付印のある控えは、事業者として開業したことの証明となるからです。

開業届についてよくある質問

インターネット技術の発達や普及などによって、個人事業主としての働き方も多種多様な選択肢が生まれ、副業や趣味の延長として収入を得ることも可能です。

個人事業開始届については、このような多様な働き方から生じる質問も多いことから、主なものをピックアップして紹介します。

屋号に使える文字は

屋号はあると便利ですが、名称を決める際には一定の制約があります。

「会社」や「法人」、「co.」などのように会社と誤解させるような名称や、「銀行」「証券」「保険会社」などのような法律で規制される名称は使えません。

また、大企業の会社名などのように商標登録された名称は、業種が異なる場合でも避けることが賢明です。

使用する文字については、法人登記の際に利用可能な文字である、漢字やカタカナ、ひらがな、アルファベット、アラビア数字を使いましょう。

屋号の先頭や末尾でなければ、「&」「’」「.」「-」「.」「・」を区切り文字などとして名称に含めることができます。

アフィリエイトなども開業届が必要か

アフィリエイトの成功報酬やオークションなどのせどり、UberEatsのパートナー配達収入も、反復・継続・独立して行う場合は、開業届の対象です。

たとえば、アフィリエイトなどを繰り返して継続し、会社などに属さずに自分で行っている場合には、個人事業主に該当することになります。

なお、提出しないことによる罰則はありません。

ブログの収入が増えたが開業届を出すべきか

開業届と青色申告承認申請書を提出すれば、青色申告を利用して賢く節税できます。

青色で確定申告する必要があるのなら、開業届を出すべきでしょう。

未成年者も開業届を出す?

個人事業主になるための年齢制限はありませんが、義務教育の対象である15歳までは、労働基準法によって保護の対象となっています。

このため、事業主として開業届を出すことはできませんが、高校生以上なら届出の対象になります。

ただし、未成年者が自分の名前で事業を行う場合は、事前に「未成年者登記」を行う必要があります。

高校生以上の未成年者が開業届を出す場合は、登記したことが記された未成年者登記簿を入手したうえで、提出することになります。

未成年者登記は、原則として未成年者が申請し、保護者など法定代理人の許可を証明する書面か、申請書への法定代理人の記名押印が必要です。

まとめ

個人で事業を始める際は、税務署と都道府県税事務所に個人事業開始届を提出するだけで、個人事業主と認められます。

この届を出せば、事業主としての気持ちも引き締まり、青色申告承認申請書も提出すれば、確定申告で税制上有利な青色申告を利用できます。

届を提出しなくても罰則はありませんが、将来的な事業の発展や法人化を目指す事業主なら、積極的に開業届を出すことをお勧めします。