最終更新日:2022/6/13

開業届と一緒に出そう!青色申告承認申請書の書き方と提出先

ベンチャーサポート税理士法人 税理士。

大学を卒業後、他業種で働きながら税理士を志し科目を取得。

その後大手税理士法人を経験し、現在に至る。

PROFILE:https://vs-group.jp/tax/startup/profile_writing/#p-tori

この記事でわかること

- 個人事業主向けの青色申告の基本的な部分が理解できる

- 開業届・青色申告の承認申請書作成が自分でできる

- 青色申告承認申請書の書き方・提出先がわかる

個人事業主・フリーランスが青色申告を行う際には、開業届と青色申告承認申請書の両方が期限内に提出されていることが前提となります。

当記事では、開業届・青色申告承認申請書の基本的な部分や書き方など、開業届の申請に関し説明をしていきます。

目次

青色申告とは

確定申告を行う際は、青色申告か白色申告という形で、書類を作成する必要があります。

青色申告は、白色申告と異なり、複式簿記で正規の帳簿を作成する必要があり、手間がかかります。

白色申告は、単式簿記という、簿記を簡単にしたお金の出入りを記録する形のシンプルな様式になっています。

一般論として、青色申告は、白色申告より難しいと言われています。

ただ、会計ソフトやオンラインサービスが発達した現在では、青色申告も以前より容易になっていると言えるでしょう。

そのため、ソフトウェアを活用できる人であれば、青色申告の方が望ましいと言えます。

青色申告の活用で享受できるメリットとは?

青色申告を活用することで、以下のメリットを享受できます。

家事関連費の必要経費算入

家庭用だけれども仕事にも使うという物(たとえばiPad、PC、スマホなど)、車・自宅兼事務所の賃料・水道代など、いわゆる家事関連費を必要経費に算入できます。(使用割合に応じて按分します)

白色申告の場合、「明らかに業務がメインとみなされる物」でない限り経費に算入できませんが、青色申告の場合、自宅用に使うけれども仕事でも使う、というものを必要経費とすることができるようになり、節税の幅が広がります。

ただ、一定割合を定めて、その理由を客観的に説明できるように準備しておくことが必要です。

自分の考えだけで決めるよりは税理士・税務署に相談した方が良いでしょう。

減価償却特例

よく大きな会社などでは、消費税込み一式で10万円以下の物を希望する、というケースがあります。

なぜなら、一般的には取得価額(税込)10万円以下のものは一括で経費に算入できる一方、10万円を超える物は固定資産として、一定の法定耐用年数にそって経費に計上する必要があるからです。

しかし、中小事業者や個人事業主の減価償却特例では、取得価額税込で一式30万円以下の物であれば、一括で経費に計上できます。

そのため、固定資産としての管理の手間が減り、利益が想定以上に出そうなときの節税にも使えます。

この中小企業者等の少額減価償却資産の取得価額の損金算入の特例は、平成18年4月1日から令和2年3月31日までの制度だったのですが、2年間期間が延長され、令和4年3月31日まで延長されることになりました。

そのため、2年後に減価償却特例が残るか、それとも廃止になるかは不明確ですが、現時点で活用できる制度であることに違いはないため、ぜひ積極的に活用していくと良いでしょう。

貸倒引当金の設定

法人・個人事業主などと取引をする場合で、自身の方から先にサービスだけを提供し、代金を後払い・分割払いとするケースもあるでしょう。

しかし、このような掛け取引は、代金が回収できるかというリスクも伴います。

貸倒引当金を設定することで、万一代金の回収、債権回収が不能になった場合、その分を事前に所得から減らすことができ、節税になります。

代金が無事回収されれば、回収された次年度の決算時に、貸倒引当金の戻入処理を行い、処理をした年度の所得に加える必要があります。

白色申告の場合、相手が明らかに貸し倒れを起こす状況でないと、貸倒引当金は設定できません。

青色申告者の特別控除

青色申告を行うことにより、E-taxを併用することで最大65万円の控除、紙の提出の場合でも最大55万円の控除が受けられます。

55万円~65万円の控除を受けるためには、ソフトウェア、Webサービスや帳簿等で、正規の複式簿記の原則に則り記録された書面・貸借対照表・損益計算書の提出が必要となります。

青色事業専従者給与を必要経費として算入できる

青色申告の場合は、事業に1年のうち6ヶ月以上事業に「専ら」従事することを条件に、事業専従者にあたる家族に支払う金額全額を経費として算入できます。

白色申告の場合は、一定額の控除にとどまります。

このように、青色申告はメリットが非常に大きいと言えますが、青色申告を利用する際には手続きが必要となります。

青色申告を利用するには開業届が必要

青色申告を利用する際には、「開業届」をすでに提出しているか、青色申告の承認申請書と一緒に提出しなくてはなりません。

開業届は、後ほどリンクを記載しておりますが、国税庁のホームページよりダウンロードする必要があります。

また、税務署でも配布しています。

フォーマットPDFは、パソコンから直接文字が入力できるようになっていますが、開業届の提出自体は、電子申請などではなく、郵送で行うようになっています。

税務署への持参か郵送での手続きとなりますが、郵送の場合は配達記録が残る書留・レターパックなどを用いた方が安全と言えるでしょう。

青色申告に必要な2つの書類

青色申告の承認申請に必要な書類としては、

- ・開業届

- ・所得税の青色申告承認申請書

が必要になります。

もちろん、開業届と所得税の青色申告承認申請書を同時に提出しても構いません。

(青色申告の承認申請書の提出漏れを防ぐためにも、同時に提出する方が良いでしょう)

所得税の青色申告の承認申請書に関しても、後の書き方のページで、様式をリンクしておりますので、そちらをご確認ください。

申請書の書き方

それでは、具体的な申請書の書き方に入っていきましょう。

まず、所得税の青色申告承認申請書のフォーマットです。

基本的には、後述の開業届を記入後、同じ要領で埋めていけば大丈夫です。

ただし、いくつか注意する点があります。

青色申告承認申請書の注意点

- ・事業所または所得の起因となる資産の名称およびその所在地

お店で複数店舗がある、2つ以上の複数の事務所があるなど、特殊な場合にのみ書き込めば大丈夫です。 - ・簿記方式

複式簿記を選択しないと、55万円~65万円(e-tax利用時)の控除を受けられないなど、青色申告を利用するメリットが大幅に薄れてしまいますので、複式簿記をチェックします。 - ・備付帳簿名

一般的には、現金出納帳、売掛帳、買掛帳、経費帳、固定資産台帳、現金出納帳、総勘定元帳、仕訳帳にチェックを入れ、各帳簿を備え付けるか会計ソフトを利用すれば良いでしょう。

こちらも、税務署に提出する分と控えの分があります。

両方記入し、提出後、収受印を押してもらった控えは、開業届同様保存しておきましょう。

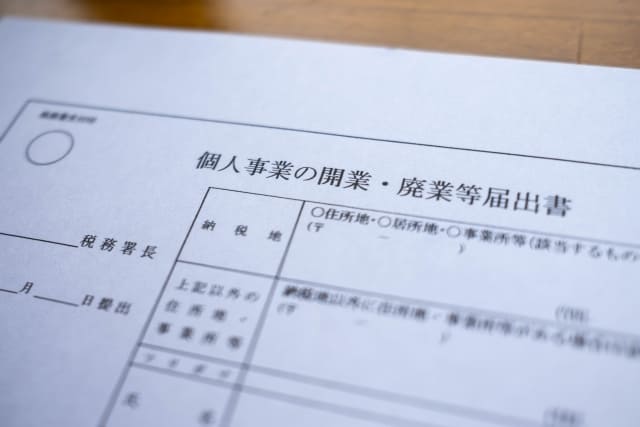

開業届の書き方

こちらも国税庁発行の開業届PDFに基づき、書き方において注意する部分を解説します。

参考:開業届PDF

開業届の注意点

- ・納税地

納税地は、住民票がある住所地か、現在住んでいる居所地か、事業書が存在する場所のどれかを納税地として記入する必要があります。 - ・職業

当然ですが、自営業など曖昧な書き方でなく、具体的な業務名を書く必要があります。 - ・屋号

屋号に関しては、税務署によりますが、書く・書かないは自由なケースが多いです。

農業であれば、山田農園など、苗字に業種をつけるケースがよく見られます。 - ・開業・廃業等日

事業の準備を始めた日を書きます。

1ヶ月以内の提出が原則ですので、書類提出日からさかのぼって1ヶ月前までの年月日を書きましょう。 - ・事業の概要

取り扱う事業は、主軸となるものを中心に、具体的にわかりやすく書きましょう。 - ・関与税理士

自分で提出する場合は空白にします。

関与税理士(顧問税理士)がいる場合は、関与税理士自身が記入、税務署からの連絡が税理士経由で届きます。

開業届控えの扱いについて

注意点として、開業届は今後、銀行口座の開設や業務実態の証明などで利用することも多いです。

原本の写しは大切に保管しておきましょう。

持続化給付金の受給でも、開業届が必要なパターンがあり、開業届を出していなかったばかりに、個人事業の持続化給付金(最大100万)を受給できなかったケースもあります。

このように、開業届はいつ、どこで使うかわかりませんので、税務署の捺印がある控えは永久保存と考えておいてください。

書類の提出期限と注意点

他の部分でも述べているとおり、開業届は開業後1ヶ月以内、青色申告の承認申請書は、開業後2ヶ月以内か、1月15日~3月15日創業の場合は、3月15日までに提出する必要があります。

ただ、現在は新型コロナウイルスの影響で、特例として、個別に期限の延長の配慮を行って貰えます。

基本的には、

- ・申告書の提出時に、「新型コロナウイルスによる申告・納付期限延長申請」である旨を申告書の余白部分に書く

- ・e-Taxを利用する場合は、「電子申告および申請・届出による添付書類送付書」の「電子申告および申請届出名」欄にその旨を入力

上記のように記載することで、期限の延長の個別申請ができます。

とはいえ、基本的には、特に2月、3月の場合は早めに青色申告の承認申請書を提出するようにしてください。

また、前述の通り各種手続きなどで、税務署の受付印が入った開業届などを利用することがあります。

特に郵送で申請する場合は、返信先を書いた返信用封筒・切手を貼付しておきましょう。

まとめ

ここまでで述べてきたように、開業届・青色申告の承認申請書に関しては、1枚の書類で、けして複雑な物ではありません。

ただ、個人事業主としての開業時には他の仕事、届けなども多くあります。

そのため、ついうっかり、開業届や青色申告の承認申請書の届け忘れ、ということも起こりかねません。

特に青色申告の承認申請書は、1日でも遅れると、次年度以降の適用になってしまいます。

(ただし、2020年7月現在は、新型コロナウイルスの影響もあるため、遅れがあっても、余白に「新型コロナウイルスの影響で遅延」など注意書きがあれば、特例として認めてもらえる可能性があります)

そのため、開業届と青色申告の承認申請書は併せて提出し、届け忘れのないように注意してください。