最終更新日:2023/6/29

開業届の書き方まとめ【書類は何が必要?どんな記入項目があるの?といった疑問を全て解決】

この記事でわかること

- 開業届の入手方法について理解できる

- 開業届の作成が自分でできる

- 開業届を出す時の注意点がわかる

自営業を始めることになったら必ず提出する「開業届」ですが、なぜ開業届が必要で、どこでどのように提出したらいいのかご存知ですか?

今回は、これから開業する人のために、開業届にまつわる様々な疑問点をご紹介します。

どのような書類が必要で、記入項目はどのようなものなのでしょうか。

これから開業しようと思っている人や、開業したばかりで開業届を出そうと思っているものの、まだ準備ができていない人は参考にしてください。

難しいことはないので、順番に読んでいけばきちんと提出できるようになります。

開業届は最寄りの税務署でもらえる

開業届は、最寄りの税務署でもらえます。

また、税務署まで遠いのでなかなかいけないという人の場合は、国税庁のホームページからダウンロードすることで書式を入手できます。

書式は、PDFファイルで用意されています。

PDFファイルを読み書きするためのソフトを持っている人の場合であれば、そのまま記入し、プリントアウトして押印すれば書類ができあがります。

一方、PDFを読み書きするためのソフトを持っていない人の場合は、ブラウザから開いて印刷するか、PDFリーダーで読み込んで、印刷するという方法があります。

印刷した後、必要箇所を記入して、税務署に提出します。

印刷も難しい、という人は税務署で印刷したものをもらってください。

ちなみに、開業届を出すことそのものについては、お金はかかりません。

もちろん、郵送で提出する場合は、往復の郵便切手代を考慮しておかなければなりません。

しかし、自分でする限りは、特に難しいことはありません。

この記事を最後まで読めば、自分で書いて、提出するところまではできるようになるでしょう。

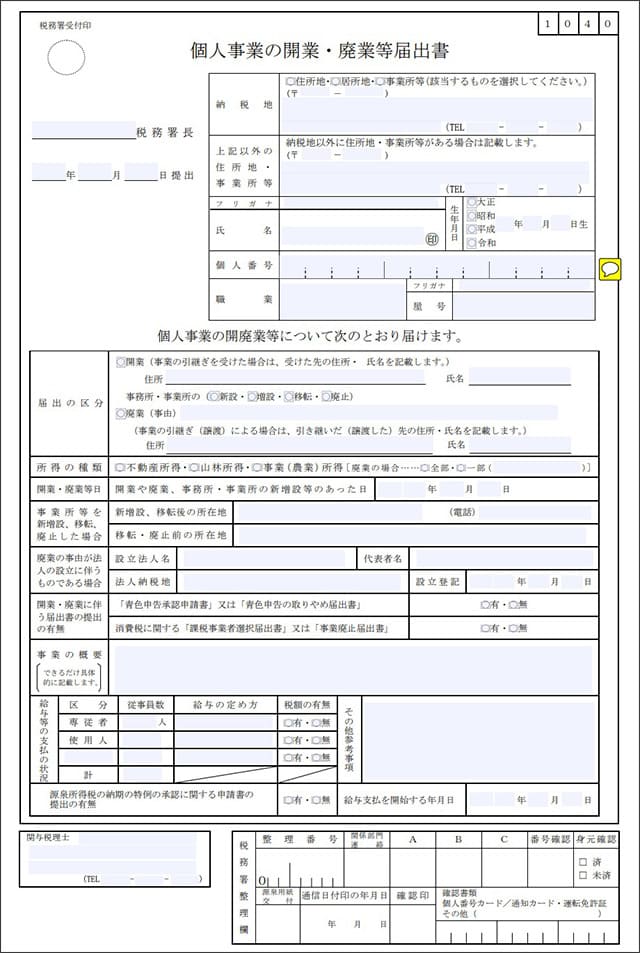

開業届の書き方・記載する項目

開業届を書く方法について説明します。

記載する項目のほとんどは書式を見ればわかりますので、お手元に書式がある人は用意して、横に置きながら読んでください。

上から順番に説明していきます。

「個人事業の開業・廃業等届出書」のタイトル部分

「開業」に〇をつけてください。

廃業した時もこの届出書を使います。

ちなみに、廃業の場合は「廃業」に○をします。

「税務署長」

左上の「税務署長」の左に所轄の税務署名を記入します。

所轄の税務署名がわからない場合は、国税庁のサイトで調べてみてください。

同じ県でも、担当の税務署が違うことがありますので、提出先を間違わないようにしましょう。

「提出日」

書類の提出日を記入するところがありますが、この上の部分に収受印が押されますので、そちらが正式なこの書類の提出日になります。

「納税地」

納税地は、自宅もしくは事務所・お店の住所を記入します。

どちらでも大丈夫です。

氏名、生年月日、職業、屋号を記入します。

マイナンバーを記入するところがあるので、マイナンバーカードか、通知カードを見ながら記入してください。

もし、自分のマイナンバーがわからないという場合は、マイナンバー入りの住民票を取り寄せれば、マイナンバーが記載された状態で住民票が出ます。

間違わないように書き写してください。

「提出区分」

届出区分は、「開業」ですので、丸で囲みましょう。

開業・廃業等日の欄に、開業した日付を書きます。

「開業・廃業に伴う届出書の提出の有無」

開業・廃業に伴う届出書の提出の有無のところは、白色申告のままでいい人の場合は、無ですが、「青色申告承認申請書」を出す場合は「有」にします。

「消費税の~」は通常「無」です。

というのも、最初から消費税を払うほど儲けがある人はなかなかいないので、あまり気にしなくていいということです。

「事業内容」

事業内容の部分は、具体的な事業内容を記入します。

飲食店経営とか、コンサルティングとか、クリーニング店など、いろいろあるかと思われます。

「給与等の支払の状況」

青色事業専従者や従業員に給与を支払う場合は「給与等の支払の状況」について記入します。

自分一人で経営し、従業員も雇用しない場合であれば、特に気にしなくて良い部分です。

記入事項がわからない場合の調べ方

記入事項がわからない場合の調べ方についてまとめます。

提出先がわからない

まずは、国税庁のサイトにいきます。

自宅もしくはお店の住所を地図から選択するか、郵便番号を入れるなどして検索をします。

すると、自宅もしくはお店を管轄する税務署が出てきます。

電話番号も出てきますので、質問事項があったら電話をして確認するといいでしょう。

マイナンバーがわからない

マイナンバーカードか、マイナンバー通知カードを見ます。

通知カードをなくしてしまった場合は、すぐに確認できる方法としては、お住まいの自治体の役所で住民票を発行するときに、マイナンバーの記載をありにした状態で請求することです。

すると、マイナンバーが記載された住民票が発行されますので、そちらを確認しましょう。

もう一つは、これを機にマイナンバーカードを発行するという方法です。

マイナンバーカードを発行しておけば、今回のように手続きで必要となった場合に、すぐにカードを見て確認することができます。

通知カードがない状態でもマイナンバーカードを発行できますが、お住まいの自治体の役所で住民票やマイナンバーを扱っている部署で相談という形になります。

出かけるのが少し大変ですが、どのみちカードが必要になるのであれば、取得しておくといいでしょう。

開業届の提出方法

開業届の提出方法は、3種類あります。

税務署に持参する

開業届を記入した後、税務署に持参します。

税務署のどの部署に持参したらいいのかは、事前に電話で税務署に尋ねておきましょう。

税務署が営業していない時間帯に提出したい場合は、時間外に提出された書類を受け付けてくれる時間外収受ボックスなどが設置されていることがあります。

税務署には行けるけれど、時間が合わないという場合は、時間外収受ボックスに提出しましょう。

税務署に郵送する

開業届を作成した後、郵送することもできます。

管轄の税務署に、開業届を郵便で送りましょう。

その際も、税務署のどこの部署に送ったらいいのかをあらかじめ尋ねておくと安心です。

税理士に依頼する

税務を自分でしていこうという人ではなく、もう税理士に依頼してしまおうと考えている人であれば、開業届の提出から税理士に依頼してしまってもいいかもしれません。

開業届を提出するところから税理士に依頼する場合、税理士は電子申請のシステムが使えますので、ネット経由で提出します。

税務署の収受印は押されませんが、その代わりに番号が発行されます。

発行された番号が収受印の代わりになりますので、大事にとっておきましょう。

開業届の提出で気をつけたいこと

開業届の提出で気をつけたいことがいくつかあります。

控えは必ずもらっておこう

開業届は、控えの部分がなくても受け付けてもらえますが、今後のいろいろな手続きのことを考えると開業届の控えがあった方がいいです。

開業届の控えとは、開業届の記入をするときに2枚目に全く同じ内容のもので、タイトルが「控え用」となっているものがあります。

そちらが控えの用紙になります。

控えの用紙は、あくまでも控えなので、特にそれ自体に意味があるものではありません。

ただし、例えば給付金を受け取る場合などで、1回目の確定申告が終わっていない場合は、開業届しか開業した事実を証明するものがありません。

そうなると、開業届は開業を証明する書類としてきちんと保存しておいた方がいいということになります。

なくしたからとって、何かものすごく不利益なことが起こるかというとそうではありませんが、あった方がいいものですので、控えは必ずとっておきましょう。

控えのもらい方

開業届を提出する時の、控えのもらい方について説明します。

窓口で提出する場合は、本体の用紙の他に、控えの用紙も持っていってください。

本体の用紙が窓口で回収された後、控えの用紙を渡されますので、そちらは大切に保管しておきましょう。

郵送の場合は、本体の用紙と、控えの用紙と、返信用封筒に切手を貼ったものを用意します。

この3つを一つの封筒に入れて、税務署に郵送します。

返信用封筒には、自分の住所と宛名を記入しておいてください。

封筒の色はなんでも大丈夫です。

数日後に、税務署から控えの用紙が返ってきます。

確定申告の控えのもらい方もこれと同じで、本体の用紙と控えの用紙を、返信用封筒と一緒に郵送し、税務署で本体だけ回収されて、収受印が押された控えが返ってくるという仕組みです。

インターネット経由で申請する場合は、控えの用紙と受付番号がPDFファイルで発行されます。

窓口や郵送で提出する場合は、控えは1通しか出ないので、なくしてしまったらおしまいですが、ネットで申請した場合はファイルなので、なくしてしまってもファイルさえあればまた印刷できて便利です。

開業届を出すときの注意点

開業届を出す際の注意点について説明します。

特に、開業届を出さなくてもいいと聞いていたので出していないという人は、そもそも開業届の提出は義務であることを理解する必要があります。

出さなくてもいいと勘違いされがちですが、そうではありません。

開業届の提出は義務

本来、開業届は所得税法に定められた義務です。

開業してから1ヶ月以内に提出するという決まりになっています。

ところが、開業届を出さなくても罰則があるというわけではありませんので、提出のタイミングにはあまりこだわらないという人も多いです。

例えば、最初の確定申告をするときに一緒に出せばいいとか、出さなくてもいいという人もいます。

しかし、開業届は出さなくてもいいのではなく、本来的には義務ですので当然出すべきです。

しかし、現場での運用はそれほど厳密ではないところもあるのは確かです。

わからない場合は、税務署や、自治体で行っている無料税務相談で相談してみるといいでしょう。

開業届を出すタイミング

本来的には、開業届は開業してから1ヶ月以内に出すものです。

ところが、失業保険との関係で提出を迷う人がいます。

失業保険は、未就労状態でもらうものです。

したがって、開業届を出してしまったら、未就労とは言えなくなってしまう可能性があります。

そのため、失業保険をもらい終わってから開業届を出すという人もいます。

また、開業届を出さないままにその年が終わってしまい、確定申告をするという人もいます。

開業届を出すことのメリット

開業届は、本来的には出すべきものですが、出さないままでも罰則があるわけではありません。

開業届を出すことのメリットは、銀行の口座などを開くときに証拠の書類として使えたり、最初の確定申告をするまでの間に、事業の実態があることを公に示すことができたりするという点です。

本格的に事業をするのであれば、開業届を出した方が良いです。

また、地域によっては、その年に開業届を出した人むけに、帳簿の付け方のセミナーを無料でしているところもあります。

初めての確定申告まで、きちんとサポートしてくれるということです。

初めての確定申告は、慣れない作業が多くなかなか大変かと思われます。

また、日々の記帳も、簿記の知識がなかったら大変厳しいです。

開業届を出して、サポートを受けながら税務をこなしていくのは賢い方法でしょう。

開業届を出すことのデメリット

本来的に出すものなので、デメリットをあげるのはおかしいとも言えますが、あえて考えてみると、以下の点で困ることがあるかもしれません。

- ・失業保険との関係で、就労状態とみなされて失業保険がもらえなくなってしまう。

- ・副業が禁止されている会社なのに、副業をしたということで懲戒されることや、最悪の場合は解雇されるかもしれない。

- ・確定申告をしなくてもいいレベルの収益しか出なかったが、確定申告をしなければならない。

あえて挙げるなら、これらの点がデメリットになります。

ただし、これからまともに自営業をしていこうという人にとっては、大したデメリットにはなりません。

むしろ、メリットの方が大きいです。

失業保険との関係は、失業保険をもらい終わってから出せばいいということになります。

副業を禁止されている会社にお勤めの場合は、副業を許可してもらうように交渉してから、副業を始めればいいでしょう。

会社の給料が安くて、どうしても副業をしなければ生きていけないのに、それでも禁止する会社というのも考えにくいかもしれません。

確定申告をしなくてもいいくらいの収益しか出なかったのに、確定申告をしなければならないのが面倒だという人の場合、確かに面倒ではあります。

しかし、そのまま収益の低い状態を続けていく気がないのであれば、きちんと確定申告をすることをおすすめします。

ゆくゆくはしなければいけないものですし、いざというときにできなくて困るということがないように、練習も兼ねて確定申告をしていると思えばいいでしょう。

開業届と補助金や給付金との関係

開業届をきちんと出していれば、補助金や給付金で、新規開業に関係する特例を支えることがあります。

出していない人は、開業したことの事実を検証するのに時間がかかる、もしくは認められないといったことにもなりかねません。

特に、昨今は新型コロナウィルスの影響で様々な給付金などの支援が用意されています。

給付金を使うには、開業届などの手続きをこなしていることが大前提になります。

開業届は、出すのがめんどうかもしれませんが、きちんと出した人には、優遇措置があることもありますので、出しておくことをおすすめします。

面倒さを乗り越えた先に、いいことがあるということです。

事業開始申告もお忘れなく

開業届は、所得税に関する届出です。

税務署に届け出ることを見てもわかるように、国が徴収している税金についての手続きです。

ところで、税金には地方税もあります。

こちらは、市町村・都道府県が徴収している税金になります。

市町村・都道府県の場合は、税務署ではなく、県税事務所という名前で、税金の徴収などを行っています。

こちらにも開業したことをお知らせしないといけませんので、事業開始申告を行います。

事業開始申告は、開業届と似たような書式で似たようなことを書きますが、提出先が税務署ではなく、県税事務所などの県税を取り扱うところになります。

こちらも出さないという人はいますが、きちんと事業主として稼いで行くのであれば、出しておいた方がいいでしょう。

まとめ

今回は、開業届の書き方から、提出方法についてご紹介しました。

開業届は、開業から1ヶ月以内に、所轄の税務署に提出するものです。

提出方法は、窓口のほか、時間外受付や、郵送、インターネットなどがあります。

自分に合った方法で提出しましょう。

税理士に依頼すると、インターネットで提出してもらえます。

開業届は、本来的には提出して当然のものです。

というのも、所得税法に義務として定められていますので、提出して当たり前のものだと言えます。

しかし、提出しなくても罰則はありません。

決して、出さなくてもいいというものではありませんが、出すタイミングを考える人もいます。

わからない場合は、税務署や税理士に相談してみると、確実な回答が得られます。

開業届を出すのは、いろいろ忙しくしている中だと手間に感じたり、めんどうだと思ってしまうこともあるかもしれません。

ただし、行政からみると、開業届を出さないと、本当に営業しているのかどうかがよくわかりません。

補助金や給付金などをもらおうと考えるのであれば、開業届をきちんと決まり通りに提出しておくことをおすすめします。