最終更新日:2025/4/30

青色申告に使う領収書は提出不要?保存のルールと例外ケースを紹介

ベンチャーサポート税理士法人 税理士。

大学を卒業後、他業種で働きながら税理士を志し科目を取得。

その後大手税理士法人を経験し、現在に至る。

PROFILE:https://vs-group.jp/tax/startup/profile_writing/#p-tori

この記事でわかること

- 確定申告する際に税務署に提出しなければならない書類がわかる

- 領収書は税務署に提出するわけでなく保存しておくものであるとわかる

- 領収書を入手できなかった場合の対応方法を知ることができる

個人事業主として青色申告で確定申告を行う際、「領収書が必要」とはよく聞くものの、具体的にどう扱えばいいのか不安に思う方も多いのではないでしょうか。

実際には、確定申告の際に領収書を税務署へ提出する必要はありませんが、自分で保管しておく義務があるという点が大きなポイントです。

万が一税務調査が入ったとき、経費として計上した内容の裏付けとして領収書を提示できないと、否認されてしまうリスクもあります。

また、場合によっては「領収書を受け取れなかった」というケースもあるでしょう。そうした場合の代替的な対応方法も知っておくと安心です。

この記事では、青色申告における領収書の提出義務の有無、保存のルール、そして領収書が入手できなかったときの対処法についてわかりやすく解説します。

確定申告に備えて、正しい知識を身につけておきましょう。

目次

確定申告で提出する書類をまとめて紹介

確定申告とは、個人事業主の方が1年分の利益から所得税の額を計算した申告書などの書類を税務署に提出することです。

またこの時、発生した所得税の額を納税することとされています。

確定申告を行って、税務署に提出しなければならない書類は厳密に決められています。

個人事業者が提出する書類は、(1)申告書、(2)青色申告決算書または収支内訳書、(3)所得控除の証明書類の3つに大別されます。

申告書

所得税の税額を計算した確定申告書のことをいいます。

確定申告書には2種類あります。

個人事業主や土地・建物などの不動産を譲渡した人、株式を譲渡した人などが使うのは「確定申告書B」です。

一方、サラリーマンや年金収入だけの人が医療費控除や住宅ローン控除の申告ために使うのは「確定申告書A」です。

青色申告を行う人も、白色申告を行う人も、個人事業主の方はすべて「確定申告書B」を使わなければなりません。

なお、確定申告書には第一表から第五表まであります。

このうち第三表は不動産や株式を売却した場合など、分離課税と呼ばれる所得が発生した場合だけに使います。

また、第四表は損失申告となった場合に損益通算や翌年以後に繰り越すために使うものです。

第五表は修正申告を行う時に使われます。

通常は第一表と第二表を使って確定申告を行うこととなります。

青色申告決算書または収支内訳書

事業所得の計算を行う際に作成する書類です。

青色申告を行う人は「青色申告決算書」を作成し、白色申告の人は「収支内訳書」を作成します。

青色申告決算書も収支内訳書も、作成する目的は事業に関係する収入から必要経費を差し引いた所得金額を求めることにあります。

ただ、青色申告決算書の方が作成にあたって必要な項目が多くなっています。

青色申告決算書と収支内訳書の最も大きな違いは、貸借対照表を作成するかしないかです。

青色申告決算書を作成する際には貸借対照表を作成し、税務署に提出しなければならないのです。

貸借対照表とは、事業に用いる財産や債務の額を記載する書類です。

預貯金や売掛金、未払金、借入金などの残高を確認し、貸借対照表に記載していきます。

なお、青色申告を行うためには複式簿記を行う必要があり、複式簿記を正しく行っていれば、残高を求めるのはそれほど大変ではありません。

ただ、複式簿記に慣れていない場合は、預金の残高と帳簿の残高が合わないこともあるため、こまめにチェックするようにしましょう。

収入金額や所得控除の証明書類

確定申告を行う際には、事業に関係するもの以外もあわせて申告しなければなりません。

そして、申告する際にその金額が正しいことを証明する書類を提出しなければならないものがあります。

確定申告をする際に書類を添付することが要件とされているものには、以下のようなものがあります。

- ・社会保険料(国民年金保険料)控除証明書

国民年金に加入する人が支払った国民年金保険料について社会保険料控除を受ける際に必要です。 - ・小規模企業共済等掛金控除の適用に関する書類

確定拠出年金掛金、小規模企業共済掛金の支払額について控除を受ける際に必要です。 - ・生命保険料控除証明書・地震保険料控除証明書

生命保険や地震保険の保険料について控除を受ける際に必要です。 - ・寄付金受領証

ふるさと納税などを行い、寄付金控除や税額控除を受ける際に必要です。

このほかにも、申告の内容に応じて必要になる書類があるため、国税庁のホームページを確認しましょう。

申告者の証明書類

確定申告をする人のマイナンバーカードの両面の写しを添付しなければなりません。

ただ、マイナンバーカードを持っていない人も多いと思います。

この場合は、マイナンバーを確認できる書類の写しと運転免許証などの身元確認書類の写しを添付します。

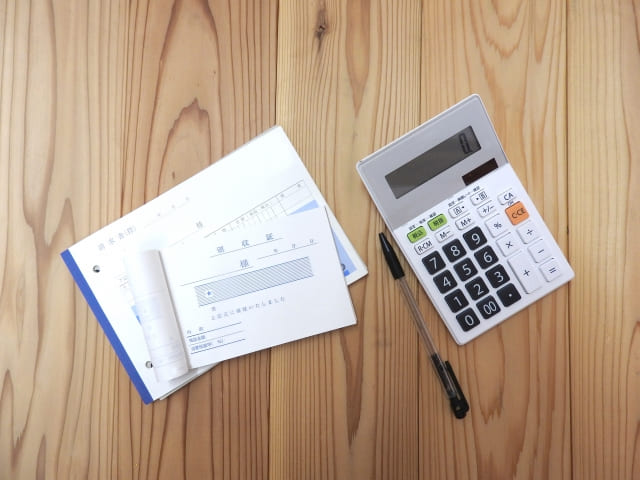

青色申告で領収書は提出しない

確定申告の計算を行う際には、1年分の預金通帳の動きや請求書、納品書などの書類とともに領収書も手元に準備しておきます。

そのため、確定申告の計算を終えたら、税務署に領収書を一緒に提出しなければならないのではないかと思うかもしれません。

しかし、実際には領収書は税務署に提出する書類ではありません。

もし1年分の領収書を提出しなければならないとすれば、大量になってしまいます。

それだけの領収書を税務署に提出しても、税務署で1枚1枚を確認することもできませんし、保存する場所もありません。

そのため、領収書については提出する必要はないのです。

領収書には保存義務が存在する点に注意

税務署に提出する必要のない領収書ですが、何も保存されていなければ、架空経費の計上を防ぐことはできません。

そのため、経費に計上した支出の領収書を保存しておくことが義務付けられています。

領収書以外の書類についても保存義務があるため、あわせて確認しておきましょう。

青色申告を行う人の場合

| 帳簿・書類の種類 | 保存期間 |

|---|---|

| 仕訳帳・総勘定元帳などの帳簿 | 7年 |

| 貸借対照表・損益計算書・棚卸表などの決算関係書類 | 7年 |

| 領収書・請求書・預金通帳など取引関係書類 | 7年 |

| 見積書・注文書・納品書など | 5年 |

青色申告を行う人は、複式簿記を行う必要があるため、仕訳帳や総勘定元帳を作成しなければなりません。

このような帳簿については、7年間保存することとされています。

また、貸借対照表や損益計算書などの決算関係書類や領収書なども7年間保存する必要があります。

一方、現金や預金の取引に関係のない見積書や納品書などの書類は5年間保存すればいいこととされています。

ただ、実際には7年間保存と5年間保存とを分けて保存することはかえって手間がかかってしまいます。

年度ごとにまとめて、すべて7年間保存するのが最も確実な方法といえるでしょう。

白色申告を行う人の場合

| 帳簿・書類の種類 | 保存期間 |

|---|---|

| 収入金額や必要経費を記載した法定帳簿 | 7年 |

| そのほかに作成した帳簿 | 5年 |

| 領収書・請求書・納品書・棚卸表などの書類 | 5年 |

参考までに、白色申告の帳簿等の保存期間についても紹介します。

白色申告を行う人は、複式簿記を行う必要はありません。

そのため、青色申告を行う人のように仕訳帳や総勘定元帳は作成していないでしょう。

ただ、収入金額や必要経費の金額を集計するために帳簿を作成し、7年間保存しておかなければならないこととされています。

また、法定帳簿以外の書類は、領収書や請求書なども含めてすべて5年間保存することとされています。

領収書などは、青色申告の場合より保存期間が短くていいこととされています。

領収書が発行されない場合の対応は?

個人事業主として事業を行っている人の場合、様々な支払いを行うたびに、領収書をもらうのが当然になると思います。

しかし、中には領収書が発行されない取引に遭遇する場合があります。

そのような場合、本当に領収書が必要ないのか、あるいはどのようにその支出額を経費とするのか不安に思うかもしれません。

そこで、領収書が発行されない場合の対処法について確認しておきます。

冠婚葬祭における支払い

結婚式に参列した場合にはご祝儀を、お通夜や告別式に参列した際には香典を手渡します。

事業の関係上つながりのある取引先や得意先、従業員やその親族に対して渡したものであれば必要経費となります。

ただし、この場合、先方から領収書が発行されることはないため、その金額をどのように処理するかという問題があります。

このような場合には、実際にその結婚式や葬儀に参列したことを証明するものを保存しておくようにしましょう。

結婚式であれば、その招待状・案内状を保存しておきます。

また葬儀に参列した場合には、会葬礼状を保存しておきます。

後は現金出納帳にその支出の内容と金額を記載しておきましょう。

なお、ご祝儀や香典として支払った金額は、社会通念上常識的な金額となるようにしましょう。

常識的に考えてあまりにも大きな金額の場合、全額が必要経費とならないことも考えられるため注意が必要です。

公共交通機関の交通費

電車やバスを利用した場合の料金については、その支払いのたびに領収書をもらうわけではありません。

また、最近ではICカードにチャージした金額から支払いをするという人も多いと思います。

このような公共交通機関の料金については、領収書が発行されないのは常識であるため、領収書がなくても問題はありません。

ただ、実際に電車やバスを利用して取引先などのもとへ出かけたことを明らかにしておきましょう。

具体的には、日付ごとに出張や外出の行き先・目的・対象者・移動ルートを記載した証明書類を作成します。

そして、出金伝票に添付して保管しておくのです。

また、ICカードを利用している人は、チャージした時の領収書を発行して保存しておきます。

その後、ICカードを利用したら定期的に利用履歴などを発行しておき、領収書などとともに保存しておくようにしましょう。

クレジットカードの利用履歴

クレジットのカードの利用履歴は、領収書が発行されないときに活用できます。

インターネットで支払い・買い物をした場合には、領収書が発行されないケースがほとんどです。

そのためクレジットカードの利用履歴をプリントアウトして、領収書代わりに利用しましょう。

クレジットカードのサイトにアクセスして、マイページから利用履歴を閲覧すれば、細かい支払いの履歴が分かります。

クレジットカードの利用履歴は期限が過ぎると消えてしまうため、プリントアウトして保管したおくのが安全です。

振り込みの明細書

銀行振り込みで領収書が発行されないケースもあります。

振り込みしたのに領収書がもらえない場合は、振り込み明細書を活用します。

ATMで振り込んだ際に、振り込み明細書というレシートのようなものが発行されます。

振り込み明細書を受け取って、忘れずに保管しておきましょう。

ATMを利用せずにネットバンキングで振り込んだ場合は、領収書・振り込み明細書のどちらも発行されないかもしれません。

ネットバンキングの場合はクレジットカードと同様に、サイト・アプリから振り込み履歴を閲覧して、プリントアウトしておきましょう。

ネットバンキングだと古い振り込み履歴が消される場合もあるため、プリントアウトしてデータが消えても問題ない状態にしておくのが安全です。

請求書・納品書・メール

仕事で納品・請求をした場合に、領収書が発行されないかもしれません。

もし請求書・納品書があれば、領収書として活用できます。

請求書・納品書がなくても、商品の数・内容・金額などの詳細を記載したメールがあれば、メールでも問題ありません。

自分で出金伝票を作成する

支払い履歴・振り込み履歴・メールなども残ってない場合に、自分で出金伝票を作成する方法もあります。

出金伝票は100均で販売しているので、自分で購入して伝票を作成しましょう。

出金伝票を作成するときには、下記の4点を記入してください。

- ・日付

- ・支払い先の会社名

- ・金額

- ・支払いの内容/目的

自分で出金伝票を作成して経費計上できますが、他の領収書に比べると信憑性は低くなります。

履歴・書面などがないときの最終手段として、出金伝票を活用しましょう。

また支払いのない伝票を作成して、嘘の経費計上をすると、脱税になります。

脱税が発覚すると、通常よりも高い税金を払うことになるため、嘘の伝票作成はしないように気をつけてください。

まとめ

個人事業主となって青色申告を行う際、必要経費の支払を証明するために多くの書類を保存しておかなければなりません。

その中でも、領収書は最も基本的な書類であり、ほとんどの取引に関係するものです。

領収書がなければ必要経費に計上することはできないため、必ず領収書をもらい保存しておくようにしましょう。

ただ、実際に事業に必要な支出でなければ、いくら領収書があったとしても必要経費にすることはできません。

もし税務調査などを受けることとなれば、その中身が重要であることも忘れないようにしておきましょう。