- TOP|会社設立

- ›

- 起業の基礎知識と手順|現状分析・資金調達・開業手続きまで徹底解説【起業の世界Vol.1】

- ›

- 資金調達について【起業の世界Vol.6】

資金調達について【起業の世界Vol.6】

資金調達について

個人経営や小規模での起業が多いため、開業費用は少額の傾向にあるようです。ただし、業種によっては少額での起業が困難なため、創業時の資金調達方法を事前にしっかり調べておく必要があるでしょう。

開業費用

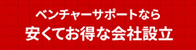

約半数が100万円未満で起業している

出典:『2017年度起業と起業意識に関する調査』日本政策金融公庫総合研究所

※値は小数第2位を四捨五入しているため、合計100%にならない

開業費用に占める自己資金割合(開業費用別)

出典:『2017年度起業と起業意識に関する調査』日本政策金融公庫総合研究所

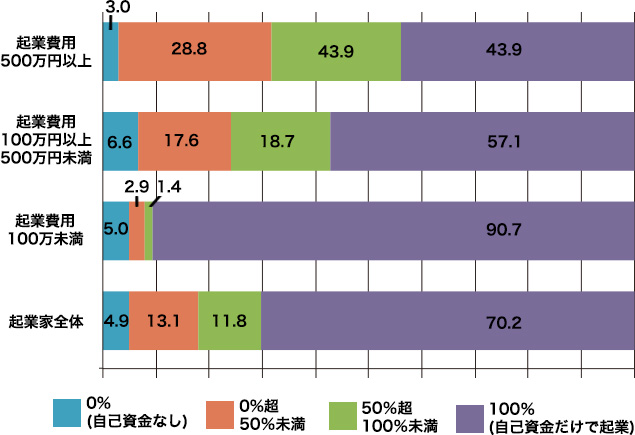

起業時の金融機関借入の有無(開業費用別)

出典:『2017年度起業と起業意識に関する調査』日本政策金融公庫総合研究所

開業費用が高くなるほど自己資金割合は減少

開業費用で最も多い層は100万円未満の48.0%です。

起業の世界Vol.7の起業の属性で紹介した通り、小規模で起業する起業家が多く、開業費用も少額に抑えようとする傾向が見られます。

開業費用が少額のため、その多くは自己資金で調達されていて、実に90.7%が自己資金のみで起業しています。金融機関の借入に至っては、借入を行った起業家は0.7%という極めて少ない水準です。

開業費用が高い層は自己資金の割合が低くなる傾向にあり、開業費用500万円以上の場合、自己資金割合は43.9%と半数以下という結果に。起業時の金融借入では72.7%が借入を行っていて、明確な差が見られました。

なお、本調査では「開業費用を希望通りに調達できた」と回答した起業家は約75%でした。費用層別に見ると、100万円未満の起業家の調達満足度は約79%、100万円以上500万円未満は約72%、500万円以上は約65%で、開業費用が高くなるほど希望額の調達が難しくなると考えされます。

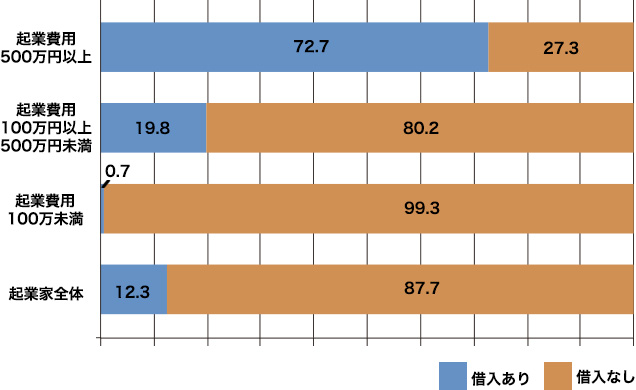

高額な設備を要する業種は開業費用も高い

業種別に見た開業費用では、情報通信業が中央値で380万円と最も費用が低く、飲食店・宿泊業(中央値810万円)や医療・福祉(中央値910万円)など、一定の設備が必要となる業種は開業費用が高い傾向にあります。

性別では、男性起業家の方が中央値・平均値ともに100万円前後高くなっています。

年代別では、中央値・平均値で見ると30~40歳代の開業費用が最も高くなりますが、キャリアを積むほど資金調達が容易になるためか、2000万円以上の分布では50歳代や60歳以上の方が多いのが特徴です。

業種別・性別・年代別に見た開業費用

出典:『2017年度起業と起業意識に関する調査』日本政策金融公庫総合研究所

※「全体」の費用分布が開業費用と比べて高くなっているが、これは『新規開業実態調査』が、開業前後に日本政策金融公庫から融資を受けた起業を対象としていることによる。

創業時の資金調達で出資の期待は難しい

成長タイプ別の開業費用の調達方法は、高成長型・安定成長型・持続成長型ともに自己資金の割合が1位です。

2位から4位には借入が並び、民間金融機関や家族・親族、友人知人等からの借入が30%台であるのに対し、政府系金融機関からの借入は20%台と差が開いています。

一方、利用したかったけど利用できなかった資金調達方法を見ると、民間金融機関と政府系金融機関の外部からの借入が上位に入っています。注目すべきは、ベンチャーキャピタルや個人投資家からの「出資」が挙がっている点です。

このことから、創業期の資金調達方法として出資を期待するのは難しいと考えられます。

なお、融資を受ける際に利用した担保・保証は、いずれの成長タイプでも代表者、役員による保証が最も多く、信用保証協会による保証が続きます。

利用したかった担保・保証の上位には「担保・保証によらない融資」が入りますが、実際は高成長型企業ですら4.7%と厳しいようです。

起業時に利用した資金調達方法・使用したかった資金調達方法(成長タイプ別)

| 1位 | 2位 | 3位 | 4位 | 5位 | |

|---|---|---|---|---|---|

| 高成長型企業 | 経営者本人の自己資金/76.0% | 民間金融機関からの借入/39.2% | 家族・親族、友人・知人等からの借入/33.6% | 政府系金融機関からの借入/28.8% | 公的補助金・助成金の活用/14.4% |

| 経営者本人の自己資金/82.3% | 家族・親族、友人・知人等からの借入/39.3% | 民間金融機関からの借入/39.3% | 政府系金融機関からの借入/28.2% | 公的補助金・助成金の活用/12.6% | |

| 持続成長型企業 | 経営者本人の自己資金/80.2% | 民間金融機関からの借入/34.9% | 家族・親族、友人・知人等からの借入/34.9% | 政府系金融機関からの借入/25.2% | 公的補助金・助成金の活用/8.9% |

| 1位 | 2位 | 3位 | 4位 | 5位 | |

|---|---|---|---|---|---|

| 高成長型企業 | 民間金融機関からの借入/58.1% | 政府系金融機関からの借入/54.8% | 民間企業、その他の団体からの借入/41.9% | ベンチャーキャピタル、投資組合・ファンドなどからの出資/38.7% | 個人投資家からの出資/36.1% |

| 民間金融機関からの借入/45.3% | 政府系金融機関からの借入/41.3% | 公的補助金・助成金の活用/36.9% | ベンチャーキャピタル、投資組合・ファンドなどからの出資/34.6% | 民間企業、基金、財団その他の団体からの出資/31.8% | |

| 持続成長型企業 | 民間金融機関からの借入/48.8% | 政府系金融機関からの借入/48.6% | 公的補助金・助成金の活用/14.4% | ベンチャーキャピタル、投資組合・ファンドなどからの出資/38.6% | 個人投資家からの出資/36.1% |

出典:『中小企業白書2017』中小企業庁

※複数回答のため合計は100%にならない

※「高成長型」は創業後の売上高伸び率が新興市場上場企業以上の企業。「安定成長型」は創業時に比べて企業規模が拡大している企業。「持続成長型」は創業時に比べて企業規模が変化していないまたは縮小している企業(以下、同様)

起業時の融資で利用した担保・保証等の条件(成長タイプ別)

| 1位 | 2位 | 3位 | 4位 | 5位 | |

|---|---|---|---|---|---|

| 高成長型企業 | 代表者、役員による保証/80.0% | 信用保証協会による保証/50.6% | 第三者による保証/16.5% | 不動産の担保/16.5% | 担保・保証によらない融資/4.7% |

| 代表者、役員による保証/74.9% | 信用保証協会による保証/54.7% | 不動産の担保/20.6% | 第三者による保証/9.9% | 保証会社による保証/5.7% | |

| 持続成長型企業 | 代表者、役員による保証/69.5% | 信用保証協会による保証/45.3% | 不動産の担保/19.3% | 第三者による保証/8.9% | 保証会社による保証/5.9% |

出典:『中小企業白書2017』中小企業庁 ※複数回答のため合計は100%にならない

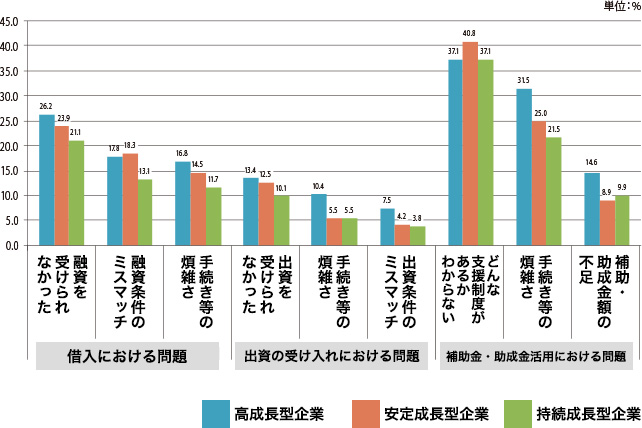

起業時の資金調達における課題(成長タイプ別)

起業前および起業後1年以内の企業に対する日本政策金融公庫の融資実績

補助金・助成金の支援制度の理解不足

起業時の資金調達における課題で目立った意見は、補助金・助成金活用において「どんな支援制度があるか分からない」で、起業家の3割以上が支援制度を理解できていません。

経営を続けていくなかで、これを課題としてあげる企業は大幅に減っていく傾向があるので、起業準備の段階で補助金・助成金に対する知識を深めることは、資金調達に有利に働く可能性が高いと考えられます。

政府系金融機関である日本政策金融公庫の融資状況を見ると、2015年度に起業前および起業後1年以内の企業に対して行われた融資件数は2万6465件、総融資額は1926億円。1件あたりの平均融資額は約720万円でした。企業数(件数)ベースでは2011年から増加傾向にありますが、起業家たちが利用したかった借入や資金調達方法の課題を見ると、機関側の普及活動においても課題があるといえそうです。

▼ 起業の世界

- 起業の世界Vol.1 起業の基礎知識と手順|現状分析・資金調達・開業手続きまで徹底解説

- 起業の世界Vol.2 起業前にするべき自問自答

- 起業の世界Vol.3 これからの働き方 ~“起業”という選択肢~

- 起業の世界Vol.4 知っておきたい起業のリスク

- 起業の世界Vol.5 起業した人の属性とキャリア

- 起業の世界Vol.6 資金調達について

- 起業の世界Vol.7 起業後の状況

- 起業の世界Vol.8 起業する前におさえよう!法人の種類による違いと特徴とは

- 起業の世界Vol.9 会社設立のメリット・デメリットを知ろう

- 起業の世界Vol.10 出資、融資、補助金・助成金の違い

- 起業の世界Vol.11 資金の調達①出資とファンド

- 起業の世界Vol.12 会社設立する前にチェックしておくべき起業家の5つの心得

- 起業の世界Vol.13 独立・起業・自営業に向いている?独立後に失敗をしてしまうタイプ7選

- 起業の世界Vol.14 会社の年間手続きスケジュールを知ろう

- 起業の世界Vol.15 社会保険と給与計算

- 起業の世界Vol.16 会社員と起業家ってどう違うの?

- 起業の世界Vol.17 起業したら税金は自分で納めるのが原則?

- 起業の世界Vol.18 起業費用はいくら?法人と個人事業主の相場を解説!

- 起業の世界Vol.19 固定費について詳しく説明

- 起業の世界Vol.20 起業時の資金調達と自己資金の目安から助成金・節税まで

- 起業の世界Vol.21 今更聞けない 借入金と出資金の違いについて

- 起業の世界Vol.22 無担保 無保証の制度について説明

- 起業の世界Vol.23 誰にお願いする?連帯保証人のお願いの仕方から選び方について

- 起業の世界Vol.24 一人で起業するメリットから 雇用のタイミングまで

- 起業の世界Vol.25 外注費用は節約しましょう

- 起業の世界Vol.26 起業を目指す人必見!起業家7人に成功例や失敗例など経験を聞いてみた!

- 起業の世界Vol.27 税理士が教える 起業・開業後の1年目のスケジュール

≫ 会社設立は超かんたん!?何も知らないド素人があっさり起業した話【会社設立手続き】 ≫ 合同会社設立って超簡単!合同会社について世界一わかりやすく説明!