7割近くの人が「家族名義の口座を開設したことがある」と回答。4割の人が「家族名義の口座が相続税の課税対象になることを知らない」

ベンチャーサポート相続税理士法人(本社:東京都中央区、代表税理士:古尾谷裕昭)(https://vs-group.jp/sozokuzei/)は、「家族名義の口座と生前贈与」に関する調査を実施しましたので、お知らせいたします。

<家族名義の口座と生前贈与に関する調査結果トピックス>

- 7割近くの人が「家族名義の口座を開設したことがある」と回答

- 家族名義の口座の存在を知らせていない人は1割弱

- 家族名義の口座を開設した目的は「お年玉や教育資金、成人・結婚祝いとして渡すため」

- 家族名義の口座の通帳や銀行印を管理している人は6割に上る

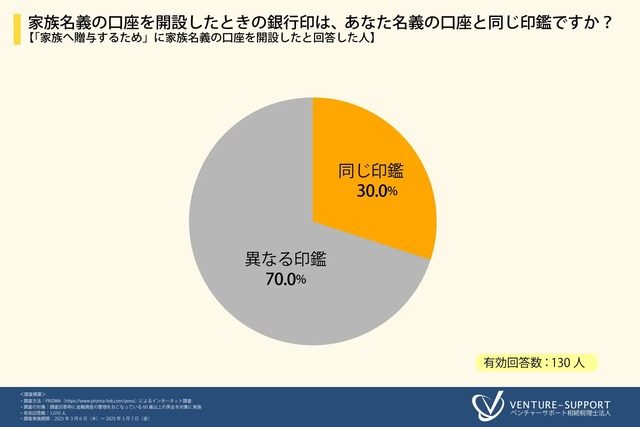

- 3割の人が、家族名義の口座を自分名義の口座と同じ印鑑で開設

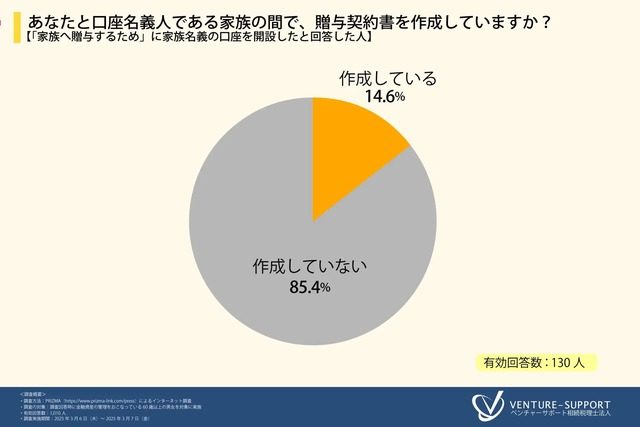

- 贈与契約書を作成している人は1割にとどまる

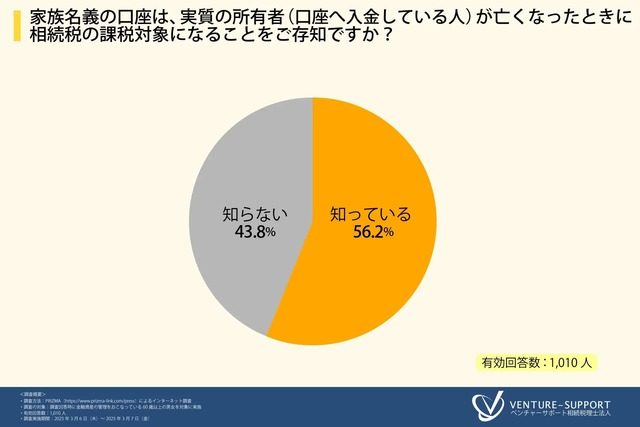

- 4割の人が「家族名義の口座が相続税の課税対象になることを知らない」

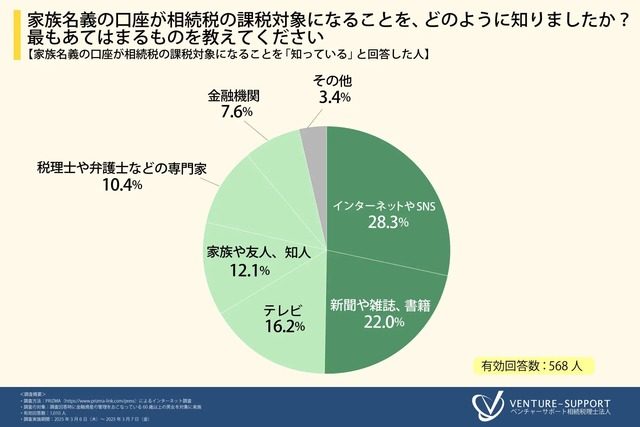

- 約3割が、家族名義の口座が相続税の課税対象になることをインターネットやSNSで知る

- 生前贈与をしたことがある人は1割

- 110万円以下の暦年贈与を検討したことがある人が8割近くに

<調査概要>

- 1.調査方法:PRIZMA(https://www.prizma-link.com/press)によるインターネット調査

- 2.調査の対象:調査回答時に金融資産の管理をしている60歳以上の男女を対象に実施

- 3.有効回答数:1,010人

- 4.調査実施期間:2025年3月6日(木)~2025年3月7日(金)

7割近くの人が「家族名義の口座を開設したことがある」と回答

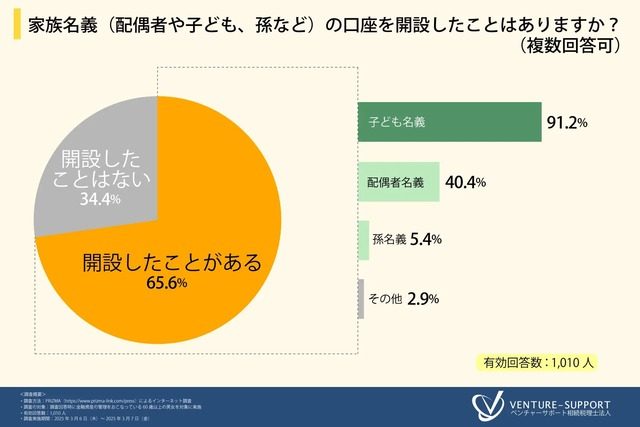

「家族名義(配偶者や子ども、孫など)の口座を開設したことはありますか?(複数回答可)※過去のご経験を振り返ってお答えください」と質問したところ、「家族名義の口座を開設したことはない」と回答した人は34.4%であった。一方、家族名義の口座を開設したことがある人は、「子ども名義の口座(91.2%)」を開設したことがあると回答した人が最も多く、次いで「配偶者名義の口座(40.4%)」「孫名義の口座(5.4%)」「その他の家族名義の口座(2.9%)」と続いた。

今回の調査では、子ども名義の口座を開設している人が多いことが明らかとなった。

「子ども」または「孫」名義の口座を開設したことがある人に調査を実施

家族名義の口座の存在を知らせていない人は1割弱

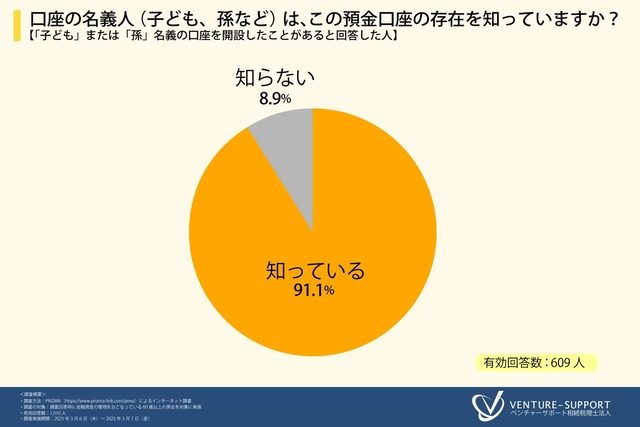

「子ども」または「孫」名義の口座を開設したことがあると回答した人に、「口座の名義人(子ども、孫など)は、この預金口座の存在を知っていますか?」と質問したところ、「知っている(91.1%)」「知らない(8.9%)」という回答結果となった。

今回の調査では、子どもや孫などの口座名義人に預金口座の存在を知らせている人が9割を超えた。

家族名義の口座を開設したことがある人に調査を実施

家族名義の口座を開設した目的は「お年玉や教育資金、成人・結婚祝いとして渡すため」

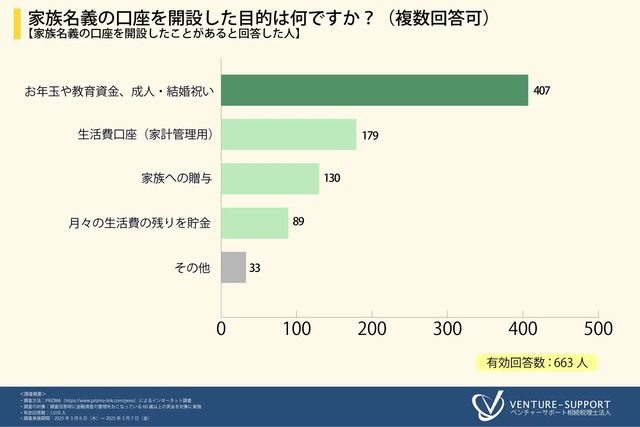

家族名義の口座を開設したことがある人に、「家族名義の口座を開設した目的は何ですか?(複数回答可)」と質問したところ、「お年玉や教育資金、成人・結婚祝いとして渡すため(61.4%)」と回答した人が最も多く、次いで「生活費口座のため(家計管理用)(27.0%)」「家族へ贈与するため(19.6%)」「月々の生活費の残りを貯金するため(13.4%)」「その他(5.0%)」と続いた。

「家族へ贈与するため」に家族名義の口座を開設した人に調査を実施

家族名義の口座の通帳や銀行印を管理している人は6割に上る

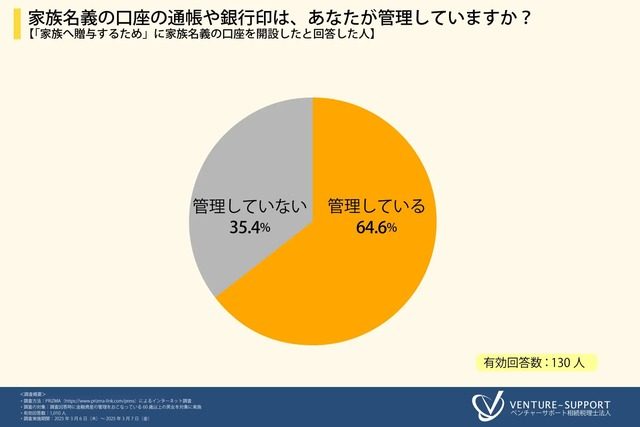

「家族へ贈与するため」に家族名義の口座を開設したと回答した人に、「家族名義の口座の通帳や銀行印は、あなたが管理していますか?」と質問したところ、「管理している(64.6%)」「管理していない(35.4%)」という回答結果となった。

今回の調査では、6割超の人が家族名義の口座の通帳や銀行印をそのまま自分で管理している実態が明らかとなった。

3割の人が、家族名義の口座を自分名義の口座と同じ印鑑で開設

「家族名義の口座を開設したときの銀行印は、あなた名義の口座と同じ印鑑ですか?」と質問したところ、「同じ印鑑(30.0%)」「異なる印鑑(70.0%)」という回答結果となった。

贈与契約書を作成している人は1割にとどまる

「あなたと口座名義人である家族の間で、贈与契約書を作成していますか?」と質問したところ、「作成している(14.6%)」「作成していない(85.4%)」という回答結果となった。

今回の調査では、贈与契約書を作成していない人が9割近くに上ることが明らかとなった。

全員に調査を実施

4割の人が「家族名義の口座が相続税の課税対象になることを知らない」

「家族名義の口座は、実質の所有者(口座へ入金している人)が亡くなったときに相続税の課税対象になることをご存知ですか?」と質問したところ、「知っている(56.2%)」「知らない(43.8%)」という回答結果となった。

家族名義の口座が相続税の課税対象になることを「知っている」と回答した人に調査

約3割が、家族名義の口座が相続税の課税対象になることをインターネットやSNSで知る

家族名義の口座が相続税の課税対象になることを「知っている」と回答した人に、「家族名義の口座が相続税の課税対象になることを、どのように知りましたか?最もあてはまるものを教えてください」と質問したところ、「インターネットやSNS(28.3%)」と回答した人が最も多く、次いで「新聞や雑誌、書籍(22.0%)」「テレビ(16.2%)」「家族や友人、知人(12.1%)」「税理士や弁護士などの専門家(10.4%)」「金融機関(7.6%)」「その他(3.4%)」と続いた。

全員に調査を実施

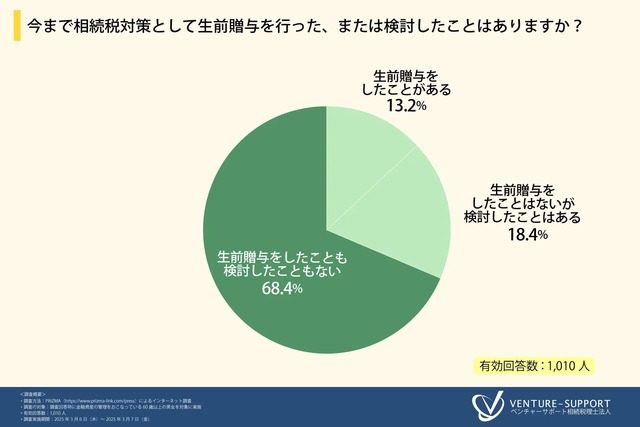

生前贈与をしたことがある人は1割

「今まで相続税対策として生前贈与を行った、または検討したことはありますか?」と質問したところ、「生前贈与をしたことがある(13.2%)」「生前贈与をしたことはないが、検討したことはある(18.4%)」「生前贈与をしたことも、検討したこともない(68.4%)」という回答結果となった。

今回の調査結果では、生前贈与をしたことがある人は1割にとどまり、生前贈与をしたことも検討したこともない人が7割近くに上ることが明らかとなった。

今までに生前贈与を行った、または検討したことがあると回答した人に調査を実施

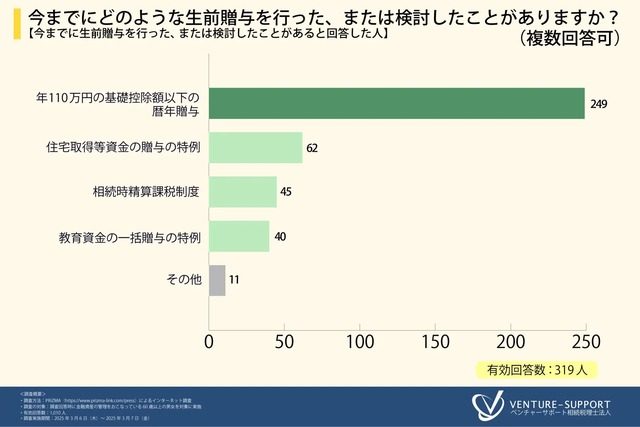

110万円以下の暦年贈与を検討したことがある人が8割近くに

今までに生前贈与を行った、または検討したことがあると回答した人に、「今までにどのような生前贈与を行った、または検討したことがありますか?(複数回答可)」と質問したところ、「年110万円の基礎控除額以下の暦年贈与(78.1%)」と回答した人が最も多く、次いで「住宅取得等資金の贈与の特例(19.4%)」「相続時精算課税制度(14.1%)」「教育資金の一括贈与の特例(12.5%)」「その他(3.5%)」という回答結果となった。

今回の調査では、今までに行ったあるいは検討した生前贈与として、贈与税がかからない「年110万円の基礎控除額以下の暦年贈与」が8割近くに上ることが明らかとなった。

家族名義の預金は、口座名義人が普段使いしている口座に送金した方がよいが、年110万円の基礎控除額以下の複数年にわたる贈与が贈与と認められないからといって、一度に送金すると送金した年に贈与税がかかることもあるため注意が必要である。

専門家からのアドバイス「生前贈与のトラブルと対処法」

本アンケートで、「今までにどのような生前贈与を行った、または検討したことがありますか?」という質問を実施しました。

この質問に対し、回答者の8割近くが「年110万円の基礎控除額以下の暦年贈与」を、2割近くが「住宅取得等資金の贈与の特例」を挙げています。

今回は、生前贈与に関する制度の概要と注意点を専門家が解説します。

生前贈与に関する制度

生前贈与は相続税対策として有効な手段の一つです。

しかし、制度を理解していなければ、思わぬトラブルにつながる恐れがあります。

ここでは、生前贈与に関する制度について解説します。

年110万円の基礎控除額以下の暦年贈与

暦年贈与は、1月1日~12月31日までの1年間に、贈与を受ける人1人につき110万円以下の贈与であれば贈与税が非課税となります。

基礎控除額以下であれば税務署へ申告する必要がなく、少しずつ何年にもわたって贈与を行えば財産を圧縮できるため、相続税を削減する効果が見込めます。

ただし、子どもや孫の名義で口座を作り、資金を移動させている場合は注意が必要です。

被相続人が渡さずにそのまま亡くなった場合、被相続人の財産とみなされ相続税の対象となります。

名義人と実際の所有者が異なる口座を名義預金と言い、通帳やカードを名義人に渡した時点で贈与税がかかります。

相続時精算課税制度

相続時精算課税制度は、子どもや孫への累計2,500万円までの贈与であれば贈与税がかからない制度です。

贈与者が亡くなった時に、その贈与時の価額と相続財産の価額を合算して相続税額を計算します。

税制改正により、令和6年1月から相続時精算課税制度にも年110万円の基礎控除が設けられ、基礎控除内の贈与について暦年贈与のような相続財産への持ち戻しがないため、節税対策の一つとして有効です。

住宅取得等資金の贈与の特例

住宅取得等資金の贈与の特例は、住宅の新築や増築、リフォームなどのための資金として、父母や祖父母から最大1,000万円まで(省エネ等住宅以外の場合は500万円まで)を非課税で受け取れる制度です。

・受贈者は、贈与された年の1月1日時点で18歳以上であり、その年の合計所得金額が2,000万円以下である

・受贈者は、贈与された資金の全額を翌年3月15日までに住宅取得等のために使う

などの細かい適用要件はありますが、住宅ローンの頭金に充てられるため、子どもや孫にとっても大きなメリットとなるでしょう。

教育資金の一括贈与の特例

教育資金の一括贈与の特例は、父母や祖父母から教育資金として、1人当たり最大1,500万円までを非課税で受け取れる制度です。

入学金や授業料など教育資金の対象となるものが細かく定められ、習い事の費用など学校等以外の者への支払いは500万円が上限額となります。

なお、受贈者が30歳に達したときなど、教育資金口座に係る契約が終了したときに口座内にある残高は、贈与税の課税対象となります。また、贈与者が亡くなったときの教育資金口座内の残高は、受贈者が23歳以上であれば相続税の課税対象となり、受贈者が23歳未満であっても贈与者の相続財産が5億円を超える場合は口座内の残高が相続税の課税対象となることに注意が必要です。

トラブルを避けて生前贈与をするためのポイント

ここでは、トラブルを避けて生前贈与するためのポイントを解説します。

贈与契約書の作成

贈与を行う場合、贈与契約書を作成して内容や条件を明確にしておきましょう。

贈与は贈与する側と贈与を受ける側、双方の合意によって成り立ちます。

契約書として残しておくと、一方的な贈与や、口約束によるトラブルを避けられます。

相続が発生した際も、贈与の事実が証明しやすくなり、相続人間のトラブルを防止できるでしょう。

また、課税庁に対しても、贈与であると主張することができ、被相続人の貸付金として課税される心配もありません。

複数人に贈与する

特定の人にだけ贈与をすると、不公平感から相続トラブルの原因になります。

贈与は何人に行っても問題ありません。

相続人となる人が複数人いる場合は、それぞれに贈与をするとトラブルを減らせるでしょう。

贈与税の非課税制度の活用

生前贈与で利用できる制度には、住宅取得等資金や教育資金以外にも、結婚・子育て資金や夫婦間での居住用不動産の贈与に関する特例など、様々あります。

上手に活用すれば、節税につながります。

さいごに

適切に生前贈与を行うには、内容をよく理解しポイントを押さえた上での制度利用が重要です。

専門家に依頼すると、トラブルを防ぎながら適切な方法で生前贈与を実施できます。

生前贈与など相続対策を検討される際は、ベンチャーサポート相続税理士法人へご相談ください。