記事の要約

- 相続登記の期限

- 相続登記しないデメリットやリスク

- 相続登記がすぐに出来ない場合の対処法

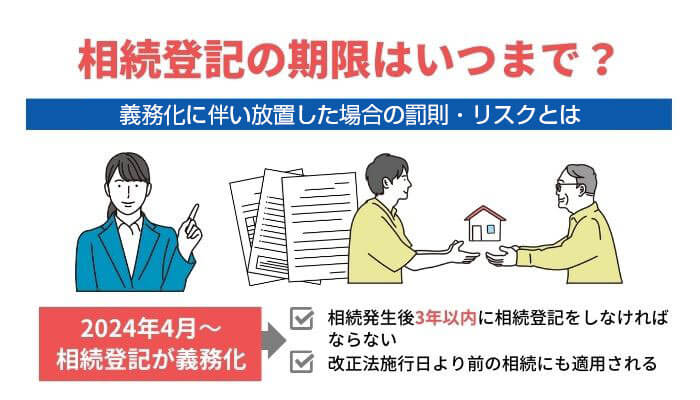

2024年4月から相続登記が義務化され、相続または遺贈※で被相続人の不動産を取得した場合、期限内に相続登記を済ませないと罰則が科される恐れがあります。

また、相続登記の義務化は、過去に相続や遺贈などで取得した土地にも適用されるため、「今まで相続登記を先延ばしにしていた」という場合も手続きをしなければなりません。

相続登記を放置すると不動産の売却ができないなどのデメリットやリスクもあるため、早めに対応しましょう。

この記事では、相続登記の期限を中心に、手続きの流れや必要書類、相続登記がすぐに出来ない場合の対処法などを解説します。

- ※

- 相続人が受遺者となる場合のみ

目次

2024年4月1日から相続登記が義務化

土地などの不動産を相続または遺贈によって取得した場合、不動産の所有権が被相続人(亡くなった人)から相続人もしくは受遺者に移ることから、その所有者の名義を相続人に変更します。

これを相続登記といいますが、これまで任意とされてきた相続登記が、2024年(令和6年)4月1日より義務化されました。

「被相続人が所有していた不動産の調査」や「遺産分割協議による不動産の取得者の決定」などの手順を踏んだうえで、登記申請書と必要書類を準備し、該当する不動産の所在地を管轄する法務局へ申請する必要があります。

住所変更登記も義務化

不動産の所有者(所有権の登記名義人)の氏名または住所について変更があったときは、その変更日から2年以内に変更の登記申請をすることが義務化され、2026年(令和8年)4月1日から施行される予定です。

義務化後に正当な理由がないのにその申請を怠った場合、5万円以下の過料の適用対象となります。

なお、施行日より前に氏名や住所等を変更した場合であっても、変更登記をしていない場合には義務化の対象となります。

その場合は、義務化が施行されてから2年後の2028年(令和10年)3月31日までに変更登記をする必要があります。

相続登記の期限は不動産を相続したことを知った日から3年以内

相続登記の義務化により、相続または遺贈で不動産を取得した相続人は、「不動産を相続したことを知った日から3年以内」に管轄の法務局へ登記申請をしなければなりません。

この場合の「知った日」とは、「相続の開始があったこと」と「その不動産の所有権を取得したこと」の両方を知った日を指します。自分が相続人であると認識していても、被相続人が不動産を持っていることを知らなかったような場合は、登記義務は発生しません。

なお、遺言によって被相続人の不動産を相続したことを知った場合や、遺産分割協議が合意した場合としない場合など、相続の状況次第で相続登記の期限の考え方が以下のように変わります。

- 亡くなった名義人の遺言により、不動産を相続したことを知った場合

- 遺言によって不動産を相続した場合は、「被相続人が亡くなって相続人となったことを知り、かつ、遺言により不動産を取得したことを知った日」から3年以内に登記が必要です。

- 亡くなった名義人が遺言書を残しておらず、遺産分割協議を行い合意した場合

- 遺産分割協議の成立によって不動産を取得した相続人は、被相続人が不動産を持っていることを知らなかったような場合を除き「相続開始を知った日から3年以内」に登記申請をする必要があります。

- 亡くなった名義人が遺言書を残しておらず、遺産分割協議を行ったうえで合意しない場合

- 相続人全員で遺産分割協議を行う必要があるものの、3年以内に協議が完了しない場合は、「相続人申告登記」または「法定相続分での登記」を、一旦行わなければなりません。

これらの手続きを行った後、遺産分割協議が完了した場合には、その完了した日から改めて3年以内に遺産分割による登記申請を行わなければなりません。

過去に発生した相続についても適用される

相続登記の義務化は、2024年4月1日より前に発生した相続についても遡って適用されます。過去の相続に関しては、以下のいずれか遅い日から3年以内に相続登記を行う必要があります。

- 施行日(2024年4月1日)

- 自己のために相続の開始があったことを知り、かつ、該当する不動産の所有権を取得したことを知った日

たとえば、2024年4月1日時点で既に相続が発生しており、被相続人の不動産を相続もしくは遺贈によって取得したことを知っていた場合、施行日である2024年4月1日から3年以内に相続登記を行えば、義務を履行したことになります。

相続登記の期限を過ぎたらどうなる?

定められた期限内に相続登記の申請を行わなかった場合、罰則が科されてしまう恐れがあるほか、様々な不利益が生じる可能性があります。

ここからは、そうした相続登記の期限を過ぎた場合のリスクについて、解説していきます。

罰則が科される恐れがある

正当な理由なく、期限内に相続登記または相続人申告登記の申請を行わなかった場合、10万円以下の過料が科される可能性があり、過料が科された場合に支払いを無視すると、不動産などの財産が差し押さえられる恐れがあります。

ただし、相続登記を期限内に行えない「正当な理由」がある場合は、過料の対象とはなりません。

「正当な理由」として認められるかどうかは、法務局の登記官が個別の事情を確認して判断しますが、以下のようなケースが考えられます。

- 相続人が極めて多数で、戸籍謄本等の資料収集や他の相続人の把握に長期間を要する場合

- 遺言の有効性や遺産の範囲などについて争いがある場合

- 申請義務を負う相続人自身が重病であるなど、申請が困難な事情がある場合

- 経済的に困窮しており、登記費用を支払う能力がない場合

なお、過料を支払ったとしても、相続登記の義務がなくなるわけではありません。 罰則を受けた後も、速やかに相続登記を行う必要があります。

相続登記を放置すると複数のリスクが生じる

過料の他にも、相続登記を放置することで以下のようなリスクが生じる可能性があります。

- 不動産の活用や売却ができない

- 不動産の権利関係が複雑になって遺産分割がしにくくなる

- 他の相続人による持ち分の売却や債権者による差押えのリスクがある

ここからは、ケースごとに詳しく解説します。

不動産の活用や売却ができない

不動産を売却しようとする際、登記簿上の所有者が亡くなった被相続人のままでは、買主への所有権移転登記ができません。

売却するためには、前提として相続登記を完了させ、相続人の名義になっている必要があります。

また、不動産を担保に融資を受ける場合や、不動産を賃貸に出す場合など、法的な権利関係を明確にする必要があるケースでは、相続登記が済んでいないと手続きが進められないことがあります。

不動産の権利関係が複雑になって遺産分割がしにくくなる

相続登記をしないまま長期間が経過すると、相続人の一人が亡くなって次の相続が発生し、相続人が増えてしまうことがあります。

相続が開始すると被相続人名義の不動産は、法定相続分に応じた相続人間での共有状態となります。相続登記を放置している状態で共有者である相続人の一人が亡くなった場合、その相続人の次の相続人に共有持分の所有権が移ってしまいます。

当初は数人だった相続人が、数十年後には数十人に膨れ上がっているというケースも珍しくなく、遺産分割協議で全員の同意を得ることや必要書類の収集に、膨大な手間と時間がかかる恐れがあります。

他の相続人による持ち分の売却や債権者による差押えのリスクがある

遺産分割協議が完了していない場合でも、相続人は自身の法定相続分であれば単独で相続登記をすることが可能です。

そのため、相続登記を放置していると、他の相続人が自身の法定相続分での登記を済ませたうえで、第三者に売却してしまう恐れがあります。

このような状態になってしまうと、仮に遺産分割協議で特定の不動産の権利を単独取得したいと希望していたとしても、もはやその第三者である名義人にはそうした主張はできなくなってしまいます。

相続人の一人が借金などの債務の返済を滞納している場合のリスク

相続人の一人が借金などの債務の返済を滞納している場合、その債権者が相続人に代わって法定相続分による相続登記を申請し、借金をしている相続人の持分を差し押さえる可能性があります。

遺産分割協議が終わっていても相続登記を済ませていなければ、相続人は差し押さえをした債権者に対して不動産の所有権が自身にあると主張できません。

相続登記の手続きの流れ・必要書類

相続登記の手続きは主に以下の流れで行います。

- 1.遺言書の確認

- まず、被相続人が遺言書を残していないか確認します。自筆証書遺言の場合は、家庭裁判所での検認手続きが必要になることがあります(法務局における遺言書保管制度を利用している場合を除く)。

- 2.被相続人が所有していた不動産の調査

- 「名寄帳」などを確認し、被相続人が所有していた不動産の調査を行います。

- 3.相続人の確定

- 被相続人の出生から亡くなるまでの連続した戸籍謄本等(除籍謄本、改製原戸籍謄本を含む)を取得し、誰が法定相続人になるのかを確定します。

- 4.遺産分割協議(必要な場合)

- 法定相続分と異なる割合で遺産を分ける場合や、特定の相続人が不動産を取得する場合には、相続人全員で遺産分割協議を行い、遺産分割協議書を作成します。

- 5.必要書類の収集

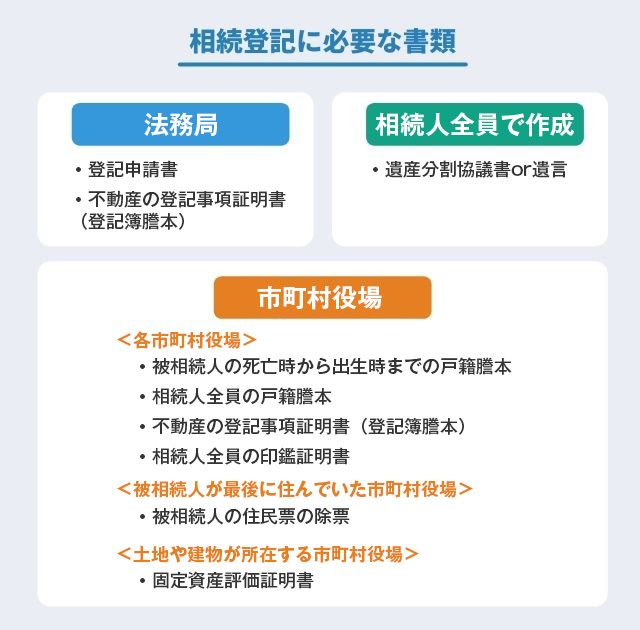

- 3.で取得した被相続人の出生から亡くなるまでの連続した戸籍謄本等(除籍謄本、改製原戸籍謄本を含む)に加え、相続人全員の戸籍謄本、住民票、固定資産評価証明書、遺産分割協議書、印鑑証明書など必要書類を集めます。

- 6.登記申請書の作成

- 法務局のウェブサイトで様式を入手し、登記申請書を作成します。

- 7.登録免許税の納付

- 収入印紙を購入し、申請書に貼付するなどの方法で納付します。

- 8.法務局への申請

- 不動産の所在地を管轄する法務局に、登記申請書と添付書類を提出します(窓口持参、郵送、オンライン申請)。

次に、手続きで必要になる主な書類について解説します。ただし、具体的な事案(遺言の有無、相続人の構成など)によって必要書類は異なりますので、必ず法務局や専門家にご確認ください。

これらの書類のうち、市区町村役場で取得する戸籍謄本や住民票、印鑑証明書には、登記申請における厳密な有効期限の定めはありませんが、被相続人が亡くなった後に発行されたものである必要があります。

また、固定資産評価証明書は、登録免許税の計算基礎となるため、申請する年度の最新のものが必要です。

なお、相続登記の手続き方法については、以下の記事で詳しく解説していますので、併せてご覧ください。

相続登記にかかる費用の目安

相続登記には、主に「登録免許税」と「必要書類の取得費用」、そして専門家に依頼する場合は「司法書士への報酬」がかかります。

- 登録免許税

- 不動産の登記をする際に国に納める税金です。相続による所有権移転登記の場合、原則として不動産の固定資産税評価額に税率0.4%を掛けて算出されます。

たとえば、固定資産税評価額が1,000万円の土地であれば、登録免許税は4万円となります。 - 主な必要書類の取得費用の目安

- 相続登記の申請には様々な書類の取得が必要で、取得時には手数料が発生します。なお、相続人の数や不動産の筆数などによって必要な通数が変わります。

- 【主な必要書類と取得費用】

-

- 戸籍謄本:1通450円

- 除籍謄本:1通750円

- 改製原戸籍謄本:1通750円

- 住民票:市区町村により異なりますが、1通200円~400円程度

- 固定資産評価証明書:市区町村により異なりますが、1通200円~400円程度

- 印鑑証明書:市区町村により異なりますが、1通200円~400円程度

- 司法書士への報酬(依頼する場合)

- 相続登記の手続きを司法書士に依頼する場合、上記の費用に加えて司法書士への報酬が発生します。

報酬額は、事案の難易度(相続人の数、不動産の数や価額、遺産分割協議の要否など)や地域によって異なりますが、一般的には数万円から十数万円程度が目安です。

相続登記がすぐにできない場合の対処法

「3年という期限内に遺産分割協議がまとまらない」あるいは「必要書類の収集に時間がかかる」といった理由で、すぐに正式な相続登記を行うのが難しい場合も考えられます。

そのような場合は、「相続人申告登記」を活用するのがおすすめです。

ここからは、「相続人申告登記」の概要を中心に解説し、デメリットの大きい「暫定的に法定相続分で登記する手段」についても併せて取り上げます。

相続人申告登記を活用する

2024年4月1日の相続登記義務化と同時に設けられたのが「相続人申告登記」制度です。

相続人申告登記とは、相続登記を行うことが難しい場合、申請期限内に「その不動産を所有していた被相続人が亡くなって相続が発生したこと」および「自身がその不動産の相続人であること」を該当する不動産の所在地を管轄する法務局に申告し、簡易的に登記義務を履行できる制度です。

相続人申告登記を申し出た人は申請義務を果たしたことになり、過料のリスクを回避できます。

相続人のうち一人から単独で申請することができるため、遺産分割で揉めている場合や連絡の取れない相続人がいる場合に有効です。

ただし、相続人申告登記は、「あくまでも自身が該当する不動産の相続人の一人であること」を名乗り出ただけであり、不動産の所有権の具体的な取得割合や帰属が確定したわけではありません。

そのため、遺産分割協議が成立するなどして不動産の取得者が最終的に決まった場合は、その日から3年以内に、合意内容に基づいた相続登記を改めて申請しなければなりません。

暫定的に法定相続分で登記する手段もあるが、デメリットが大きい

遺産分割協議が難航した場合、遺産分割協議が成立するまでの間だけ、暫定的に法定相続分に従って相続人全員の共有名義で相続登記を行う手段もあります。

法定相続分に従って相続登記を行う場合、遺産分割協議をする必要がなく、相続人のうちの1人から単独で申請することも可能なため、手続きを比較的容易に進めることができます。

しかしながら、暫定的に法定相続分で登記する方法は、デメリットが大きいのが懸念点です。

法定相続分どおりに登記した場合、不動産が相続人全員の共有状態となるため、その後の売却や活用には共有者全員の同意が必要となり、かえって手続きが煩雑となります。

加えて、遺産分割協議が成立した場合は、改めてその合意内容に基づいて相続登記をし直さなければなりません。その際に再度登録免許税などの費用が必要となるため、余計な手間や費用がかかってしまいます。

したがって、暫定的に法定相続分で相続登記する方法は、実務上はあまり選択されることはありません。

相続登記に関する疑問は司法書士に相談しよう

相続登記の期限の概要をはじめ、相続登記を放置した場合の罰則や起こり得るリスクなどについて解説してきましたが、相続に携わったことがない方がご自身の状況に最適な対応方法を見つけるのは簡単ではありません。

特に、「相続人が多数いて多くの書類を準備しないといけない」「過去の相続で手続きが複雑になっている」といった場合には、専門的な知識が不可欠です。

相続登記の専門家である司法書士は、必要書類の収集から申請書の作成、法務局とのやり取りまで、一連の手続きを代行してくれます。また、法的な観点から適切なアドバイスも期待できます。

多くの司法書士事務所では、初回の相談を無料で行っている場合もありますので、ぜひご相談ください。