記事の要約

- 不整形地は形の使いにくさを考慮し、相続税評価額が下がる可能性がある土地

- 想定整形地とかげ地割合を基に、不整形地補正率を使って評価額を計算する

- 他の補正との関係や計算ミスに注意し、有利な評価方法を選ぶことが重要

親から土地を相続したものの、その土地がきれいな四角形ではない「不整形地」だと分かり、「この土地はどう評価すればいいのだろう?」と不安に感じていませんか。

- 不整形地だと相続税評価額は下がるのか

- 相続税の計算は、整形地と何がどう違うのか

- 専門家に頼まなくても、自分で評価額の目安を出せるのか

このような疑問を抱くのは、ごく自然なことです。

不整形地の相続税評価は一見すると複雑に見えますが、評価の考え方と計算手順を正しく押さえれば、評価額の見通しを立てることは可能です。

この記事では、不動産や税金の専門知識がない方でも理解できるように、不整形地の基本的な考え方から、相続税評価額の計算方法、不整形地補正率の仕組み、よくある計算ミスまでを、図解を交えながら分かりやすく解説します。

なお、VSG相続税理士法人では、不整形地の評価や相続税申告に関する初回相談を無料で承っています。

「自分の土地で本当に評価減が適用できるのか」「具体的な数字でシミュレーションして判断したい」といったご相談にも対応していますので、気になる点があればお気軽にお問い合わせください。

目次

不整形地とは?整形地との違いを解説

相続税評価を正しく行うためには、まず「不整形地」がどのような土地を指すのかを理解することが重要です。

ここでは、形が整った「整形地」との違いを整理しながら、不整形地の基本的な考え方を確認していきましょう。

不整形地の定義と整形地との違い

不整形地(ふせいけいち)とは、その名のとおり、土地の形が整っていない土地を指します。

具体的には、正方形や長方形ではなく、次のような形状の土地が該当します。

- L字型の土地

- 三角形の土地

- 台形・多角形の土地

- 旗竿地(はたざおち)

これらはいずれも、土地の一部が使いにくくなりやすい形状をしています。

一方、整形地(せいけいち)とは、正方形や長方形のように形が整った土地のことです。

道路に面する間口も確保しやすく、建物の配置や設計がしやすいため、一般的に土地としての利用価値が高いと評価されます。

不整形地と整形地の違いを整理すると、次のとおりです。

| 不整形地 | 整形地 | |

|---|---|---|

| 形状 | L字型、三角形、台形、旗竿地など、いびつな形 | 正方形、長方形など、四角く整った形 |

| 特徴 | ・デッドスペースが生じやすい ・建物の設計に制約が出やすい ・利用価値が低いと見なされやすい |

・土地を有効活用しやすい ・建物の設計自由度が高い ・利用価値が高いと見なされやすい |

| 評価額 | 整形地に比べて相続税評価額が低くなる傾向がある | 減額要素がなく評価額が高くなりやすい |

このように、不整形地は「形の使いにくさ」が評価に影響しやすい土地であり、相続税評価でも整形地とは異なる考え方が用いられます。

不整形地と判定される土地の考え方

「うちの土地は、ほんの少し角が欠けているだけだけど、これも不整形地に当たるのだろうか?」

このように疑問に思う方は少なくありません。

不整形地について、税法上に明確な数値基準や線引きが定められているわけではありません。実務上は、正方形や長方形といった整った形状ではない土地は、不整形地として扱われます。

代表的な不整形地の例は、次のとおりです。

- 旗竿地:道路に接する間口が狭く、その奥に敷地が広がっている土地

- L字地:アルファベットの「L」のような形をした土地

- 三角地:三角形の形状をした土地で、角の部分がデッドスペースになりやすい

- 台形地・多角形の土地:正方形・長方形に当てはまらない、いびつな形状の土地全般

なぜ不整形地は相続税評価額が低くなりやすいのか

不整形地の相続税評価額が低くなりやすい最大の理由は、整形地に比べて土地の利用価値が低いと判断されるためです。

たとえば、不整形地に建物を建てようとすると、次のような問題が生じやすくなります。

- 建物の形や配置に制限が生じる

- 庭や駐車場として使えない「デッドスペース(かげ地)」が発生する

- 日当たりや風通しが悪くなる可能性がある

このように、不整形地は土地を最大限に有効活用することが難しく、実際の利用面で不利になりがちです。

そのため、相続税評価においては、この使いにくさを考慮して評価額を引き下げるための「補正」が行われます。

不整形地補正率を用いた評価によって、結果として相続税評価額が下がり、相続税の負担が軽くなる可能性があるのが、不整形地の大きな特徴です。

不整形地の評価の全体像(最初にここだけ押さえる)

不整形地の評価計算は一見複雑に感じますが、基本の考え方はシンプルです。

細かな計算手順に入る前に、まずは「どの方式で評価するのか」と「何を求めればよいのか」という全体像を押さえておきましょう。

路線価方式と倍率方式:どちらで評価する?

土地の相続税評価には、主に次の2つの方式があります。

- 路線価方式:土地が面している道路に設定された「路線価」を基に評価する方法。主に市街地の土地で用いられます。

- 倍率方式:路線価が設定されていない地域で、土地の固定資産税評価額に国税庁が定める「評価倍率」を掛けて評価する方法です。

不整形地の「補正」を使った計算が問題になるのは、主に路線価方式です。

そのため、この記事では路線価方式を前提に、不整形地の評価手順を解説します。

なお、ご自身の土地が路線価方式・倍率方式のどちらに該当するかは、国税庁の「財産評価基準書 路線価図・評価倍率表」で確認できます。

基本の考え方:整形地としての評価額 × 不整形地補正率

不整形地の評価で最も重要なのは、次の考え方です。

まず「この土地が整形地だったとしたら、いくらで評価されるか」を計算し、そこに「使いにくさを反映した割引率」を掛けるという点にあります。

不整形地の評価額は、次の基本式で求めます。

不整形地の評価額

この基本式を押さえておくことで、これから説明する各ステップの意味がはっきりします。

つまり、不整形地の評価計算とは、

- 整形地としての評価額をいくらと考えるか

- その土地の形状に応じて、どの不整形地補正率を適用するか

という2点を順番に整理していく手続きにほかなりません。

【図解】不整形地の評価額の計算方法(4ステップ)

ここからは、不整形地の評価額を算出するための具体的な手順を、4つのステップに分けて解説します。

本章では、L字型の土地を例に、実際の計算の流れを順番に見ていきましょう。

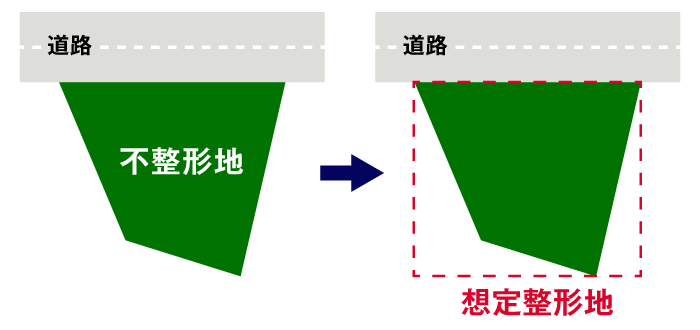

ステップ1:想定整形地を描く

まず、評価したい不整形地をすべて囲む、道路に面した長方形(または正方形)を描きます。

この長方形(または正方形)を想定整形地(そうていせいけいち)といいます。

想定整形地は、

- 評価対象となる不整形地がすべて収まっていること

- その中で、面積が最も小さくなる形であること

が重要なルールです。

描き方には複数のパターンが考えられる場合もありますが、必ず面積が最小になるものを選択してください。

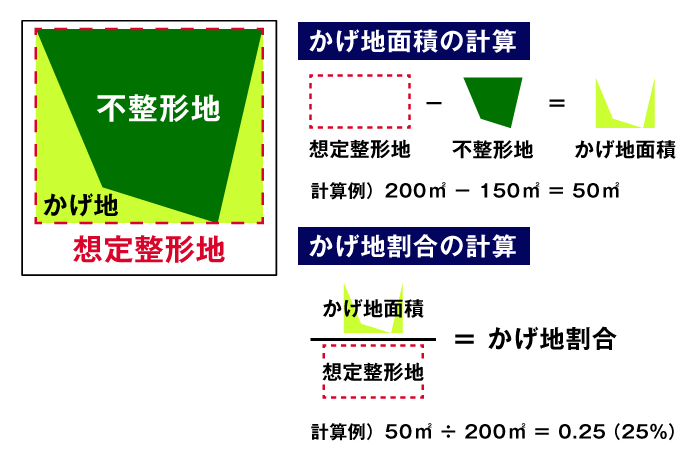

ステップ2:かげ地面積とかげ地割合を算出

次に、想定整形地のうち、実際には利用できない部分の面積を求めます。

この利用できない部分をかげ地(かげち)と呼びます。

まず、かげ地の面積を次の計算式で求めます。

かげ地面積

続いて、想定整形地全体の面積に対して、かげ地がどの程度の割合を占めているかを示す「かげ地割合」を計算します。

かげ地割合

- 想定整形地の面積:200㎡

- 不整形地の面積:150㎡

この場合、

計算例

- かげ地面積:200㎡ − 150㎡ = 50㎡

- かげ地割合:50㎡ ÷ 200㎡ = 0.25(25%)

となります。

この「かげ地割合」が、不整形地の使いにくさを数値で表す重要な指標となり、次のステップで確認する「不整形地補正率」を決める際の基準になります。

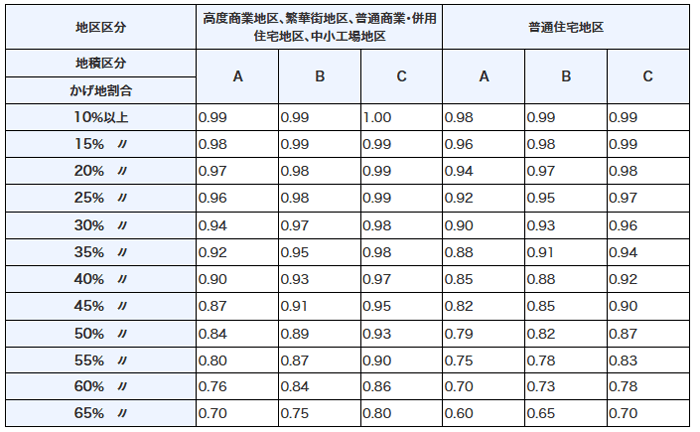

ステップ3:不整形地補正率を確認する

ステップ2で算出した「かげ地割合」を基に、国税庁が定める「不整形地補正率表」 から、評価額を割り引くための補正率を確認します。

不整形地補正率表は、

- 地区区分

- かげ地割合

の2つを組み合わせて補正率が分かる、マトリクス形式の表になっています。

補正率表の詳しい見方については次の章で解説しますが、ここではまず「かげ地割合が分かれば、不整形地補正率が決まる」という評価の流れを押さえておきましょう。

ステップ4:整形地としての評価額に補正率を適用して評価額を求める

最後に、これまでに求めた数値を基本の式に当てはめて、不整形地の評価額を算出します。

不整形地の評価額

- 整形地としての評価額を計算する

まず、ステップ1で描いた「想定整形地」の評価額を計算します。整形地としての評価額 = 路線価 × 想定整形地の面積

- 不整形地の評価額を計算する

次に、上記1で求めた評価額に、ステップ3で確認した不整形地補正率を掛け合わせます。不整形地の評価額 = 整形地としての評価額 × 不整形地補正率

- 路線価:20万円/㎡

- 想定整形地の面積:200㎡

- 不整形地補正率:0.92(かげ地割合25%・普通住宅地区の場合)

この場合の計算は、次のとおりです。

計算例

- 整形地としての評価額

20万円 × 200㎡ = 4,000万円 - 不整形地の評価額

4,000万円 × 0.92 = 3,680万円

この例では、不整形地であることにより、評価額が320万円(4,000万円 − 3,680万円)下がることが分かります。

計算の鍵となる不整形地補正率とは

不整形地の相続税評価額を大きく左右するのが、不整形地補正率です。

前章までで算出した「かげ地割合」は、この補正率を決めるための重要な材料になります。ここでは、不整形地補正率の確認方法と、評価における基本的な考え方を整理します。

国税庁の不整形地補正率表の見方(地区区分 × かげ地割合)

不整形地補正率は、国税庁のウェブサイトで公開されている「不整形地補正率表」を用いて確認します。

不整形地補正率表(平11課評2-12外追加・平18課評2-27外改正)

引用元 国税庁

不整形地補正率表は、

- 縦軸に「かげ地割合」

- 横軸に「地区区分」と「地積区分(A・B・C)」

が配置された、マトリクス形式の表になっています。

まず、ご自身の土地がどの地区区分に該当するかを確認し、次に、ステップ2で算出したかげ地割合に対応する行を見ます。

この地区区分とかげ地割合が交差する位置に記載された数値が、その土地に適用する不整形地補正率です。

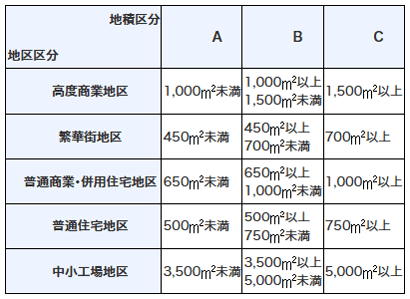

不整形地補正率表にある「A・B・C区分」とは

不整形地補正率表では、地区区分やかげ地割合に加えて、地積の大きさに応じた区分(A・B・C)も用いられています。

このA・B・C区分は、「不整形地の地区区分に応ずる地積区分」を定めた地積区分表に基づくものです。

具体的には、高度商業地区や普通住宅地区などの地区区分ごとに、土地の地積(面積)に応じてA・B・C の区分が設定されています。

たとえば、今回の計算例では、

- 地区区分:普通住宅地区

- 地積:500㎡未満

に該当するため、地積区分は「A」となります。

地積区分表(平11課評2-12外追加・平18課評2-27外改正)

引用元 国税庁

地区区分とかげ地割合による補正率の決まり方

不整形地補正率は、主に「地区区分」と「かげ地割合」の2つの要素で決まります。まずは、それぞれの意味を整理しておきましょう。

地区区分とは、土地がどのようなエリアに位置しているかを示す分類で、次の7区分に分かれています。

- ビル街地区

- 高度商業地区

- 繁華街地区

- 普通商業・併用住宅地区

- 普通住宅地区

- 中小工場地区

- 大工場地区

地区区分は路線価図に記載されているため、まずは路線価図で確認します。

かげ地割合は、前章のステップ2で計算した数値で、次の式で求めます。

かげ地割合 = かげ地面積 ÷ 想定整形地の面積

たとえば、ご自身の土地が「普通住宅地区」にあり、計算したかげ地割合が25%だったとします。不整形地補正率表では、25%は「25%以上30%未満」の欄に該当するため、この区分に対応する不整形地補正率は0.92となります。

一般に、

- かげ地割合が大きいほど(=使いにくいほど):不整形地補正率は低くなる

- 地区区分の利便性が悪いほど(普通住宅地区):不整形地補正率は低くなる

という傾向があります。補正率が低いほど「割引が大きい」ため、結果として相続税評価額はより下がりやすくなります。

ビル街地区・大工場地区に関する注意点

平成19年1月1日以降、ビル街地区にある土地については、不整形地補正率による補正は適用できません。

また、大工場地区にある不整形地についても、原則として不整形地補正は行われません。ただし、地積がおおむね9,000㎡程度までの土地については、地積区分表および不整形地補正率表に掲げる「中小工場地区」の区分を用いて、不整形地としての補正を行うことが可能とされています。

間口狭小・奥行長大補正など、他の補正はどう組み合わせる?

不整形地の評価では、不整形地補正のほかにも、土地の形状や状態に応じて評価額を減額する補正があります。

代表例なものは、次の3つです。

- 間口狭小補正:道路に接する間口が狭い場合に適用される補正

- 奥行長大補正:間口に比べて奥行きが著しく長い場合に適用される補正

- がけ地補正:土地にがけ地が含まれている場合に適用される補正

奥行長大補正と不整形地補正の関係

これらの補正を適用する際に、特に注意すべきポイントがあります。

奥行長大補正率と、不整形地補正率表の補正率は併用できません。

そのため、奥行長大補正が適用できる土地については、次のいずれかの方法を比較して用います。

- 不整形地補正率表の補正率 × 間口狭小補正率

- 奥行長大補正率 × 間口狭小補正率

この2つをそれぞれ計算し、より低い補正率(=評価額がより下がる方)を、不整形地補正率として採用します。なお、これらを掛け合わせた補正率には下限0.6が設けられている点にも注意が必要です。

| 補正の種類 | 不整形地補正との関係 | 実務上の扱い |

|---|---|---|

| 間口狭小補正 | 併用できる | 不整形地補正率表の補正率に乗じて計算する |

| 奥行長大補正 | 選択 | 不整形地補正率表の補正率を使うか、間口狭小補正×奥行長大補正で評価するかを比較して有利な方を選択 |

| がけ地補正 | 併用できる | 画地調整後の評価額に、がけ地補正率を乗じる |

代表的な不整形地の種類と評価の特徴

不整形地にはさまざまな形状があり、土地の形によって評価のポイントも異なります。ここでは、代表的な不整形地の種類と、それぞれの評価上の特徴を見ていきましょう。

旗竿地(間口が狭い土地)

旗竿地とは、道路に接する部分が細長い通路状になっており、その奥にまとまった敷地が広がっている土地です。

道路に接する間口が狭いため、

- 車の出し入れがしにくい

- 建築時に重機が入りにくい

- 採光や通風に制約が生じやすい

といった点から、評価額が低くなりやすい傾向があります。

評価にあたっては、不整形地補正を用いる場合と、「間口狭小補正」を用いる場合のどちらが有利になるかを比較検討することが重要です。

L字地・三角地

L字型や三角形の形状をした土地は、土地の一部が欠けていたり、鋭角な部分が生じたりするため、有効に使いにくい部分が発生しやすいのが特徴です。

これらの土地では、かげ地の割合が大きくなりやすいため、不整形地補正による評価減の効果が大きくなるケースが多く見られます。ただし、想定整形地の描き方によって評価額が大きく変わることもあるため、かげ地の算定は慎重に行う必要があります。

台形地・多角形の土地

台形地や、五角形以上の多角形の土地など、きれいな長方形に当てはまらない形状の土地も、不整形地補正の対象となります。

これらの土地では、

- 想定整形地の設定が複数考えられる

- かげ地面積の算定が複雑になりやすい

といった理由から、面積計算そのものが難しくなるケースがあります。

評価にあたっては、土地家屋調査士が作成した測量図や現況図など、正確な面積が分かる資料を基に計算することが重要です。

よくある計算ミス(チェックリスト)

ご自身で評価額を計算する場合、いくつかのポイントでつまずきやすくなります。

申告後に誤りが発覚すると、修正申告や追徴課税につながる可能性もあるため、以下の点を慎重にチェックしましょう。

想定整形地の取り方で結果が変わる

想定整形地は、必ず「評価対象地がすべて収まり、かつ面積が最も小さくなる形」で描く必要があります。

複数の描き方を検討せず、最初に思いついたパターンで進めてしまうと、想定整形地の面積が不必要に大きくなり、結果として評価額が高くなるおそれがあります。

- 対策:少なくとも2〜3パターンを描き、面積が最小のものを採用する。

かげ地の面積算出ミス

形状が複雑な土地では、評価対象地(不整形地)そのものの面積を取り違えた結果、かげ地面積も誤ってしまうケースがあります。

かげ地面積は「想定整形地の面積 − 評価対象地の面積」で求めるため、元の面積がズレると計算全体が崩れます。

- 対策:現況測量図や地積測量図など、土地の形状や面積が正確に分かる資料を基に計算する。

地区区分・地積区分の読み違い

路線価図の地区区分や、補正率表で参照する地積区分(A・B・C)を読み違えると、適用する補正率が大きく変わります。

特に、似た記号や用語を見間違えると、補正率を誤ってしまいやすい点に注意が必要です。

- 対策:路線価図の凡例(記号の意味)と、地積区分表の該当箇所を照合してから補正率表を確認する。

他の補正との整理不足

不整形地補正以外にも、間口狭小補正・奥行長大補正・がけ地補正などが関係する場合があります。

このとき、「一律に併用する」のではなく、併用できるもの/選択になるものがある点を理解せずに計算してしまうのが典型的なミスです。

- 対策:複数の補正方法が考えられる場合は、それぞれで試算し、ルールに従って最も評価額が低くなる方法を採用する。

不整形地が相続税評価と固定資産税評価に与える影響

不整形地であることは、相続税評価だけでなく固定資産税評価にも影響します。ただし、相続税評価と固定資産税評価は評価の目的や考え方が異なるため、同じ金額になるとは限りません。

ここではまず、相続税評価において不整形地補正がどの程度影響するのかを、具体的な数値で確認してみましょう。

相続税評価の減額シミュレーション

不整形地補正によって、相続税評価額がどの程度変わるのか、L字型の土地を例に簡単なシミュレーションを行います。

- 土地の形状:L字型

- 路線価:20万円/㎡

- 想定整形地の面積:200㎡

- 不整形地(評価対象地)の面積:150㎡

- 地区区分:普通住宅地区

計算の流れ

かげ地面積:200㎡ − 150㎡ = 50㎡

かげ地割合:50㎡ ÷ 200㎡ = 25%

2. 不整形地補正率の確認

普通住宅地区で、かげ地割合が25%の場合、不整形地補正率は0.92となります。

3. 評価額の計算

整形地としての評価額:20万円 × 200㎡ = 4,000万円

不整形地の評価額:4,000万円 × 0.92 = 3,680万円

もし、この土地が整形地(面積150㎡)だった場合の評価額は、20万円 × 150㎡ = 3,000万円となります。

一方で、不整形地の相続税評価では、実際の面積ではなく「想定整形地」を基準に評価を行い、そこから補正をかけるという考え方を採ります。

そのため、単純な「㎡単価 × 実面積」の計算とは異なる結果になります。このケースでは、整形地としての評価額4,000万円から、320万円の評価減が適用されたことになります。

相続税評価と固定資産税評価が一致しない理由

「固定資産税の納税通知書に記載されている評価額を、そのまま相続税申告に使えないの?」

このような疑問を持つ方は少なくありません。

結論から言うと、土地について固定資産税評価額をそのまま相続税申告に用いることはできません。その理由は、評価の目的や評価主体、評価基準が異なるためです。

両者の違いを整理すると、次のとおりです。

- 目的:相続税・贈与税の課税

- 評価主体:国(国税庁)

- 評価基準:財産評価基本通達(路線価方式・倍率方式など)

- 目的:固定資産税の課税

- 評価主体:市町村(東京23区は東京都)

- 評価基準:固定資産評価基準

このように、相続税評価(贈与税評価)と固定資産税評価は、制度の目的そのものが異なるため、評価方法や評価額が一致しないのが原則です。

特に不整形地の場合は、相続税評価では土地の「使いにくさ」を反映した補正が行われる一方、固定資産税評価では、相続税評価と同じ補正の考え方や計算方法が採用されていないケースが多く、その結果、評価額に差が生じやすくなります。

相続税や贈与税の申告にあたっては、土地について固定資産税評価額を用いることはできず、国税庁が定める財産評価基本通達に基づいて、あらためて評価する必要があります。

不整形地のメリット・デメリット

不整形地には「評価額が下がりやすい」という側面がありますが、それ以外にも、取得・保有・売却の各場面でメリットとデメリットが存在します。

ここでは、不整形地を検討するうえで押さえておきたいポイントを整理します。

メリット:購入価格が抑えられる/相続税評価が下がる可能性

- 購入価格が抑えられる

- これから土地を購入する人にとっては、不整形地は整形地に比べて市場での人気が低く、その分、売買価格が安く設定されやすい傾向があります。条件次第では、同じエリアでも取得費用を抑えられる点がメリットです。

- 相続税評価が下がる可能性がある

- これまで解説してきたとおり、不整形地は土地の使いにくさが考慮され、相続税(および贈与税)評価額が減額される可能性があります。結果として、相続税の負担を軽減できるケースもあります。

デメリット:建築制限・造成費・売却難易度

- 建築制限・設計の制約

- 土地の形状に合わせて建物を配置する必要があるため、希望どおりの間取りが実現できなかったり、建ぺい率・容積率などの建築基準法上の制限をクリアするのが難しくなることがあります。

- 追加の造成費用がかかる可能性

- 土地を有効活用するために、擁壁(ようへき)の設置や土留め工事、段差解消工事などが必要となり、想定外の造成費用が発生するケースもあります。

- 売却の難易度が高くなりやすい

- 一般的には、使いやすい整形地の方が需要が高いため、不整形地は買い手が限定されやすく、売却に時間がかかることがあります。価格調整やターゲットを絞った売却戦略が必要になる場合もあります。

不整形地の評価に関するよくある質問(Q&A)

最後に、不整形地の評価について、実際によく寄せられる質問にお答えします。

Q.自分で計算は可能?専門家への相談は必要?

比較的シンプルな形状の土地であれば、この記事で解説した手順に沿って、ご自身で評価額の目安を計算することも可能です。

ただし、次のようなケースでは、税理士や不動産鑑定士などの専門家に相談することを強くおすすめします。

- 土地の形状が非常に複雑で、面積計算や想定整形地の設定が難しい場合

- 路線価が高いエリアの土地で、評価額のわずかな違いが納税額に大きく影響する場合

- 複数の補正が適用できる可能性があり、どの補正を選ぶのが最も有利か判断に迷う場合

専門家に依頼すると費用はかかりますが、誤った申告による追徴課税のリスクを避けられることや、ルールの範囲内で最も有利な評価方法を適用してもらえることは、大きなメリットといえます。

Q.評価額はどのくらい下がる?

不整形地の評価減の幅は、土地の形状や地区区分、かげ地割合によって大きく異なります。

国税庁の不整形地補正率表では、補正率は1.00〜0.60の範囲で定められています。

これは、条件によっては最大で約40%程度、評価額が下がる可能性があることを意味します。

もっとも、すべての不整形地で大きな減額が受けられるわけではないため、個別の土地ごとに補正率を確認することが重要です。

Q.売却する際の注意点は?

不整形地を売却する際は、整形地に比べて売却価格が低くなりやすい、または買い手が見つかりにくいといった点を念頭に置く必要があります。

対策としては、たとえば次のような方法が考えられます。

- 隣地の所有者に一部を買い取ってもらい、土地の形を整形地に近づける

- 建築プランを提示し、使い方を具体的にイメージしてもらう

- 不整形地の取扱いに慣れた不動産会社に相談する

売却を検討する際は、土地の特性を正しく理解したうえで、不動産会社と十分に相談し、戦略を立てることが重要です。

まとめ|不整形地は「手順」と「判断基準」を押さえれば、評価の見通しが立つ

今回は、不整形地の相続税評価について、基本的な考え方から具体的な計算方法までを解説しました。

最後に、この記事の重要なポイントを振り返っておきましょう。

- 不整形地とは:正方形や長方形ではない、利用しにくい形状の土地のこと

- 評価額が下がる理由:整形地に比べて利用価値が低いと見なされ、その使いにくさを考慮した減額補正が行われるため

- 評価の基本式:不整形地の評価額 = 整形地としての評価額 × 不整形地補正率

- 計算の4ステップ:

1. 想定整形地を描く

2. かげ地割合を算出する

3. 不整形地補正率を確認する

4. 評価額を計算する - 注意点:他の補正(間口狭小補正など)と比較し、ルールに従って最も有利な方法を選択する

不整形地の評価は一見すると複雑に感じられるかもしれません。しかし、正しい「手順」と「判断基準」を一つひとつ押さえていけば、ご自身でも評価額の見通しを立てることは可能です。

一方で、「自分の計算が合っているか不安」「補正の選び方に迷う」と感じた場合は、無理に一人で判断せず、相続税に詳しい税理士に相談することをおすすめします。適切な評価を行うことが、後悔のない相続につながる第一歩です。

VSG相続税理士法人では、不整形地の評価や相続税申告に精通した税理士が、初回無料相談を実施しています。「不整形地の評価をもう少し詳しく知りたい」「自分のケースで評価減が使えるか確認したい」など、どのような内容でもお気軽にお問い合わせください。