記事の要約

- 旗竿地は整形地より評価額が2~3割ほど下がる。間口・奥行・かげ地割合も影響

- 固定資産税評価額は納税通知書で確認する。旗竿地は固定資産税も安くなる傾向

- 幅員4m以上の道路に2m以上接していない土地は、原則として再建築不可

親から相続した土地が「どうやら旗竿地らしい」。

固定資産税の納税通知書が届いたものの、「この評価額、本当に妥当なの?」

そんな不安を感じている方も多いのではないでしょうか。

旗竿地(はたざおち)は、その特殊な形状ゆえに、一般的な整形地とは異なる方法で評価されます。

そのため、相続税や固定資産税の評価額が低くなることが多い一方で、「どのくらい下げられるのか」「今の評価額が適正か」については、分かりにくい部分もあります。

この記事では、不動産や税金の専門知識がない方でもスッと理解できるように、次のポイントをわかりやすく解説します。

- 旗竿地の評価額がなぜ安くなるのか(評価が下がる理由)

- 相続税・固定資産税の具体的な計算方法の流れ

- 評価額が「何割くらい」下がるのかの目安

専門家に相談する前に、まずはご自身で旗竿地の評価の仕組みを理解することで、評価額や説明内容をよりよく把握でき、不安の解消につながります。

なお、VSG相続税理士法人では、旗竿地の評価や相続税申告に関する初回相談を無料で承っています。

「うちのケースで本当に評価減が使えるのか」「具体的なシミュレーションを見て検討したい」といったご相談も歓迎です。気になる点があれば、ぜひお気軽にお問い合わせください。

目次

旗竿地とは?評価額が低くなる理由

まず最初に、「旗竿地」がどのような土地であるのか、そしてなぜ評価額が低くなる傾向があるのか、基本的な知識を確認していきましょう。

旗竿地の定義と形状

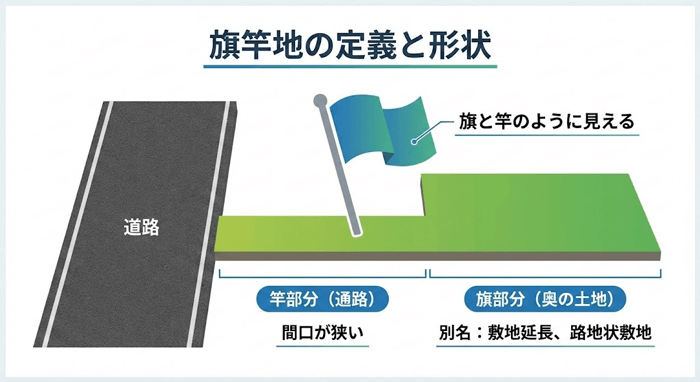

旗竿地とは、道路に接する部分(間口)が狭く、細い通路(「竿部分」)を通り抜けて、奥に広がる土地(「旗部分」)がある形状の土地を指します。

その形が、まるで旗と竿のように見えることから、この名前が付けられています。

都市部の住宅密集地などでよく見られる形状で、「敷地延長(しきちえんちょう)」や「路地状敷地(ろじじょうしきち)」とも呼ばれることがあります。

利用価値が低くなる主な要因

旗竿地の評価額が整形地に比べて低くなるのは、土地として利用する際に多くの制約があり、使い勝手が劣ると判断されるためです。主な要因は以下の通りです。

- 日当たり・風通しの問題

- 周囲を他の建物に囲まれやすいため、日当たりや風通しが悪くなることが多いです。これにより、居住性が低く感じられがちです。

- プライバシーの確保が難しい

- 通路部分が隣家と接しているため、人の出入りが気になることや、生活音が聞こえやすくなるなど、プライバシーの確保が難しくなることがあります。

- 建築・再建築の制約

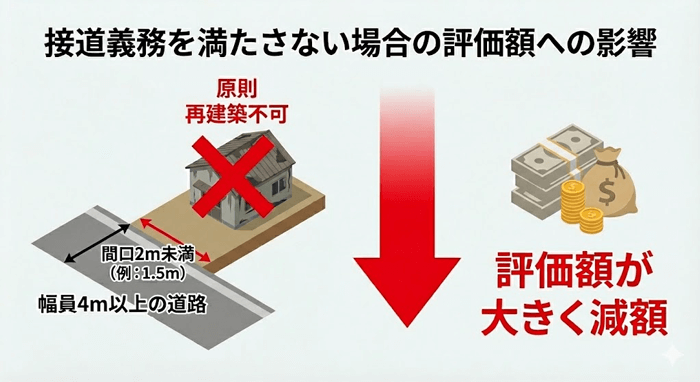

- 建築基準法では、建物を建てる敷地は「幅員4m以上の道路に2m以上接していなければならない」という接道義務が定められています。この通路部分(間口)が2m未満だと、原則として建物の新築や建て替えができません(再建築不可)。

- 駐車の難しさ

- 通路部分の幅によっては、車の出し入れが難しかったり、駐車スペースを確保できなかったりすることがあり、生活の利便性が低くなります。

これらの要因により、旗竿地は整形地と比べて市場での需要が低くなり、その結果、相続税や固定資産税を計算する際の評価額も低く設定されるのです。

旗竿地の評価額は整形地よりどれくらい安くなるか(相場の目安)

では、実際に旗竿地の評価額は、きれいな四角形の土地(整形地)と比べてどのくらい安くなるのでしょうか。ここでは、評価減のおおまかな目安について確認していきます。

相続税評価・固定資産税評価での評価減の目安(何割安くなる?)

旗竿地の評価額がどの程度減額されるかは、

- 土地の形状

- 間口の広さ

- 奥行きの長さ

- かげ地(使いづらい部分)の割合

といった要素によって、大きく変わります。

そのうえで、一般的な目安としては、

- 整形地の評価額に比べて、2~3割程度低くなる

- 場合によっては、それ以上に評価が下がることもある

というケースが多く見られます。

たとえば、同じ面積の整形地の評価額が2,000万円だった場合、旗竿地であれば1,400万~1,600万円程度に評価される可能性がある、というイメージです。

もちろん、これはあくまでざっくりとした目安に過ぎません。

実際の評価額は、後述する計算方法(路線価や各種補正率を用いた評価)に基づいて、個別に算出する必要があります。

評価額に影響する間口の広さと奥行きの長さ

旗竿地の評価額を大きく左右するのが、「間口(まぐち)の広さ」と「奥行きの長さ」です。

間口の広さ

間口とは、道路に接している部分の幅を指します。

この間口が狭くなるほど、

- 車の出入りがしづらい

- 建物プランの自由度が下がる

といった理由から、土地の利便性が低いと判断されやすく、その分評価額も下がる傾向にあります。

特に、建築基準法の接道義務である「幅員4m以上の道路に2m以上接していること」を満たさない場合、原則として再建築不可となるため、評価額が大きく減額される可能性があります。

奥行きの長さ

奥行きとは、道路から敷地の最も奥までの距離を指します。

通路部分が長くなればなるほど、

- 人や車の出入りが不便になる

- 防犯面・防災面で不安が増す

といった理由から、やはり利用価値が低い土地と見なされ、評価額の減額要因となります。

これらの要素は、次の章で解説する具体的な計算において、「奥行価格補正率」や「不整形地補正率」といった形で数値化(補正)され、最終的な評価額に反映されます。

相続税評価額の計算方法【路線価方式】

ここからは、この記事の核心である相続税評価額の計算方法を、ステップごとに解説していきます。相続税の土地評価では、市街地の多くで「路線価方式」が用いられます。

ステップ1.国税庁サイトで路線価を調べる方法(具体的な手順)

路線価とは、道路に面する宅地の1㎡あたりの評価額を千円単位で示したもので、相続税評価の基準となる価格です。国税庁のウェブサイトから、誰でも無料で確認できます。

路線価図・評価倍率表

出典 国税庁

以下の手順で、対象土地の路線価を調べます。

- 国税庁の「財産評価基準書 路線価図・評価倍率表」にアクセスします。

- 評価年度(原則として、相続が発生した年分)を選択し、調べたい土地の都道府県をクリックします。

- メニューから「路線価図」を選択します。

- 市区町村名・町名などを順に選択していくと、該当地域の地図(路線価図)が表示されます。

- 地図上の道路に「200C」「150D」といった数字+アルファベットが表示されています。この数字部分が1㎡あたりの路線価(単位:千円)です。

たとえば、「200C」と記載されている場合、その道路に面した土地の路線価は200千円/㎡(=200,000円/㎡)となります。

- ※

- アルファベット部分(A~G)は借地権割合を表しており、借地権(借りている土地)の評価などで用います。

ステップ2.奥行価格補正率で調整

次に、路線価に土地の奥行きに応じた補正率を掛け合わせます。

奥行価格補正率とは、土地の奥行き距離に応じて評価額を調整するための係数です。奥行きが標準的な長さに比べて長すぎたり短すぎたりする場合に、評価額を減額するために用いられます。

この補正率は、地区区分(ビル街地区、普通住宅地区など)と奥行距離に応じて、国税庁が定めています。

計算式

たとえば、普通住宅地区で奥行きが20mの場合、補正率は1.00なので、路線価はそのまま適用されます。しかし、奥行きが45mになると、補正率は0.90となり、評価額が1割減額されることになります。

このように、奥行きの長さが標準的な範囲から外れると、補正率を適用することで評価額が調整されます。

- ※

- このステップで求めるのは、路線価に奥行価格補正率を反映した「補正後の1㎡あたりの価額」です。次のステップ3では、この補正後の1㎡あたりの価額に面積を掛けて、想定整形地・かげ地それぞれの価額(補正後の1㎡あたりの価額 × 面積)を計算します。

ステップ3.「想定整形地-かげ地」で差し引き計算し、不整形地補正率で補正する

旗竿地の評価で最も重要かつ複雑なのが、このステップです。

旗竿地は形状が不整形なため、まず路線価(必要に応じて奥行価格補正を反映)を使って、想定整形地とかげ地の価額を求めます。次に両者を差し引いて基礎となる価額を算出し、最後に不整形地補正率で評価額を調整します。

不整形地補正率とは、旗竿地のように整形ではない土地について、形状の不便さに応じて評価額を減額するための補正率です。

計算の流れは次のとおりです。

旗竿地の評価額の計算の流れ

評価したい旗竿地がすっぽり収まる、道路に面した長方形の土地を想定します。これを「想定整形地」と呼びます。

2.かげ地を計算する

想定整形地のうち、実際の旗竿地に含まれない部分を「かげ地」と呼びます。

かげ地面積 = 想定整形地面積 - 旗竿地面積

たとえば、旗竿地の面積が100㎡、想定整形地の面積が150㎡の場合、かげ地面積は50㎡(150㎡ − 100㎡)です。

3.想定整形地の価額・かげ地の価額を求める

ステップ2で示した方法により、想定整形地・かげ地それぞれについて「補正後の1㎡あたりの価額(路線価×奥行価格補正率)」を求め、次のとおり価額(補正後の1㎡あたりの価額 × 面積)を算出します※。

想定整形地の価額 = (想定整形地の補正後の1㎡あたりの価額) × 想定整形地面積

かげ地の価額 = (かげ地の補正後の1㎡あたりの価額) × かげ地面積

- ※

- 差し引く「かげ地」の奥行距離が短く、奥行価格補正率が1.00未満となる場合は、かげ地の奥行価格補正率は1.00とします。ただし、想定整形地の奥行距離が短く、奥行価格補正率が1.00未満となる場合は、かげ地も想定整形地と同じ奥行価格補正率を用います。

4.差し引き計算で、基礎となる旗竿地の価額を求める

次に、想定整形地の価額から、かげ地の価額を差し引きます。ここで求めるのは、不整形地補正を掛ける前の基礎となる価額です。

基礎となる旗竿地の価額 = 想定整形地の価額 - かげ地の価額

これを旗竿地の面積で割ることによって、基礎となる旗竿地1㎡あたりの価額が求められます。

5.不整形地補正率で補正する

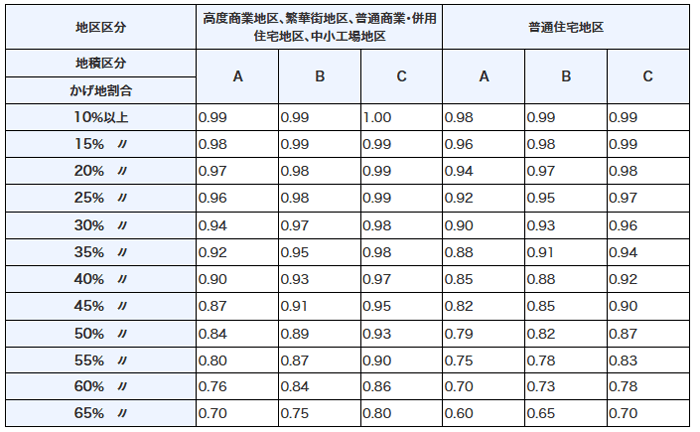

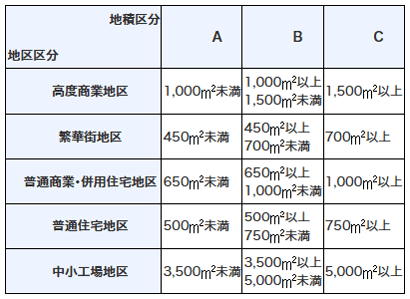

最後に、旗竿地の「かげ地割合」と、土地の地区区分(ビル街地区、普通住宅地区など)をもとに、国税庁が定める「不整形地補正率表」から補正率を求め、上記4で求めた基礎となる旗竿地の1㎡あたりの価額に掛けて補正します。

かげ地割合は、かげ地面積 ÷ 想定整形地面積で算出します。

このとき、次のいずれかを比較し、値が小さい方を不整形地補正率として採用します。

不整形地補正率表の補正率 × 間口狭小補正率

奥行長大補正率 × 間口狭小補正率

なお、これらを掛け合わせた補正率には下限0.6が設けられていますので注意しましょう。

次の計算式で、旗竿地の評価額を求めます。

旗竿地の評価額 =(基礎となる旗竿地1㎡あたりの価額 × 不整形地補正率)× 旗竿地の面積

【図解】旗竿地の評価額計算シミュレーション(差し引き計算)

言葉だけでは分かりにくいので、実際の計算の流れを簡単なモデルケースで見ていきましょう。ここでは「想定整形地-かげ地」の差し引き計算で、旗竿地の価額を求めます。

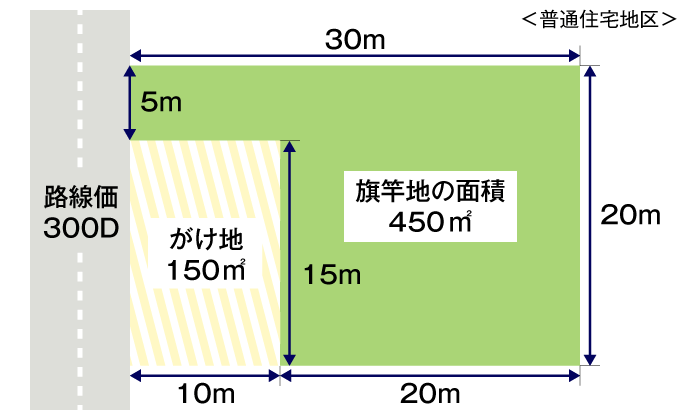

- 土地の形状:旗竿地

- 路線価:300,000円/㎡

- 地区区分:普通住宅地区

- 間口距離:5m

- 想定整形地の面積:600㎡

- 想定整形地の奥行距離:30m

- 旗竿地の面積:450㎡

- 旗竿地の奥行距離:30m

- かげ地面積:150㎡(600㎡ - 450㎡)

- かげ地の奥行距離:10m

計算ステップ

普通住宅地区で奥行き30mの場合、奥行価格補正率は0.95です。想定整形地の補正後の1㎡あたり価額は次のとおりです。

想定整形地の補正後の1㎡あたり価額:300,000円 × 0.95 = 285,000円/㎡

一方、かげ地の奥行距離は10mであるため、奥行価格補正率は1.00とし、かげ地の補正後の1㎡あたりの価額は次のとおりです。

かげ地の補正後の1㎡あたり価額:300,000円 × 1.00 = 300,000円/㎡

2.想定整形地の価額・かげ地の価額を求める

想定整形地の価額:285,000円/㎡ × 600㎡ = 1億7,100万円

かげ地の価額:300,000円/㎡ × 150㎡ = 4,500万円

3.差し引き計算で「基礎となる旗竿地の価額」を求める

基礎となる旗竿地の価額 = 想定整形地の価額 - かげ地の価額

= 1億7,100万円 - 4,500万円 = 1億2,600万円

よって、基礎となる旗竿地の1㎡あたりの価額は次のとおりです。

1億2,600万円 ÷ 450㎡ = 280,000円/㎡

差し引き計算により、想定整形地の奥行価格補正後の1㎡あたり価額(285,000円/㎡)よりも低い水準まで調整できることが分かります。

4.不整形地補正をする

・かげ地割合

かげ地面積は150㎡、想定整形地面積は600㎡なので、かげ地割合は次のとおりです。

150㎡ ÷ 600㎡ = 0.25 (25%)

・不整形地補正率

次のいずれかを比較して、より評価額が下がる補正率を、不整形地補正率として採用します。

・不整形地補正率表の補正率 × 間口狭小補正率

・奥行長大補正率 × 間口狭小補正率

今回のケースでは、不整形地補正率表(普通住宅地区、かげ地割合25%、旗竿地の地積450㎡)の補正率は0.92、間口狭小補正率は0.94です。

不整形地補正率表の補正率 × 間口狭小補正率 = 0.92 × 0.94 = 0.8648

一方、奥行長大補正率は奥行距離30m、間口距離5mから0.90とします。

奥行長大補正率 × 間口狭小補正率 = 0.90 × 0.94 = 0.8460

よって、不整形地補正率は0.8460の方を採用し、小数点以下第2位未満を切り捨てて0.84とします。

補正後の1㎡あたり価額:280,000円 × 0.84 = 235,200円/㎡となります。

5.最終的な評価額を計算する

1㎡あたりの評価額:235,200円/㎡

旗竿地の評価額:235,200円/㎡ × 450㎡ = 1億0,584万円

不整形地補正率表(平11課評2-12外追加・平18課評2-27外改正)

引用 国税庁

地積区分表(平11課評2-12外追加・平18課評2-27外改正)

引用 国税庁

整形地と比較

もし、この土地が整形地(450㎡)だった場合、評価額は以下のとおりです。

整形地の評価額

したがって、不整形地補正等により評価額が減額されていることが分かります。具体的には、評価額は1億3,500万円から1億0,584万円に、2,916万円減額されています。

固定資産税評価額の決まり方

次に、毎年支払う固定資産税の評価額について説明します。

基本的な考え方は相続税評価額と似ていますが、いくつかの違いがあります。

相続税評価額との関係性と違い

固定資産税評価額と相続税評価額(路線価)は、どちらも土地の価値を示す公的な価格ですが、目的や評価基準が異なります。

- 固定資産税評価額

- 市町村が固定資産税などを課税するために算出する評価額で、3年に1度見直されます。

- 相続税評価額(路線価)

- 国税庁が相続税や贈与税を課税するために算出する評価額で、毎年公表されます。

一般的に、相続税評価額は公示価格の8割程度、固定資産税評価額は公示価格の7割程度が目安とされています。そのため、相続税評価額を0.8で割って0.7を掛ける(÷0.8×0.7)と、おおよその固定資産税評価額を推計できます。

固定資産税路線価を用いた評価方法

固定資産税の評価でも、路線価方式が用いられます。ただし、使うのは国税庁の路線価ではなく、市町村が定めている「固定資産税路線価」です。

計算方法は相続税評価とほぼ同じで、固定資産税路線価を基準に、奥行きや土地の形状(不整形であること)などに応じた補正を行い、評価額を算出します。

納税通知書で評価額を確認するポイント

ご自身の土地の正確な固定資産税評価額は、毎年4~6月頃に市町村から送られてくる「固定資産税・都市計画税 納税通知書」で確認できます。

通知書の中にある「課税明細書」という書類をご覧ください。そこに記載されている「価格」または「評価額」という欄の金額が、固定資産税評価額です。この評価額に税率(標準は1.4%)を掛けて、最終的な税額が計算されます。

相続税評価額と実際の売買価格(市場価値)

ここまで相続税計算のための評価額について解説してきましたが、実際にその土地を売買する際の価格(時価)とは異なる点に注意が必要です。

相続税評価額と時価の違い

相続税評価額や固定資産税評価額は、あくまで税金を公平に課すための統一された基準に過ぎません。

これに対して、実際の売買価格である時価(市場価値)は、その土地を「買いたい」という人と「売りたい」という人の需要と供給のバランスで決まり、さらに周辺環境、利便性、将来性といった個別の要因が強く反映されます。

旗竿地の売却査定における重要ポイント

もし旗竿地の売却を検討する場合、不動産会社は以下のポイントを重視して査定を行います。

- 通路部分(竿)の幅と長さ

- 車の出入りが可能か、駐車スペースを確保できるかどうか。

- 日当たりと開放感

- 周囲の建物との距離や高さによる影響。日当たりや風通しが確保されているかが重要な要素となります。

- 再建築の可否

- 間口が2m以上あるか、建築基準法上の接道義務を満たしているかどうか。

- 周辺環境

- 駅からの距離、商業施設の有無、学区などの利便性。住環境や交通の便も、買い手にとって重要なポイントです。

旗竿地は整形地に比べて売却が難しい側面もありますが、「価格が手頃」「奥まっていて静か」といったメリットを求める買い手も存在します。売却を考える際は、旗竿地の取り扱い実績が豊富な不動産会社に相談することが重要です。

旗竿地の評価に関するよくある質問(Q&A)

最後に、旗竿地の評価に関してよく寄せられる質問にお答えします。

Q.固定資産税は具体的にどれくらい安くなる?

一概に「いくら安くなる」とは言えませんが、整形地に比べて評価額が低くなるため、その分、固定資産税も安くなる傾向にあります。

前述のとおり、旗竿地は形状による補正で評価額が2〜3割程度低くなることが多いため、税額もそれに準じて安くなると考えられます。

正確な金額は、毎年送られてくる納税通知書の評価額をご確認ください。

Q.間口2m未満だと評価額はどうなる?

間口が2m未満の土地は、建築基準法の接道義務を満たしていないため、「再建築不可物件」となります。

このように建物の建て替えができない土地は、利用価値が著しく低くなるため、相続税評価では「無道路地」に準じて評価し、評価額は大きく下がります。

その結果、近隣の整形地の評価額と比べて、半分程度まで下がるケースもあります。

Q.旗竿地は売却しにくいって本当?

はい、一般的には整形地に比べて売却しにくい傾向があります。

その理由は、これまで解説してきたとおり、日当たりや通路部分の使い勝手、そして接道状況によっては再建築の制約が生じるなど、買い手側の判断材料としてマイナスに働きやすいためです。また、買い手の好みが分かれやすく、物件の条件によっては住宅ローン審査が厳しくなるケースもあります。

一方で、価格が手頃であることや、奥まっていて比較的静かな住環境といった点に魅力を感じる人もいるため、全く売れないわけではありません。

売却を成功させるためには、適切な売却価格の設定や販売戦略が重要になります。旗竿地の取り扱い実績が豊富な不動産会社に相談することで、より良い結果につながりやすくなるでしょう。

まとめ|旗竿地の評価額を理解するためのポイント

今回は、旗竿地の評価方法について、相続税と固定資産税の観点から詳しく解説しました。最後に、重要なポイントを振り返りましょう。

- 旗竿地は利用価値の低さから評価額が減額される

- 日当たりや建築の制約などが理由で、整形地に比べて評価が低くなります。

- 評価額の目安は整形地の2~3割減

- ただし、土地の形状や間口、奥行きによって大きく変動します。

- 相続税評価は「路線価」と「各種補正率」で計算する

- 国税庁のサイトで路線価を調べ、奥行価格補正や不整形地補正などを行って算出します。

- 固定資産税評価額は納税通知書で確認できる

- 市町村が3年に1度評価を見直しており、納税通知書の「価格(または評価額)」欄で確認できます。

- 税務評価額と売買価格は別物

- 税金計算のための評価額と、実際に市場で取引される時価は異なることを理解しておきましょう。

旗竿地の評価は複雑ですが、その仕組みを理解することで、ご自身の資産価値を正しく把握し、税金の支払いや将来の計画に役立てることができます。

もしご自身での計算が難しい場合や、正確な評価額を知りたい場合は、税理士や不動産鑑定士などの専門家に相談することをおすすめします。

VSG相続税理士法人では、旗竿地の評価や相続税申告に精通した税理士が、初回無料相談を実施しています。「旗竿地の評価を詳しく知りたい」など、どんなご相談でもお気軽にお問い合わせください。