目次

個人が不動産譲渡をする場合には、どのような点に気を付けなければいけないのでしょうか?税金はどのように算出することになるのでしょうか?図などを利用して分かりやすく解説していきますので、最後までお読み頂ければ幸いです。

個人が不動産を譲渡した場合の課税の考え方

個人が不動産を譲渡した場合の課税所得の金額は以下の通り算出することになります。

課税所得金額 = 譲渡収益 - 取得費用 - 譲渡費用

上記「課税所得金額」に対して、以下の図の通り税率がかけられて税金が算出されることになります。

| 所有期間 | 住民税 | 所得税及び復興所得税 | 合計 |

|---|---|---|---|

| 短期所有(5年以下) | 0.09 | 0.3063 | 0.3963 |

| 長期所有(5年超) | 0.05 | 0.15315 | 0.20315 |

| 優良宅地等の造成のため(5年超、2000万円以下の部分) | 0.04 | 0.1021 | 0.1421 |

個人が居住用不動産を譲渡した場合の課税の考え方

個人が居住用不動産を譲渡した場合の課税所得の金額は以下の通り算出することになります。

課税所得金額 = 譲渡収益-取得費用-譲渡費用-3,000万円(特別控除)

また、居住用不動産を譲渡する際には、以下の軽減税率の適用及び特例等の適用を受けることが出来ますのでご確認ください。

| 内容 | 住民税 | 所得税及び復興所得税 | 合計 |

|---|---|---|---|

| 居住用の特例 (10年超、6,000万円以下の部分) |

0.04 | 0.1021 | 0.1421 |

| 区分 | 買換えの特例 | 3,000万円控除 | 軽減税率の特例 | |

|---|---|---|---|---|

| 所有期間 10年超 |

居住期間 10年以上 |

〇 | 〇 | 〇 |

| 居住期間 10年未満 |

× | 〇 | 〇 | |

| 所有期間10年以下 | × | 〇 | × | |

※所有期間10年超の場合には、3,000万円控除と軽減税率の併用適用が可能。

また、所有期間が10年超、かつ、居住期間が10年以上の場合には、3,000万円控除・軽減税率の特例並びに買替えの特例は選択的に適用されます。

取得費の考え方

さて、課税取得金額の計算式における「取得費」はどのように考えることが出来るのでしょうか?土地及び建物を同時に購入する場合には、以下の区分に基づき、建物より「償却費相当額」を控除することになります。

| 購入時の契約書の記載 | 区分する方法 |

|---|---|

| 土地と建物の価額が区分されていない場合 | 購入時の土地と建物の時価により按分されるが、国税庁から公表されている「建物の標準的な建築価額表」の1㎡当たりの価額に床面積をかけて建物の取得費とすることもできます。 |

| 土地と建物の価額が区分されている場合 | 契約書に記載された土地と建物の金額により取得費を区分されます。なお、土地と建物の価額が区分されていなくても、消費税額の記載がある場合には、消費税額より割戻し計算をすることで土地と建物の取得費の区分をすることが出来ます。 |

償却費相当額 = 建物の取得価額 × 0.9 × 償却率 × 経過年数

| 区分 | 木造 | 木造モルタル | 金属造(骨格材の肉厚3mm以下) | 金属造(骨格材の肉厚3mm超4mm以下) | 鉄筋(鉄骨) コンクリート |

|---|---|---|---|---|---|

| 償却率 | 0.031 | 0.034 | 0.036 | 0.025 | 0.015 |

相続若しくは贈与により取得した不動産の取得費

相続若しくは贈与により取得した不動産については、購入金額を取得費として考えることが出来ます。

交換若しくは買替えにより特例を利用した不動産の取得費

以前に交換や買替えの特例を利用している資産の取得費は、こうした特例により引き継がれる分が取得費となります。

譲渡費用はどのように扱われるのか?

さて、課税取得金額の計算式における「譲渡費用」はどのように考えることが出来るのでしょうか?

譲渡費用に当たるもの

- (1)貸家を譲渡するために、借家人に支払った立退料

- (2)借地権を譲渡するために、地主に支払った名義書換料

- (3)仲介手数料、測量・分筆費用、並びに不動産譲渡契約書に貼付した印紙代

- (4)土地の譲渡のために、建物を取り壊した場合の費用ないし除却損失

- (5)既に不動産所と契約を締結している資産を更に有利な条件で譲渡するために支払った違約金

居住用不動産を譲渡した際の控除特例について

居住用として、土地並びに建物を譲渡した場合には、3,000万円の控除を受けることができます。

居住用不動産の3,000万円控除の条件

- (1)店舗用住宅の場合

店舗用住宅の場合には、原則として適用を受けることは出来ません。ただし、居住用部分の割合が9割以上であれば、要件を満たすことになります。 - (2)譲渡がされた際に現実に居住がない場合

原則として、現実的に当該物件に居住していることが求められます。しかしながら、土地及び建物を同時に譲渡する場合には、3年以内であれば要件を満たすことになります。 - (3)複数の居住用物件を所有している場合

複数の居住用物件を所有していた場合には、原則として本特例の適用を受けることが出来ません。しかしながら、単身赴任をしており、他の家族との間で所有している他の物件に居住している場合には要件を満たすことになります。 - (4)購入者側の制限

不動産を譲り受ける者が親族など近しい関係にある者に譲渡をした場合にも特例を受けることは出来ません。 - (5)他の特例等を利用する際の制限

前年又は前前年居住用不動産を譲渡している場合において、一定の特例を利用していた場合には本特例を受けることは出来ません。

空き家を譲渡した際の控除特例について

空き家の物件を譲渡した場合には、以下の条件を満たすことで、特例控除を受けることが出来ます。

空き家の3,000万円控除の条件

- (1)譲渡の要件

譲渡の対象となる不動産は、居住・貸付・事業の用に供されていないことが要件となります。 - (2)譲渡時期

相続が開始してから3年が経過する年の12月31日までに譲渡を行うことが要件となります。 - (3)譲渡価額

譲渡する不動産の価額は合計で1億円以下であることが要件です。 - (4)相続により取得した家屋の要件

相続により取得した物件が昭和56年5月31日以前に建築されてあることが要件です。 - (5)取得費加算の特例

相続財産を譲渡した場合における取得費加算の特例とは、選択的に適用することになります。

譲渡をしたことで、損失が発生した場合には?

不動産を譲渡して、仮に損失が発生した場合でも原則として他の収益と損益通算をすることは出来ません。なお、同一年度において、複数の土地並びに建物を譲渡し、損失が発生した場合には、他の一方の譲渡利益と損益通算することは可能です。

海外在住の者が不動産を譲渡した場合の取り扱いについて

1年を超えて国内に住所がなく、居住もしていない売主が土地及び不動産を譲渡する場合には、買主は購入代金の10.21%を源泉徴収により納めなければいけない

ことになっています。なお、買主が個人で、当該買主若しくは親族の居住用物件として譲渡され、かつ1億円以下の場合には源泉徴収はされないことになっていますので、忘れずに覚えておきましょう。

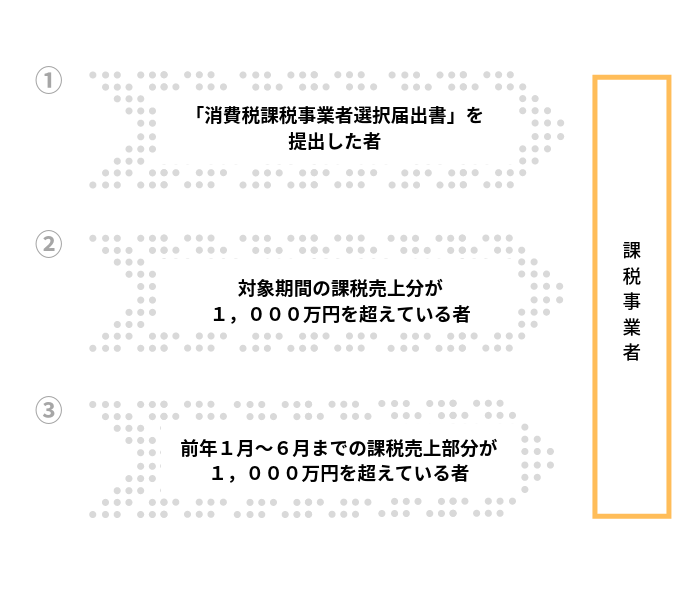

消費税を納めるべき場合とは?

個人が消費税を納める必要があるか否かは、以下の図に従って考えていきましょう。

まとめ

個人が不動産譲渡をする際には、少し複雑な計算式を理解するために、要素に分解して一つずつ検討していかなければいけません。個人が不動産譲渡をする際には、控除を受けられる場合もありますので、適用条件に当てはまらないかチェックもしてみましょう。