この記事でわかること

- 贈与税の時効と起点日・成立日

- 贈与税の申告漏れがバレる理由

- 申告漏れがバレる具体的なケース

- 申告漏れのペナルティ

贈与税には時効があることをご存知ですか?

通常、贈与税の時効は6年ですが、目的が悪質な場合には7年に延長される場合があります。

この記事では、贈与税の時効が成立する条件や、時効の起点日について詳しく解説します。

また、申告漏れがバレる理由となる税務署のデータベースシステムによる監視の仕組み、不動産購入や相続税申告時に申告漏れが発覚するケースを紹介します。

この記事を読むことで、贈与税の申告に関する注意点を把握し、安心して贈与を活用するための知識を身につけましょう。

贈与税の時効は原則6年

民法では、借金を長期間請求しないと借金が請求できなくなる、消滅時効という制度があります。

実は贈与税にも時効があり、6年もしくは7年間に請求がなければ時効が成立します。

悪質な場合は例外的に時効が7年になる

「偽りその他不正の行為」により課税を免れようとした場合には、時効の期間が7年になります。

たとえば、贈与を隠して脱税しようとした、嘘をついて贈与額をごまかしたといった悪質なケースです。

悪質かどうかの具体的な判断はケースバイケースで、専門的な判断が必要です。

基本的に、贈与税の時効は7年と考えておいた方がよいでしょう。

贈与税の時効の起点日・成立日

贈与税の時効の起点日・成立日は次のように決められています。

起点日

国税の時効の起点日は、申告期限の翌日です。

贈与税の申告期限は贈与が行われた翌年の3月15日のため、3月16日が起点日となります。

成立日

時効の成立日は、贈与の翌年3月16日から6年後もしくは7年後の3月16日です。

該当の3月15日までに請求がなければ時効が成立するため、正確には3月15日の24時に成立します。

時効成立までの具体的な流れ

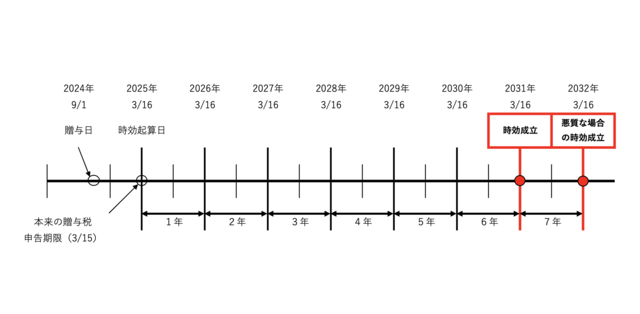

たとえば、2024年の9月1日に1,000万円の贈与を受けた場合は次の流れになります。

2025年の3月15日が贈与税の申告期限、同年3月16日が時効の起点日となります。

2031年の3月16日に時効が成立し、目的が悪質な場合では2032年の3月16日に時効が成立します。

贈与税の申告漏れがバレやすい理由

手渡しや家庭内でお金のやり取りをすればバレないと思われるかもしれませんが、贈与税の申告漏れはバレやすいと言われています。

ここでは、贈与税の申告漏れがバレやすい理由について解説します。

税務署は国民の所得や資産状況を把握している

税務署には、国民の税金や預貯金などをデータベース化した国税総合管理(KSK)システムが存在します。

税務署は、このKSKシステムを使って国民のお金の動きをチェックしています。

このKSKシステムのおかげで、贈与税の申告漏れを高い精度で防止していると言えるでしょう。

申告漏れがバレるケース

実際に贈与税の申告漏れがバレる代表的なケースは、次のとおりです。

不動産の購入

マイホームの購入や、自宅の売却では大きな金額が動くため、税務署は前後のお金の動きを追います。

不動産の売買や贈与はすべて、税務署に通知されているため、不動産購入のために贈与を受けたのであれば、贈与税の申告をしましょう。

また、住宅取得資金等贈与の特例を使って申告すれば最大1,000万円まで非課税となるため、積極的に利用することをおすすめします。

相続税申告

相続税法の改正により、相続開始7年前までの贈与は相続財産として申告が必要です。

生前贈与の有無を確認するために過去の預貯金の記録を提出しますが、大きなお金の動きはここでバレます。

名義預金

預金の名義人と実際の管理者・所有者が違っている預金を名義預金と呼びます。

子どもや孫名義の預金通帳に親が入金・管理しているケースはほぼ該当します。

名義預金が問題となるのは、相続税申告時です。

たとえば、祖父が孫名義の預金口座に少しずつ1,000万円を貯めたとします。

孫がこの預金口座の存在を知らなければ、祖父名義の1,000万円の預金と変わりません。

もしも最後の預け入れ(贈与)が10年以上前だった場合、贈与税の課税対象であれば時効が成立します。

しかし、当事者間で贈与の認識がなければ1,000万円を孫名義で預かっていただけと判断され、相続税の課税対象となります。

名義預金対策として、贈与契約書の作成や通帳の印鑑を分けるなど受贈者がいつでも使えるようにする対策が必要です。

贈与税の申告が漏れた場合のペナルティ

贈与税の申告が漏れた場合のペナルティは、次の5種類です。

税率は、2024年以降に申告期限を迎えた贈与が対象です。

ペナルティは早く自主的に対応すると軽くなり、放置していると重くなります。

無申告や過少申告に気付いたら、できるだけ早く税理士など専門家に相談して修正申告しましょう。

無申告加算税

申告期限(贈与の翌年3月15日)までに申告をしなかった場合には、無申告加算税が課せられます。

税務署の指摘前に自主的に期限後申告を行えば、税率は本来の税額の5%です。

しかし、税務署の指摘を受けて税務調査を受けるまでに申告した場合は10%~25%となります。

さらに、税務調査を受けた後に申告すると、15%~30%となります。

過少申告加算税

申告期限までに申告した贈与税額が本来の税額より少なかった場合は、過少申告加算税が課されます。

税務署の指摘前に期限後申告を行えば、過少申告加算税は課されません。

税務署の指摘を受けて税務調査を受けるまでに申告した場合は5%~10%です。

税務調査を受けた後の申告では、10%~15%となります。

重加算税

贈与税を免れようと意図的に過少申告した、あるいは贈与税申告をしなかった場合は、重加算税が課せられます。

重加算税は追徴税の中では最も重いペナルティで、無申告加算税・過少申告加算税の代わりに課せられます。

税率は次のとおりです。

- 無申告の場合:40%

- 過少申告の場合:35%

延滞税

過少申告や無申告であれば、贈与税本来の納付期限を経過しているため、延滞税も加算されます。

延滞税は利子のようなもので、納付期限である「贈与の翌年3月15日」の翌日3月16日から加算税を納付した日までの日数に応じて計算されます。

また、延滞税の税率は申告書の提出日から本来の贈与税を納付した日までの日数により変わります。

延滞税の期間は贈与税の本来の申告期限から計算し、延滞税の税率は修正申告の申告書提出日から判断する点に注意しましょう。

- 申告書提出日の翌日から2カ月以内:年2.4%

- 申告書提出日の翌日から2カ月を超える場合:年8.7%

※この税率は令和4年1月1日から令和6年12月31日までの特例税率です

懲役または罰金(刑事罰)

特に悪質な脱税、過少申告の場合は重加算税だけでなく、懲役刑や罰金が科せられる場合があります。

贈与税の時効に関する注意点

贈与税の時効に関する注意点は以下のとおりです。

贈与税に「時効の援用」は不要

贈与税は民法の消滅時効のような時効の援用は不要です。

民法の時効の援用と合わせて解説します。

時効の援用とは

借金の時効は5年または10年ですが、民法上は時間経過だけでは借金がなくなりません。

債権者に対して「時効が成立したため、債務を支払わない」と主張して、初めて債務が消滅します。

この主張を時効の援用と言い、通常は配達証明付き内容証明郵便で行います。

贈与税の消滅時効は自動的に成立する

贈与税の時効は時効成立日になれば、特に何か手続しなくても自動的に成立します。

不動産の贈与は起点日が変わる

不動産の贈与を受ける場合、10年以上前に贈与を受けたと登記すれば、贈与税が課税されずに済むと考える方もいるでしょう。

実際に登記手続きはできますが、過去の判例では古い日付での贈与が否定されて贈与税が課税されています。

贈与の登記は義務ではない

贈与に伴う不動産の所有権移転登記を行う義務はありません。

ただし、登記記録には贈与者の名義が残ったままになるため、抵当権の設定や売却の際に問題が起こってしまいます。

また、名義変更していなければ贈与の取消も可能なため、通常は贈与の登記をすぐに行います。

時効成立後に登記するとどうなるか

贈与契約から10年後、贈与税の時効成立後に登記しても、税務調査は免れないでしょう。

まず、所有権移転登記を行うと贈与の内容が法務局から税務署へ通知され、税務署が贈与を把握します。

登記の原因日付が10年前だったとしても、実質的に贈与したのは登記申請日と判断されれば贈与とみなされ、贈与税が加算されます。

贈与時期を偽って贈与税を免れようとしたのであれば、重加算税が課される恐れもあります。

贈与税の時効が成立しても安心できない

贈与税の時効が成立したとしても、安心はできません。

贈与税自体は課税されないかもしれませんが、名義預金など贈与がなかったものとして、相続税財産に加算して課税されるケースもあります。

借金がなくなると、贈与税か所得税が課税される

親子間などで時間が経過したので借金を帳消しになった場合でも、課税される場合があります。

借金が帳消しになった原因によって、贈与税または所得税が課税されます。

所得税が課税される場合には、確定申告が必要となります。

貸主から「もう借金支払わなくてよい、棒引きする」という債務免除を受けた場合と、時効成立後に時効の援用をした場合に分けて解説します。

個人から債務免除されると贈与税が課税される

個人からの借金について債務免除されると、借主は返済すべき金額の利益を受けたと判断されます。

そのため、債務免除額に対して贈与税が課税されます。

法人から債務免除されると所得税が課税される

法人からの借金について債務免除された場合は、贈与税でなく所得税の対象となります。

個人・法人に対して借金の時効の援用をすると所得税が課税される

借金の消滅時効は、時効の援用により一方的に債権が時効消滅しており、贈与が成立していないために贈与にはなりません。

しかし、借金の消滅時効を援用した場合は借主に一時所得が生まれるため、相手が個人・法人に関わらず所得税が課税されます。

まとめ

贈与税の時効は最長7年ですが、税務署のSKSなど、万全のチェック体制をくぐり抜けるのは難しいでしょう。

無申告や過少申告が発覚した場合には加算税、場合によっては懲役刑が科されるかもしれません。

また、名義預金や不動産の贈与など大きな財産が関わる場合には贈与税の時効が成立していても、相続税問題に発展する恐れがあります。

もし過去に申告漏れや過少申告の心配があれば、すぐに税理士へ相談して、ペナルティが加算される前に修正申告を行いましょう。