目次

今回は、法人が不動産の課税繰延制度として、圧縮記帳を行った場合について考えていきたいと思います。あまり聞きなれない制度ではあるかと思いますが、具体的な事例やイメージ図などを利用して分かりやすく解説をしていきますので、是非最後までお読み頂ければと思います。

不動産を譲渡しても現金を受け取らない場合の課税方法とは?

通常の場合、不動産を譲渡した場合に得るはずの所得としての譲渡益を、交換によって価値が上昇した場合には受け取ることがありません。このような場合には、どのように課税を考えていけば良いのでしょうか?このような問題に対応するために、「圧縮記帳」という制度が設けられています。

圧縮記帳制度の制度とは?

圧縮記帳制度を用いると、不動産の譲渡益が発生するはずであった場合に、損金処理を行い、利益を減らすことが出来ます。これにより、実質的な利益と損金処理によるマイナスが生じることで、課税対象となる所得が発生しないことになります。この圧縮記帳制度を用いるためには、先述の「交換」「収用」「買換え」などが認められていますので、以下に解説をさせて頂ければと思います。

固定資産を交換した場合には、特例が認められます

まず、圧縮記帳制度が認められる事例の一つとして、「交換」を挙げることが出来ます。以下の条件に定める条件を満たすことで、損金処理を行うことが可能となり、圧縮記帳制度を利用することができます。

譲渡する側の資産の種類

- (1)機械並びに装置

- (2)船舶

- (3)土地

- (4)建物並びにその附属的な構築物等

- (5)鉱業権

※これらのうち、1年以上所有している場合に限ります。

譲り受ける側の資産の条件

- (1)譲り受ける前と同じ目的で資産を使用すること

- (2)譲渡する資産と譲り受ける資産の目的が同じであること

- (3)元々の目的として交換をすることを前提として取得したものではないこと

差金処理をするための条件

譲渡される資産及び譲り受ける資産の時価が20%以下の交換差金となること

圧縮限度額の計算には、以下の3通りが考えられます。

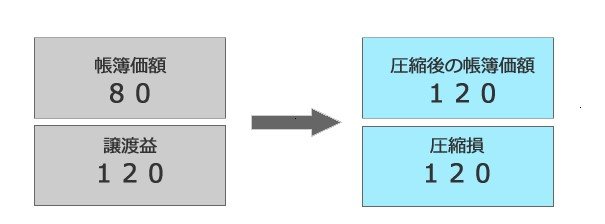

(1)交換差金などを受け取った場合

圧縮限度額 = 取得資産の価額 - (譲渡資産の譲渡時の譲渡時の帳簿価格+経費の金額) × 譲り受けた資産の価額 / (譲り受け資産の価額 + 交換差金などの金額)

ケース)

時価が200の資産を譲渡した場合に、取得価額が240であった場合

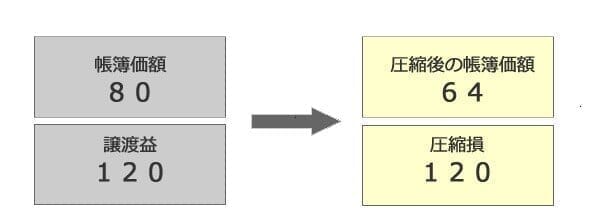

(2)交換差金などを支払った場合

圧縮限度額 = 譲り受け資産の価額 - (譲渡資産の譲渡時の帳簿価額 + 譲渡経費の金額 + 交換差金などの金額)

ケース)

時価が200の資産を譲渡した場合に、取得原価が160であった場合

※圧縮損 = 譲渡益 × 取得価額 / 時価

= 120 × 160 / 200

= 96

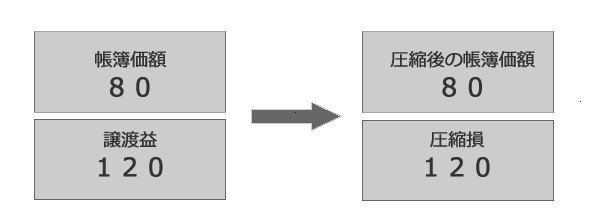

(3)交換差金などがない場合

圧縮限度額 = 譲り受け資産の価額 - (譲渡資産の譲渡時の帳簿価額 + 経費金額)

ケース)

時価が200の資産を譲渡した場合に、取得原価が200であった場合

収用のために代わりに取得した場合の取り扱いについて

保有していた資産が収用の対象となり、補償金を受け取った場合、当該補償金をもとに代替資産を取得した際に、損金処理により圧縮記帳制度を利用することが出来ます。

なお、収用のために代替資産を取得する場合に圧縮記帳を利用するための条件は以下の通りです。

収用に伴う特例を受けるための条件

- (1)基本的に収用があった日より2年以内に代替資産を取得すること

- (2)収用対象資産が固定資産であったこと

- (3)代替資産として取得する資産が譲渡した資産と種類が同じであること、また土地ないし事業用に利用する減価償却資産であることなど

圧縮限度額は以下の通り計算することが出来ます。

圧縮限度額 = 代替資産の取得価格 ×(補償金の金額 - 譲渡経費の金額 - 譲渡資産の帳簿価額)/ (補償金の金額 - 譲渡経費の金額)

買換えをした場合の取り扱いについて

棚卸資産以外の資産の譲渡を行い、譲渡日を含んで当該事業年度並びに当該事業年度の前後1年以内の期間において、買替えのための資産を取得し、かつ譲渡を受けた日より1年以内に当該資産を事業の目的に利用したとき、若しくは利用する見込みであるときは、圧縮限度額の範囲において損金処理などを行い圧縮記帳の制度を利用することが出来ます。

なお、当該手特例の適用を受けるためには、平成32年3月31日までに譲渡していることが必要です。

(1)既成市街地などから既成市街地などの区域外への買替え

買換えの場合の一つの例として、既成市街地などの区域内にある資産を譲渡することで、既成市街地などの区域外にある資産を譲り受けた場合の特例があります。本特例を利用するためには、買換え資産・譲渡資産のそれぞれについて以下に定める条件を満たす必要があります。

買替え資産の条件

譲り受ける土地の面積部分が譲渡資産の5倍までとなっておりますので、5倍以上の土地の面積部分については、適用対象外となります。対象となる土地・建物などが既成市街地などの区域外にあることが条件となります。

譲渡資産の条件

事業所(福利厚生施設は含まれません)などの使途に用いられる建物並びに附属設備ないし敷地等の不動産で、取得した翌日より譲渡した年の1月1日までに10年を超えて所有していること、かつ当該事業所が既成市街地などの区域内にあることが条件となります。

(2)長期保有資産の買換え

買換えのもう一つの事例として、10年を超えて所有してきた土地・建物・構築物(ただし、国内にあるものに限ります)を譲渡し、その代わりに土地・建物・構築物(ただし、国内にあるものに限ります)を買換えた場合の特例があります。なお、国内にある資産の中でも地方の資産より東京の資産への買換えは70%の課税繰延割合、地方の資産より大都市圏内にある資産への買換えは75%の課税繰延割合、それ以外の地域における買換えは80%の課税繰延割合が定められています。本特例を利用するためには、買換え資産・譲渡資産のそれぞれについて以下に定める条件を満たす必要があります。

買替え資産の条件

土地・建物・構築物(国内にあるものに限ります)で、一定の施設(福利厚生施設は含まれません)のための敷地として利用されるもので、当該土地の面積は300㎡以上である必要があります。なお、譲り受ける土地の面積部分が譲渡資産の5倍までとなっておりますので、5倍以上の土地の面積部分については、適用対象外となります。

譲渡資産の条件

土地・建物・構築物(国内にあるものに限ります)で、取得した翌日より譲渡した年の1月1日までに10年を超えて所有していることが条件となります。

圧縮限度額は以下の通り計算することが出来ます。

圧縮限度額 = 圧縮基礎取得価額 × 差益割合 × 80%

※「圧縮基礎取得額」とは、譲渡資産の譲渡対価若しくは買換え資産の取得価額の少ない方の金額

「差益割合」は以下の計算式により算出することが出来ます。

差益割合 = {譲渡対価の額 ― (譲渡資産の帳簿経費の額 + 経費の金額)}/譲渡対価の金額

ここで、一つ事例を紹介したいと思います。

上記事例において、圧縮限度額は以下の計算式により算出することが出来ます。

圧縮限度額 = 圧縮基礎取得価額 × 差益割合 × 80%

この場合において、「圧縮基礎取得価額」は、譲渡資産の譲渡対価若しくは買換え資産の取得価額の少ない方の金額により求めることが出来ますので、以下の通りになります。

15,000万円 + 7,000万円

= 2億2,000万円(買換え資産の取得価額) > 2億円(譲渡資産の対価)

よって、取得価額の少ない方である2億円(譲渡資産の対価)が「圧縮基礎取得価額」になることが分かります。

また、「差益割合」は以下の計算式により算出することが出来たと思います。

差益割合 = {譲渡対価の額 ― (譲渡資産の帳簿経費の額 + 経費の金額)}/譲渡対価の金額

よって、今回の場合は

[2億円(譲渡対価)―{4,000万円(帳簿価額) + 600万円(譲渡費用)}]/2億円(譲渡対価) = 0.77

従って、これら圧縮基礎取得価額及び差益割合について、圧縮限度額を求める式に当てはめると、

圧縮限度額 = 2億円 × 0.77 × 80% = 1億2,320万円

つまり、1億2,320万円までを所得金額として繰延べることが出来るということになります。

次に、買換え特例を適用して所得金額を考えてみることにします。

2億円(譲渡対価)―{4,000万円(帳簿価額)+600万円(譲渡費用)+1億2,320万円(圧縮限度額)}=3,080万円

また、買換え特例を適用しない場合の所得金額についても考えてみたいと思います。

2億円(譲渡対価)―{4,000万円(帳簿価額)+600万円(譲渡費用)}=1億5,400万円

特定の期間における不動産の特例について

平成21年1月1日より平成22年12月31日までの2年間の間に棚卸資産以外の土地などを取得し、当該取得の日以後事業年度終了の日後10年の期間の内に、このとき取得した土地など以外の土地などの資産の譲渡の手続きを取った場合、適切に損金処理を行い、圧縮記帳の制度を利用することができます。なお、本特例を利用するためには、譲渡を行う法人と関連性の高い当事者から取得した場合には、適用はありませんので注意が必要です。

この場合において、圧縮限度額の計算方法は以下の通りとなります。

圧縮限度額 = 譲渡する他の土地などに係る譲渡利益金額 × 80%

ここで、「譲渡する他の土地などに係る譲渡利益金額」は、以下の計算式で算出することが出来ます。

譲渡する他の土地などに係る譲渡利益金額 = 先行取得土地などに係る他の土地の譲渡対価の額―その土地の帳簿価額 + 譲渡経費の額

また、圧縮限度額の計算式における「80%」は、先行取得された土地などが平成22年中に取得された場合には、「60%」と読み替えるものとします。

関係する法人同士での不動産の譲渡の取り扱いについて

法人が譲渡損益調整資産(少し難しい言葉ですので後述にて解説しております)を当該法人と完全支配関係(少し難しい言葉ですので後述にて解説しております)にある別法人に譲り渡したときは、その譲渡に伴う損失額若しくは利益は、譲渡を行った事業年度に組み込まれることで、繰延べられることになります。これによって、繰延べされた損益は、譲り受け法人が譲渡損益調整資産を譲渡若しくは減価償却用をするときは、譲渡法人側で当該譲渡損益の戻し入れがされることになります。

さて、こちらで解説致しました「譲渡損益調整資産」という言葉は、あまり聞きなれない言葉ですが、以下のような意味があります。

繰延資産、有価証券、並びに金銭債権で以下に掲げるもの以外のものを指します。

- (1)譲渡を行う直前の帳簿価額が1,000万円に満たない資産

- (2)売買目的の有価証券

- (3)譲渡資産を譲り受ける法人が売買目的のために保有する有価証券

次に、「完全支配関係」という言葉が出てきていたかと思います。こちらの言葉が表すのは、以下の2つの場合を指します。

- (1)法人相互の完全支配関係

それぞれの法人の発行済み株式の全部を法人相互間で保有している関係 - (2)当事者同士の完全支配関係

法人同士が直接的若しくは間接的に発行済み株式の全部を保有している関係

言葉だけでは、依然としてよく分からないという方もいらっしゃると思いますので、以下のイメージ図を参考にしてください。

(1)法人相互の完全支配関係のイメージ図

(2)当事者同士の完全支配関係

譲渡損益調整資産が減価償却資産であった場合に考えるべきこと

もし、仮に譲渡損益調整資産が不動産などの減価償却資産であって、譲受法人が減価償却を行った場合には、以下の2つの方法によって損益の戻し入れをすることになります。

<原則法>

当該譲渡利益若しくは損失額に相当する金額 × 損金算入された償却費金額 / 譲受け法人における当該譲渡損益調整資産の取得価額

「原則法」を利用するためには、資産を譲り受けた法人は、損金算入された償却費金額などを各事業年度が終了した後に、当該資産を譲渡した法人に通知を行わなければいけません。

<簡便法>

当該譲渡利益若しくは譲渡損失額に相当する金額 × 当該事業年度開始日より終了までの期間月数 / 譲受け法人が譲渡損益調製資産について適用する耐用年数 ×12

「簡便法」を利用するためには、資産を譲り受けた際に耐用年数を通知する必要があります。

なお、譲渡損益調整資産の譲渡日の属する事業年度において提出する確定申告書には、その明細を記載しておかなければいけませんので、覚えておきましょう。

圧縮記帳のデメリットについて考えてみましょう

本記事では、圧縮記帳の制度についてご紹介してきましたが、圧縮記帳を行うことで何かデメリットがあるのかについて少し考えてみたいと思います。

- (1)キャッシュフローが悪くなってしまう

圧縮記帳を行うために、買替え資産などを購入する費用その他の諸費用に伴って、支出が多くなり、キャッシュフローがマイナスになってしまいます。 - (2)税負担が多くなってしまう

買換資産を取得することにより、譲渡益が増加したり、取得価額が減額されたりすることによって、結果的に税金の負担額が大きくなってしまうという問題があります。

圧縮記帳のメリットについて考えてみましょう。

圧縮記帳を利用することで、当然メリットも発生します。ここでは、具体的にどのようなメリットがあるのかについて見ていきましょう。

- (1)土地を購入する場合

土地は減価償却されないことになっていますので、買換資産を目的として取得した当該土地を再度譲渡しないのであれば、課税繰延が長期間継続されます。 - (2)資金調達の際に便利

工場や本社を移転させようと考えたときに、買換資産として不動産を取得する場合に、課税繰延効果によって資金調達を行うことが簡単になります。

まとめ

法人の場合における不動産の課税繰延べ制度について、圧縮限度額などの計算方法や制度を利用することのメリット・デメリットなどについて、広範囲にわたって解説をさせて頂きましたが、少しは内容をイメージして頂けましたでしょうか?大変複雑な制度でもありますので、具体的な相談も含めて何か気になることなどございましたら、専門家にご相談頂くのもよろしいかと思います。